Презентация на тему: Финансовые показатели

Финансовые показатели

Финансовые показатели предприятия Liquidity Ratios - Коэффициенты ликвидности Gearing ratios - Показатели структуры капитала (коэффициенты платежеспособности) Activity ratios - Коэффициенты деловой активности Profitability ratios - Коэффициенты рентабельности Investment ratios - Инвестиционные коэффициенты

Liquidity Ratios – коэффициенты ликвидности Коэффициент текущей ликвидности (CR - Current Ratio), в % Показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. Согласно международной практики, значения коэффициента ликвидности 2 -3. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов. Рассчитывается по формуле: CR = Текущие активы/Текущие обязательства

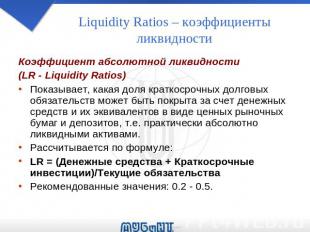

Liquidity Ratios – коэффициенты ликвидности Коэффициент абсолютной ликвидности (LR - Liquidity Ratios) Показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде ценных рыночных бумаг и депозитов, т.е. практически абсолютно ликвидными активами. Рассчитывается по формуле: LR = (Денежные средства + Краткосрочные инвестиции)/Текущие обязательства Рекомендованные значения: 0.2 - 0.5.

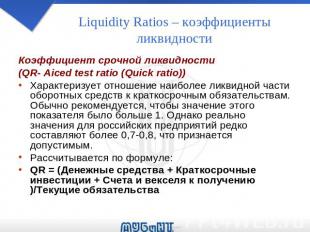

Liquidity Ratios – коэффициенты ликвидности Коэффициент срочной ликвидности (QR- Aiced test ratio (Quick ratio)) Характеризует отношение наиболее ликвидной части оборотных средств к краткосрочным обязательствам. Обычно рекомендуется, чтобы значение этого показателя было больше 1. Однако реально значения для российских предприятий редко составляют более 0,7-0,8, что признается допустимым. Рассчитывается по формуле: QR = (Денежные средства + Краткосрочные инвестиции + Счета и векселя к получению)/Текущие обязательства

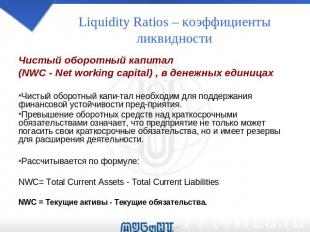

Liquidity Ratios – коэффициенты ликвидности Чистый оборотный капитал (NWC - Net working capital) , в денежных единицах Чистый оборотный капи­тал необходим для поддержания финансовой устойчивости пред­приятия. Превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Рассчитывается по формуле: NWC= Total Current Assets - Total Current Liabilities NWC = Текущие активы - Текущие обязательства.

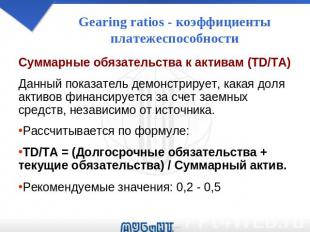

Gearing ratios - коэффициенты платежеспособности Суммарные обязательства к активам (TD/TA) Данный показатель демонстрирует, какая доля активов финансируется за счет заемных средств, независимо от источника. Рассчитывается по формуле: TD/TA = (Долгосрочные обязательства + текущие обязательства) / Суммарный актив. Рекомендуемые значения: 0,2 - 0,5

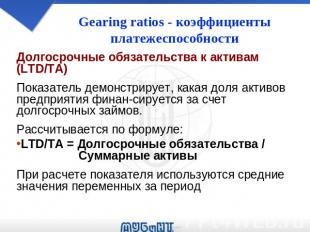

Gearing ratios - коэффициенты платежеспособности Долгосрочные обязательства к активам (LTD/TA) Показатель демонстрирует, какая доля активов предприятия финан­сируется за счет долгосрочных займов. Рассчитывается по формуле: LTD/TA = Долгосрочные обязательства / Суммарные активы При расчете показателя используются средние значения переменных за период

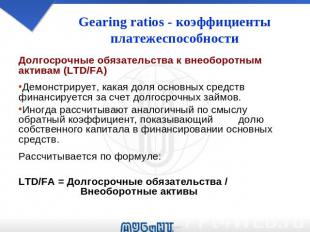

Gearing ratios - коэффициенты платежеспособности Долгосрочные обязательства к внеоборотным активам (LTD/FA) Демонстрирует, какая доля основных средств финансируется за счет долгосрочных займов. Иногда рассчитывают аналогичный по смыслу обратный коэффициент, показывающий долю собственного капитала в финансировании основных средств. Рассчитывается по формуле: LTD/FA = Долгосрочные обязательства / Внеоборотные активы

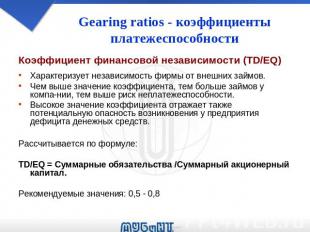

Gearing ratios - коэффициенты платежеспособности Коэффициент финансовой независимости (TD/EQ) Характеризует независимость фирмы от внешних займов. Чем выше значение коэффициента, тем больше займов у компа­нии, тем выше риск неплатежеспособности. Высокое значение коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств. Рассчитывается по формуле: TD/EQ = Суммарные обязательства /Суммарный акционерный капитал. Рекомендуемые значения: 0,5 - 0,8

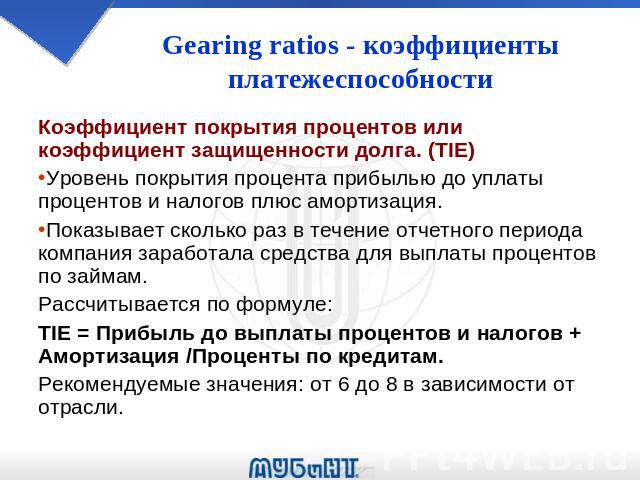

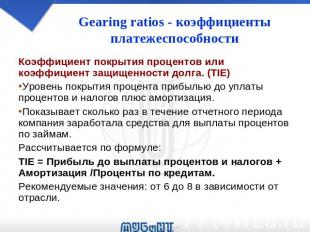

Gearing ratios - коэффициенты платежеспособности Коэффициент покрытия процентов или коэффициент защищенности долга. (TIE) Уровень покрытия процента прибылью до уплаты процентов и налогов плюс амортизация. Показывает сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Рассчитывается по формуле: TIE = Прибыль до выплаты процентов и налогов + Амортизация /Проценты по кредитам. Рекомендуемые значения: от 6 до 8 в зависимости от отрасли.

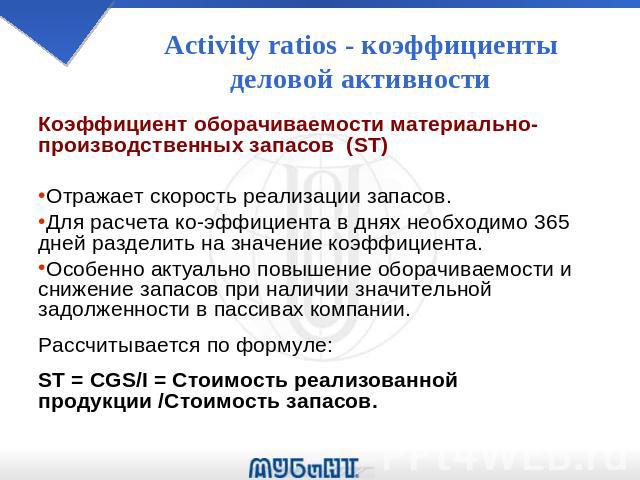

Activity ratios - коэффициенты деловой активности Коэффициент оборачиваемости материально-производственных запасов (ST) Отражает скорость реализации запасов. Для расчета ко­эффициента в днях необходимо 365 дней разделить на значение коэффициента. Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. Рассчитывается по формуле: ST = CGS/I = Стоимость реализованной продукции /Стоимость запасов.

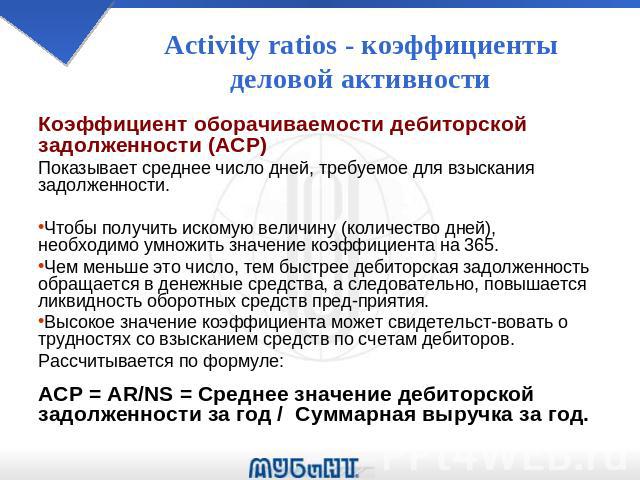

Activity ratios - коэффициенты деловой активности Коэффициент оборачиваемости дебиторской задолженности (ACP) Показывает среднее число дней, требуемое для взыскания задолженности. Чтобы получить искомую величину (количество дней), необходимо умножить значение коэффициента на 365. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а следовательно, повышается ликвидность оборотных средств пред­приятия. Высокое значение коэффициента может свидетельст­вовать о трудностях со взысканием средств по счетам дебиторов. Рассчитывается по формуле: ACP = AR/NS = Среднее значение дебиторской задолженности за год / Суммарная выручка за год.