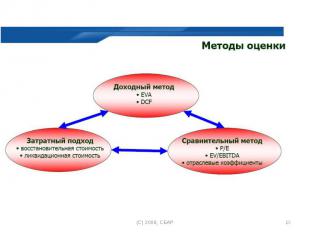

Презентация на тему: Финансовые показатели инновационного проекта

Сколько стоит бизнес? (компания, проект…)? Сколько стоит бизнес? (компания, проект…)? Насколько эффективны предполагаемые инвестиции? Какой проект предпочесть инвестору? Как сравнить проекты между собой?

= (Инвестиционная оценка) = (Инвестиционная оценка) Для целей бизнес-ангельского инвестирования достаточна КАЧЕСТВЕННАЯ ОЦЕНКА! (Получается ли бизнес?)

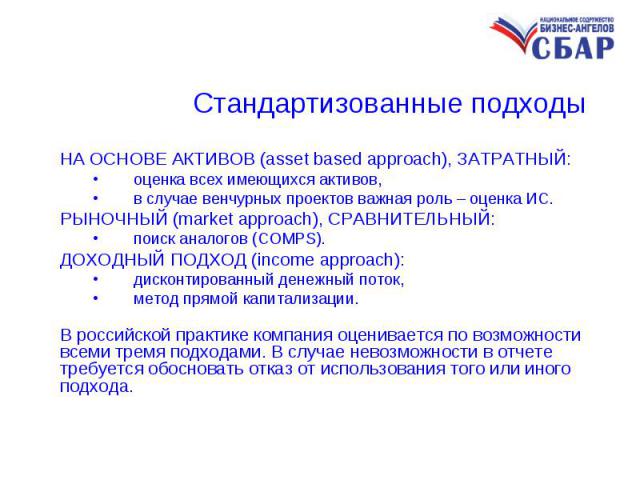

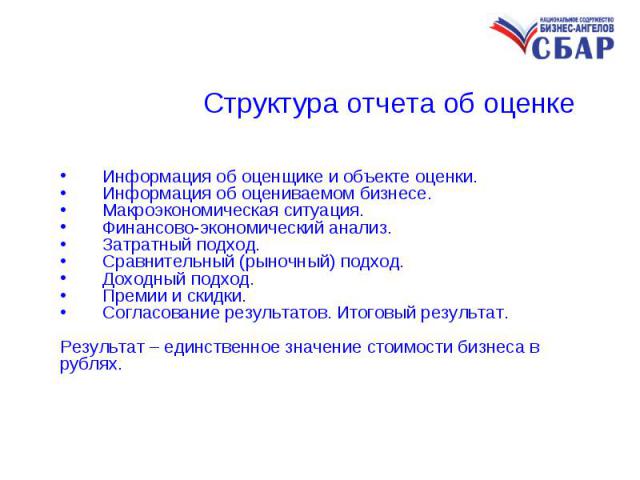

Два термина - синонима: Два термина - синонима: Valuation – концентрация на процессе, Appraising – концентрация на результате (цифра). В случае привлечения независимого оценщика – основным документом является оценочный отчет. Внутри инвестиционных компаний оценка выполняется аналитиками и associate.

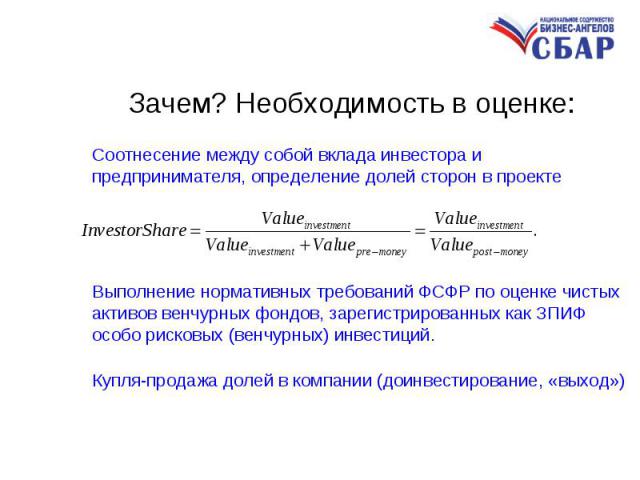

Соотнесение между собой вклада инвестора и Соотнесение между собой вклада инвестора и предпринимателя, определение долей сторон в проекте Выполнение нормативных требований ФСФР по оценке чистых активов венчурных фондов, зарегистрированных как ЗПИФ особо рисковых (венчурных) инвестиций. Купля-продажа долей в компании (доинвестирование, «выход»)

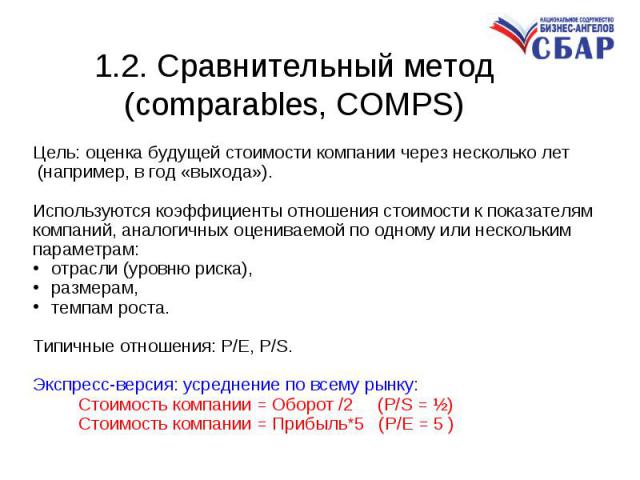

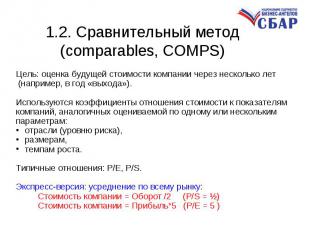

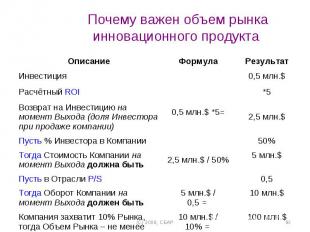

Цель: оценка будущей стоимости компании через несколько лет Цель: оценка будущей стоимости компании через несколько лет (например, в год «выхода»). Используются коэффициенты отношения стоимости к показателям компаний, аналогичных оцениваемой по одному или нескольким параметрам: отрасли (уровню риска), размерам, темпам роста. Типичные отношения: P/E, P/S. Экспресс-версия: усреднение по всему рынку: Стоимость компании = Оборот /2 (P/S = ½) Стоимость компании = Прибыль*5 (P/E = 5 )

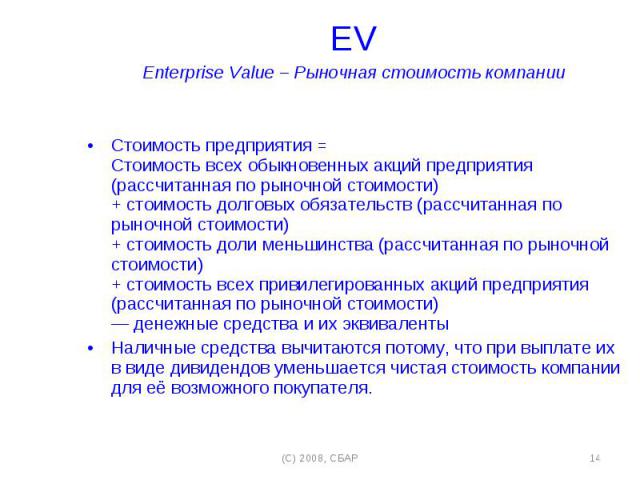

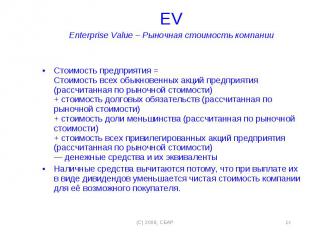

EV EV Enterprise Value – Рыночная стоимость компании Стоимость предприятия = Стоимость всех обыкновенных акций предприятия (рассчитанная по рыночной стоимости) + стоимость долговых обязательств (рассчитанная по рыночной стоимости) + стоимость доли меньшинства (рассчитанная по рыночной стоимости) + стоимость всех привилегированных акций предприятия (рассчитанная по рыночной стоимости) — денежные средства и их эквиваленты Наличные средства вычитаются потому, что при выплате их в виде дивидендов уменьшается чистая стоимость компании для её возможного покупателя.

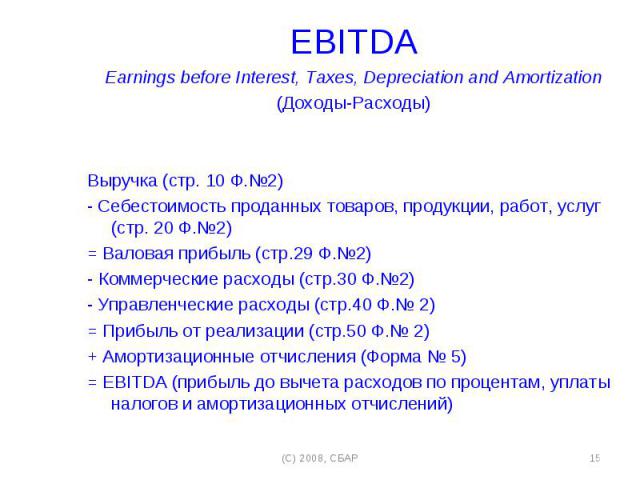

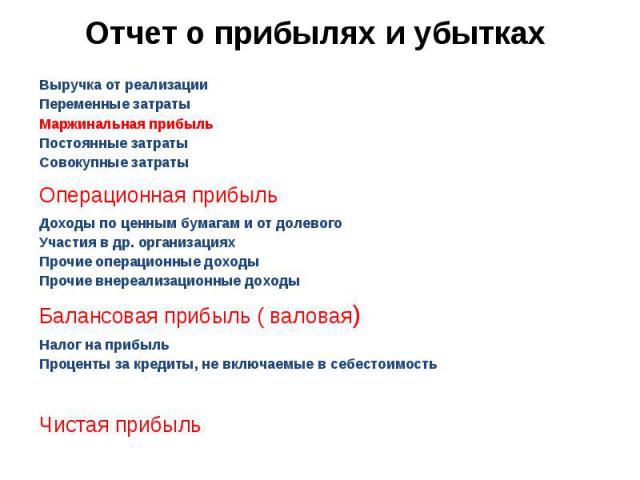

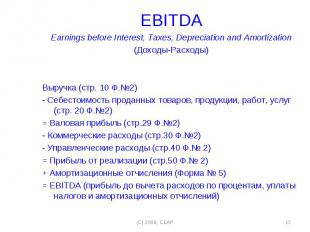

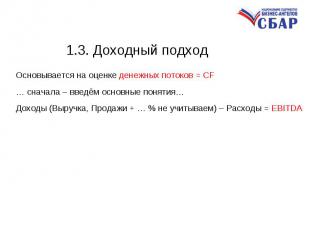

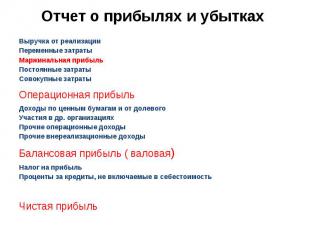

EBITDA EBITDA Earnings before Interest, Taxes, Depreciation and Amortization (Доходы-Расходы) Выручка (стр. 10 Ф.№2) - Себестоимость проданных товаров, продукции, работ, услуг (стр. 20 Ф.№2) = Валовая прибыль (стр.29 Ф.№2) - Коммерческие расходы (стр.30 Ф.№2) - Управленческие расходы (стр.40 Ф.№ 2) = Прибыль от реализации (стр.50 Ф.№ 2) + Амортизационные отчисления (Форма № 5) = EBITDA (прибыль до вычета расходов по процентам, уплаты налогов и амортизационных отчислений)

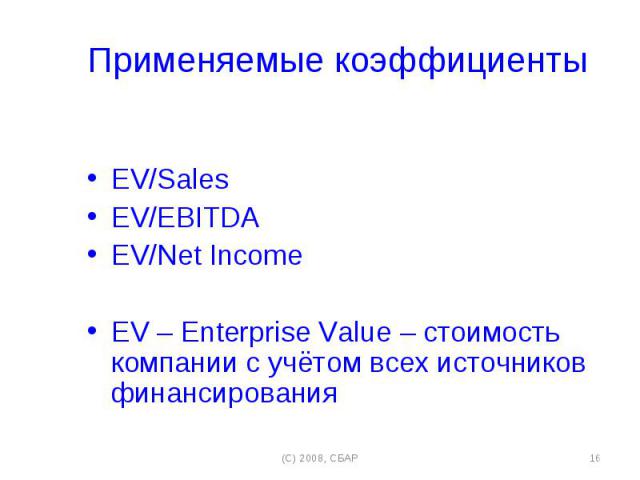

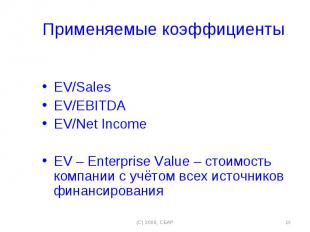

Применяемые коэффициенты Применяемые коэффициенты EV/Sales EV/EBITDA EV/Net Income EV – Enterprise Value – стоимость компании с учётом всех источников финансирования

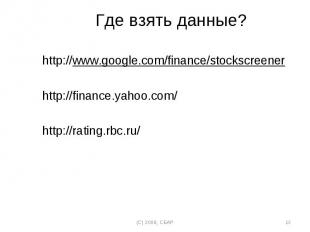

Где взять данные? Где взять данные? http://www.google.com/finance/stockscreener http://finance.yahoo.com/ http://rating.rbc.ru/

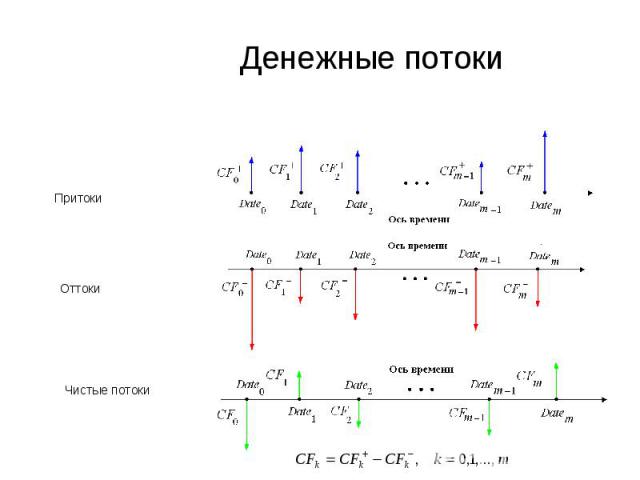

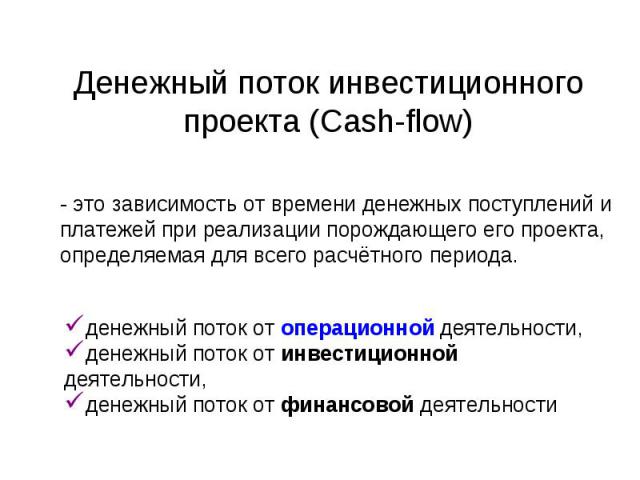

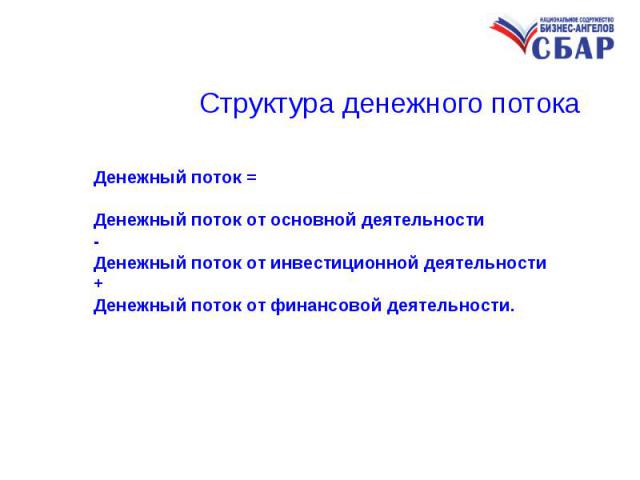

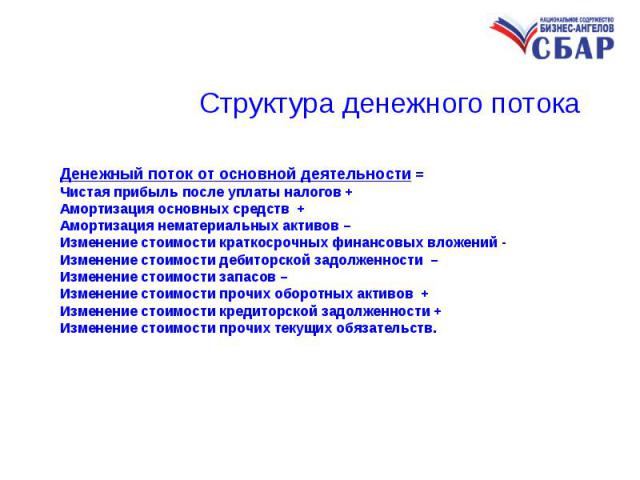

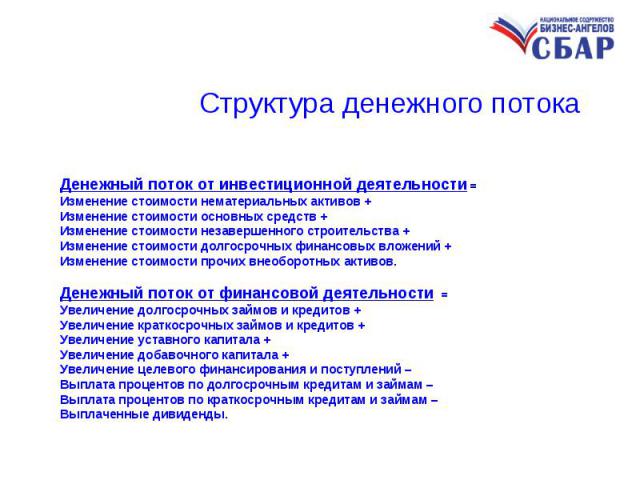

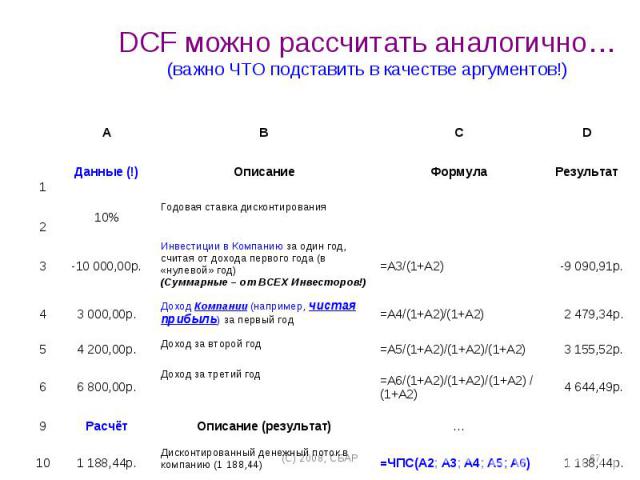

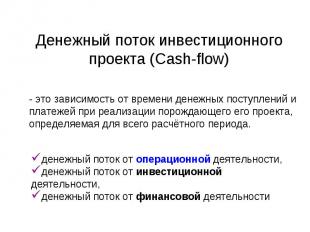

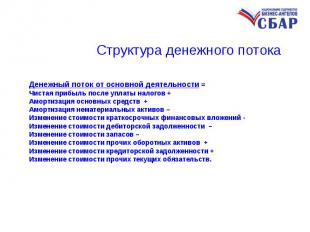

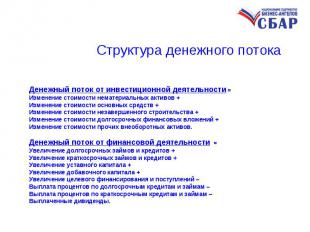

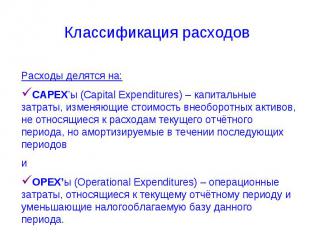

Под будущими денежными потоками по проекту понимается реальное значение денежных сумм каждого года, остающихся в распоряжении компании. Под будущими денежными потоками по проекту понимается реальное значение денежных сумм каждого года, остающихся в распоряжении компании. ( т.н. свободный денежный поток- FCF) Так как амортизация является неденежными затратами ( реального оттока денег не происходит), то реальное значение денежного потока больше бухгалтерского значения прибыли на величину амортизационных отчислений. FCF = Операционная прибыль (EBIT ) – Налоги + Амортизация (- + ) Изменения в оборотном капитале – Инвестиционные затраты

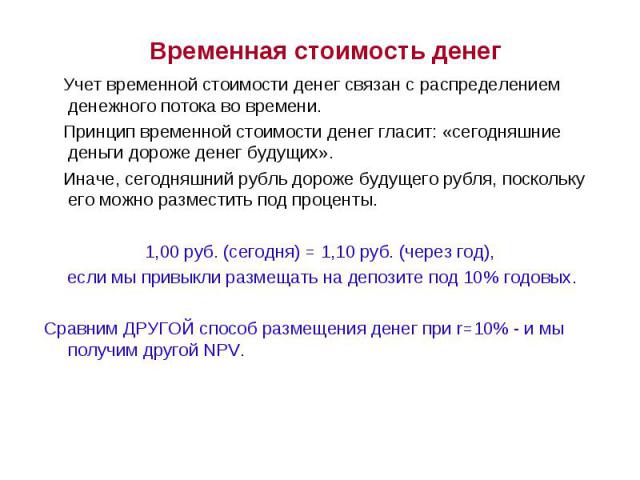

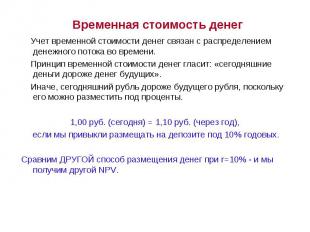

Учет временной стоимости денег связан с распределением денежного потока во времени. Учет временной стоимости денег связан с распределением денежного потока во времени. Принцип временной стоимости денег гласит: «сегодняшние деньги дороже денег будущих». Иначе, сегодняшний рубль дороже будущего рубля, поскольку его можно разместить под проценты. 1,00 руб. (сегодня) = 1,10 руб. (через год), если мы привыкли размещать на депозите под 10% годовых. Сравним ДРУГОЙ способ размещения денег при r=10% - и мы получим другой NPV.

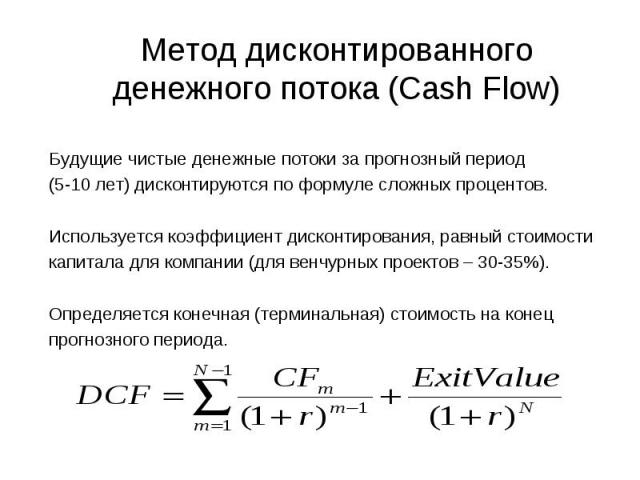

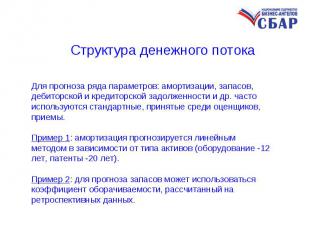

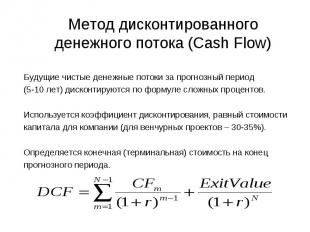

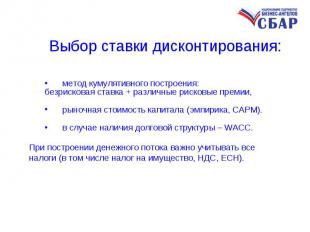

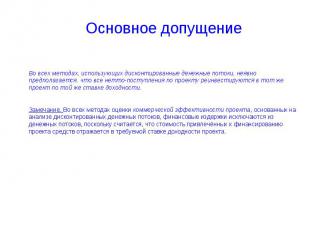

Будущие чистые денежные потоки за прогнозный период Будущие чистые денежные потоки за прогнозный период (5-10 лет) дисконтируются по формуле сложных процентов. Используется коэффициент дисконтирования, равный стоимости капитала для компании (для венчурных проектов – 30-35%). Определяется конечная (терминальная) стоимость на конец прогнозного периода.

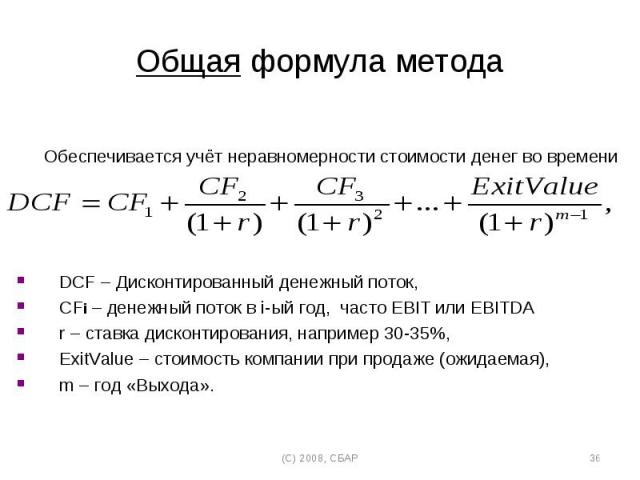

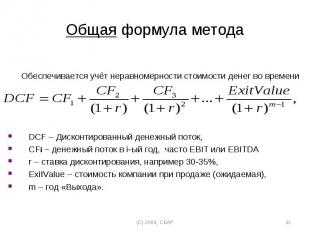

Обеспечивается учёт неравномерности стоимости денег во времени Обеспечивается учёт неравномерности стоимости денег во времени

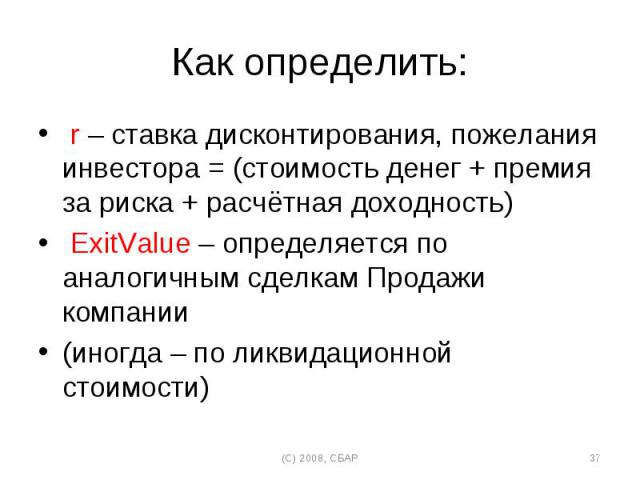

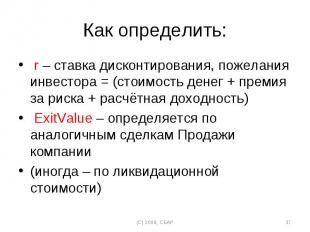

r – ставка дисконтирования, пожелания инвестора = (стоимость денег + премия за риска + расчётная доходность) r – ставка дисконтирования, пожелания инвестора = (стоимость денег + премия за риска + расчётная доходность) ExitValue – определяется по аналогичным сделкам Продажи компании (иногда – по ликвидационной стоимости)

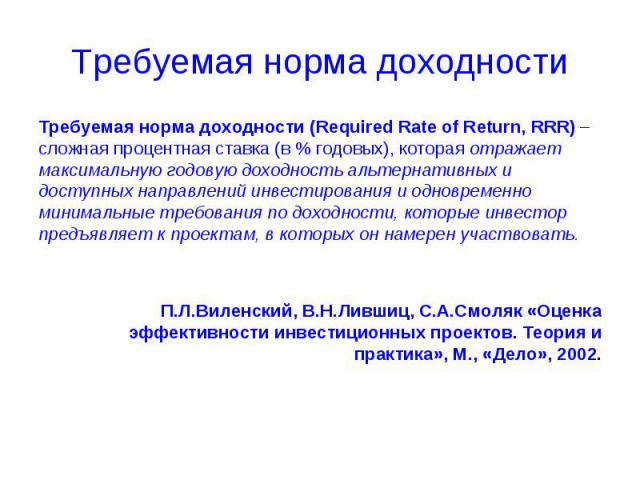

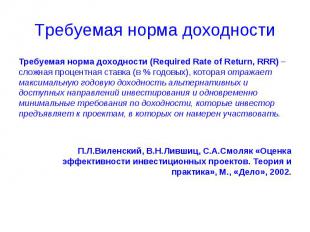

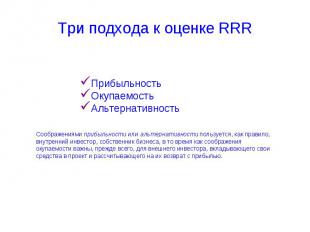

Требуемая норма доходности (Required Rate of Return, RRR) – сложная процентная ставка (в % годовых), которая отражает максимальную годовую доходность альтернативных и доступных направлений инвестирования и одновременно минимальные требования по доходности, которые инвестор предъявляет к проектам, в которых он намерен участвовать. Требуемая норма доходности (Required Rate of Return, RRR) – сложная процентная ставка (в % годовых), которая отражает максимальную годовую доходность альтернативных и доступных направлений инвестирования и одновременно минимальные требования по доходности, которые инвестор предъявляет к проектам, в которых он намерен участвовать. П.Л.Виленский, В.Н.Лившиц, С.А.Смоляк «Оценка эффективности инвестиционных проектов. Теория и практика», М., «Дело», 2002.

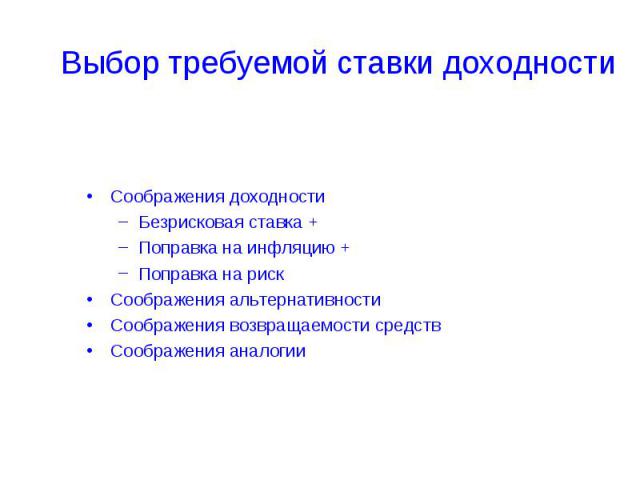

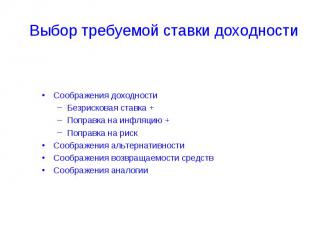

Соображения доходности Соображения доходности Безрисковая ставка + Поправка на инфляцию + Поправка на риск Соображения альтернативности Соображения возвращаемости средств Соображения аналогии

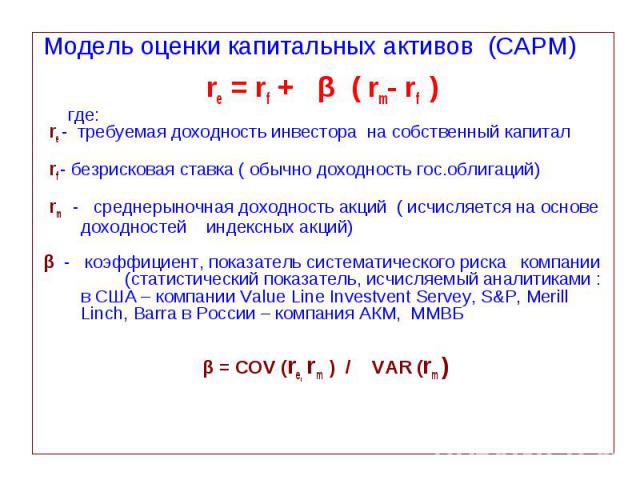

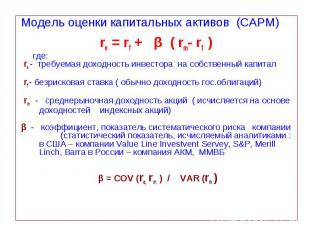

Модель оценки капитальных активов (CAPM) Модель оценки капитальных активов (CAPM) re = rf + β ( rm- rf ) где: re - требуемая доходность инвестора на собственный капитал rf - безрисковая ставка ( обычно доходность гос.облигаций) rm - среднерыночная доходность акций ( исчисляется на основе доходностей индексных акций) β - коэффициент, показатель систематического риска компании (статистический показатель, исчисляемый аналитиками : в США – компании Vаlue Line Investvent Servey, S&P, Merill Linch, Barra в России – компания АКМ, ММВБ β = COV (re, rm ) / VAR (rm )

Высокая степень свободы в выборе методики. Нет жестких Высокая степень свободы в выборе методики. Нет жестких требований. Могут использоваться сложные методы учитывающие: особенности структуры активов, составную структуру капитала и наличие долгов (WACC, APV), рыночные риски (CAPM), возможность анализа нескольких вариантов развития компании(сценарный анализ, реальные опционы).

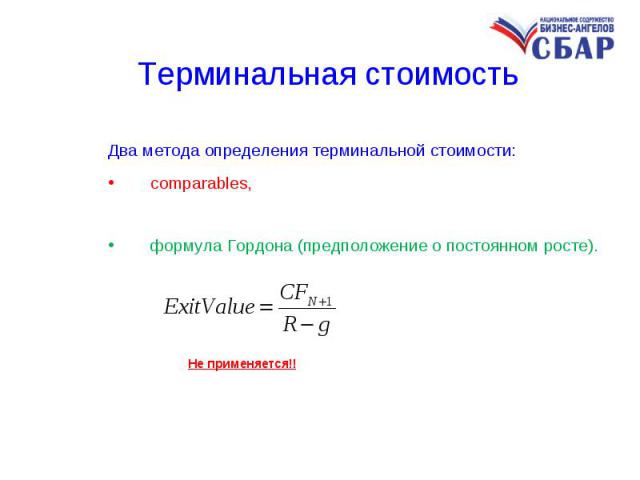

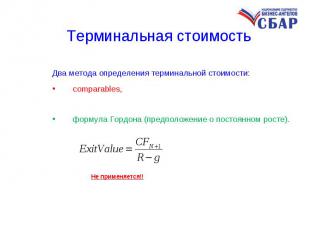

Два метода определения терминальной стоимости: Два метода определения терминальной стоимости: сomparables, формула Гордона (предположение о постоянном росте).

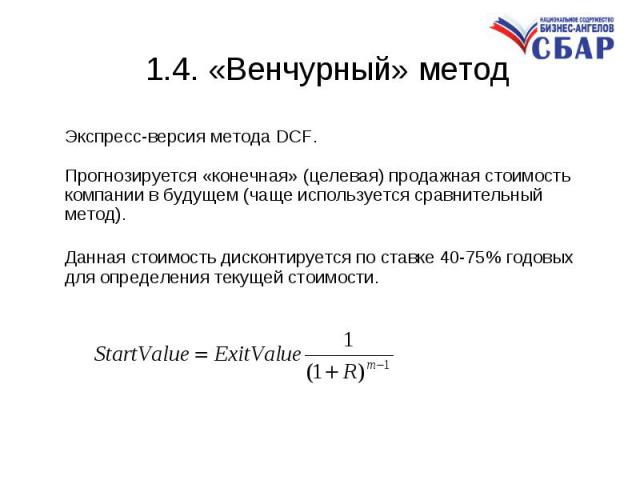

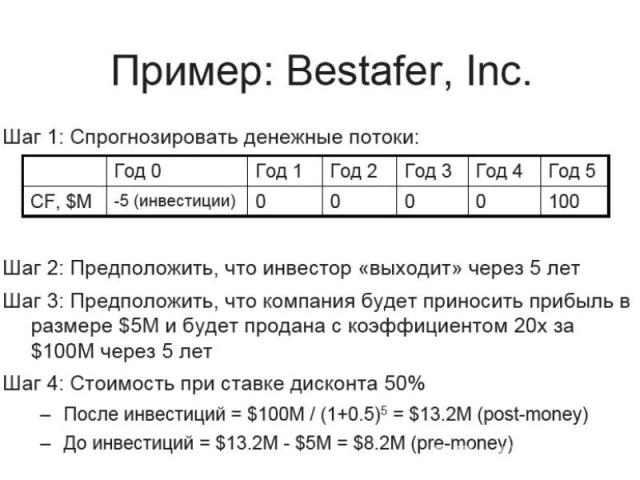

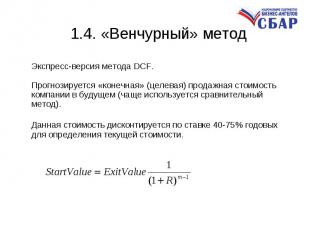

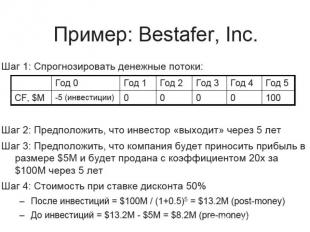

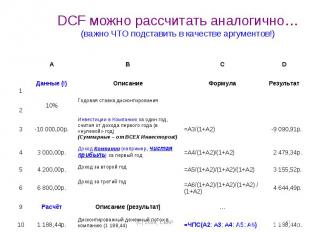

Экспресс-версия метода DCF. Экспресс-версия метода DCF. Прогнозируется «конечная» (целевая) продажная стоимость компании в будущем (чаще используется сравнительный метод). Данная стоимость дисконтируется по ставке 40-75% годовых для определения текущей стоимости.

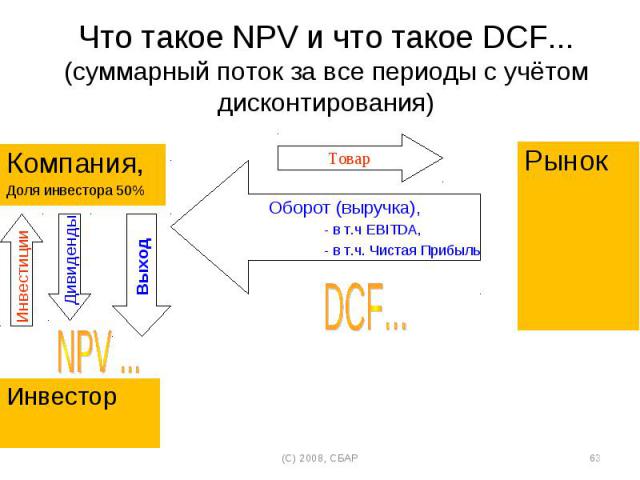

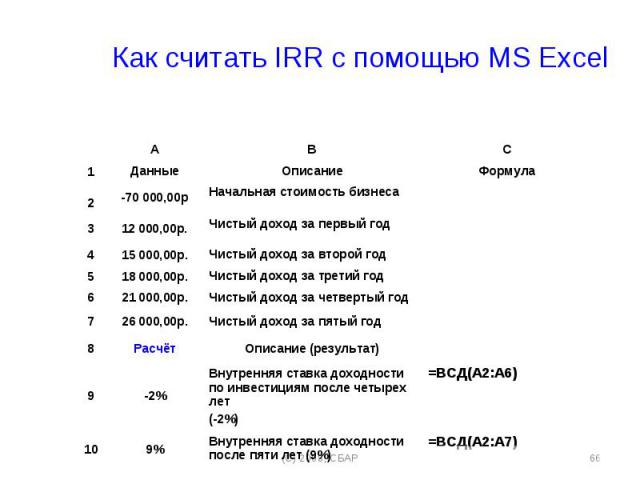

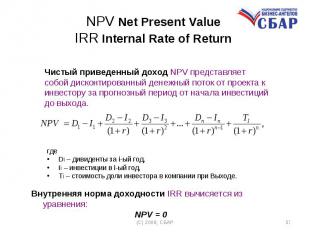

Используются: Используются: - NPV – в руб. ($, …) - и IRR – в %

Цель: принятие решение об инвестиции/отказе от инвестиции. Цель: принятие решение об инвестиции/отказе от инвестиции. Оценивается не стоимость бизнеса, а количественные параметры выгод/убытков инвестора. Играют роль: фактическая прибыль инвестора, реинвестирование прибыли, индивидуальные налоги на прибыль, денежный поток от инвестора и к инвестору.

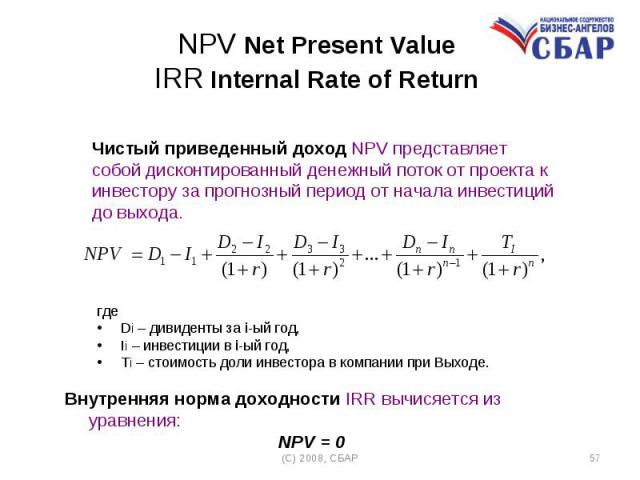

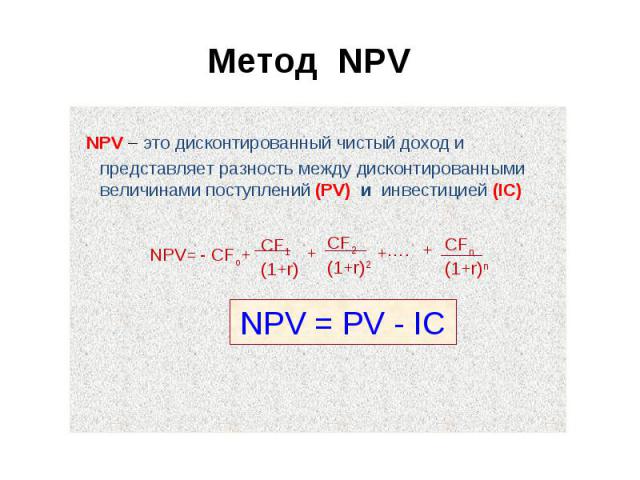

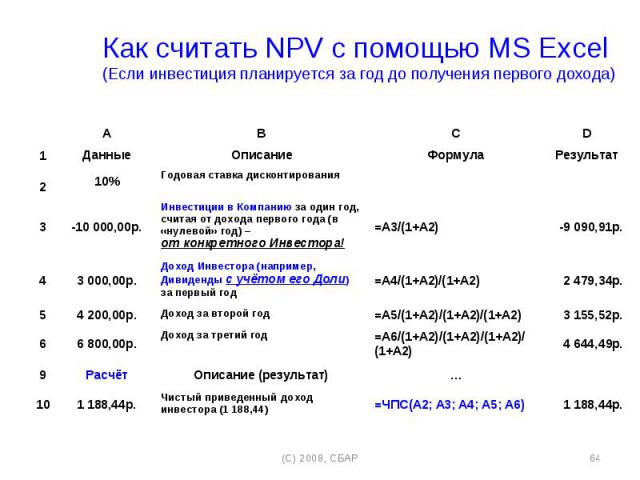

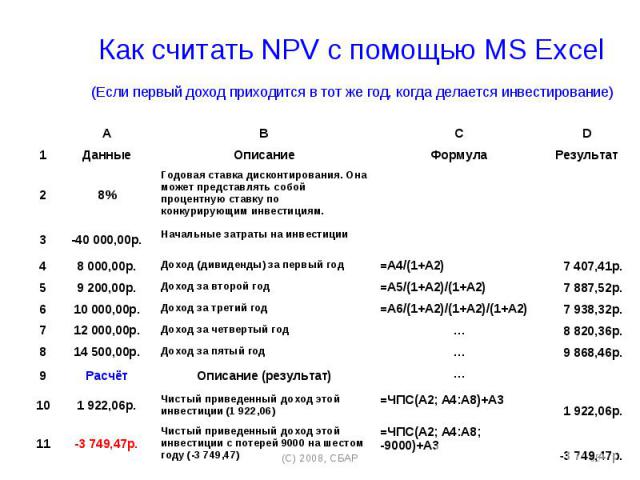

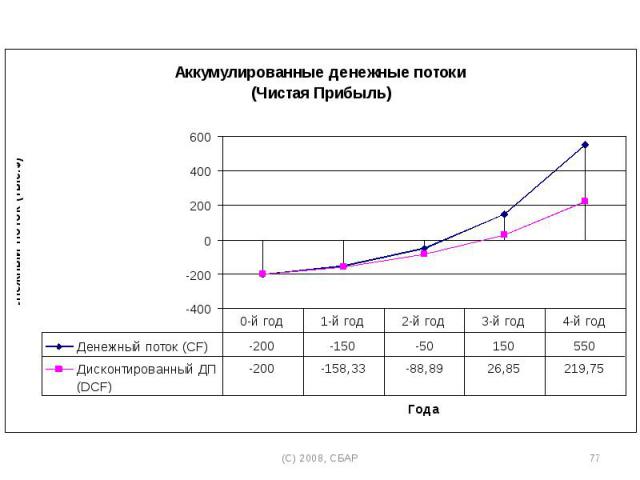

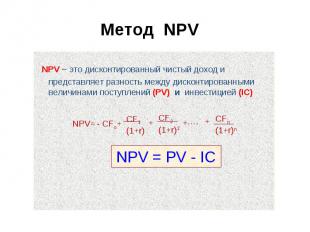

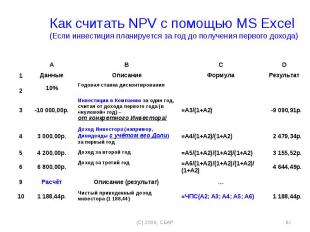

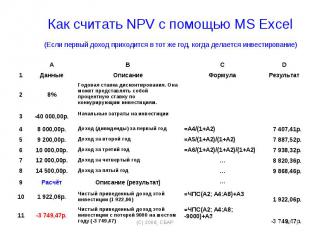

NPV – это дисконтированный чистый доход и представляет разность между дисконтированными величинами поступлений (PV) и инвестицией (IC) NPV – это дисконтированный чистый доход и представляет разность между дисконтированными величинами поступлений (PV) и инвестицией (IC)

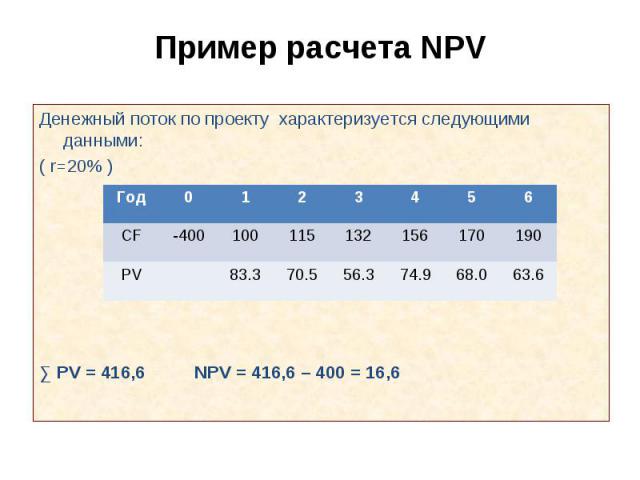

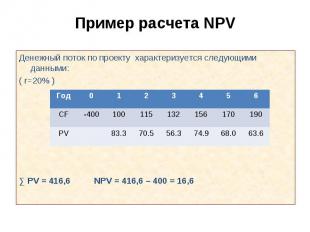

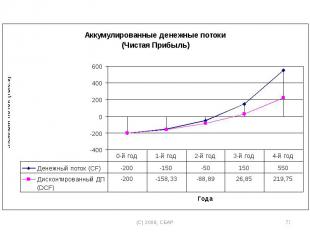

Денежный поток по проекту характеризуется следующими данными: Денежный поток по проекту характеризуется следующими данными: ( r=20% ) ∑ PV = 416,6 NPV = 416,6 – 400 = 16,6

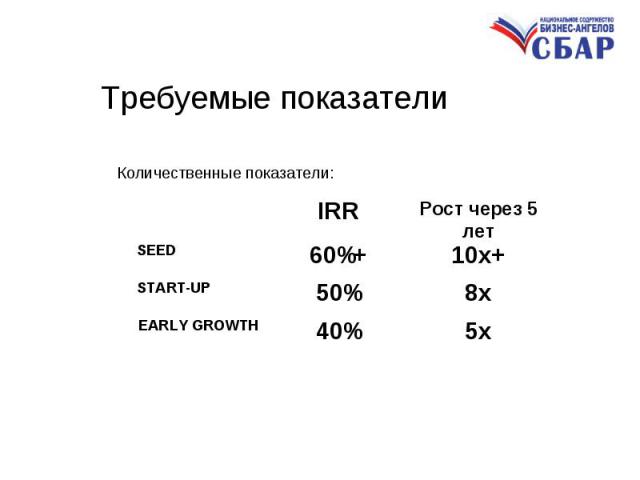

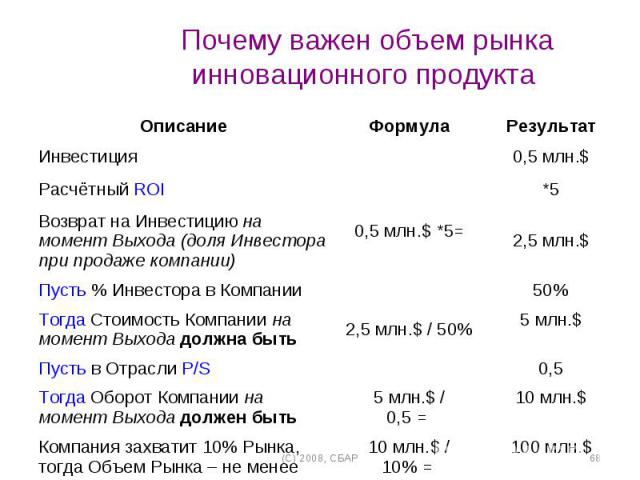

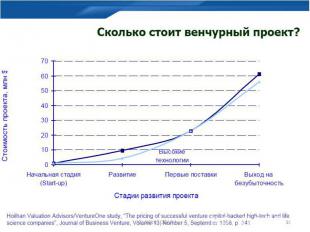

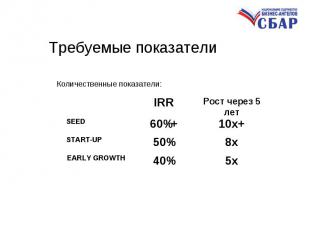

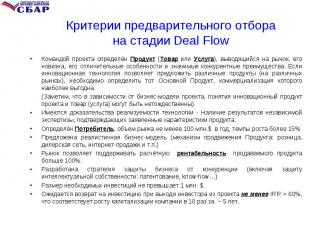

Командой проекта определён Продукт (Товар или Услуга), выводящийся на рынок, его новизна, его отличительные особенности и значимые конкурентные преимущества. Если инновационная технология позволяет предложить различные продукты (на различных рынках), необходимо определить тот Основной Продукт, коммерциализация которого наиболее выгодна. Командой проекта определён Продукт (Товар или Услуга), выводящийся на рынок, его новизна, его отличительные особенности и значимые конкурентные преимущества. Если инновационная технология позволяет предложить различные продукты (на различных рынках), необходимо определить тот Основной Продукт, коммерциализация которого наиболее выгодна. (Заметим, что в зависимости от бизнес-модели проекта, понятия инновационный продукт проекта и товар (услуга) могут быть нетождественны). Имеются доказательства реализуемости технологии - Наличие результатов независимой экспертизы, подтверждающих заявленные характеристики продукта. Определён Потребитель, объем рынка не менее 100 млн.$ в год, темпы роста более 15% Предложена реалистичная бизнес-модель (механизм продвижения Продукта: розница, дилерская сеть, интернет-продажи и т.п.) Рынок позволяет поддерживать расчётную рентабельность продаваемого продукта больше 100%. Разработана стратегия защиты бизнеса от конкуренции (включая защиту интеллектуальной собственности: патентование, know-how…) Размер необходимых инвестиций не превышает 1 млн. $. Ожидается возврат на инвестицию при выходе инвестора из проекта не менее IRR > 60%, что соответствует росту капитализации компании в 10 раз за ~ 5 лет.

Тел./Факс: (499) 749-6408 Тел./Факс: (499) 749-6408 E-mail: [email protected] www.russba.ru

СЧА СЧА метод кумулятивного построения для определения ставки дисконтирования Примеры

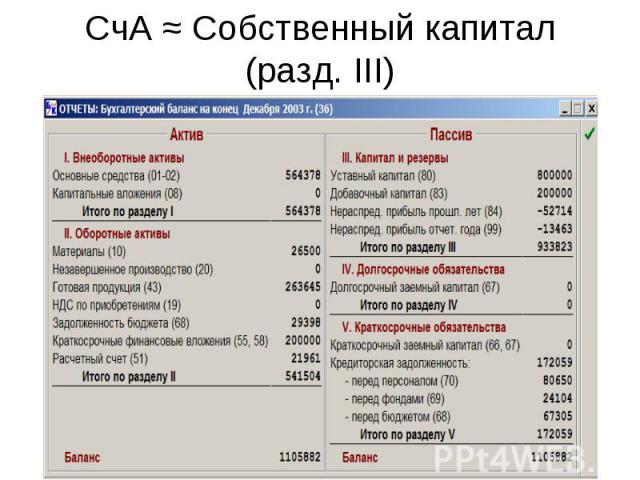

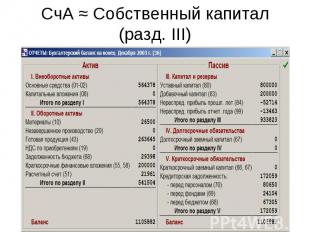

АКТИВЫ АКТИВЫ Текущие активы ( Оборотный капитал) Основные активы ( основной капитал )

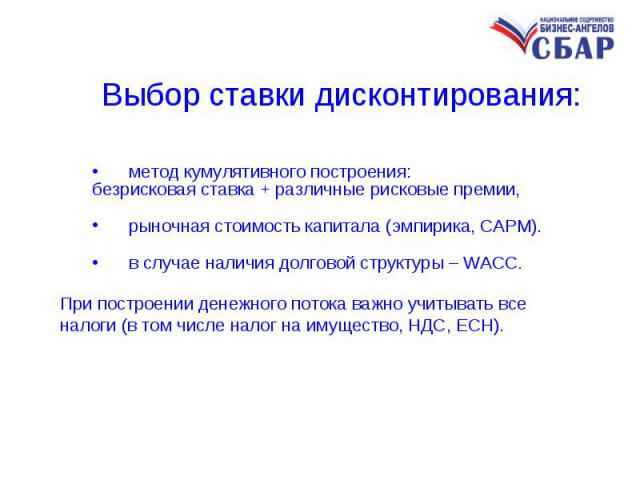

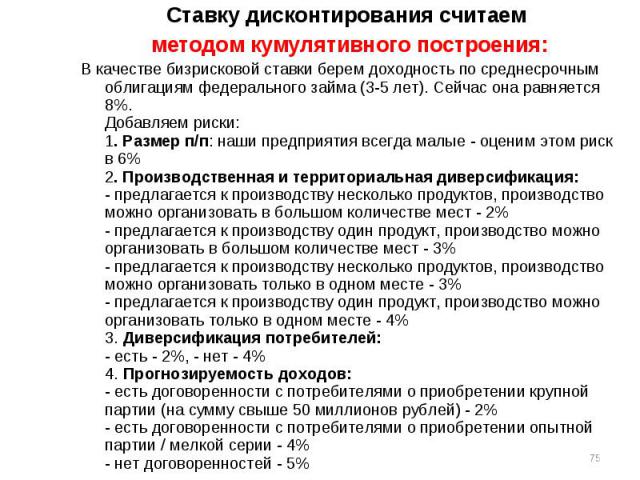

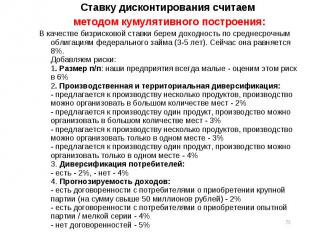

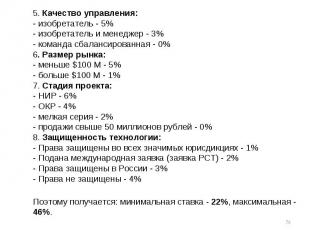

Ставку дисконтирования считаем Ставку дисконтирования считаем методом кумулятивного построения: В качестве бизрисковой ставки берем доходность по среднесрочным облигациям федерального займа (3-5 лет). Сейчас она равняется 8%. Добавляем риски: 1. Размер п/п: наши предприятия всегда малые - оценим этом риск в 6% 2. Производственная и территориальная диверсификация: - предлагается к производству несколько продуктов, производство можно организовать в большом количестве мест - 2% - предлагается к производству один продукт, производство можно организовать в большом количестве мест - 3% - предлагается к производству несколько продуктов, производство можно организовать только в одном месте - 3% - предлагается к производству один продукт, производство можно организовать только в одном месте - 4% 3. Диверсификация потребителей: - есть - 2%, - нет - 4% 4. Прогнозируемость доходов: - есть договоренности с потребителями о приобретении крупной партии (на сумму свыше 50 миллионов рублей) - 2% - есть договоренности с потребителями о приобретении опытной партии / мелкой серии - 4% - нет договоренностей - 5%

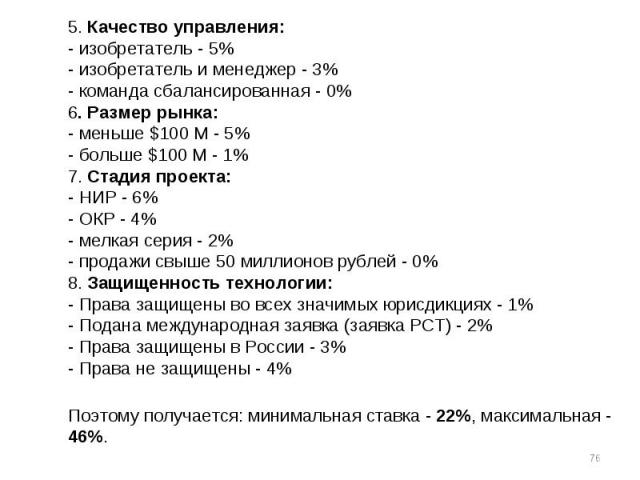

5. Качество управления: - изобретатель - 5% - изобретатель и менеджер - 3% - команда сбалансированная - 0% 6. Размер рынка: - меньше $100 М - 5% - больше $100 M - 1% 7. Стадия проекта: - НИР - 6% - ОКР - 4% - мелкая серия - 2% - продажи свыше 50 миллионов рублей - 0% 8. Защищенность технологии: - Права защищены во всех значимых юрисдикциях - 1% - Подана международная заявка (заявка PCT) - 2% - Права защищены в России - 3% - Права не защищены - 4% 5. Качество управления: - изобретатель - 5% - изобретатель и менеджер - 3% - команда сбалансированная - 0% 6. Размер рынка: - меньше $100 М - 5% - больше $100 M - 1% 7. Стадия проекта: - НИР - 6% - ОКР - 4% - мелкая серия - 2% - продажи свыше 50 миллионов рублей - 0% 8. Защищенность технологии: - Права защищены во всех значимых юрисдикциях - 1% - Подана международная заявка (заявка PCT) - 2% - Права защищены в России - 3% - Права не защищены - 4% Поэтому получается: минимальная ставка - 22%, максимальная - 46%.

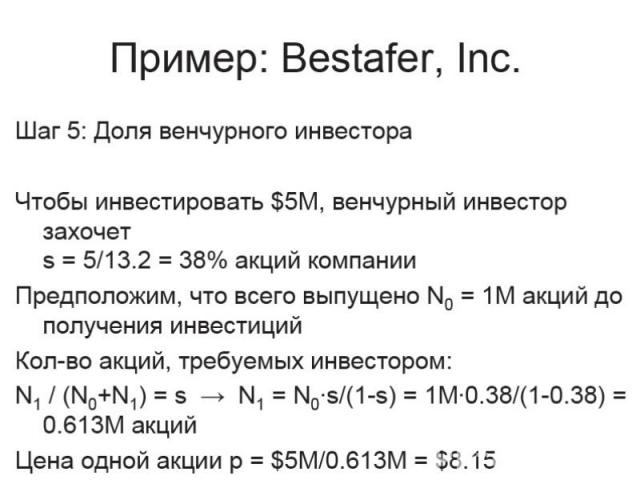

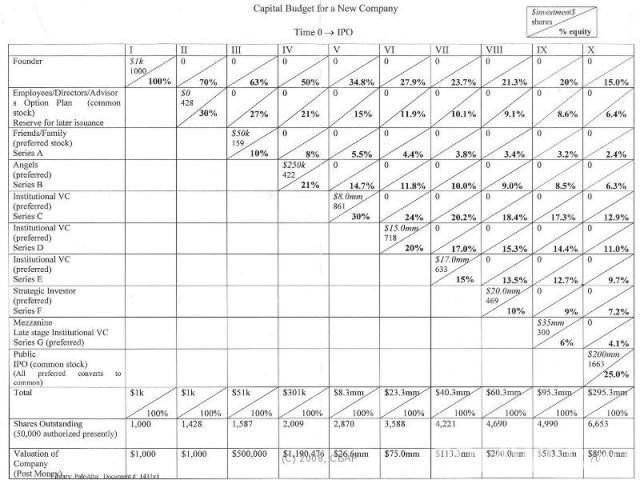

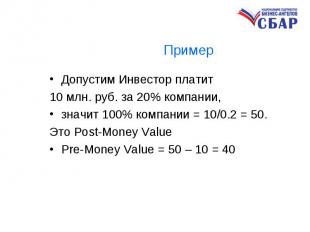

Допустим Инвестор платит Допустим Инвестор платит 10 млн. руб. за 20% компании, значит 100% компании = 10/0.2 = 50. Это Pоst-Money Value Pre-Money Value = 50 – 10 = 40

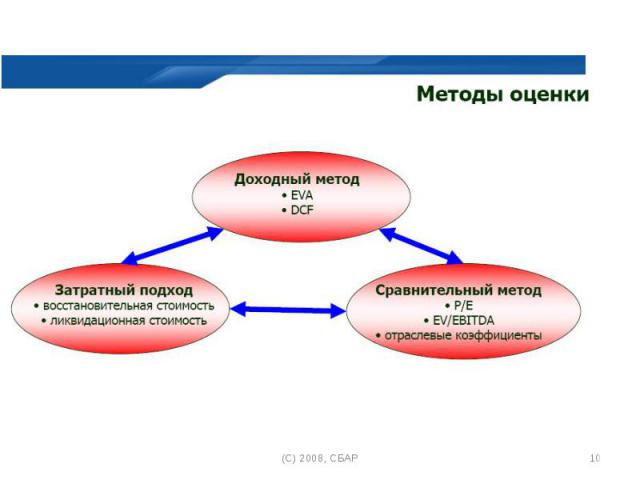

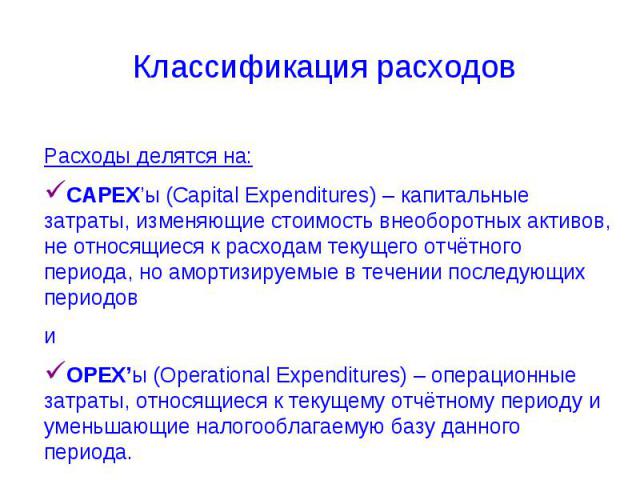

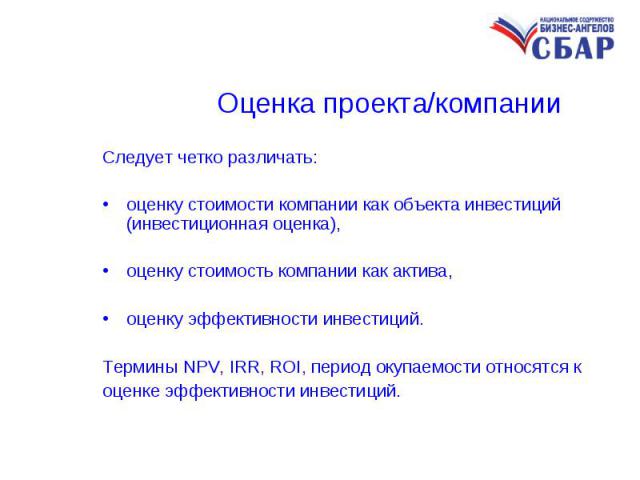

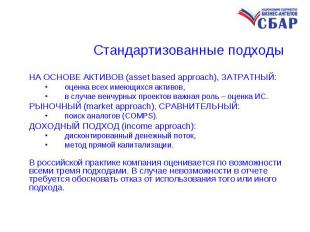

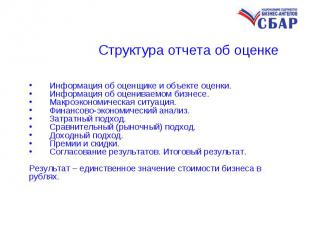

Следует четко различать: Следует четко различать: оценку стоимости компании как объекта инвестиций (инвестиционная оценка), оценку стоимость компании как актива, оценку эффективности инвестиций. Термины NPV, IRR, ROI, период окупаемости относятся к оценке эффективности инвестиций.