Презентация на тему: Выбор формы привлечения инвестиций предприятием. Подготовка предприятия к облигационному займу.

Выбор формы привлечения инвестиций предприятием. Подготовка предприятия к облигационному займу.

Источники привлечения инвестиций

Преимущества основных форм привлечения заемных инвестиций

Недостатки основных форм привлечения заемных инвестиций

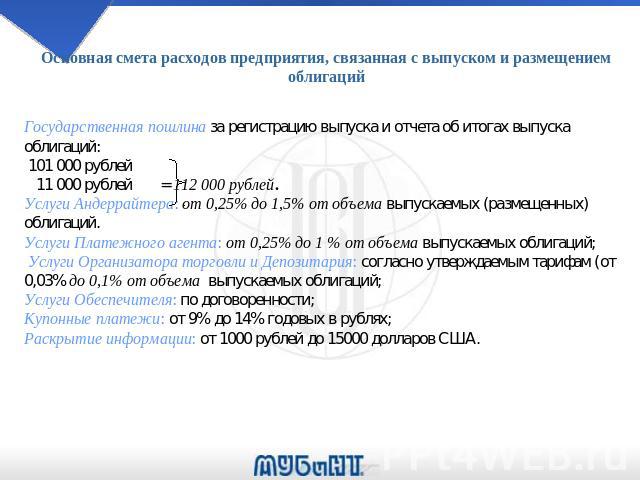

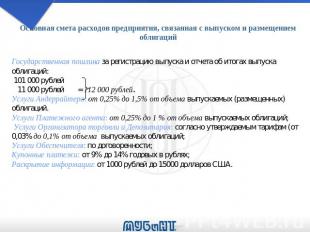

Основная смета расходов предприятия, связанная с выпуском и размещением облигаций

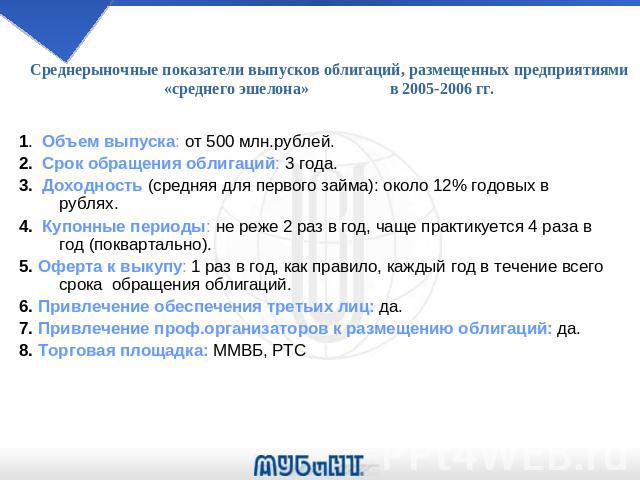

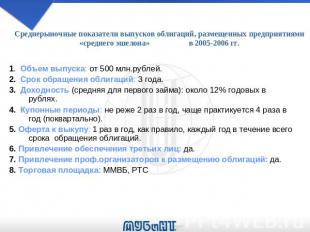

Среднерыночные показатели выпусков облигаций, размещенных предприятиями «среднего эшелона» в 2005-2006 гг. 1. Объем выпуска: от 500 млн.рублей. 2. Срок обращения облигаций: 3 года. 3. Доходность (средняя для первого займа): около 12% годовых в рублях. 4. Купонные периоды: не реже 2 раз в год, чаще практикуется 4 раза в год (поквартально). 5. Оферта к выкупу: 1 раз в год, как правило, каждый год в течение всего срока обращения облигаций. 6. Привлечение обеспечения третьих лиц: да. 7. Привлечение проф.организаторов к размещению облигаций: да. 8. Торговая площадка: ММВБ, РТС

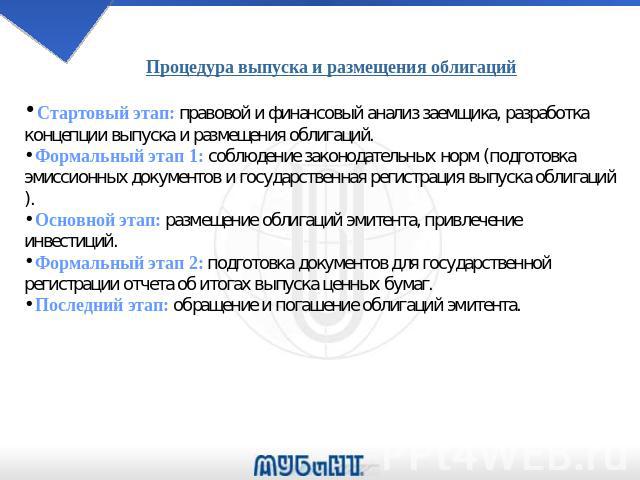

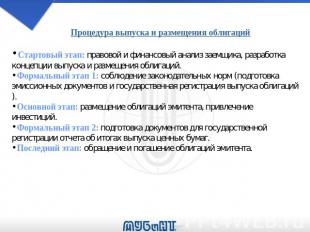

Процедура выпуска и размещения облигаций Стартовый этап: правовой и финансовый анализ заемщика, разработка концепции выпуска и размещения облигаций. Формальный этап 1: соблюдение законодательных норм (подготовка эмиссионных документов и государственная регистрация выпуска облигаций). Основной этап: размещение облигаций эмитента, привлечение инвестиций. Формальный этап 2: подготовка документов для государственной регистрации отчета об итогах выпуска ценных бумаг. Последний этап: обращение и погашение облигаций эмитента.

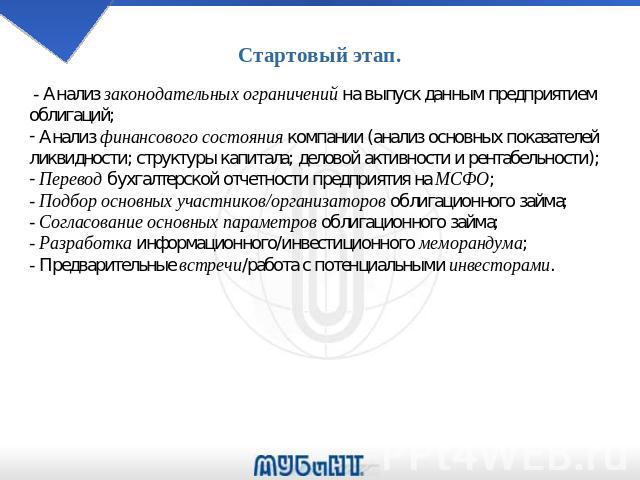

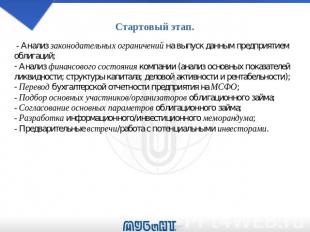

Стартовый этап. - Анализ законодательных ограничений на выпуск данным предприятием облигаций; Анализ финансового состояния компании (анализ основных показателей ликвидности; структуры капитала; деловой активности и рентабельности); Перевод бухгалтерской отчетности предприятия на МСФО; - Подбор основных участников/организаторов облигационного займа; - Согласование основных параметров облигационного займа; - Разработка информационного/инвестиционного меморандума; - Предварительные встречи/работа с потенциальными инвесторами.

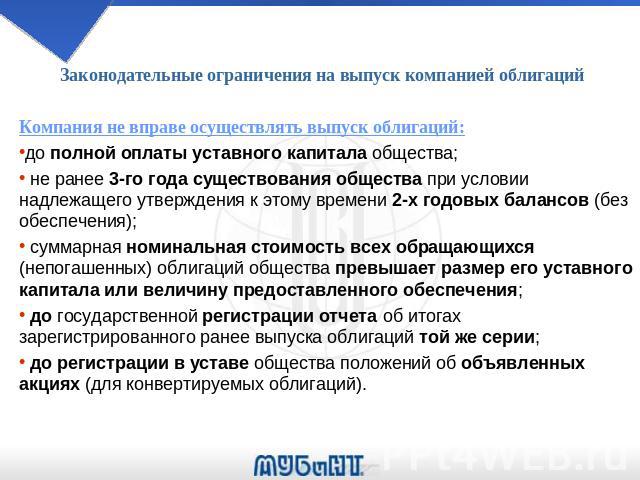

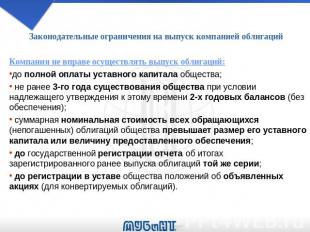

Законодательные ограничения на выпуск компанией облигаций Компания не вправе осуществлять выпуск облигаций: до полной оплаты уставного капитала общества; не ранее 3-го года существования общества при условии надлежащего утверждения к этому времени 2-х годовых балансов (без обеспечения); суммарная номинальная стоимость всех обращающихся (непогашенных) облигаций общества превышает размер его уставного капитала или величину предоставленного обеспечения; до государственной регистрации отчета об итогах зарегистрированного ранее выпуска облигаций той же серии; до регистрации в уставе общества положений об объявленных акциях (для конвертируемых облигаций).

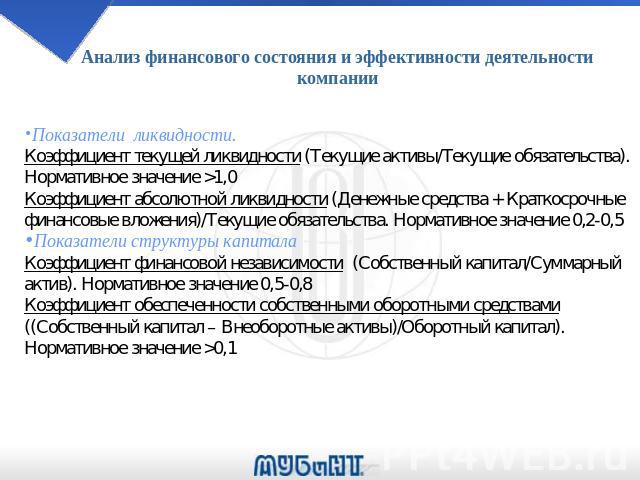

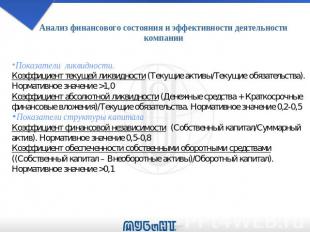

Анализ финансового состояния и эффективности деятельности компании Показатели ликвидности. Коэффициент текущей ликвидности (Текущие активы/Текущие обязательства). Нормативное значение >1,0 Коэффициент абсолютной ликвидности (Денежные средства + Краткосрочные финансовые вложения)/Текущие обязательства. Нормативное значение 0,2-0,5 Показатели структуры капитала Коэффициент финансовой независимости (Собственный капитал/Суммарный актив). Нормативное значение 0,5-0,8 Коэффициент обеспеченности собственными оборотными средствами ((Собственный капитал – Внеоборотные активы)/Оборотный капитал). Нормативное значение >0,1

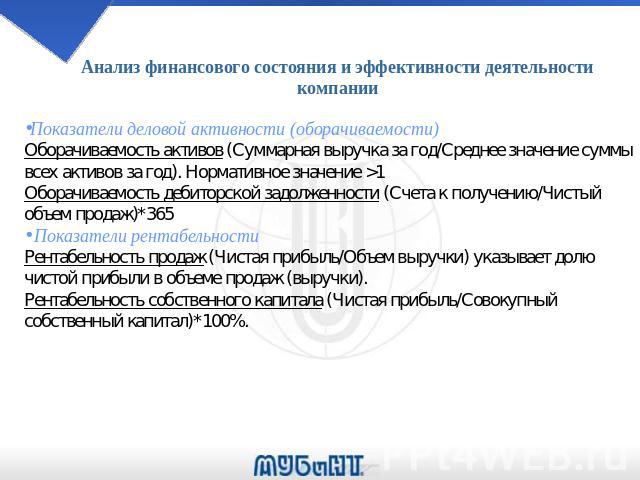

Анализ финансового состояния и эффективности деятельности компании Показатели деловой активности (оборачиваемости) Оборачиваемость активов (Суммарная выручка за год/Среднее значение суммы всех активов за год). Нормативное значение >1 Оборачиваемость дебиторской задолженности (Счета к получению/Чистый объем продаж)*365 Показатели рентабельности Рентабельность продаж (Чистая прибыль/Объем выручки) указывает долю чистой прибыли в объеме продаж (выручки). Рентабельность собственного капитала (Чистая прибыль/Совокупный собственный капитал)*100%.