Презентация на тему: Международный финансовый менеджмент. Курс лекций

Международный финансовый менеджмент Курс лекций Авторы: Батина И.Н., Манец Т. В.

СБЕРЕЖЕННЫЕ ДЕНЬГИ – ЭТО ЗАРАБОТАННЫЕ ДЕНЬГИ Б. Франклин

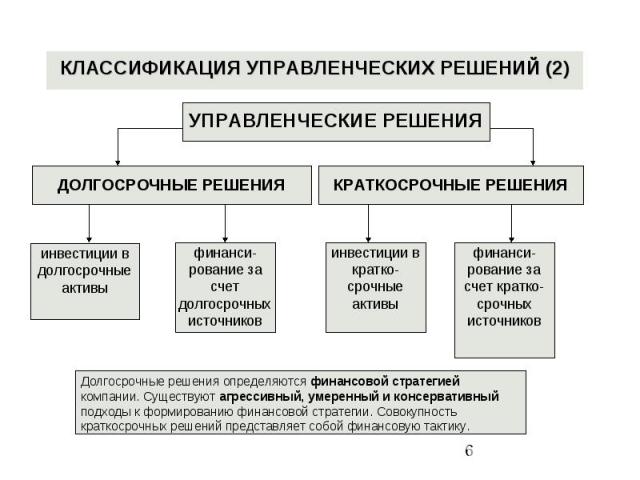

ВЗАИМОСВЯЗЬ ИНВЕСТИЦИОННЫХ И ФИНАНСОВЫХ РЕШЕНИЙ

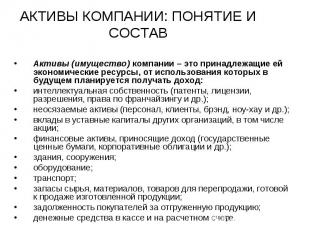

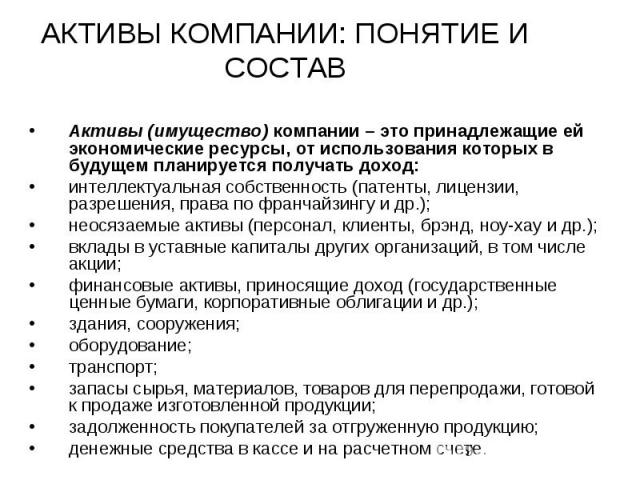

АКТИВЫ КОМПАНИИ: ПОНЯТИЕ И СОСТАВ Активы (имущество) компании – это принадлежащие ей экономические ресурсы, от использования которых в будущем планируется получать доход: интеллектуальная собственность (патенты, лицензии, разрешения, права по франчайзингу и др.); неосязаемые активы (персонал, клиенты, брэнд, ноу-хау и др.); вклады в уставные капиталы других организаций, в том числе акции; финансовые активы, приносящие доход (государственные ценные бумаги, корпоративные облигации и др.); здания, сооружения; оборудование; транспорт; запасы сырья, материалов, товаров для перепродажи, готовой к продаже изготовленной продукции; задолженность покупателей за отгруженную продукцию; денежные средства в кассе и на расчетном счете.

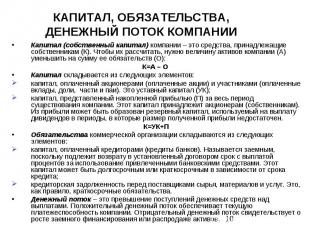

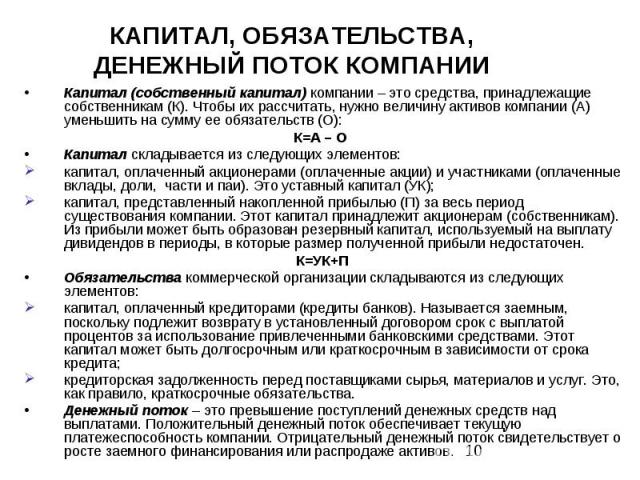

КАПИТАЛ, ОБЯЗАТЕЛЬСТВА, ДЕНЕЖНЫЙ ПОТОК КОМПАНИИ Капитал (собственный капитал) компании – это средства, принадлежащие собственникам (К). Чтобы их рассчитать, нужно величину активов компании (А) уменьшить на сумму ее обязательств (О): К=А – О Капитал складывается из следующих элементов: капитал, оплаченный акционерами (оплаченные акции) и участниками (оплаченные вклады, доли, части и паи). Это уставный капитал (УК); капитал, представленный накопленной прибылью (П) за весь период существования компании. Этот капитал принадлежит акционерам (собственникам). Из прибыли может быть образован резервный капитал, используемый на выплату дивидендов в периоды, в которые размер полученной прибыли недостаточен. К=УК+П Обязательства коммерческой организации складываются из следующих элементов: капитал, оплаченный кредиторами (кредиты банков). Называется заемным, поскольку подлежит возврату в установленный договором срок с выплатой процентов за использование привлеченными банковскими средствами. Этот капитал может быть долгосрочным или краткосрочным в зависимости от срока кредита; кредиторская задолженность перед поставщиками сырья, материалов и услуг. Это, как правило, краткосрочные обязательства. Денежный поток – это превышение поступлений денежных средств над выплатами. Положительный денежный поток обеспечивает текущую платежеспособность компании. Отрицательный денежный поток свидетельствует о росте заемного финансирования или распродаже активов.

ЗНАЧЕНИЕ ФИНАНСОВЫХ РЕШЕНИЙ

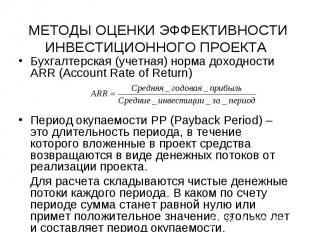

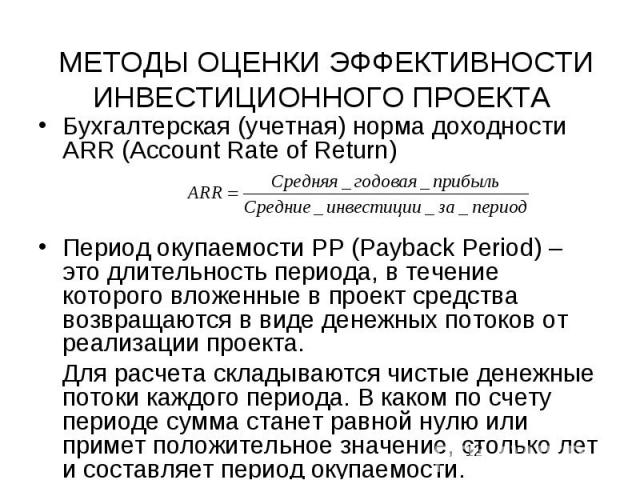

МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА Бухгалтерская (учетная) норма доходности ARR (Account Rate of Return) Период окупаемости PP (Payback Period) – это длительность периода, в течение которого вложенные в проект средства возвращаются в виде денежных потоков от реализации проекта. Для расчета складываются чистые денежные потоки каждого периода. В каком по счету периоде сумма станет равной нулю или примет положительное значение, столько лет и составляет период окупаемости.

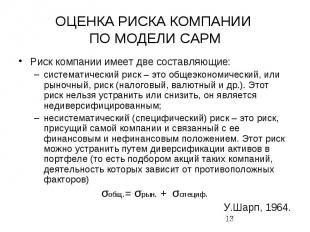

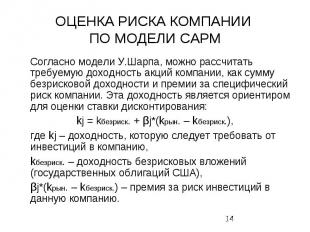

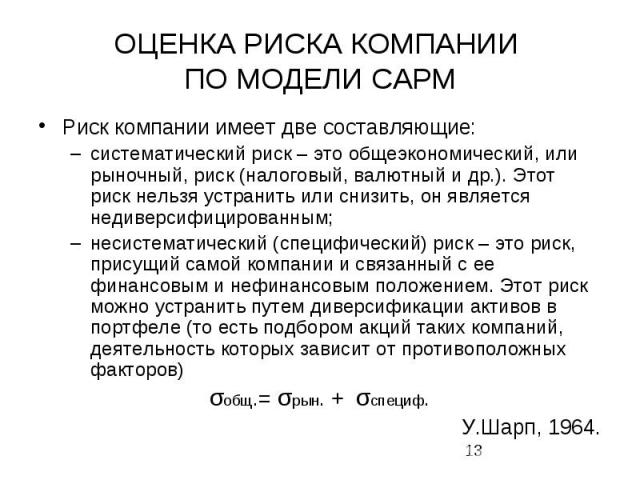

ОЦЕНКА РИСКА КОМПАНИИ ПО МОДЕЛИ CAPM Риск компании имеет две составляющие: систематический риск – это общеэкономический, или рыночный, риск (налоговый, валютный и др.). Этот риск нельзя устранить или снизить, он является недиверсифицированным; несистематический (специфический) риск – это риск, присущий самой компании и связанный с ее финансовым и нефинансовым положением. Этот риск можно устранить путем диверсификации активов в портфеле (то есть подбором акций таких компаний, деятельность которых зависит от противоположных факторов) σобщ.= σрын. + σспециф. У.Шарп, 1964.

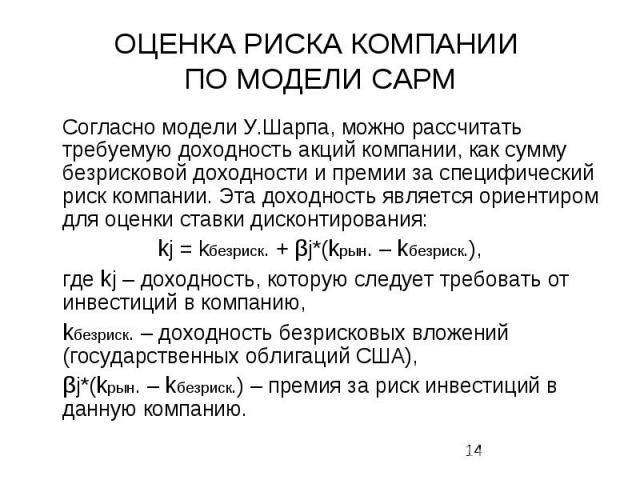

ОЦЕНКА РИСКА КОМПАНИИ ПО МОДЕЛИ CAPM Согласно модели У.Шарпа, можно рассчитать требуемую доходность акций компании, как сумму безрисковой доходности и премии за специфический риск компании. Эта доходность является ориентиром для оценки ставки дисконтирования: kj = kбезриск. + βj*(kрын. – kбезриск.), где kj – доходность, которую следует требовать от инвестиций в компанию, kбезриск. – доходность безрисковых вложений (государственных облигаций США), βj*(kрын. – kбезриск.) – премия за риск инвестиций в данную компанию.

УПРАВЛЕНИЕ ОПЕРАЦИОННОЙ ДЕЯТЕЛЬНОСТЬЮ: ОПЕРАЦИОННЫЙ РЫЧАГ И ОПЕРАЦИОННЫЙ РИСК

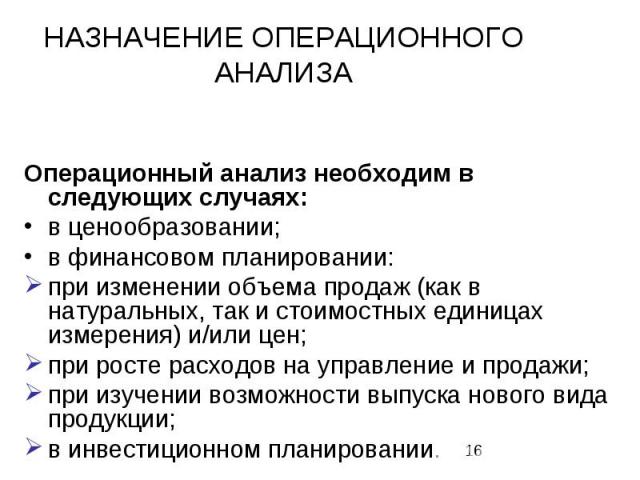

НАЗНАЧЕНИЕ ОПЕРАЦИОННОГО АНАЛИЗА Операционный анализ необходим в следующих случаях: в ценообразовании; в финансовом планировании: при изменении объема продаж (как в натуральных, так и стоимостных единицах измерения) и/или цен; при росте расходов на управление и продажи; при изучении возможности выпуска нового вида продукции; в инвестиционном планировании.

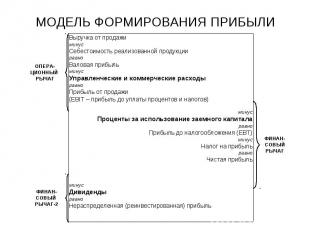

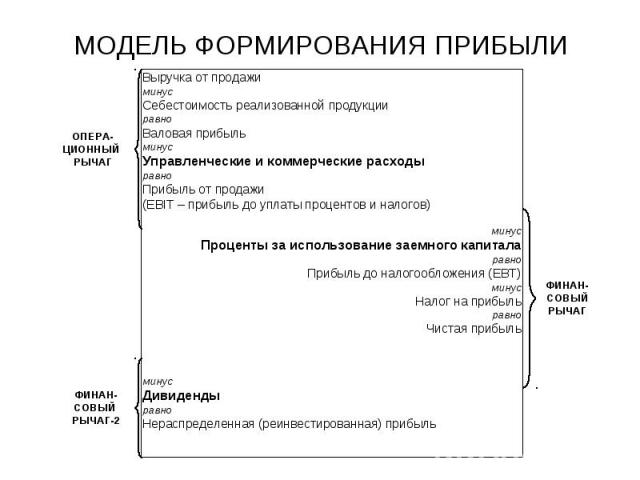

МОДЕЛЬ ФОРМИРОВАНИЯ ПРИБЫЛИ

ДЕЙСТВИЕ РЫЧАГА В традиционной модели формирования прибыли предприятия всегда, когда вычитается величина, не зависящая (или слабо зависящая) от предыдущего значения, возникает «эффект рычага»: небольшое изменение предыдущего значения вызывает непропорциональное большое изменение последующего! Наиболее опасно, когда на формирование следующего показателя финансового результата вообще не остается денег. Такими «влиятельными» величинами являются: расходы на управление и продажи, проценты за кредит, дивиденды.

ОСНОВНЫЕ ПОНЯТИЯ ОПЕРАЦИОННОГО АНАЛИЗА (1) Переменные расходы – расходы, которые изменяются прямо пропорционально объему продаж. К ним относятся заработная плата основных рабочих, сырье и материалы, электроэнергия для производственных целей и др. Постоянные расходы – расходы, которые не зависят от объема продаж. К ним относятся расходы на управление и продажи: заработная плата управленческого персонала, амортизация, коммунальные платежи, транспортные расходы, обслуживание зданий и оборудования и др. Релевантный период – период времени, в течение которого постоянные расходы можно рассматривать как неизменные. Релевантный период является краткосрочным. В долгосрочном периоде при дальнейшем росте выручки неизбежен скачок постоянных расходов. Валовая маржа (вклад на покрытие, операционная маржа, контрибуционная маржа) – часть выручки, превышающая переменные расходы. Включает постоянные расходы и прибыль.

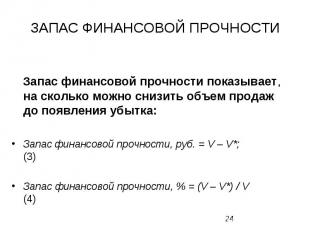

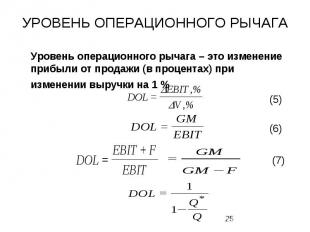

ОСНОВНЫЕ ПОНЯТИЯ ОПЕРАЦИОННОГО АНАЛИЗА (2) Критический объем продаж (порог рентабельности, точка безубыточности) – величина выручки, при которой фирма работает без убытков, но и без прибыли. Запас финансовой прочности – превышение выручки над критическим объемом продаж. Измеряется в абсолютных (руб.) или относительных (проценты) показателях. Операционный (производственный) рычаг – это прирост прибыли (в процентах), происходящий при изменении выручки на один процент, или соотношение валовой маржи и прибыли от продажи. Смысл операционного рычага заключается в том, что прибыль увеличивается или уменьшается непропорционально изменению объема продаж, потому что часть осуществляемых в настоящее время затрат на производственную деятельность является фиксированной, или постоянной, даже если объем этой деятельности значительно изменяется. Характеризует предпринимательский риск, или риск неполучения прибыли от продажи при снижении выручки. Выручка может снижаться в связи с сокращением физического объема продаж и/или снижением цен. Операционный риск – риск неполучения прибыли от продаж в связи с необходимостью полностью оплачивать постоянные расходы, независимо от колебаний выручки. Измеряется дисперсией прибыли от продаж (прибыли до уплаты процентов и налогов).

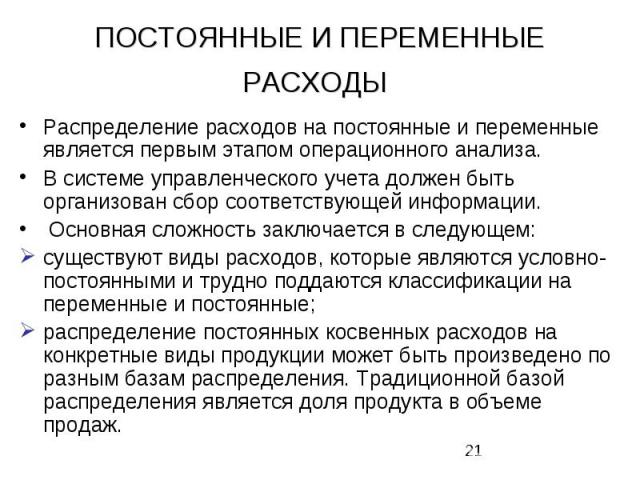

ПОСТОЯННЫЕ И ПЕРЕМЕННЫЕ РАСХОДЫ Распределение расходов на постоянные и переменные является первым этапом операционного анализа. В системе управленческого учета должен быть организован сбор соответствующей информации. Основная сложность заключается в следующем: существуют виды расходов, которые являются условно-постоянными и трудно поддаются классификации на переменные и постоянные; распределение постоянных косвенных расходов на конкретные виды продукции может быть произведено по разным базам распределения. Традиционной базой распределения является доля продукта в объеме продаж.

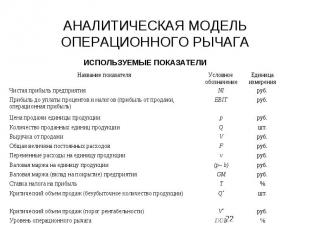

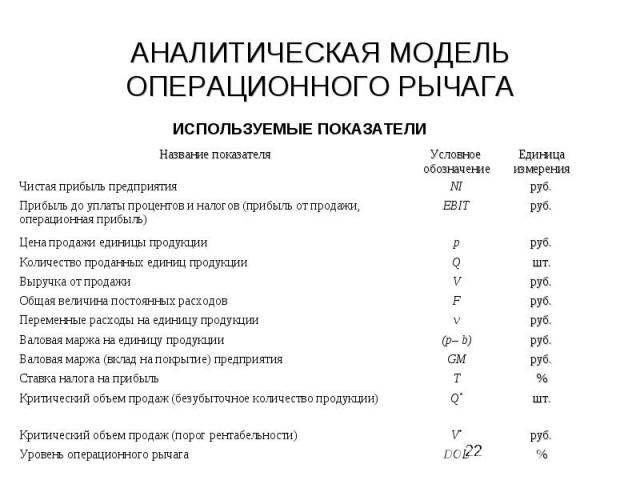

АНАЛИТИЧЕСКАЯ МОДЕЛЬ ОПЕРАЦИОННОГО РЫЧАГА

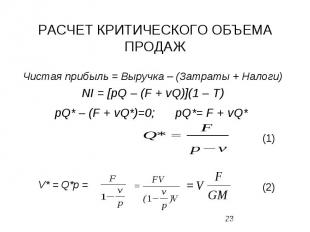

РАСЧЕТ КРИТИЧЕСКОГО ОБЪЕМА ПРОДАЖ Чистая прибыль = Выручка – (Затраты + Налоги) NI = [pQ – (F + vQ)](1 – T) pQ* – (F + vQ*)=0; pQ*= F + vQ*

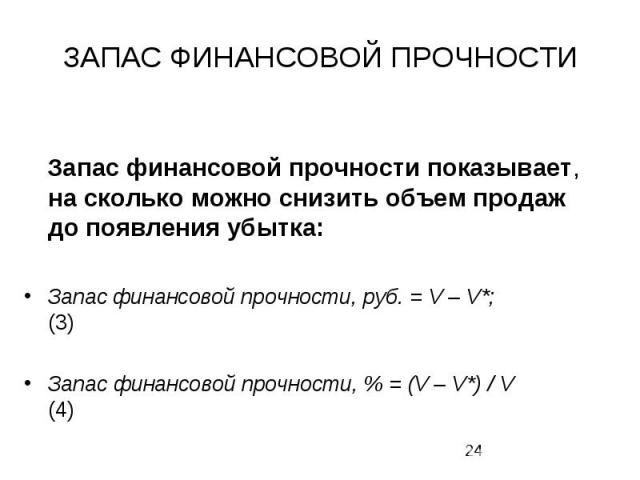

ЗАПАС ФИНАНСОВОЙ ПРОЧНОСТИ Запас финансовой прочности показывает, на сколько можно снизить объем продаж до появления убытка: Запас финансовой прочности, руб. = V – V*; (3) Запас финансовой прочности, % = (V – V*) / V (4)

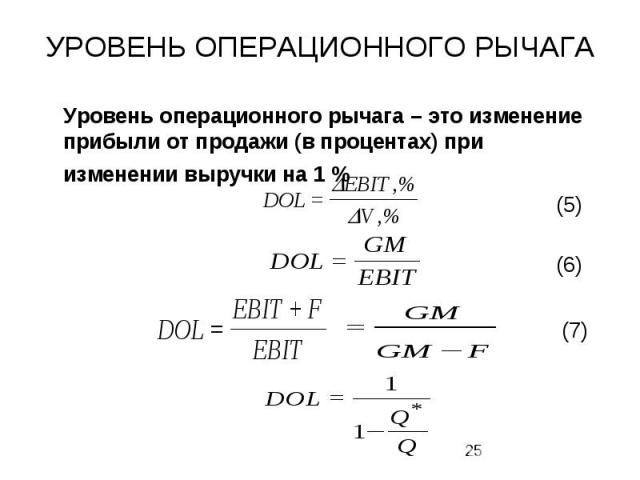

УРОВЕНЬ ОПЕРАЦИОННОГО РЫЧАГА Уровень операционного рычага – это изменение прибыли от продажи (в процентах) при изменении выручки на 1 %

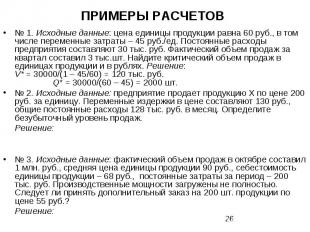

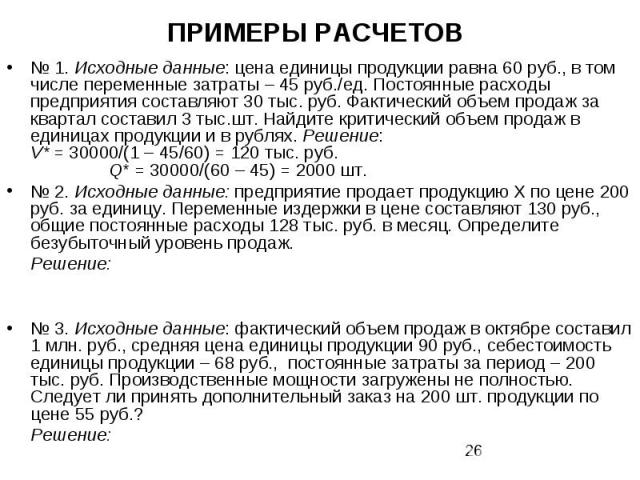

ПРИМЕРЫ РАСЧЕТОВ № 1. Исходные данные: цена единицы продукции равна 60 руб., в том числе переменные затраты – 45 руб./ед. Постоянные расходы предприятия составляют 30 тыс. руб. Фактический объем продаж за квартал составил 3 тыс.шт. Найдите критический объем продаж в единицах продукции и в рублях. Решение: V* = 30000/(1 – 45/60) = 120 тыс. руб. Q* = 30000/(60 – 45) = 2000 шт. № 2. Исходные данные: предприятие продает продукцию Х по цене 200 руб. за единицу. Переменные издержки в цене составляют 130 руб., общие постоянные расходы 128 тыс. руб. в месяц. Определите безубыточный уровень продаж. Решение: № 3. Исходные данные: фактический объем продаж в октябре составил 1 млн. руб., средняя цена единицы продукции 90 руб., себестоимость единицы продукции – 68 руб., постоянные затраты за период – 200 тыс. руб. Производственные мощности загружены не полностью. Следует ли принять дополнительный заказ на 200 шт. продукции по цене 55 руб.? Решение:

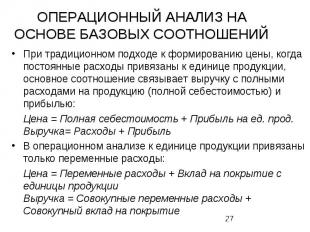

ОПЕРАЦИОННЫЙ АНАЛИЗ НА ОСНОВЕ БАЗОВЫХ СООТНОШЕНИЙ При традиционном подходе к формированию цены, когда постоянные расходы привязаны к единице продукции, основное соотношение связывает выручку с полными расходами на продукцию (полной себестоимостью) и прибылью: Цена = Полная себестоимость + Прибыль на ед. прод. Выручка= Расходы + Прибыль В операционном анализе к единице продукции привязаны только переменные расходы: Цена = Переменные расходы + Вклад на покрытие с единицы продукции Выручка = Совокупные переменные расходы + Совокупный вклад на покрытие

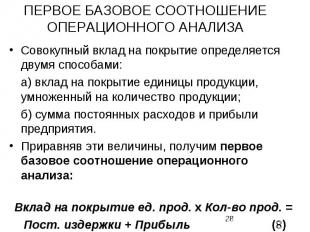

ПЕРВОЕ БАЗОВОЕ СООТНОШЕНИЕ ОПЕРАЦИОННОГО АНАЛИЗА Совокупный вклад на покрытие определяется двумя способами: а) вклад на покрытие единицы продукции, умноженный на количество продукции; б) сумма постоянных расходов и прибыли предприятия. Приравняв эти величины, получим первое базовое соотношение операционного анализа: Вклад на покрытие ед. прод. х Кол-во прод. = Пост. издержки + Прибыль (8)

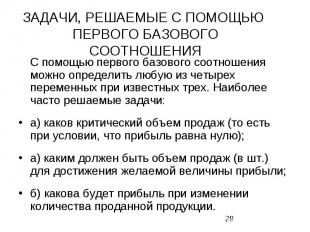

ЗАДАЧИ, РЕШАЕМЫЕ С ПОМОЩЬЮ ПЕРВОГО БАЗОВОГО СООТНОШЕНИЯ С помощью первого базового соотношения можно определить любую из четырех переменных при известных трех. Наиболее часто решаемые задачи: а) каков критический объем продаж (то есть при условии, что прибыль равна нулю); а) каким должен быть объем продаж (в шт.) для достижения желаемой величины прибыли; б) какова будет прибыль при изменении количества проданной продукции.

ВТОРОЕ БАЗОВОЕ СООТНОШЕНИЕ ОПЕРАЦИОННОГО АНАЛИЗА И ЗАДАЧИ, РЕШАЕМЫЕ НА ЕГО ОСНОВЕ Выручка х Коэффициент вклада = Постоянные издержки + Прибыль (9) Коэффициент вклада = Совокупный вклад на покрытие / Выручка (10) Второе базовое соотношение операционного анализа используется для нахождения выручки в денежном измерении

ОСНОВНЫЕ ОГРАНИЧЕНИЯ И ДОПУЩЕНИЯ ОПЕРАЦИОННОГО АНАЛИЗА Предполагается постоянная номенклатура продукции или однопродуктовое производство. При изменении структуры продаж порог рентабельности изменяется. Анализируется только приемлемый диапазон объемов продаж для имеющихся производственных мощностей и управленческих возможностей. Расходы и доход являются линейными функциями объема производства, поэтому переменные расходы на единицу продукции постоянны, цены постоянны. Расходы можно точно разделить на постоянные и переменные. Результаты операционного анализа справедливы для определенного объема продаж, цен, уровней постоянных и переменных расходов. При изменении хотя бы одного из параметров следует проводить новые расчеты

ОСНОВНЫЕ ВЫВОДЫ ОПЕРАЦИОННОГО АНАЛИЗА (1) Если фактические продажи больше порога рентабельности, то DOL > 0 и рост продаж вызывает рост прибыли. Если фактические продажи меньше порога рентабельности, то DOL < 0 и рост продаж вызывает рост убытков. Чем ближе к точке безубыточности, тем сильнее эффект операционного рычага и выше операционный риск. Чем выше доля постоянных расходов, тем сильнее эффект операционного рычага и выше операционный риск. Дополнительные заказы следует принимать, если производственные мощности не загружены, точка безубыточности достигнута, цена хотя бы частично покрывает постоянные расходы. При этом весь вклад на покрытие будет являться прибылью.

ОСНОВНЫЕ ВЫВОДЫ ОПЕРАЦИОННОГО АНАЛИЗА (2) Для мониторинга операционного риска необходимо следить, чтобы в краткосрочной динамике: переменные расходы на единицу продукции оставались примерно одинаковыми; доля валовой прибыли (валовой маржи) в выручке росла; общая сумма постоянных расходов оставалась примерно одинаковой, а их доля в выручке сокращалась. Если у предприятия в перспективе выручка от продажи будет снижаться, то следует принимать меры к сокращению постоянных расходов. Следует развивать продажи продукции с высоким вкладом на покрытие (валовой маржей). Однако отказ от продукции с меньшим вкладом не всегда оправдан, поскольку все постоянные расходы придется покрывать за счет продукции с высоким вкладом.

КРАТКОСРОЧНАЯ ФИНАНСОВАЯ ПОЛИТИКА Управление оборотным капиталом компании

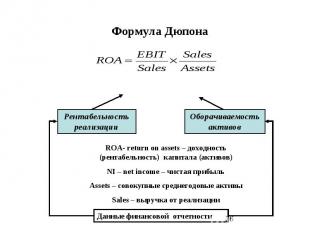

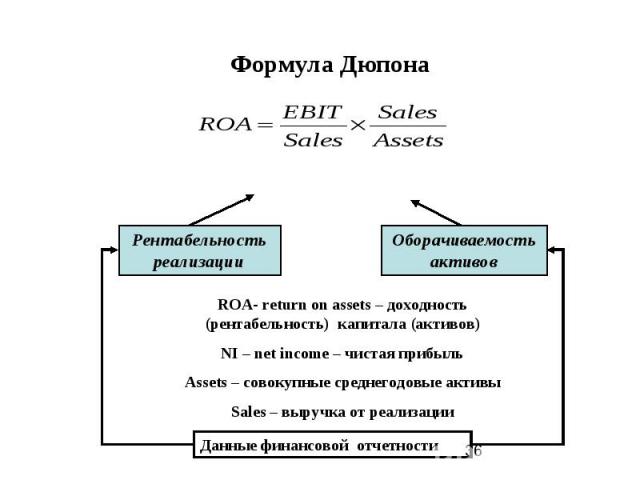

Факторы рентабельности активов (модель Дюпона)

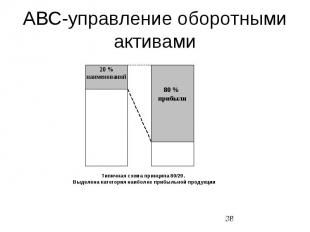

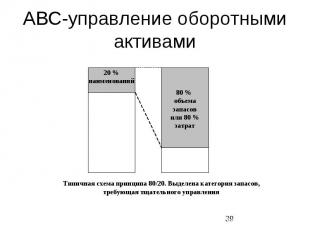

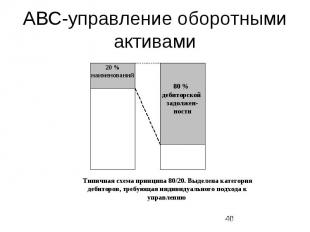

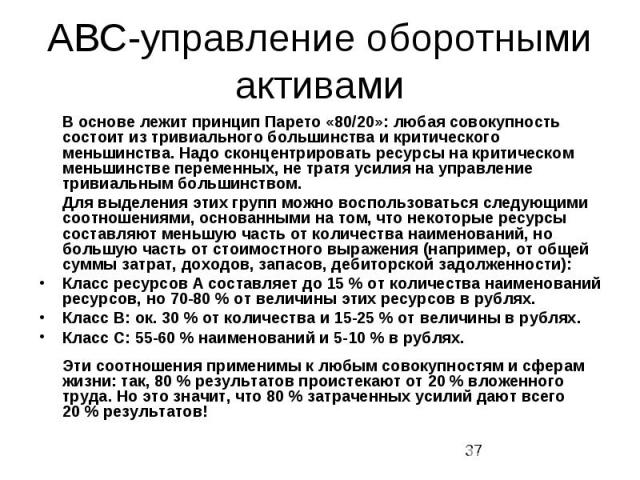

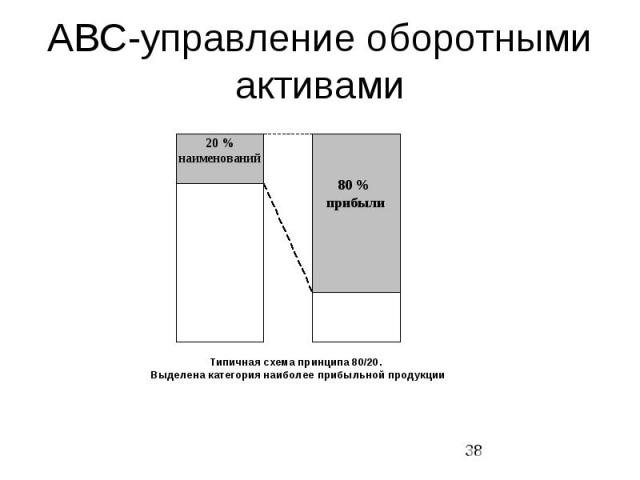

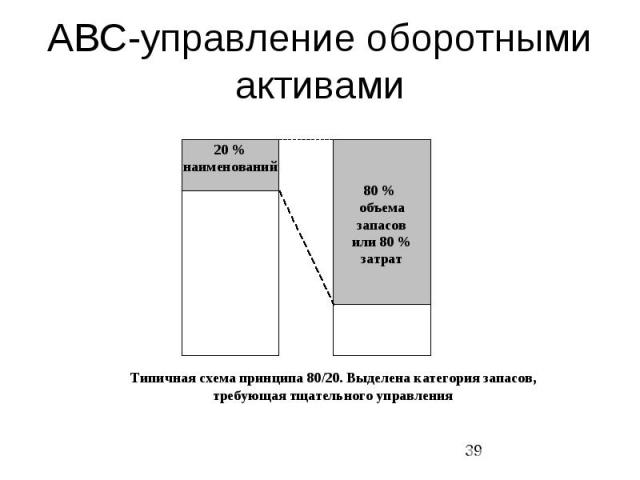

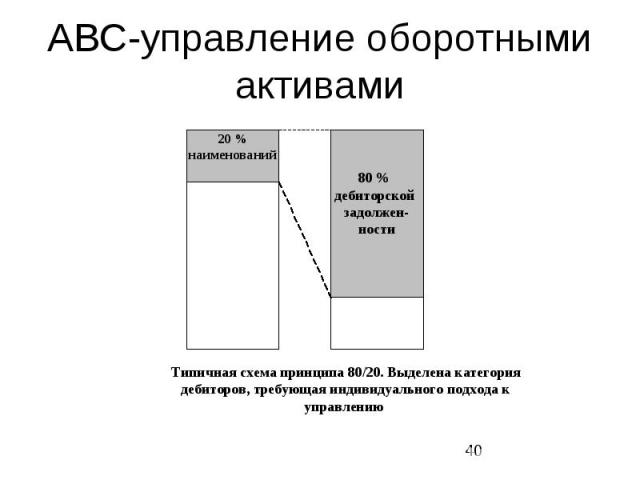

АВС-управление оборотными активами В основе лежит принцип Парето «80/20»: любая совокупность состоит из тривиального большинства и критического меньшинства. Надо сконцентрировать ресурсы на критическом меньшинстве переменных, не тратя усилия на управление тривиальным большинством. Для выделения этих групп можно воспользоваться следующими соотношениями, основанными на том, что некоторые ресурсы составляют меньшую часть от количества наименований, но большую часть от стоимостного выражения (например, от общей суммы затрат, доходов, запасов, дебиторской задолженности): Класс ресурсов А составляет до 15 % от количества наименований ресурсов, но 70-80 % от величины этих ресурсов в рублях. Класс В: ок. 30 % от количества и 15-25 % от величины в рублях. Класс С: 55-60 % наименований и 5-10 % в рублях. Эти соотношения применимы к любым совокупностям и сферам жизни: так, 80 % результатов проистекают от 20 % вложенного труда. Но это значит, что 80 % затраченных усилий дают всего 20 % результатов!

АВС-управление оборотными активами

АВС-управление оборотными активами

АВС-управление оборотными активами

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ Если «крохоборы» проявляют большую слабость, компании грозит банкротство. Но если их влияние чрезмерно, компания не сможет удовлетворять рыночный спрос или окажется неконкурентоспособной Ли Якокка. Карьера менеджера

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ Кредитный менеджмент – это один из главных инструментов достижения маркетинговых или реализационных целей компании. Причины управления дебиторской задолженностью: предоставление отсрочек платежа служит для привлечения покупателей и расширения продаж; дебиторская задолженность является потенциальным денежным потоком; дебиторская задолженность является инвестицией в кредит, предоставляемый клиентам. Поэтому от этой активной операции компания должна иметь доход; сокращение дебиторской задолженности высвобождает инвестированный в нее капитал, который можно использовать на другие цели.

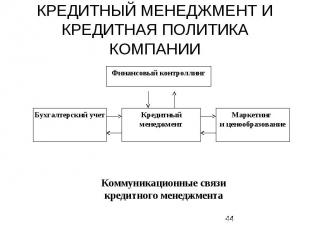

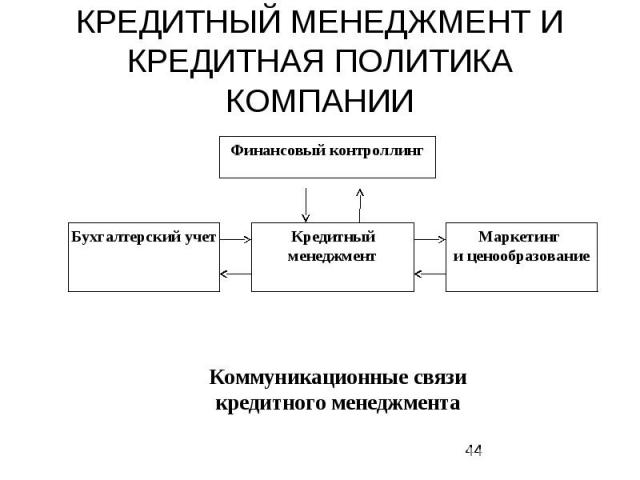

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ Основные направления кредитного менеджмента: Мониторинг дебиторской задолженности (период оборота, оборачиваемость, возраст дебиторской задолженности и т.д.). Разработка процессов взыскания задолженности. Факторинг. Предоставление скидок за раннюю оплату. Изменение условий выплаты комиссионных работникам, занимающимся сбытом. Обоснование кредитной политики, соответствующей стратегии компании в целом. Коммуникации со службами маркетинга, ценообразования, бухгалтерского учета.

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ ПОВЕДЕНЧЕСКИЕ АСПЕКТЫ КРЕДИТНОГО МЕНЕДЖМЕНТА Риск появления просроченной задолженности является одним из наиболее распространенных предпринимательских рисков. В результате компания теряет не только сегодняшние, но и будущие деньги, поскольку чаще всего уже не доверяет покупателю, однажды просрочившему платеж, и отказывается от него. Существенно уменьшить эти потери можно, правильно выстроив отношения с недобросовестным дебитором.

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ Основные правила работы с должниками Требуется правильное юридическое оформление документации по долгу, которое возможно лишь на первой стадии работы с должником, когда он ещё демонстрирует лояльность. Необходимо учитывать психологический тип должника. Должники делятся на несколько категорий: Забывчивые, Равнодушные, Проблемные, Мошенники. Следует выбирать соответствующую стратегию ведения переговоров и методов убеждающего воздействия, чтобы не «передавить» или не спугнуть должника. Для положительного результата необходимо поручить работу с должником хорошо подготовленному сотруднику. Необходимо вести собственную статистику эффективности воздействия на должников, фиксировать положительный и отрицательный опыт взаимодействия с конкретными должниками. На этих примерах впоследствии будут обучаться новые сотрудники. Разработать правила работы с должниками, которые должны знать и соблюдать все сотрудники, контактирующие с должниками: от бухгалтера до топ-менеджеров (например, «Стандартные действия менеджеров при работе с должниками»).

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ Основные знания и навыки сотрудника, контактирующего с должниками: а) правильное понимание мотивации должника, что им движет; б) типовые отговорки, которые выставляют должники, и как их отличать от случая реальных финансовых затруднений; в) знание сценариев типичных переговоров и обладание личными переговорными навыками; г) приемлемые и неприемлемые методы работы; д) навыки использования психологических ловушек и манипуляций; е) знание методов «усиления» собственного имиджа; ж) навыки «жёсткой коммуникации» и психологической атаки в переговорах; з) особенности действий при возврате «дальнего долга»; и) знание финансового состояния должника.

СОДЕРЖАНИЕ КРЕДИТНОЙ ПОЛИТИКИ КОМПАНИИ Расходы на обслуживание дебиторской задолженности: расходы на привлечение капитала, инвестируемого в дебиторскую задолженность; расходы на ведение счетов, исследование, контроль и анализ дебиторской задолженности; расходы на взыскание задолженности; потери в связи с безнадежными долгами. Факторы, влияющие на условия предоставления отсрочек платежа: характер товара. Для товаров длительного пользования отсрочки платежа выше. обычаи делового оборота в данной отрасли. положение покупателя. Чем выше доля покупателя на рынке и лучше его финансовое состояние, тем на лучшие условия кредитования он рассчитывает. положение продавца. Чем выше доля продавца на рынке и лучше его финансовое состояние, тем в большей степени он может диктовать условия отгрузки.

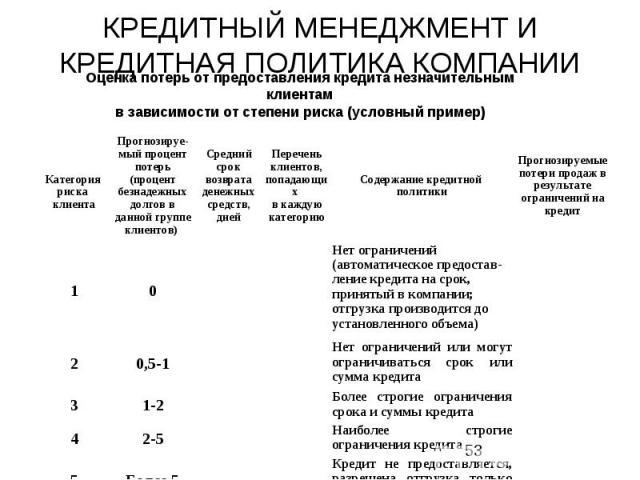

СОДЕРЖАНИЕ КРЕДИТНОЙ ПОЛИТИКИ КОМПАНИИ (1) Основные показатели кредитной политики: 1. Стандарты кредитоспособности – это минимальные требования к финансовой устойчивости клиентов для предоставления им отсрочки платежа. Заданные в компании стандарты кредитоспособности определяют приемлемый уровень риска кредита. Риск кредита зависит от следующих показателей: а) характеристика заемщика: склонность руководителей компании к невозврату долгов, оценка кредитной истории; б) кредитоспособность заемщика. Оценивается по способности генерировать в будущем денежные потоки, достаточные для погашения долга, а также по методам его работы, которые можно наблюдать непосредственно в компании (офисе, производственных зданиях и т.д.);

СОДЕРЖАНИЕ КРЕДИТНОЙ ПОЛИТИКИ КОМПАНИИ (2) Риск кредита зависит от следующих показателей: в) капитал заемщика. Оценивается по показателям финансового рычага, эффекта финансового рычага, текущей ликвидности, покрытию процента и т.д.; г) обеспечение кредита (есть ли залог, гарантии и т.д.); д) внешнеэкономические условия, которые могут повлиять на выполнение клиентом своих обязательств. Источниками этой информации могут быть специализированные агентства по сбору кредитной информации, например, «Dun & Bradstrit».

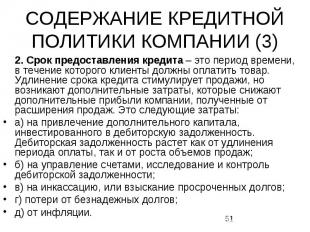

СОДЕРЖАНИЕ КРЕДИТНОЙ ПОЛИТИКИ КОМПАНИИ (3) 2. Срок предоставления кредита – это период времени, в течение которого клиенты должны оплатить товар. Удлинение срока кредита стимулирует продажи, но возникают дополнительные затраты, которые снижают дополнительные прибыли компании, полученные от расширения продаж. Это следующие затраты: а) на привлечение дополнительного капитала, инвестированного в дебиторскую задолженность. Дебиторская задолженность растет как от удлинения периода оплаты, так и от роста объемов продаж; б) на управление счетами, исследование и контроль дебиторской задолженности; в) на инкассацию, или взыскание просроченных долгов; г) потери от безнадежных долгов; д) от инфляции.

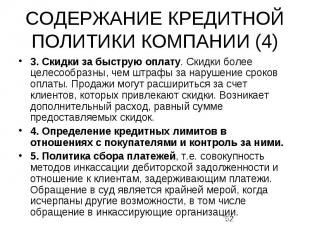

СОДЕРЖАНИЕ КРЕДИТНОЙ ПОЛИТИКИ КОМПАНИИ (4) 3. Скидки за быструю оплату. Скидки более целесообразны, чем штрафы за нарушение сроков оплаты. Продажи могут расшириться за счет клиентов, которых привлекают скидки. Возникает дополнительный расход, равный сумме предоставляемых скидок. 4. Определение кредитных лимитов в отношениях с покупателями и контроль за ними. 5. Политика сбора платежей, т.е. совокупность методов инкассации дебиторской задолженности и отношение к клиентам, задерживающим платежи. Обращение в суд является крайней мерой, когда исчерпаны другие возможности, в том числе обращение в инкассирующие организации.

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ

КРЕДИТНЫЙ МЕНЕДЖМЕНТ И КРЕДИТНАЯ ПОЛИТИКА КОМПАНИИ Действия компании в случае крупного клиента. а) рассчитать максимальный риск компании, возникающий в связи с кредитованием крупного клиента; б) определить методы предупреждения и снижения данного риска; в) оценить возможный убыток компании от невозврата долга (включая упущенную выгоду); г) отказать в кредите крупному и привлекательному клиенту, если риск компании превысит допустимое значение.

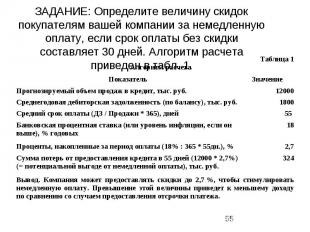

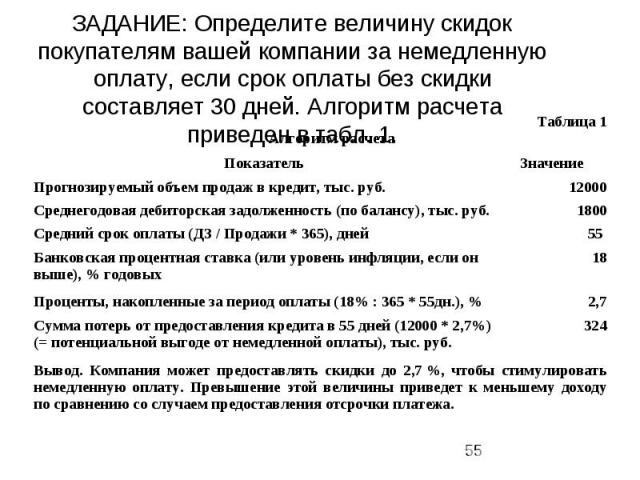

ЗАДАНИЕ: Определите величину скидок покупателям вашей компании за немедленную оплату, если срок оплаты без скидки составляет 30 дней. Алгоритм расчета приведен в табл. 1.

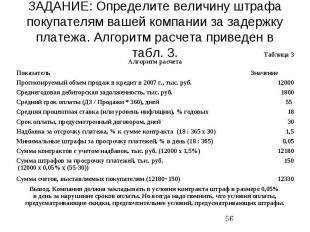

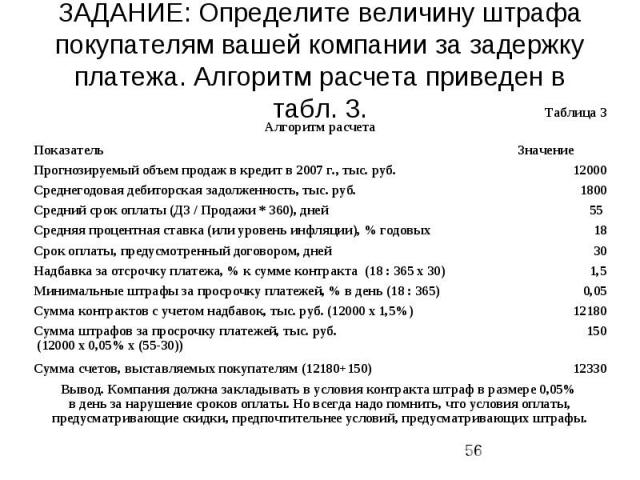

ЗАДАНИЕ: Определите величину штрафа покупателям вашей компании за задержку платежа. Алгоритм расчета приведен в табл. 3.

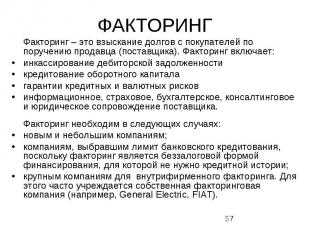

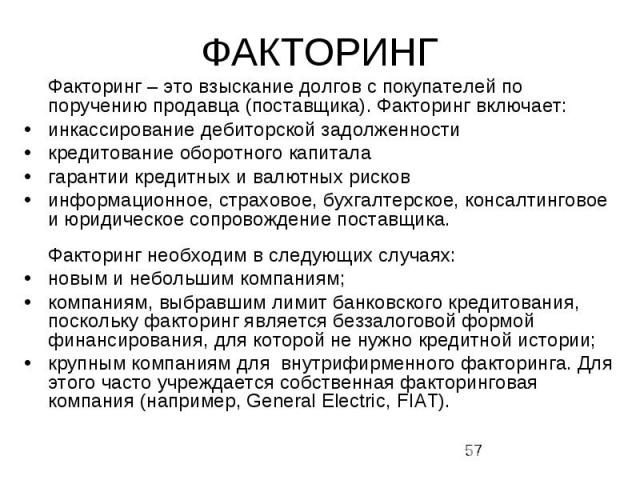

ФАКТОРИНГ Факторинг – это взыскание долгов с покупателей по поручению продавца (поставщика). Факторинг включает: инкассирование дебиторской задолженности кредитование оборотного капитала гарантии кредитных и валютных рисков информационное, страховое, бухгалтерское, консалтинговое и юридическое сопровождение поставщика. Факторинг необходим в следующих случаях: новым и небольшим компаниям; компаниям, выбравшим лимит банковского кредитования, поскольку факторинг является беззалоговой формой финансирования, для которой не нужно кредитной истории; крупным компаниям для внутрифирменного факторинга. Для этого часто учреждается собственная факторинговая компания (например, General Electric, FIAT).

ФАКТОРИНГ

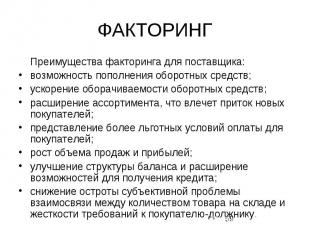

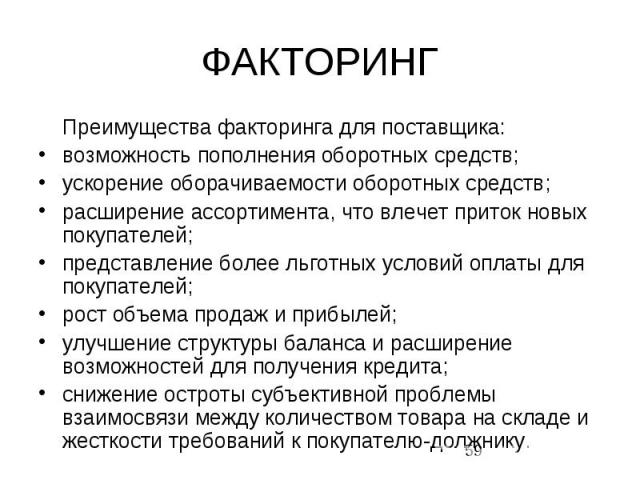

ФАКТОРИНГ Преимущества факторинга для поставщика: возможность пополнения оборотных средств; ускорение оборачиваемости оборотных средств; расширение ассортимента, что влечет приток новых покупателей; представление более льготных условий оплаты для покупателей; рост объема продаж и прибылей; улучшение структуры баланса и расширение возможностей для получения кредита; снижение остроты субъективной проблемы взаимосвязи между количеством товара на складе и жесткости требований к покупателю-должнику.

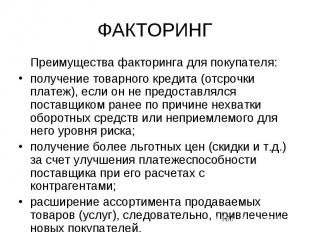

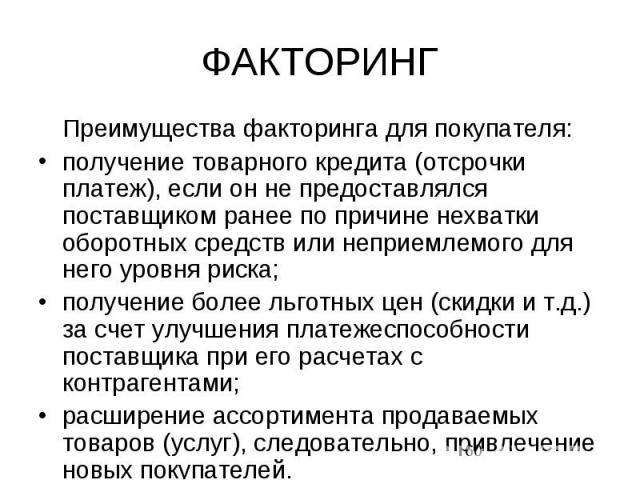

ФАКТОРИНГ Преимущества факторинга для покупателя: получение товарного кредита (отсрочки платеж), если он не предоставлялся поставщиком ранее по причине нехватки оборотных средств или неприемлемого для него уровня риска; получение более льготных цен (скидки и т.д.) за счет улучшения платежеспособности поставщика при его расчетах с контрагентами; расширение ассортимента продаваемых товаров (услуг), следовательно, привлечение новых покупателей.

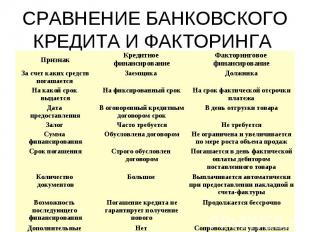

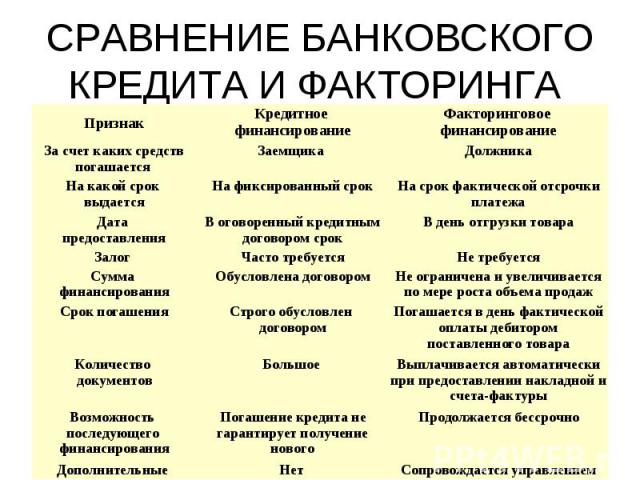

СРАВНЕНИЕ БАНКОВСКОГО КРЕДИТА И ФАКТОРИНГА

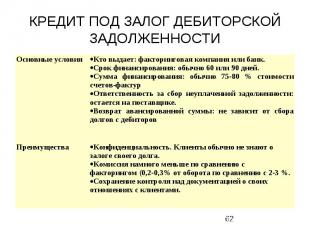

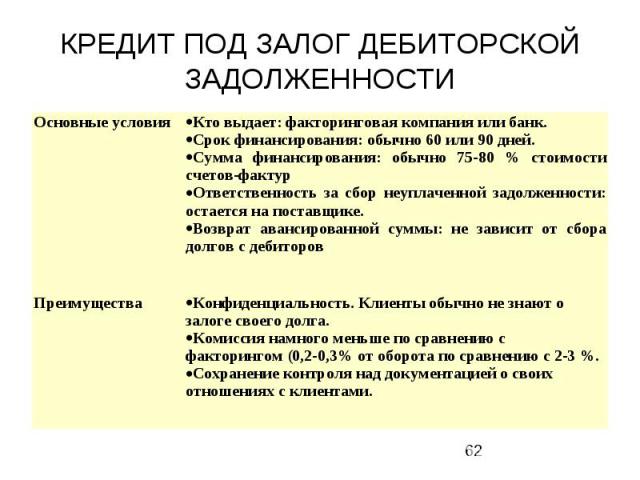

КРЕДИТ ПОД ЗАЛОГ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

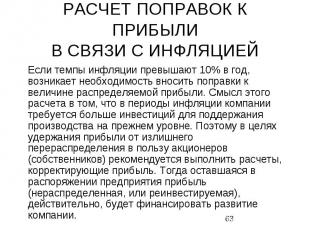

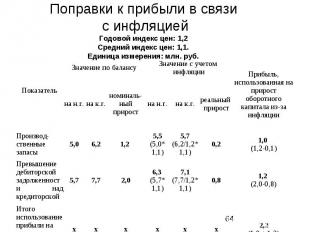

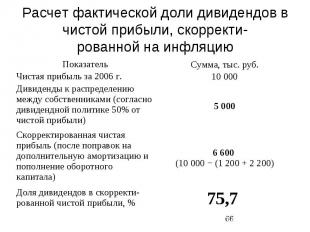

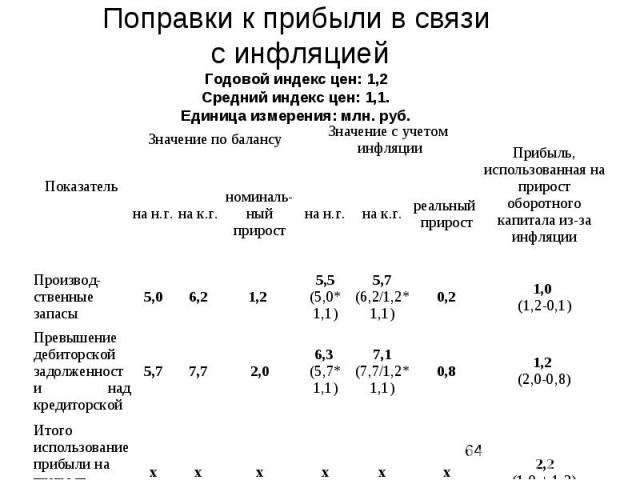

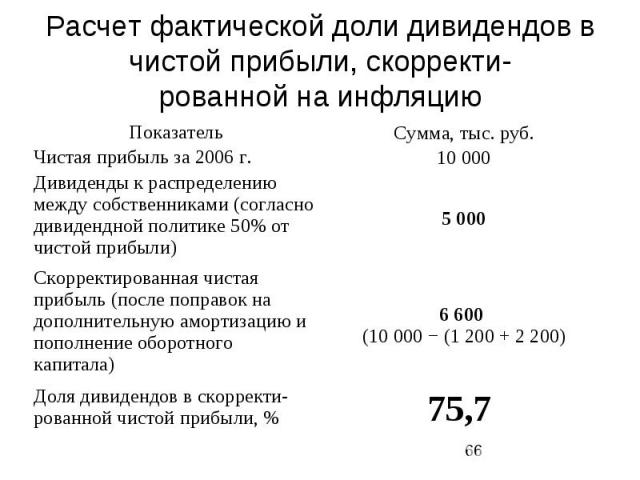

РАСЧЕТ ПОПРАВОК К ПРИБЫЛИ В СВЯЗИ С ИНФЛЯЦИЕЙ Если темпы инфляции превышают 10% в год, возникает необходимость вносить поправки к величине распределяемой прибыли. Смысл этого расчета в том, что в периоды инфляции компании требуется больше инвестиций для поддержания производства на прежнем уровне. Поэтому в целях удержания прибыли от излишнего перераспределения в пользу акционеров (собственников) рекомендуется выполнить расчеты, корректирующие прибыль. Тогда оставшаяся в распоряжении предприятия прибыль (нераспределенная, или реинвестируемая), действительно, будет финансировать развитие компании.

Поправки к прибыли в связи с инфляцией Годовой индекс цен: 1,2 Средний индекс цен: 1,1. Единица измерения: млн. руб.

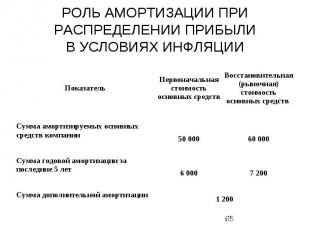

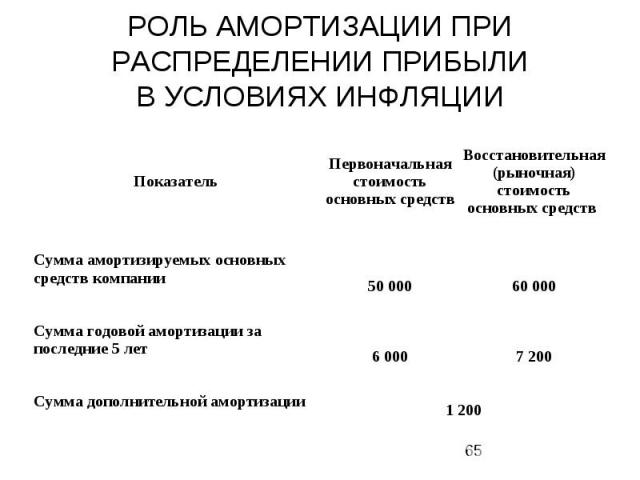

РОЛЬ АМОРТИЗАЦИИ ПРИ РАСПРЕДЕЛЕНИИ ПРИБЫЛИ В УСЛОВИЯХ ИНФЛЯЦИИ

Расчет фактической доли дивидендов в чистой прибыли, скорректи- рованной на инфляцию

УПРАВЛЕНИЕ СТРУКТУРОЙ КАПИТАЛА: ФИНАНСОВЫЙ РЫЧАГ И ФИНАНСОВЫЙ РИСК

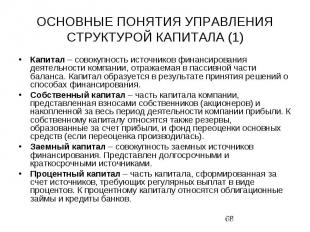

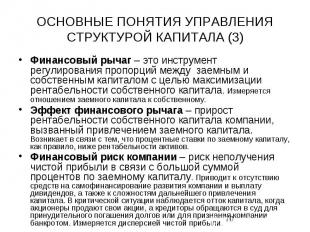

ОСНОВНЫЕ ПОНЯТИЯ УПРАВЛЕНИЯ СТРУКТУРОЙ КАПИТАЛА (1) Капитал – совокупность источников финансирования деятельности компании, отражаемая в пассивной части баланса. Капитал образуется в результате принятия решений о способах финансирования. Собственный капитал – часть капитала компании, представленная взносами собственников (акционеров) и накопленной за весь период деятельности компании прибыли. К собственному капиталу относятся также резервы, образованные за счет прибыли, и фонд переоценки основных средств (если переоценка производилась). Заемный капитал – совокупность заемных источников финансирования. Представлен долгосрочными и краткосрочными источниками. Процентный капитал – часть капитала, сформированная за счет источников, требующих регулярных выплат в виде процентов. К процентному капиталу относятся облигационные займы и кредиты банков.

ОСНОВНЫЕ ПОНЯТИЯ УПРАВЛЕНИЯ СТРУКТУРОЙ КАПИТАЛА (2) Структура капитала – это соотношение между собственным и заемным капиталом. Целью управления структурой капитала является снижение стоимости капитала. Заемный капитал, как правило, дешевле собственного, поэтому оптимизация структуры капитала достигается привлечением заемного финансирования. Слишком высокая доля заемного капитала приводит к росту финансовых рисков компании. Стоимость капитала (затраты на капитал) – отношение всех расходов, связанных с привлечением и обслуживанием капитала, к величине привлеченного капитала. Исчисляется раздельно по каждому виду капитала, в процентах. Средневзвешенная стоимость капитала – средняя величина стоимости капитала компании, полученная как средневзвешенная по доле каждого источника в общей сумме капитала. Рентабельность собственного капитала – отношение чистой прибыли к средней величине собственного капитала. Характеризует эффективность использования собственного капитала компании.

ОСНОВНЫЕ ПОНЯТИЯ УПРАВЛЕНИЯ СТРУКТУРОЙ КАПИТАЛА (3) Финансовый рычаг – это инструмент регулирования пропорций между заемным и собственным капиталом с целью максимизации рентабельности собственного капитала. Измеряется отношением заемного капитала к собственному. Эффект финансового рычага – прирост рентабельности собственного капитала компании, вызванный привлечением заемного капитала. Возникает в связи с тем, что процентные ставки по заемному капиталу, как правило, ниже рентабельности активов. Финансовый риск компании – риск неполучения чистой прибыли в связи с большой суммой процентов по заемному капиталу. Приводит к отсутствию средств на самофинансирование развития компании и выплату дивидендов, а также к сложностям дальнейшего привлечения капитала. В критической ситуации наблюдается отток капитала, когда акционеры продают свои акции, а кредиторы обращаются в суд для принудительного погашения долгов или для признания компании банкротом. Измеряется дисперсией чистой прибыли.

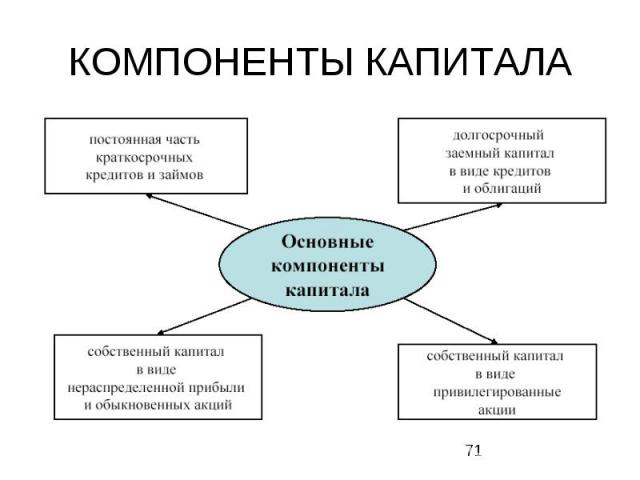

КОМПОНЕНТЫ КАПИТАЛА

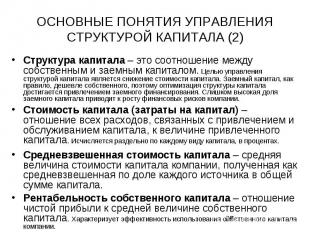

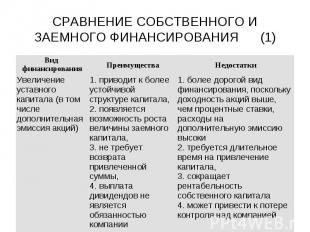

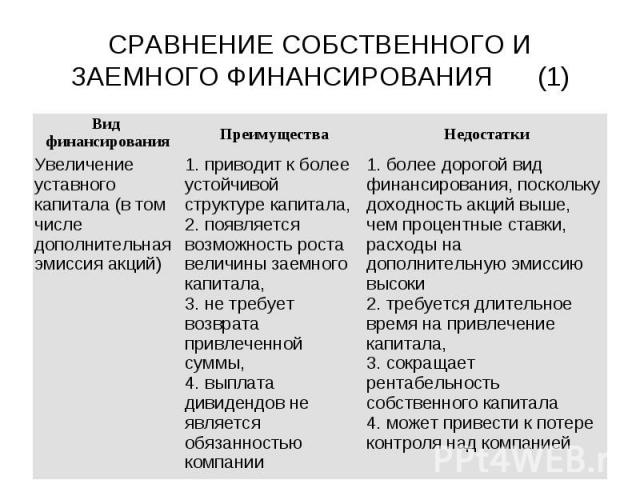

СРАВНЕНИЕ СОБСТВЕННОГО И ЗАЕМНОГО ФИНАНСИРОВАНИЯ (1)

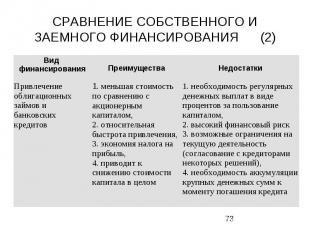

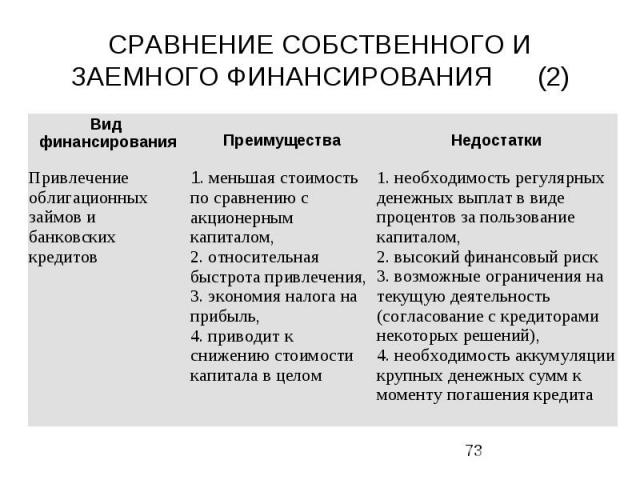

СРАВНЕНИЕ СОБСТВЕННОГО И ЗАЕМНОГО ФИНАНСИРОВАНИЯ (2)

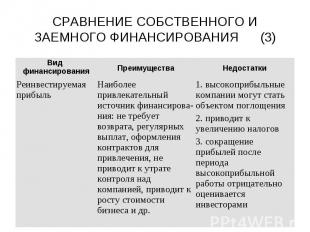

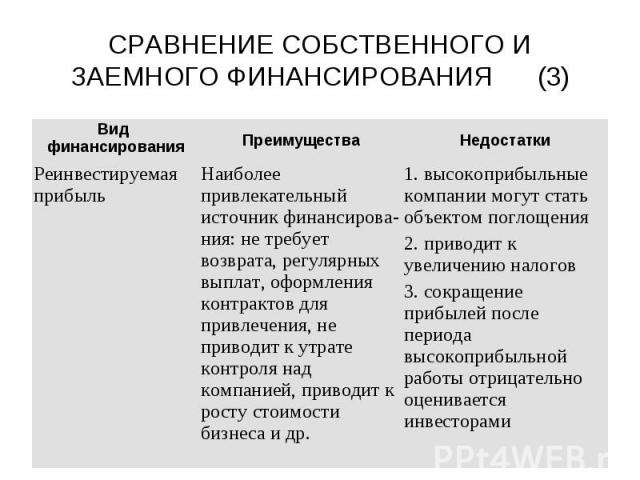

СРАВНЕНИЕ СОБСТВЕННОГО И ЗАЕМНОГО ФИНАНСИРОВАНИЯ (3)

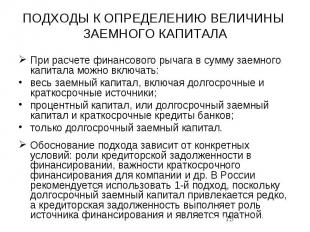

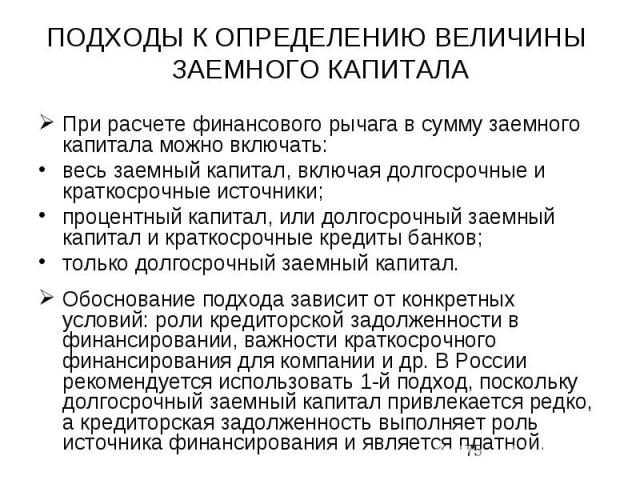

ПОДХОДЫ К ОПРЕДЕЛЕНИЮ ВЕЛИЧИНЫ ЗАЕМНОГО КАПИТАЛА При расчете финансового рычага в сумму заемного капитала можно включать: весь заемный капитал, включая долгосрочные и краткосрочные источники; процентный капитал, или долгосрочный заемный капитал и краткосрочные кредиты банков; только долгосрочный заемный капитал. Обоснование подхода зависит от конкретных условий: роли кредиторской задолженности в финансировании, важности краткосрочного финансирования для компании и др. В России рекомендуется использовать 1-й подход, поскольку долгосрочный заемный капитал привлекается редко, а кредиторская задолженность выполняет роль источника финансирования и является платной.

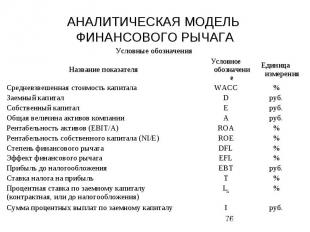

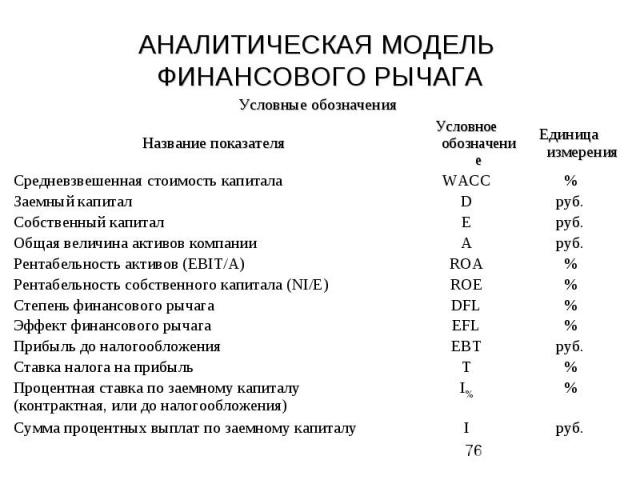

АНАЛИТИЧЕСКАЯ МОДЕЛЬ ФИНАНСОВОГО РЫЧАГА

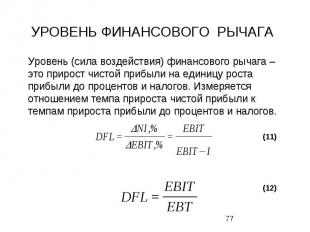

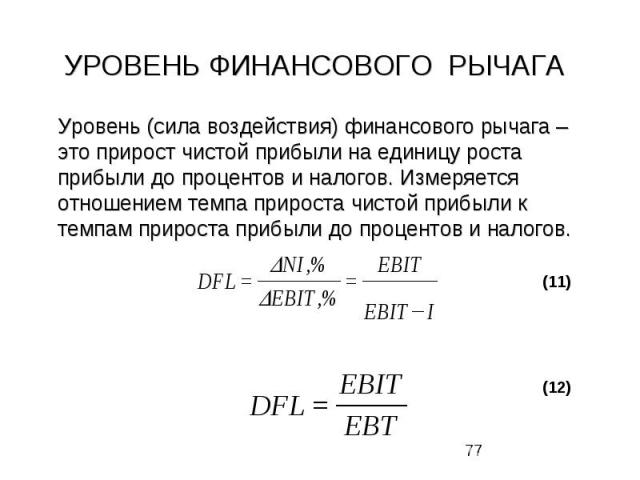

УРОВЕНЬ ФИНАНСОВОГО РЫЧАГА Уровень (сила воздействия) финансового рычага – это прирост чистой прибыли на единицу роста прибыли до процентов и налогов. Измеряется отношением темпа прироста чистой прибыли к темпам прироста прибыли до процентов и налогов.

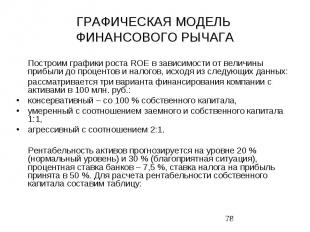

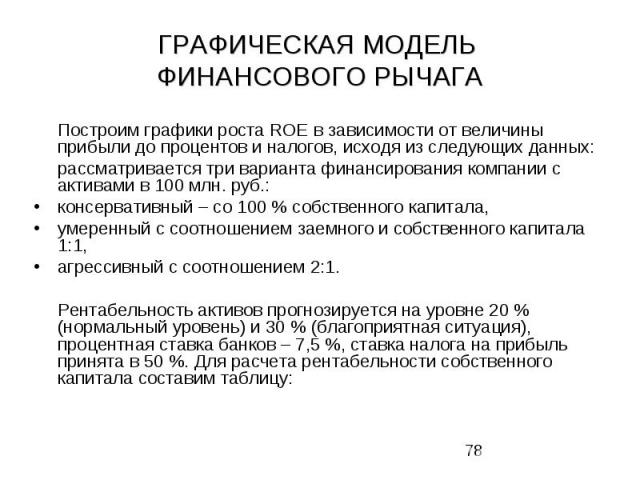

ГРАФИЧЕСКАЯ МОДЕЛЬ ФИНАНСОВОГО РЫЧАГА Построим графики роста ROE в зависимости от величины прибыли до процентов и налогов, исходя из следующих данных: рассматривается три варианта финансирования компании с активами в 100 млн. руб.: консервативный – со 100 % собственного капитала, умеренный с соотношением заемного и собственного капитала 1:1, агрессивный с соотношением 2:1. Рентабельность активов прогнозируется на уровне 20 % (нормальный уровень) и 30 % (благоприятная ситуация), процентная ставка банков – 7,5 %, ставка налога на прибыль принята в 50 %. Для расчета рентабельности собственного капитала составим таблицу:

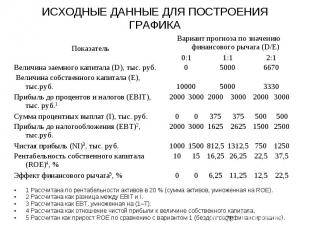

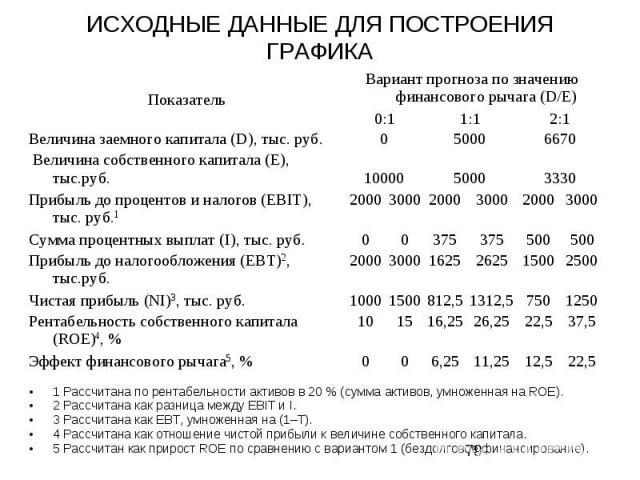

ИСХОДНЫЕ ДАННЫЕ ДЛЯ ПОСТРОЕНИЯ ГРАФИКА 1 Рассчитана по рентабельности активов в 20 % (сумма активов, умноженная на ROE). 2 Рассчитана как разница между EBIT и I. 3 Рассчитана как EBT, умноженная на (1–Т). 4 Рассчитана как отношение чистой прибыли к величине собственного капитала. 5 Рассчитан как прирост ROE по сравнению с вариантом 1 (бездолговое финансирование).

Графическая модель финансового рычага

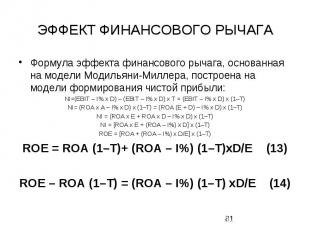

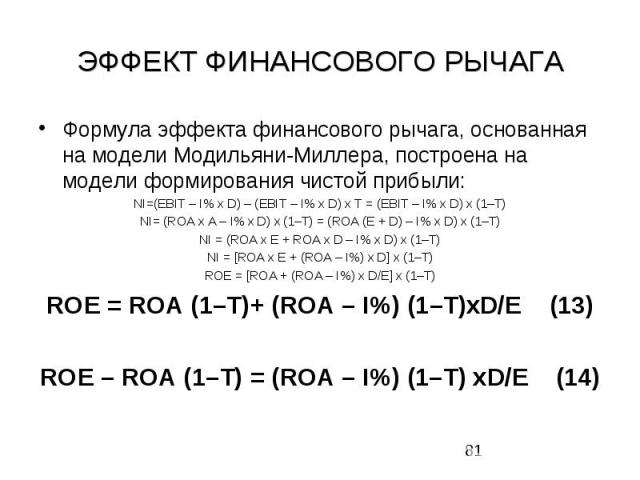

ЭФФЕКТ ФИНАНСОВОГО РЫЧАГА Формула эффекта финансового рычага, основанная на модели Модильяни-Миллера, построена на модели формирования чистой прибыли: NI=(EBIT – I% х D) – (EBIT – I% х D) х T = (EBIT – I% х D) х (1–T) NI= (ROA x A – I% х D) х (1–T) = (ROA (E + D) – I% х D) х (1–T) NI = (ROA x E + ROA x D – I% х D) х (1–T) NI = [ROA x E + (ROA – I%) х D] х (1–T) ROE = [ROA + (ROA – I%) х D/E] х (1–T) ROE = ROA (1–T)+ (ROA – I%) (1–T)хD/E (13) ROE – ROA (1–T) = (ROA – I%) (1–T) хD/E (14)

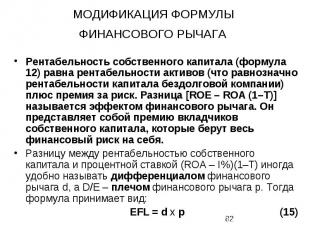

МОДИФИКАЦИЯ ФОРМУЛЫ ФИНАНСОВОГО РЫЧАГА Рентабельность собственного капитала (формула 12) равна рентабельности активов (что равнозначно рентабельности капитала бездолговой компании) плюс премия за риск. Разница [ROE – ROA (1–T)] называется эффектом финансового рычага. Он представляет собой премию вкладчиков собственного капитала, которые берут весь финансовый риск на себя. Разницу между рентабельностью собственного капитала и процентной ставкой (ROA – I%)(1–T) иногда удобно называть дифференциалом финансового рычага d, а D/E – плечом финансового рычага p. Тогда формула принимает вид: EFL = d x p (15)

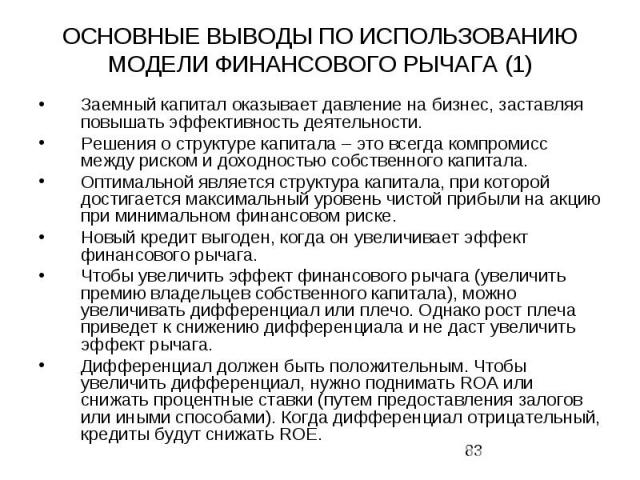

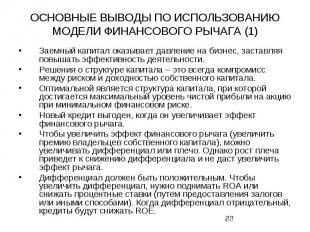

ОСНОВНЫЕ ВЫВОДЫ ПО ИСПОЛЬЗОВАНИЮ МОДЕЛИ ФИНАНСОВОГО РЫЧАГА (1) Заемный капитал оказывает давление на бизнес, заставляя повышать эффективность деятельности. Решения о структуре капитала – это всегда компромисс между риском и доходностью собственного капитала. Оптимальной является структура капитала, при которой достигается максимальный уровень чистой прибыли на акцию при минимальном финансовом риске. Новый кредит выгоден, когда он увеличивает эффект финансового рычага. Чтобы увеличить эффект финансового рычага (увеличить премию владельцев собственного капитала), можно увеличивать дифференциал или плечо. Однако рост плеча приведет к снижению дифференциала и не даст увеличить эффект рычага. Дифференциал должен быть положительным. Чтобы увеличить дифференциал, нужно поднимать ROA или снижать процентные ставки (путем предоставления залогов или иными способами). Когда дифференциал отрицательный, кредиты будут снижать ROE.

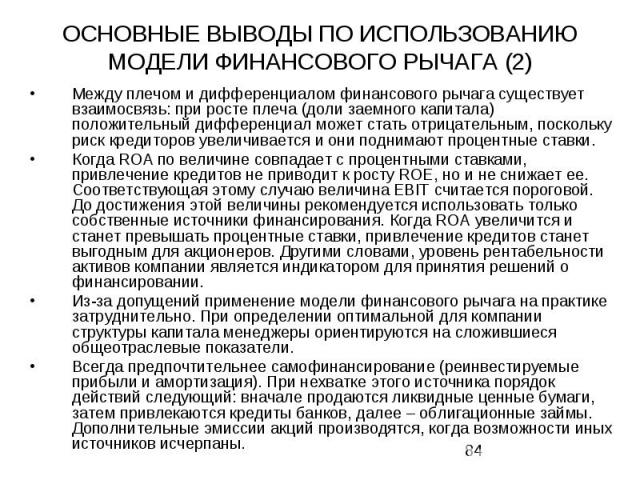

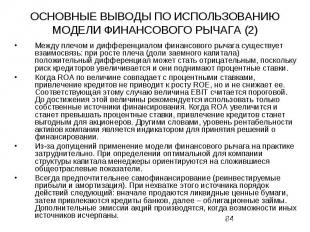

ОСНОВНЫЕ ВЫВОДЫ ПО ИСПОЛЬЗОВАНИЮ МОДЕЛИ ФИНАНСОВОГО РЫЧАГА (2) Между плечом и дифференциалом финансового рычага существует взаимосвязь: при росте плеча (доли заемного капитала) положительный дифференциал может стать отрицательным, поскольку риск кредиторов увеличивается и они поднимают процентные ставки. Когда ROA по величине совпадает с процентными ставками, привлечение кредитов не приводит к росту ROE, но и не снижает ее. Соответствующая этому случаю величина EBIT считается пороговой. До достижения этой величины рекомендуется использовать только собственные источники финансирования. Когда ROA увеличится и станет превышать процентные ставки, привлечение кредитов станет выгодным для акционеров. Другими словами, уровень рентабельности активов компании является индикатором для принятия решений о финансировании. Из-за допущений применение модели финансового рычага на практике затруднительно. При определении оптимальной для компании структуры капитала менеджеры ориентируются на сложившиеся общеотраслевые показатели. Всегда предпочтительнее самофинансирование (реинвестируемые прибыли и амортизация). При нехватке этого источника порядок действий следующий: вначале продаются ликвидные ценные бумаги, затем привлекаются кредиты банков, далее – облигационные займы. Дополнительные эмиссии акций производятся, когда возможности иных источников исчерпаны.

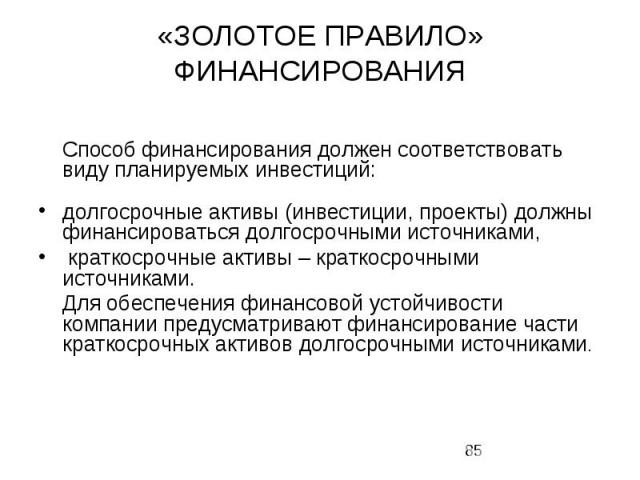

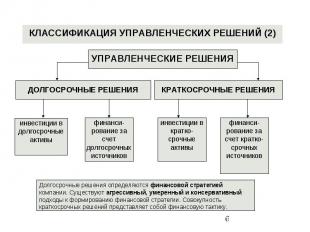

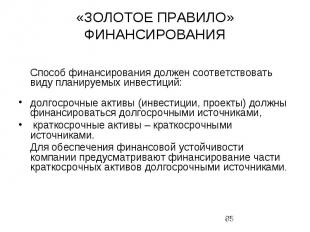

«ЗОЛОТОЕ ПРАВИЛО» ФИНАНСИРОВАНИЯ Способ финансирования должен соответствовать виду планируемых инвестиций: долгосрочные активы (инвестиции, проекты) должны финансироваться долгосрочными источниками, краткосрочные активы – краткосрочными источниками. Для обеспечения финансовой устойчивости компании предусматривают финансирование части краткосрочных активов долгосрочными источниками.

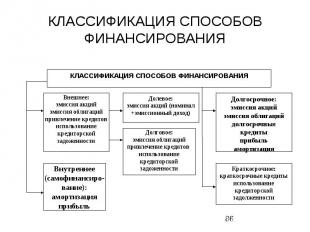

КЛАССИФИКАЦИЯ СПОСОБОВ ФИНАНСИРОВАНИЯ

Классификация факторов, влияющих на выбор источника финансирования

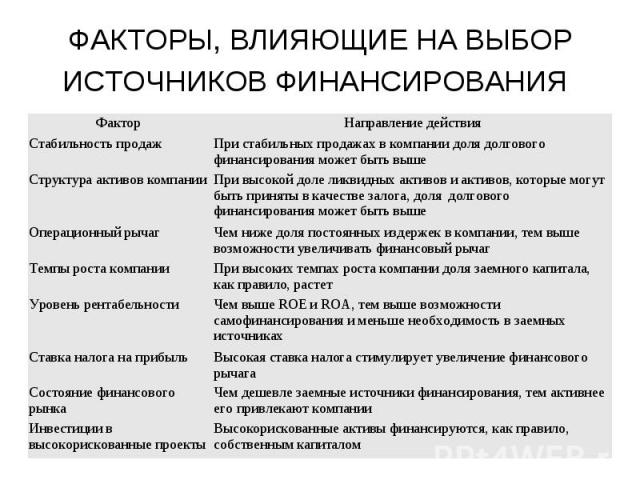

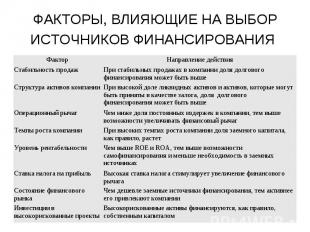

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ВЫБОР ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ

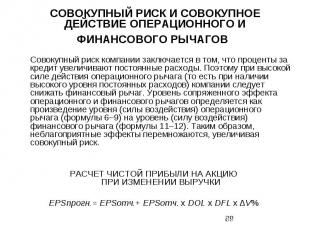

СОВОКУПНЫЙ РИСК И СОВОКУПНОЕ ДЕЙСТВИЕ ОПЕРАЦИОННОГО И ФИНАНСОВОГО РЫЧАГОВ Совокупный риск компании заключается в том, что проценты за кредит увеличивают постоянные расходы. Поэтому при высокой силе действия операционного рычага (то есть при наличии высокого уровня постоянных расходов) компании следует снижать финансовый рычаг. Уровень сопряженного эффекта операционного и финансового рычагов определяется как произведение уровня (силы воздействия) операционного рычага (формулы 6–9) на уровень (силу воздействия) финансового рычага (формулы 11–12). Таким образом, неблагоприятные эффекты перемножаются, увеличивая совокупный риск. РАСЧЕТ ЧИСТОЙ ПРИБЫЛИ НА АКЦИЮ ПРИ ИЗМЕНЕНИИ ВЫРУЧКИ EPSпрогн.= EPSотч.+ EPSотч. х DOL х DFL х ∆V%

ДИВИДЕНДНАЯ ПОЛИТИКА И ПОЛИТИКА РАЗВИТИЯ КОМПАНИИ

ДИВИДЕНДНАЯ ПОЛИТИКА И ПОЛИТИКА РАЗВИТИЯ КОМПАНИИ Чистая прибыль должна быть распределена между собственниками акционерного капитала и компанией (на цели ее развития) в пропорции, которая приведет к наибольшему уровню курсовой стоимости акций. В этом заключается суть дивидендной политики. Перед акционерами стоит альтернатива: оставить средства на рост масштабов деятельности компании и извлечь свою выгоду в виде будущего роста стоимости акций, распределить всю чистую прибыль в виде дивидендов и использовать на текущее потребление или для инвестиций в другие инструменты.

ВИДЫ ПОЛИТИКИ ДИВИДЕНДОВ

ТЕНДЕНЦИИ ДИВИДЕНДНОЙ ПОЛИТИКИ

ТЕОРИЯ ИНВЕСТОРОВ-КЛИЕНТОВ

СИГНАЛЬНЫЕ МОДЕЛИ ДИВИДЕНДОВ

ДИВИДЕНД КАК СИГНАЛ

ПОДХОД ЛИНТНЕРА

Управление долгосрочными инвестициями Инвестиции в основные средства и другие внеоборотные активы (например, права пользования, технологии, создание каналов продвижения товаров, разработка и продвижение брэндов, повышение квалификации персонала и др.) являются долгосрочными, то есть не возвращаются в течение обычного годового цикла. Внимание! Инвестиции в оборотные активы (рост запасов, дебиторской задолженности, денежного остатка, текущих расходов на заработную плату) рассматриваются как часть долгосрочных инвестиций и должны быть профинансированы вместе с основной суммой инвестиционных затрат. Руководителям копании приходится выбирать из множества проектов (или их вариантов), и это является серьезной проблемой. Для управления инвестициями разработан особый метод – оценка проекта.

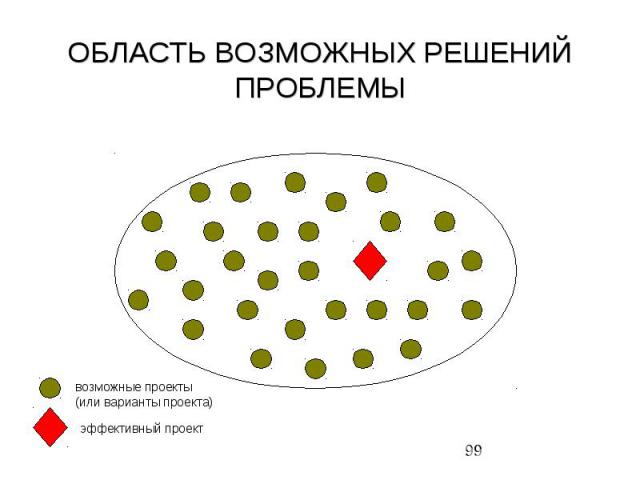

ОБЛАСТЬ ВОЗМОЖНЫХ РЕШЕНИЙ ПРОБЛЕМЫ

ИНВЕСТИЦИОННЫЙ ПРОЕКТ И УЧЕТ ОБЕСЦЕНЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ (1) Денежные средства, получение которых планируется в будущем, имеют меньшую ценность, чем денежные средства, которыми мы располагаем сегодня. Для этого имеются 3 причины (составляющие обесценения денег): деньги должны приносить доход; деньги обесцениваются в связи с инфляцией; деньги, получение которых планируется в будущем, могут быть не получены в связи с действием факторов риска.

ИНВЕСТИЦИОННЫЙ ПРОЕКТ И УЧЕТ ДОХОДНОСТИ ДЕНЕЖНЫХ СРЕДСТВ (2) На сколько обесцениваются денежные средства в будущем? Ответ на этот вопрос требует оценки всех составляющих обесценения будущих денежных сумм. Наиболее распространенный подход – сложение безрисковой ставки и премии за риск конкретного инвестирования (модель У.Шарпа). В этой модели дополнительный риск компенсируется дополнительным доходом. Каждый инвестор (в частности, собственник предприятия) имеет свои представления о соотношении риска и доходности. Результаты расчетов приводят к получению ставки дисконтирования, или ставки, в соответствии с которой в данном инвестиционном проекте следует уменьшать будущие денежные потоки, чтобы привести их величину к настоящему моменту времени.

ПРИНЯТИЕ ИНВЕСТИЦИОННОГО РЕШЕНИЯ (1) В процессе принятия инвестиционных решений следует учитывать: расчет эффективности инвестиционного проекта строится на прогнозах, поэтому рекомендуется анализировать оптимистический и пессимистический прогнозы и определять чувствительность проекта к изменению некоторых факторов (объемов продаж, цен, уровня налогообложения и др.); возможны погрешности и/или ошибки в расчете чистого денежного потока; стоимостная оценка некоторых данных очень приблизительна; в процессе реализации проекта возможны кризисные ситуации.

ПРИНЯТИЕ ИНВЕСТИЦИОННОГО РЕШЕНИЯ (2) Из сказанного следует, что дисконтированный денежный поток является показателем только финансовой состоятельности проекта (при заданной ставке дисконтирования и точности прогноза). Для окончательного принятия решения следует учесть все нефинансовые факторы и последствия проекта для компании (интересы стейкхолдеров, экологию, социальную ответственность бизнеса и др.). ФИНАНСОВЫЕ РАСЧЕТЫ НЕОБХОДИМЫ, НО СЛУЖАТ ПОДТВЕРЖДАЮЩИМ, А НЕ ОПРЕДЕЛЯЮЩИМ СВИДЕТЕЛЬСТВОМ!

ПОЛИТИКА АМОРТИЗАЦИИ (1) Внеоборотные активы, в отличие от оборотных, приобретаются компанией не для продажи, а для длительного использования. Амортизация – это процесс постепенного погашения вложенных в долгосрочные активы денежных средств. С помощью амортизации достигается 3 цели: Долгосрочные инвестиции компании постепенно относятся на расходы и снижают налогооблагаемую прибыль. Первоначальная стоимость основных средств снижается и отражается в балансе в более справедливой оценке – по остаточной стоимости. Прибыль удерживается от чрезмерного распределения между собственниками компаний. Отсутствие амортизационных отчислений привело бы к тому, что распределению подлежала бы величина прибыли, не учитывающая обесценение основных средств. В результате величина реинвестируемой в бизнес прибыли могла быть занижена, а величина дивидендов – завышена.

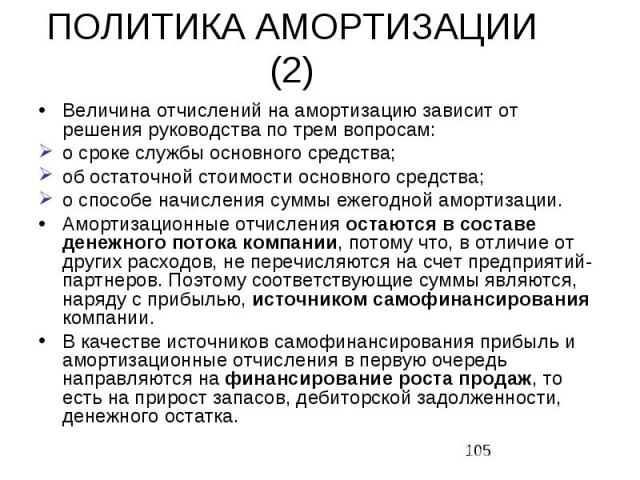

ПОЛИТИКА АМОРТИЗАЦИИ (2) Величина отчислений на амортизацию зависит от решения руководства по трем вопросам: о сроке службы основного средства; об остаточной стоимости основного средства; о способе начисления суммы ежегодной амортизации. Амортизационные отчисления остаются в составе денежного потока компании, потому что, в отличие от других расходов, не перечисляются на счет предприятий-партнеров. Поэтому соответствующие суммы являются, наряду с прибылью, источником самофинансирования компании. В качестве источников самофинансирования прибыль и амортизационные отчисления в первую очередь направляются на финансирование роста продаж, то есть на прирост запасов, дебиторской задолженности, денежного остатка.

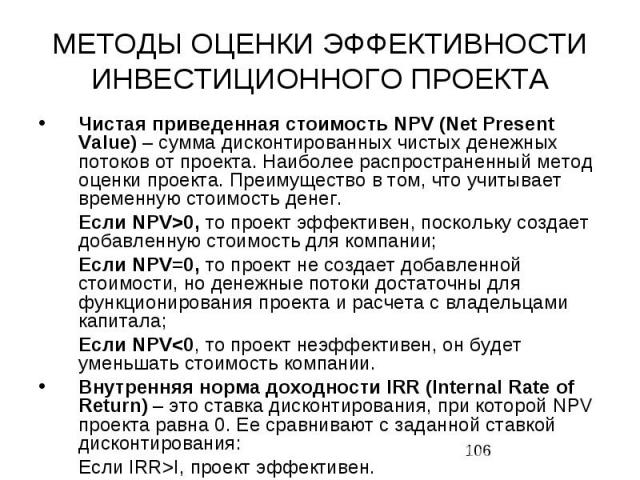

МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА Чистая приведенная стоимость NPV (Net Present Value) – сумма дисконтированных чистых денежных потоков от проекта. Наиболее распространенный метод оценки проекта. Преимущество в том, что учитывает временную стоимость денег. Если NPV>0, то проект эффективен, поскольку создает добавленную стоимость для компании; Если NPV=0, то проект не создает добавленной стоимости, но денежные потоки достаточны для функционирования проекта и расчета с владельцами капитала; Если NPV<0, то проект неэффективен, он будет уменьшать стоимость компании. Внутренняя норма доходности IRR (Internal Rate of Return) – это ставка дисконтирования, при которой NPV проекта равна 0. Ее сравнивают с заданной ставкой дисконтирования: Если IRR>I, проект эффективен.

pQ* – (F + vQ*)=0; pQ*= F + vQ* РАСЧЕТ КРИТИЧЕСКОГО ОБЪЕМА ПРОДАЖ Чистая прибыль = Выручка – (Затраты + Налоги) NI = [pQ – (F + vQ)](1 – T) pQ* – (F + vQ*)=0; pQ*= F + vQ*](https://fs1.ppt4web.ru/images/95284/121614/640/img22.jpg)

![МОДИФИКАЦИЯ ФОРМУЛЫ ФИНАНСОВОГО РЫЧАГА Рентабельность собственного капитала (формула 12) равна рентабельности активов (что равнозначно рентабельности капитала бездолговой компании) плюс премия за риск. Разница [ROE – ROA (1–T)] называется эффектом ф… МОДИФИКАЦИЯ ФОРМУЛЫ ФИНАНСОВОГО РЫЧАГА Рентабельность собственного капитала (формула 12) равна рентабельности активов (что равнозначно рентабельности капитала бездолговой компании) плюс премия за риск. Разница [ROE – ROA (1–T)] называется эффектом ф…](https://fs1.ppt4web.ru/images/95284/121614/640/img81.jpg)