Презентация на тему: Налоговая система Канады

Налоговая система канады

Основа налоговой системы канады Так же как и в США, инвестиционный потенциал данной налоговой системы нацелен на внедрение норм ускоренной амортизации главных средств, на льготное налогообложение научных и конструкторских разработок, что практически значит комплексное стимулирование развития высокотехнологичных производств.

Структура налоговой системы Канада как и США имеет децентрализованную трехступенчатую налоговую систему она состоит из федеральных налогов, налогов провинций и местных (муниципальных) налогов, а именно:

Федеральный уровень Его основа - подоходный налог с физических лиц. Взимание налога осуществляется по прогрессивной ставке 17%, 26%, 29% Также в эту категорию входят: налоги на корпорации налоги на товары налоги на услуги акцизы таможенные пошлины налоги в фонды социального страхования.

Уровень провинций Основным экономическим звеном налоговой политики Канады являются провинции. Они имеют достаточно широкий спектр налоговых поступлений: подоходный налог с населения лицензионные сборы налоги с продаж налог с прибыли корпораций акцизы некоторые другие Некоторые провинции Канады обладают особыми привилегиями: Квебек самостоятельно утверждает и собирает подоходный налог и налог на прибыль; провинции Альберта и Онтарио -только налог на прибыль.

Местный уровень Местный уровень налогообложения складывается из налога на недвижимость и налога на предпринимательскую деятельность. Обширно употребляется передача провинциям значимой части федеральных доходов, она не носит дотационного характера, а осуществляется в рамках специально разрабатываемых совместных программ решения конкретных региональных проблем.

Самые значимые налоги Первое место занимает подоходный налог с физических лиц, составляет около 40% от всех налоговых сборов; Второй по величине - налог с продаж, в доходной части бюджета Канады он занимает около 17 %; Еще одним крупным налогом является налог на прибыль корпораций, который имеет вес 10 % в общей доходной части федерального бюджета.

Помощь бизнесу Конкурентоспособный потенциал налоговой системы Канады задействован в основном сферой малого бизнеса, где компаниям для обеспечения обычных условий развития в твердой конкурентоспособной среде предоставляются значительные льготы по налогу на прибыль. Предоставление льгот или субсидий выражается либо в получении дополнительных сумм от государства или частных кредиторов, либо в возвращении части затрат, в том числе сумм, которые были выплачены в качестве налогов.

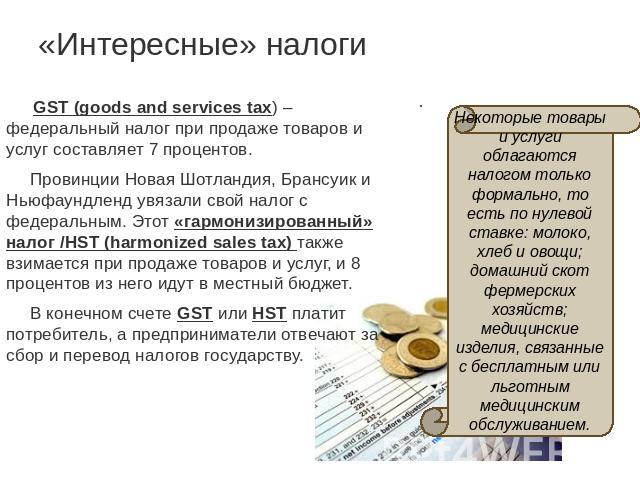

«Интересные» налоги GST (goods and services tax) – федеральный налог при продаже товаров и услуг составляет 7 процентов. Провинции Новая Шотландия, Брансуик и Ньюфаундленд увязали свой налог с федеральным. Этот «гармонизированный» налог /HST (harmonized sales tax) также взимается при продаже товаров и услуг, и 8 процентов из него идут в местный бюджет. В конечном счете GST или HST платит потребитель, а предприниматели отвечают за сбор и перевод налогов государству.

не облагается налогом с продаж: продажа жилых строений, до этого находившихся в собственности продавца; аренда жилья на срок один месяц и более, а также оплата за жилой кондоминиум; большая часть медицинского и стоматологического обслуживания; услуги по уходу за детьми моложе 14 лет на почасовой основе, продолжительностью менее суток; сборы за проезд по дорогам, мостам и пользование паромными переправами; юридические услуги; большая часть услуг по образованию; Большая часть товаров и услуг, предоставляемых благотворительными учреждениями

По данным International Finance Corporation за 2008г в Канаде: Общее число налогов: 9 Время, затрачиваемое на уплату налогов (час/год): 119 Полная налоговая ставка: 45.4%