Презентация на тему: Инструменты рынка ценных бумаг

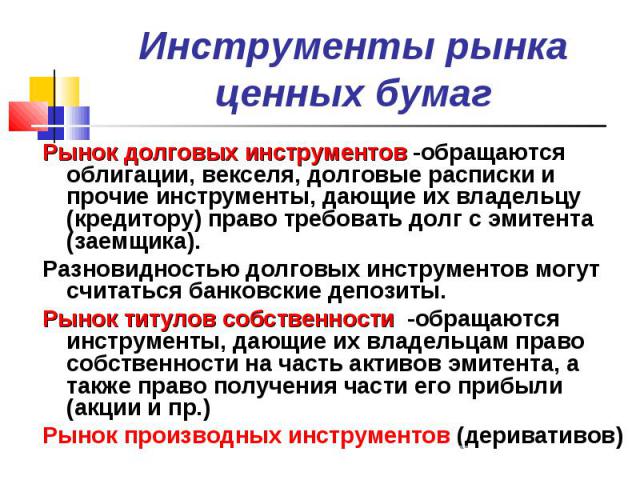

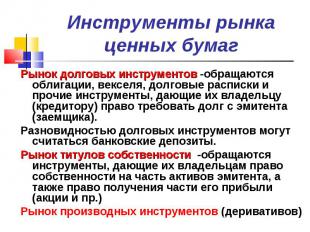

Рынок долговых инструментов -обращаются облигации, векселя, долговые расписки и прочие инструменты, дающие их владельцу (кредитору) право требовать долг с эмитента (заемщика). Рынок долговых инструментов -обращаются облигации, векселя, долговые расписки и прочие инструменты, дающие их владельцу (кредитору) право требовать долг с эмитента (заемщика). Разновидностью долговых инструментов могут считаться банковские депозиты. Рынок титулов собственности -обращаются инструменты, дающие их владельцам право собственности на часть активов эмитента, а также право получения части его прибыли (акции и пр.) Рынок производных инструментов (деривативов)

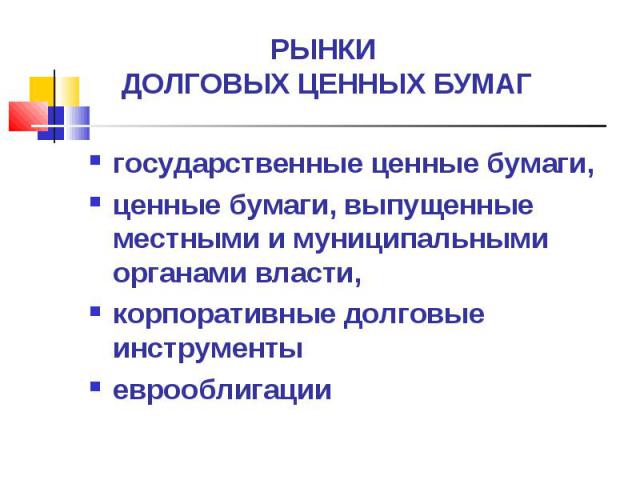

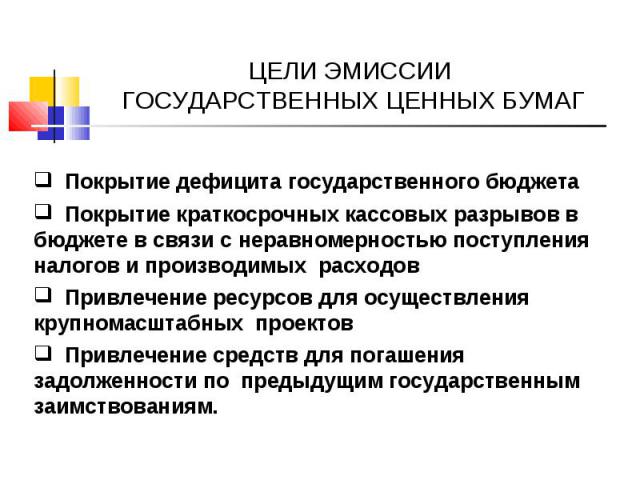

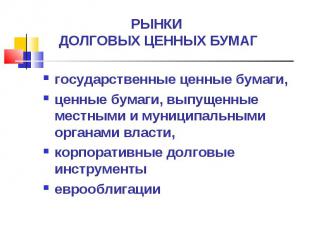

государственные ценные бумаги, государственные ценные бумаги, ценные бумаги, выпущенные местными и муниципальными органами власти, корпоративные долговые инструменты еврооблигации

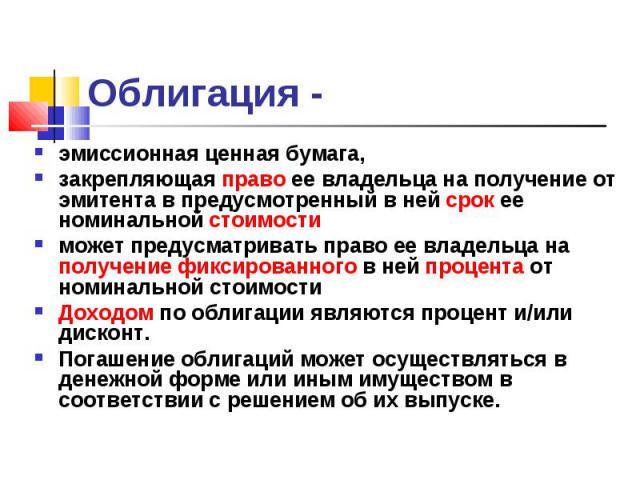

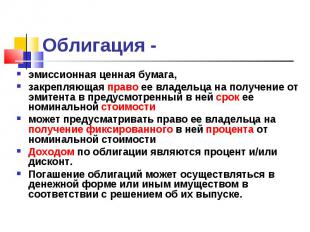

эмиссионная ценная бумага, эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента в предусмотренный в ней срок ее номинальной стоимости может предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости Доходом по облигации являются процент и/или дисконт. Погашение облигаций может осуществляться в денежной форме или иным имуществом в соответствии с решением об их выпуске.

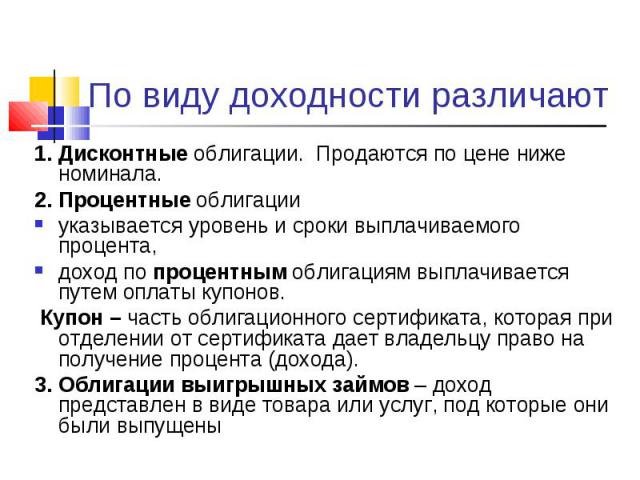

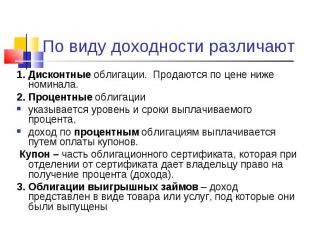

1. Дисконтные облигации. Продаются по цене ниже номинала. 1. Дисконтные облигации. Продаются по цене ниже номинала. 2. Процентные облигации указывается уровень и сроки выплачиваемого процента, доход по процентным облигациям выплачивается путем оплаты купонов. Купон – часть облигационного сертификата, которая при отделении от сертификата дает владельцу право на получение процента (дохода). 3. Облигации выигрышных займов – доход представлен в виде товара или услуг, под которые они были выпущены

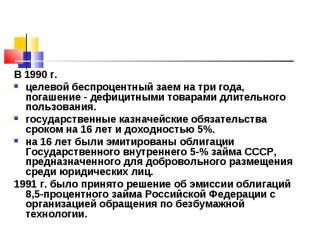

В 1990 г. В 1990 г. целевой беспроцентный заем на три года, погашение - дефицитными товарами длительного пользования. государственные казначейские обязательства сроком на 16 лет и доходностью 5%. на 16 лет были эмитированы облигации Государственного внутреннего 5-% займа СССР, предназначенного для добровольного размещения среди юридических лиц. 1991 г. было принято решение об эмиссии облигаций 8,5-процентного займа Российской Федерации с организацией обращения по безбумажной технологии.

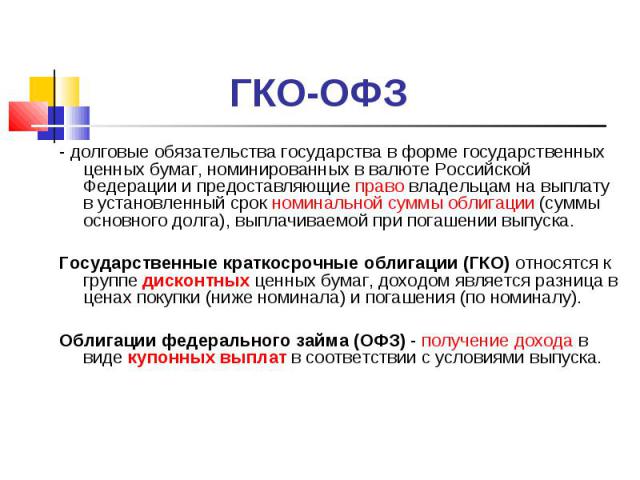

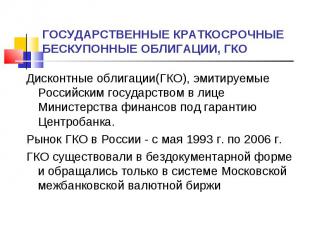

Дисконтные облигации(ГКО), эмитируемые Российским государством в лице Министерства финансов под гарантию Центробанка. Дисконтные облигации(ГКО), эмитируемые Российским государством в лице Министерства финансов под гарантию Центробанка. Рынок ГКО в России - с мая 1993 г. по 2006 г. ГКО существовали в бездокументарной форме и обращались только в системе Московской межбанковской валютной биржи

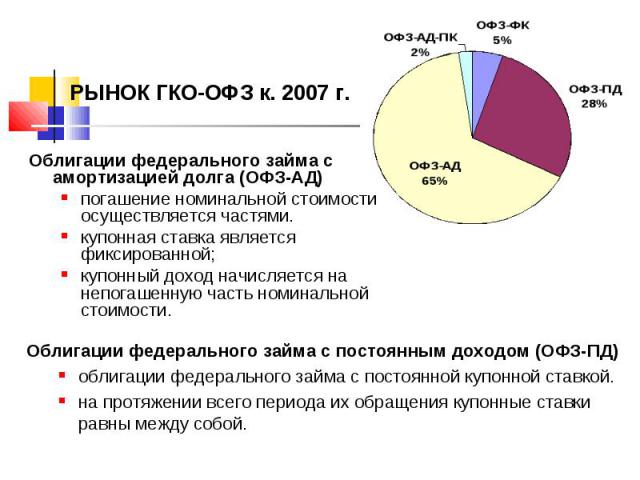

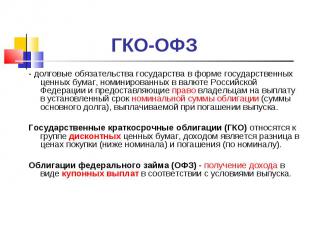

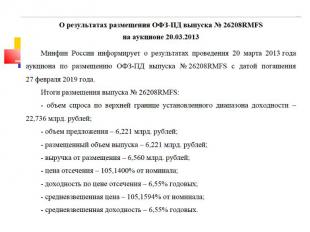

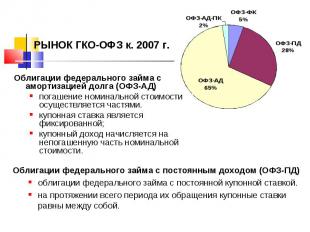

- долговые обязательства государства в форме государственных ценных бумаг, номинированных в валюте Российской Федерации и предоставляющие право владельцам на выплату в установленный срок номинальной суммы облигации (суммы основного долга), выплачиваемой при погашении выпуска. - долговые обязательства государства в форме государственных ценных бумаг, номинированных в валюте Российской Федерации и предоставляющие право владельцам на выплату в установленный срок номинальной суммы облигации (суммы основного долга), выплачиваемой при погашении выпуска. Государственные краткосрочные облигации (ГКО) относятся к группе дисконтных ценных бумаг, доходом является разница в ценах покупки (ниже номинала) и погашения (по номиналу). Облигации федерального займа (ОФЗ) - получение дохода в виде купонных выплат в соответствии с условиями выпуска.

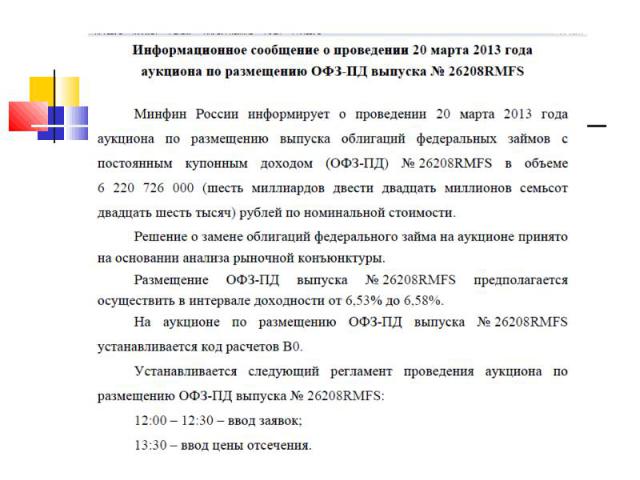

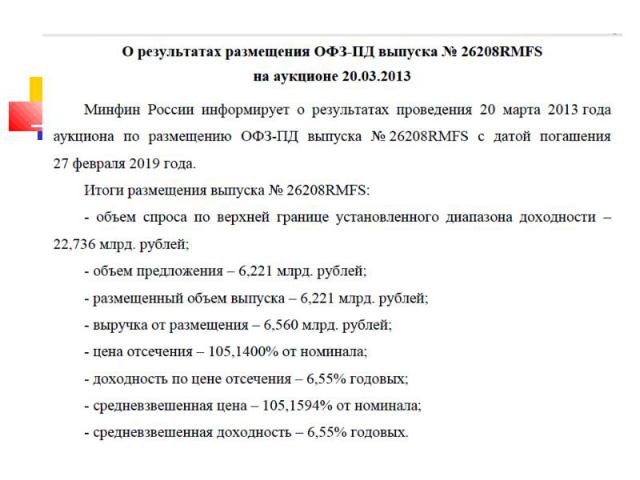

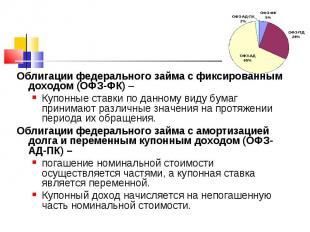

Облигации федерального займа с постоянным доходом (ОФЗ-ПД) Облигации федерального займа с постоянным доходом (ОФЗ-ПД) облигации федерального займа с постоянной купонной ставкой. на протяжении всего периода их обращения купонные ставки равны между собой.

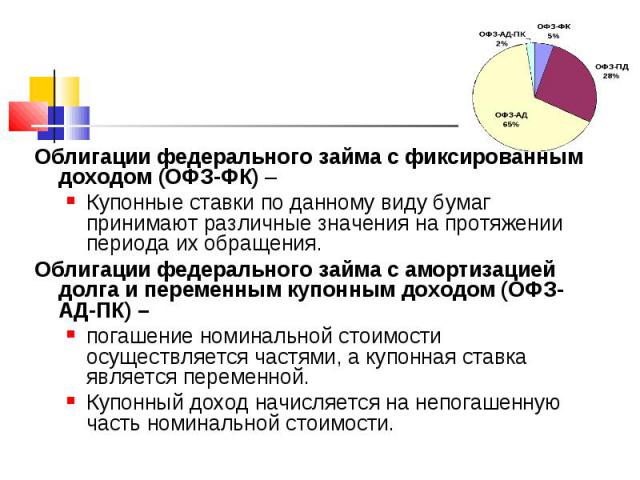

Облигации федерального займа с фиксированным доходом (ОФЗ-ФК) – Облигации федерального займа с фиксированным доходом (ОФЗ-ФК) – Купонные ставки по данному виду бумаг принимают различные значения на протяжении периода их обращения. Облигации федерального займа с амортизацией долга и переменным купонным доходом (ОФЗ-АД-ПК) – погашение номинальной стоимости осуществляется частями, а купонная ставка является переменной. Купонный доход начисляется на непогашенную часть номинальной стоимости.

облигации с фиксированной процентной ставкой, облигации с фиксированной процентной ставкой, не обращаются на вторичном рынке институциональные инвесторы получают возможность осуществлять безрисковые вложения денежных средств без необходимости дальнейшей переоценки вложений при изменении рыночной цены

Кредитные учреждения. Облигации более ликвидный, по сравнению с кредитами, актив - его можно заложить, она может вырасти в цене, ее легко продать Кредитные учреждения. Облигации более ликвидный, по сравнению с кредитами, актив - его можно заложить, она может вырасти в цене, ее легко продать Кроме того, банки в принципе не могут перевести все свои деньги в кредиты, а облигации, даже с относительно небольшой доходностью, приносят банкам, имеющим доступ к дешевым кредитным ресурсам, некоторую маржу. НПФы и ПИФы. Основной целью пенсионных фондов является сохранение, а не приумножение денежных средств, поэтому они приобретают облигации, которые, в отличие от акций, например, менее доходны, но надежнее. Профессиональные участники рынка, занимающиеся доверительным управлением - облигации отвечают консервативной и рациональной стратегиям Страховые компании

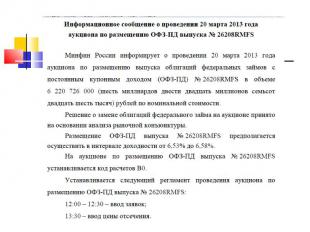

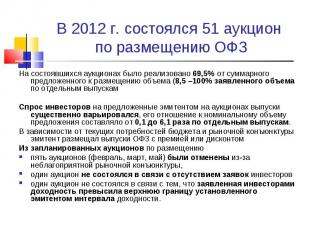

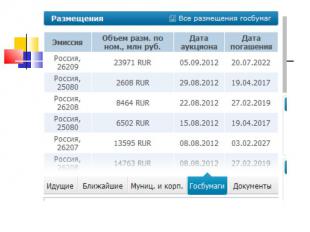

На состоявшихся аукционах было реализовано 69,5% от суммарного предложенного к размещению объема (8,5 –100% заявленного объема по отдельным выпускам На состоявшихся аукционах было реализовано 69,5% от суммарного предложенного к размещению объема (8,5 –100% заявленного объема по отдельным выпускам Спрос инвесторов на предложенные эмитентом на аукционах выпуски существенно варьировался, его отношение к номинальному объему предложения составляло от 0,1 до 6,1 раза по отдельным выпускам. В зависимости от текущих потребностей бюджета и рыночной конъюнктуры эмитент размещал выпуски ОФЗ с премией или дисконтом Из запланированных аукционов по размещению пять аукционов (февраль, март, май) были отменены из-за неблагоприятной рыночной конъюнктуры, один аукцион не состоялся в связи с отсутствием заявок инвесторов один аукцион не состоялся в связи с тем, что заявленная инвесторами доходность превысила верхнюю границу установленного эмитентом интервала доходности.

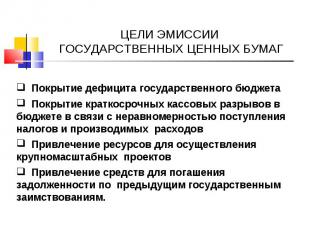

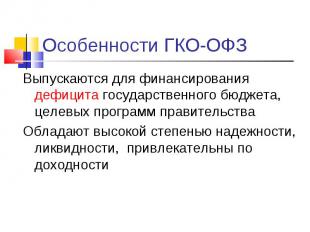

Выпускаются для финансирования дефицита государственного бюджета, целевых программ правительства Выпускаются для финансирования дефицита государственного бюджета, целевых программ правительства Обладают высокой степенью надежности, ликвидности, привлекательны по доходности

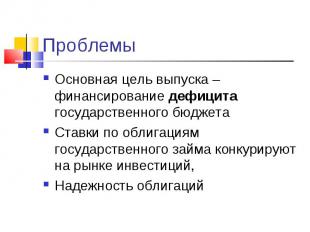

Основная цель выпуска – финансирование дефицита государственного бюджета Основная цель выпуска – финансирование дефицита государственного бюджета Ставки по облигациям государственного займа конкурируют на рынке инвестиций, Надежность облигаций

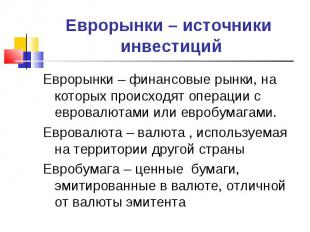

Еврорынки – финансовые рынки, на которых происходят операции с евровалютами или евробумагами. Еврорынки – финансовые рынки, на которых происходят операции с евровалютами или евробумагами. Евровалюта – валюта , используемая на территории другой страны Евробумага – ценные бумаги, эмитированные в валюте, отличной от валюты эмитента

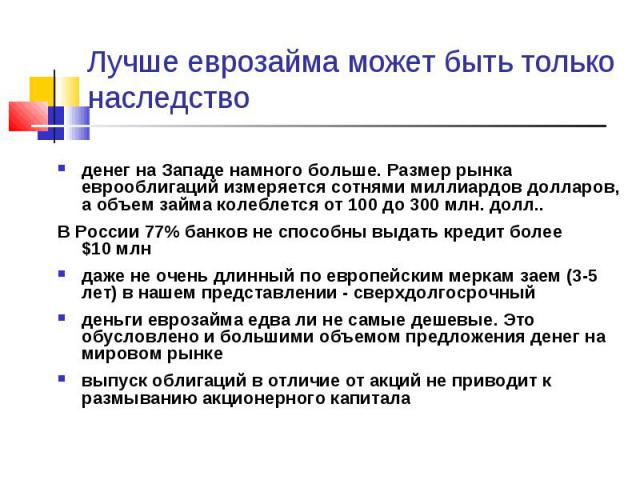

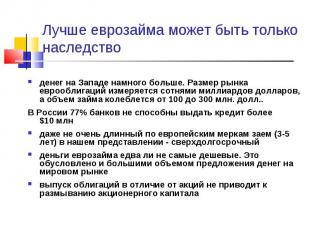

денег на Западе намного больше. Размер рынка еврооблигаций измеряется сотнями миллиардов долларов, а объем займа колеблется от 100 до 300 млн. долл.. денег на Западе намного больше. Размер рынка еврооблигаций измеряется сотнями миллиардов долларов, а объем займа колеблется от 100 до 300 млн. долл.. В России 77% банков не способны выдать кредит более $10 млн даже не очень длинный по европейским меркам заем (3-5 лет) в нашем представлении - сверхдолгосрочный деньги еврозайма едва ли не самые дешевые. Это обусловлено и большими объемом предложения денег на мировом рынке выпуск облигаций в отличие от акций не приводит к размыванию акционерного капитала

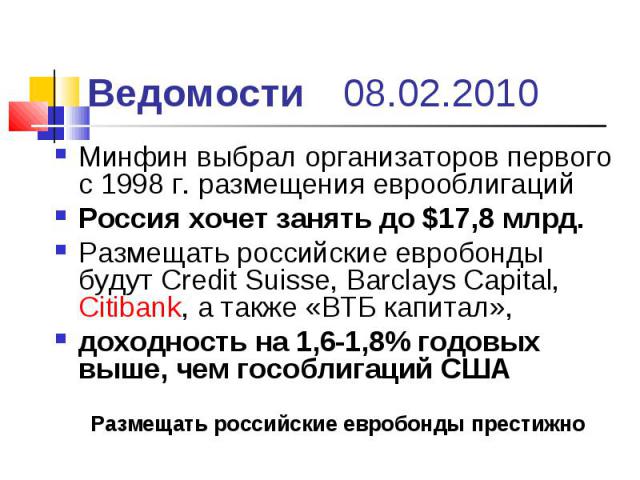

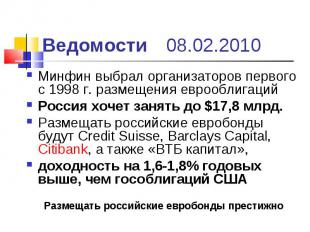

Минфин выбрал организаторов первого с 1998 г. размещения еврооблигаций Минфин выбрал организаторов первого с 1998 г. размещения еврооблигаций Россия хочет занять до $17,8 млрд. Размещать российские евробонды будут Credit Suisse, Barclays Capital, Citibank, а также «ВТБ капитал», доходность на 1,6-1,8% годовых выше, чем гособлигаций США Размещать российские евробонды престижно

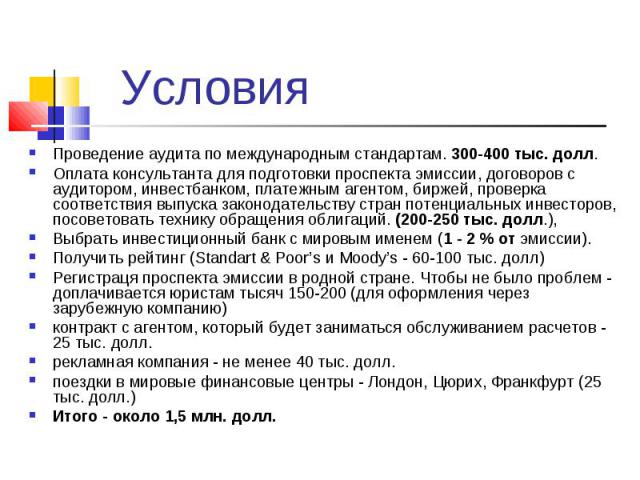

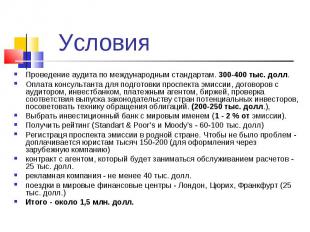

Проведение аудита по международным стандартам. 300-400 тыс. долл. Проведение аудита по международным стандартам. 300-400 тыс. долл. Оплата консультанта для подготовки проспекта эмиссии, договоров с аудитором, инвестбанком, платежным агентом, биржей, проверка соответствия выпуска законодательству стран потенциальных инвесторов, посоветовать технику обращения облигаций. (200-250 тыс. долл.), Выбрать инвестиционный банк с мировым именем (1 - 2 % от эмиссии). Получить рейтинг (Standart & Poor’s и Moody’s - 60-100 тыс. долл) Регистраця проспекта эмиссии в родной стране. Чтобы не было проблем - доплачивается юристам тысяч 150-200 (для оформления через зарубежную компанию) контракт с агентом, который будет заниматься обслуживанием расчетов - 25 тыс. долл. рекламная компания - не менее 40 тыс. долл. поездки в мировые финансовые центры - Лондон, Цюрих, Франкфурт (25 тыс. долл.) Итого - около 1,5 млн. долл.

Цена ресурсов . Разница по сравнению с банковским кредитом в 2-3% годовых при сумме заимствования в миллиард и более рублей дает 20-30 млн. рублей выигрыша. Цена ресурсов . Разница по сравнению с банковским кредитом в 2-3% годовых при сумме заимствования в миллиард и более рублей дает 20-30 млн. рублей выигрыша. Расширение круга потенциальных инвесторов. Бумаги могут выступать полноценным залогом для банка при получении кредита. Публичные заимствования - финансирование "под репутацию" компании и ее собственников. Облигации помогают создать имидж платежеспособного и привлекательного в глазах инвесторов бизнеса, что помогает получать деньги. Успешный выпуск облигаций может стать важным шагом на пути компании к размещению акций, к привлечению непроцентного капитала

Большая подготовительная работа - переход на МСФО, внедрение системы менеджмента качества и бюджетного управления, проведение аудита и т. д. Большая подготовительная работа - переход на МСФО, внедрение системы менеджмента качества и бюджетного управления, проведение аудита и т. д. Компания, выходящая на публичный рынок, должна быть максимально прозрачной. В инвестиционном меморандуме придется указать всю финансовую информацию по выручке, чистой прибыли, etc., а значит, впоследствии не удастся сильно занизить рентабельность бизнеса. Необходимо назвать реальных, а не титульных собственников компаний. Теряется часть конкурентных преимуществ. Открывая свои планы рынку, компания вынуждена информировать конкурентов о стратегии своего развития.

Облигационные займы целесообразны только при размещении на крупные суммы, освоить которые в состоянии далеко игроки. Облигационные займы целесообразны только при размещении на крупные суммы, освоить которые в состоянии далеко игроки. Чтобы быть коммерчески выгодным, облигационное размещение должно превышать полмиллиарда рублей. 50-60% облигаций займа оседают в банках и иных финансовых институтах, остальные 40% должны постоянно торговаться на рынке и суммарно стоить 200-300 млн. рублей. Меньший объем не дает адекватной оценки бумаг рынком. Кроме того, при объеме размещения менее 500 млн рублей все экономические выгоды поглощаются организационными расходами - оплата услуг организатора выпуска, аудиторов и т. д.

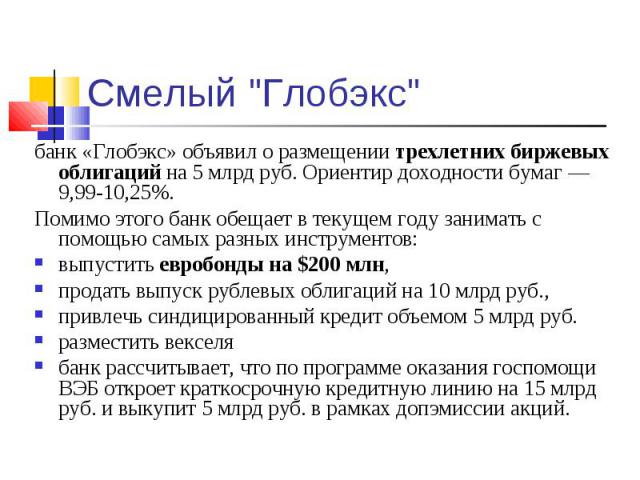

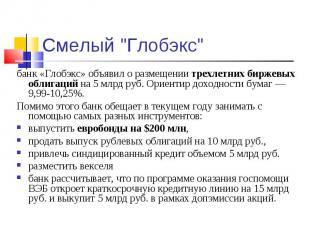

банк «Глобэкс» объявил о размещении трехлетних биржевых облигаций на 5 млрд руб. Ориентир доходности бумаг — 9,99-10,25%. банк «Глобэкс» объявил о размещении трехлетних биржевых облигаций на 5 млрд руб. Ориентир доходности бумаг — 9,99-10,25%. Помимо этого банк обещает в текущем году занимать с помощью самых разных инструментов: выпустить евробонды на $200 млн, продать выпуск рублевых облигаций на 10 млрд руб., привлечь синдицированный кредит объемом 5 млрд руб. разместить векселя банк рассчитывает, что по программе оказания госпомощи ВЭБ откроет краткосрочную кредитную линию на 15 млрд руб. и выкупит 5 млрд руб. в рамках допэмиссии акций.

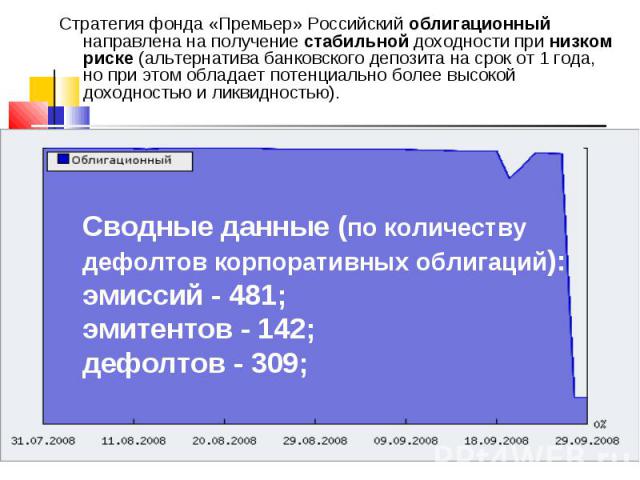

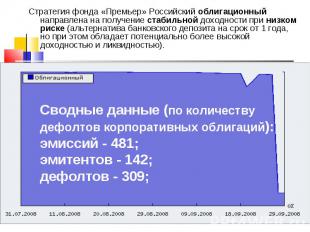

Стратегия фонда «Премьер» Российский облигационный направлена на получение стабильной доходности при низком риске (альтернатива банковского депозита на срок от 1 года, но при этом обладает потенциально более высокой доходностью и ликвидностью). Стратегия фонда «Премьер» Российский облигационный направлена на получение стабильной доходности при низком риске (альтернатива банковского депозита на срок от 1 года, но при этом обладает потенциально более высокой доходностью и ликвидностью).

Минфин США продает облигации с отрицательной ставкой: в 2010 г. разместил бондов со сроком погашения через 50 лет и с доходностью минус 0,55% на $10 млрд. Минфин США продает облигации с отрицательной ставкой: в 2010 г. разместил бондов со сроком погашения через 50 лет и с доходностью минус 0,55% на $10 млрд. Британия может выпустить 100-летние и бессрочные бонды чтобы на долгие годы зафиксировать рекордно низкие процентные ставки по привлеченным средствам. Подобные бумаги в Великобритании ранее выпускались после тяжелейших кризисов — в XVIII в. и в годы Первой мировой войны