Презентация на тему: Стратегия и тактика корпоративных финансов

СТРАТЕГИЯ И ТАКТИКА КОРПОРАТИВНЫХ ФИНАНСОВ

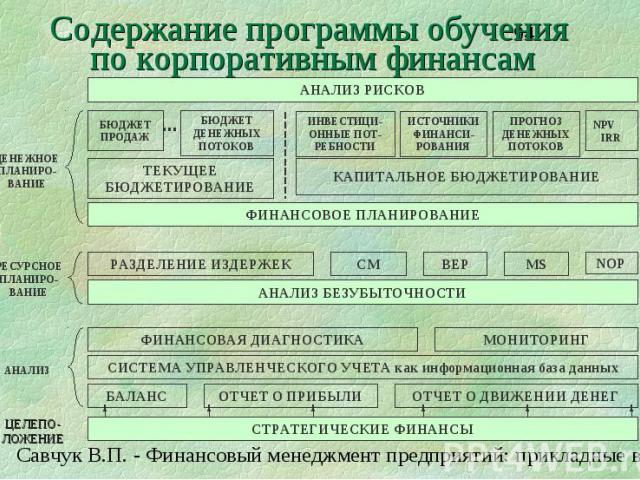

Программа тренинга 1. Задачи корпоративных финансов 2. Управление денежными потоками на предприятии 3. Финансовые условия успешной деятельности предприятия 4. Система финансового управления на предприятии

1. Задачи корпоративных финансов

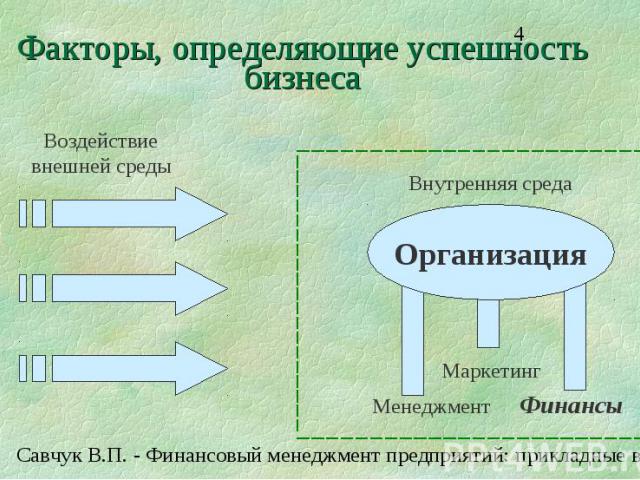

Факторы, определяющие успешность бизнеса

Четыре направления менеджмента

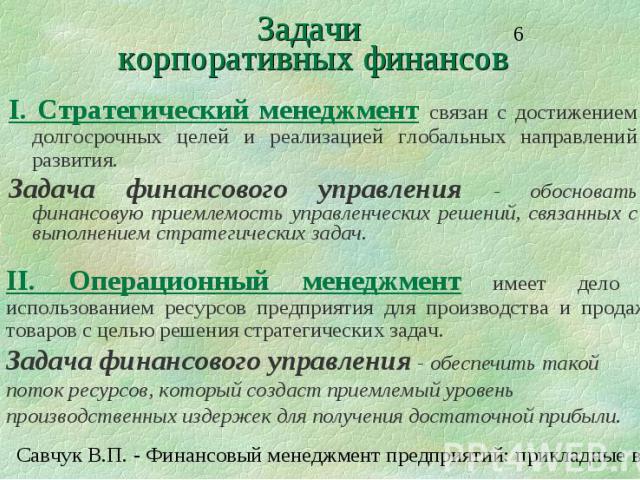

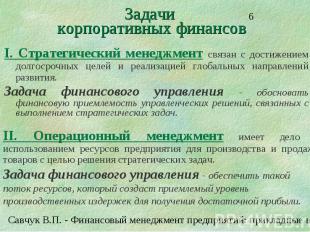

Задачи корпоративных финансов I. Стратегический менеджмент связан с достижением долгосрочных целей и реализацией глобальных направлений развития. Задача финансового управления - обосновать финансовую приемлемость управленческих решений, связанных с выполнением стратегических задач.

Задачи корпоративных финансов III. Функциональный менеджмент относится к организации различного рода деятельности на предприятии (маркетинг, закупка, продажа, финансы, персонал, НИОКР). Задача финансового управления - обеспечить выполнение финансовой функции предприятия и рационализировать финансовые потоки для выполнения других функций.

Развитие кризиса на предприятии

Реструктуризация предприятия

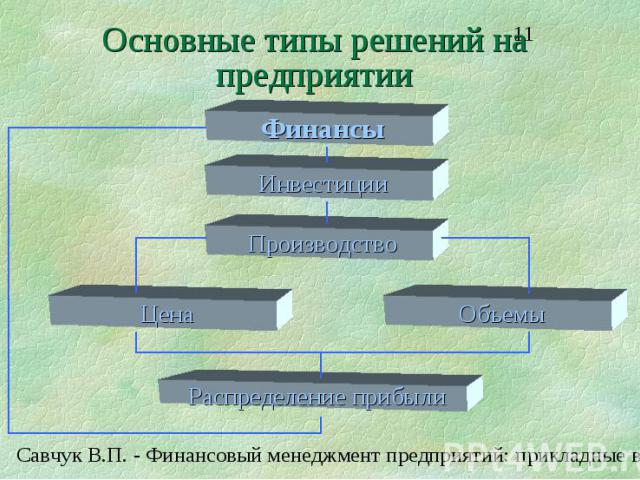

Основные типы решений на предприятии

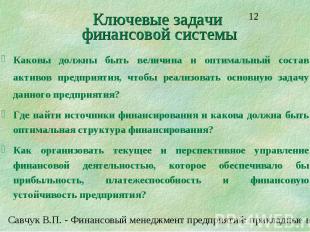

Ключевые задачи финансовой системы Каковы должны быть величина и оптимальный состав активов предприятия, чтобы реализовать основную задачу данного предприятия? Где найти источники финансирования и какова должна быть оптимальная структура финансирования? Как организовать текущее и перспективное управление финансовой деятельностью, которое обеспечивало бы прибыльность, платежеспособность и финансовую устойчивость предприятия?

2. Управление денежными потоками на предприятии

Механизм движения денег через предприятие

Управление денежными потоками

Выручка - прибыль - деньги

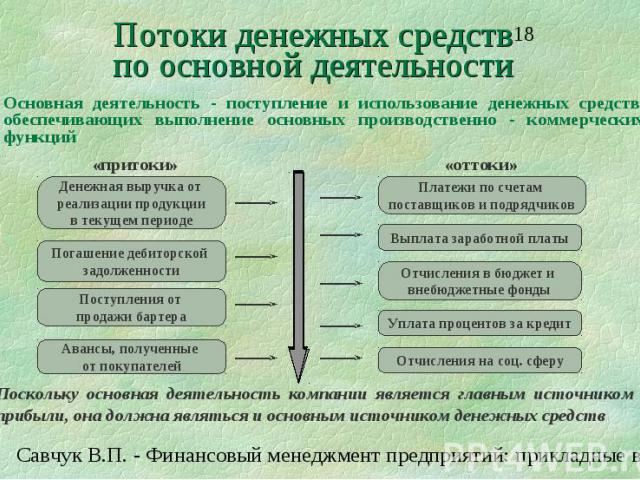

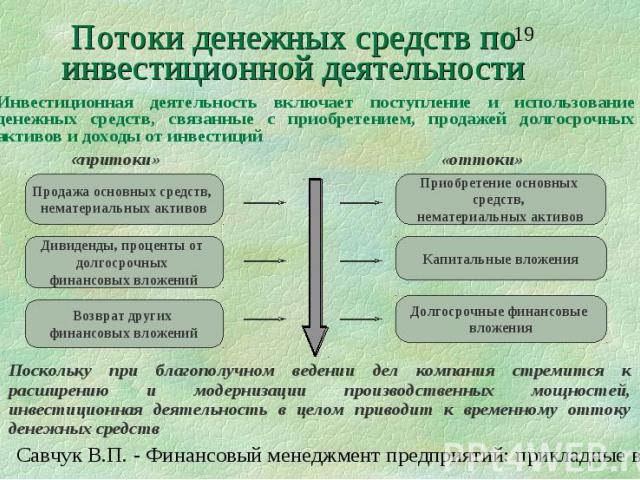

Виды деятельности предприятия

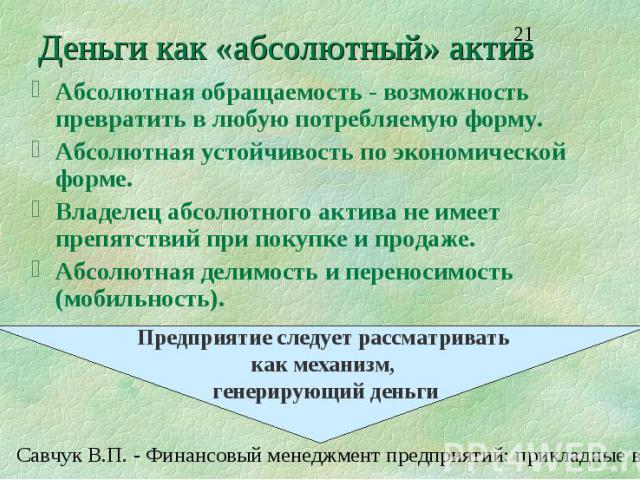

Деньги как «абсолютный» актив Абсолютная обращаемость - возможность превратить в любую потребляемую форму. Абсолютная устойчивость по экономической форме. Владелец абсолютного актива не имеет препятствий при покупке и продаже. Абсолютная делимость и переносимость (мобильность).

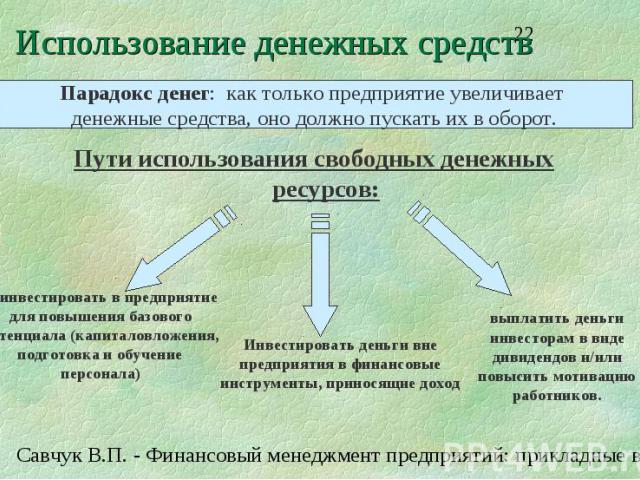

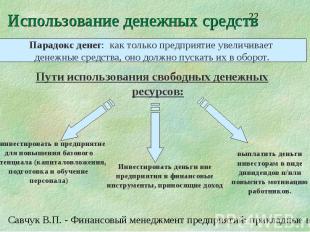

Использование денежных средств Пути использования свободных денежных ресурсов:

3. Финансовые условия успешной деятельности предприятий

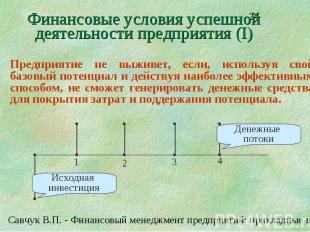

Финансовые условия успешной деятельности предприятия (І) Предприятие не выживет, если, используя свой базовый потенциал и действуя наиболее эффективным способом, не сможет генерировать денежные средства для покрытия затрат и поддержания потенциала.

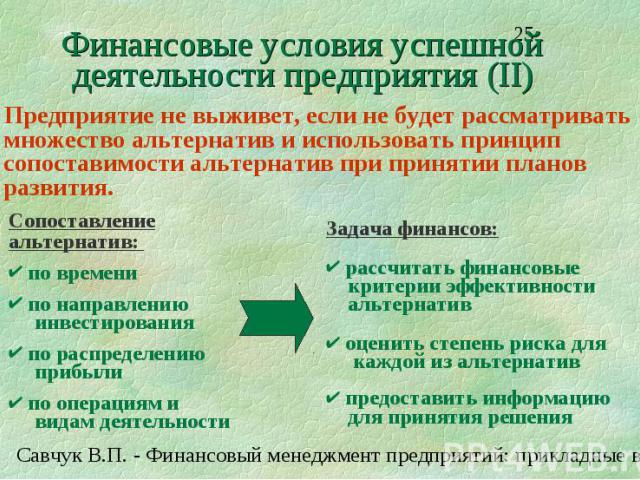

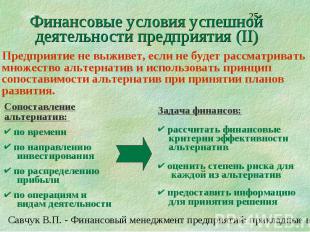

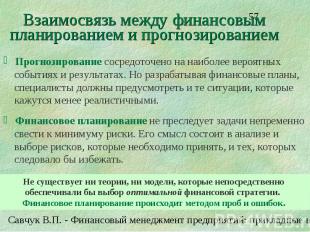

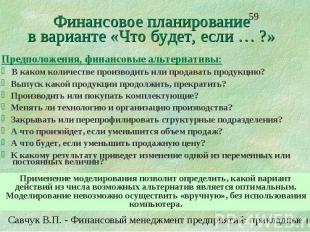

Финансовые условия успешной деятельности предприятия (II) Предприятие не выживет, если не будет рассматривать множество альтернатив и использовать принцип сопоставимости альтернатив при принятии планов развития.

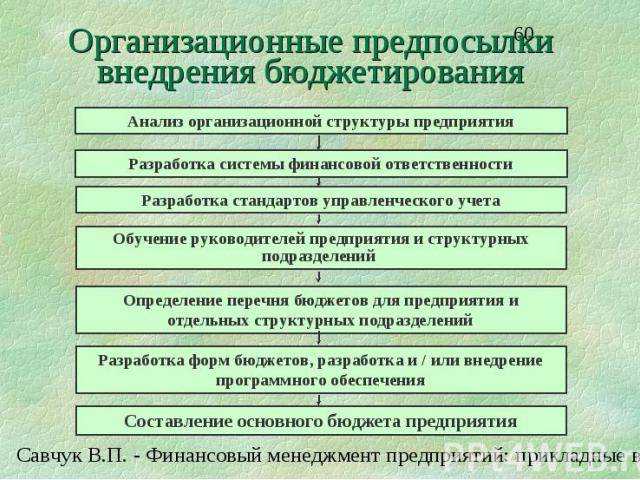

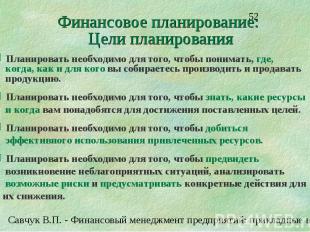

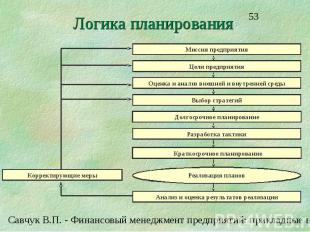

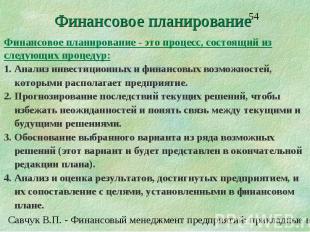

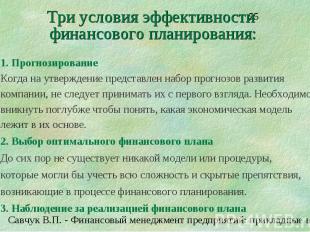

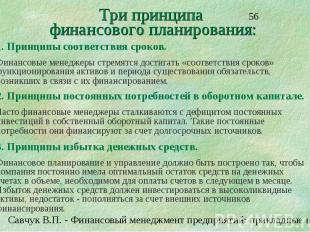

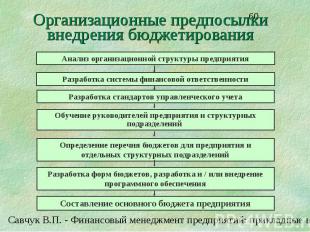

Основные блоки финансового управления Бюджетирование

Взаимодействие учетных и финансовых функций на предприятии

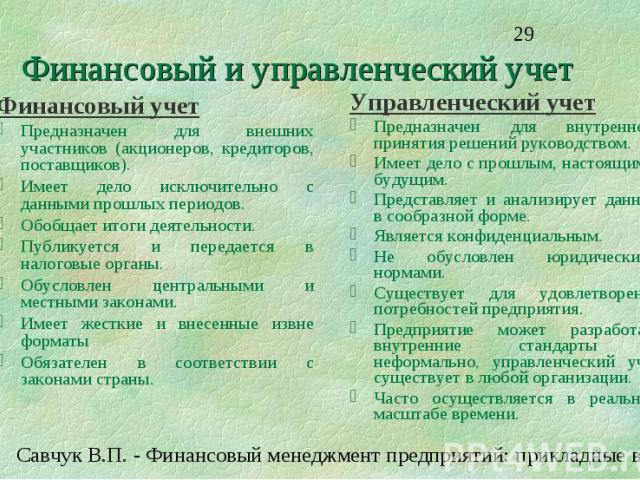

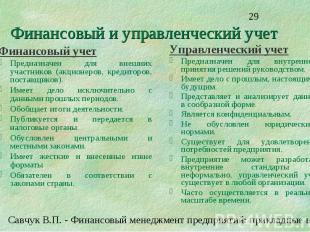

Финансовый и управленческий учет Финансовый учет Предназначен для внешних участников (акционеров, кредиторов, поставщиков). Имеет дело исключительно с данными прошлых периодов. Обобщает итоги деятельности. Публикуется и передается в налоговые органы. Обусловлен центральными и местными законами. Имеет жесткие и внесенные извне форматы Обязателен в соответствии с законами страны.

Финансовый менеджмент

Структура управленческой отчетности Предприятие осуществляет свою деятельность и фиксирует сделки в сводках (журналах учета) деятельности Пользователи – сотрудники, осуществляющие деятельность. Пример – продажи и сводка выставленных счетов- фактур. Регулярно (ежедневно, еженедельно, ежемесячно) по сводкам составляются отчеты о деятельности путем суммирования, фильтрации и анализа данных. Пользователи – менеджеры среднего звена для повседневных решений; (высшее руководство – как вспомогательная информация для итоговых отчетов). Пример – отчеты о продажах по периодам, регионам, клиентам. Регулярно (ежедневно, еженедельно, ежемесячно) составляются сводные отчеты для высшего руководства с информацией для важных решений из отчетов о деятельности. Пользователи – высшее руководство для принятия стратегических решений. Пример – общий объем продаж за предшествующий период.

Функциональная структура управленческого учета

Интегрированные системы управления

Содержание диагностики

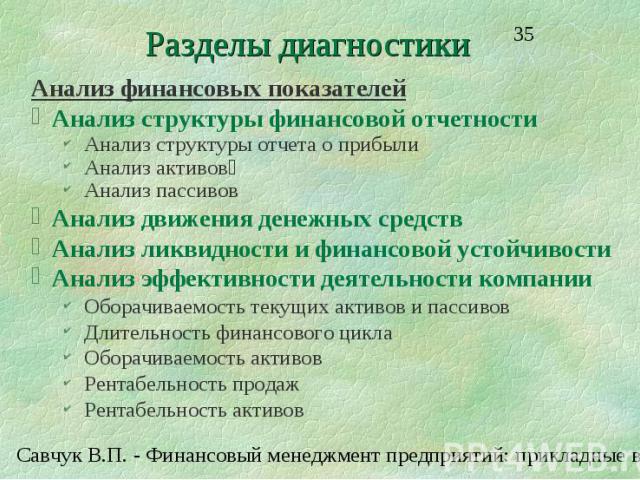

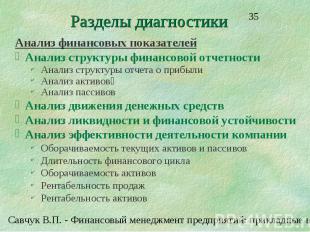

Разделы диагностики Анализ финансовых показателей Анализ структуры финансовой отчетности Анализ структуры отчета о прибыли Анализ активов Анализ пассивов Анализ движения денежных средств Анализ ликвидности и финансовой устойчивости Анализ эффективности деятельности компании Оборачиваемость текущих активов и пассивов Длительность финансового цикла Оборачиваемость активов Рентабельность продаж Рентабельность активов

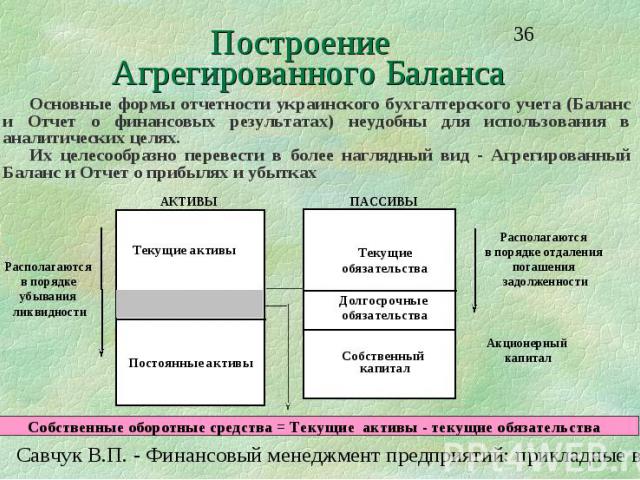

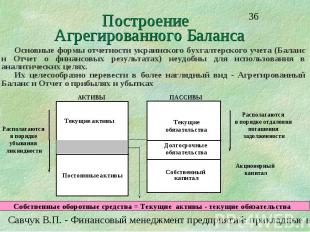

Построение Агрегированного Баланса

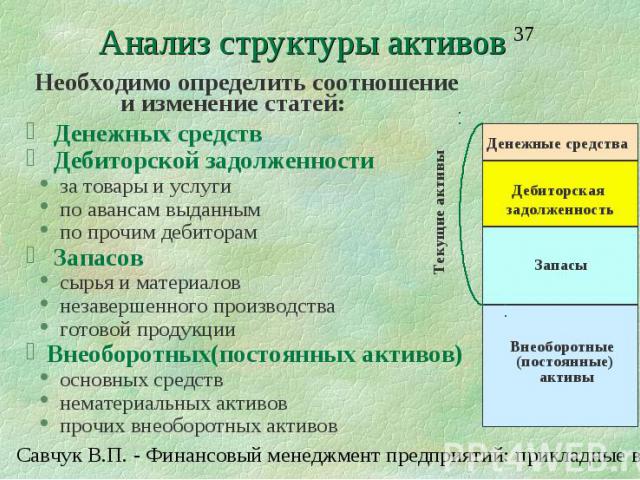

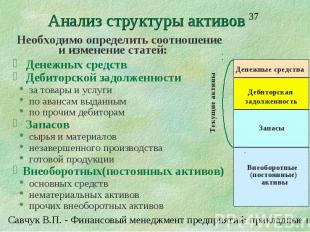

Анализ структуры активов Необходимо определить соотношение и изменение статей: Денежных средств Дебиторской задолженности за товары и услуги по авансам выданным по прочим дебиторам Запасов сырья и материалов незавершенного производства готовой продукции Внеоборотных(постоянных активов) основных средств нематериальных активов прочих внеоборотных активов

Анализ структуры пассивов В структуре пассивов рассчитывают: Краткосрочные обязательства краткосрочные кредиты кредиторскую задолженность Долгосрочные кредиты Собственный капитал уставный капитал добавочный капитал реинвестированную прибыль

Оценка баланса Анализ структуры и изменение статей баланса показывает: какова величина текущих и постоянных активов, как изменяется их соотношение, а также за счет чего они финансируются какие статьи растут опережающими темпами, и как это сказывается на структуре баланса какую долю активов составляют товарно - материальные запасы и дебиторская задолженность насколько велика доля собственных средств и в какой степени компания зависит от заемных ресурсов каково распределение заемных средств по срочности какую долю в пассивах составляет задолженность перед бюджетом, банками и трудовым коллективом

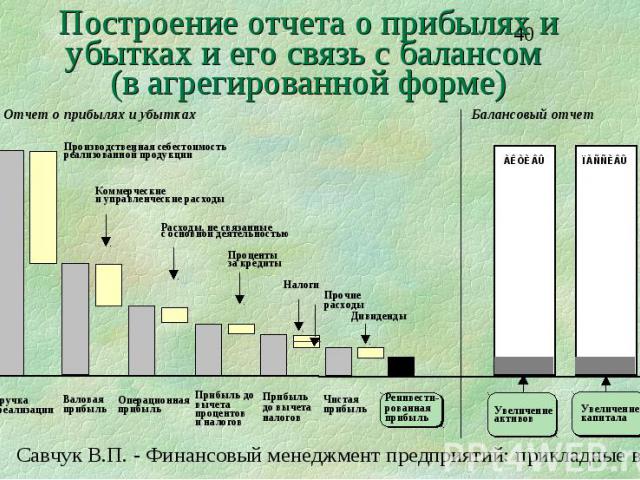

Построение отчета о прибылях и убытках и его связь с балансом (в агрегированной форме)

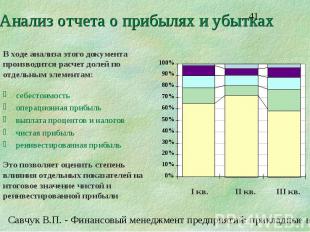

Анализ отчета о прибылях и убытках

Пример использования результатов диагностики

Классификация издержек по характеру появления

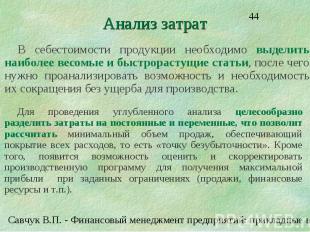

Анализ затрат В себестоимости продукции необходимо выделить наиболее весомые и быстрорастущие статьи, после чего нужно проанализировать возможность и необходимость их сокращения без ущерба для производства.

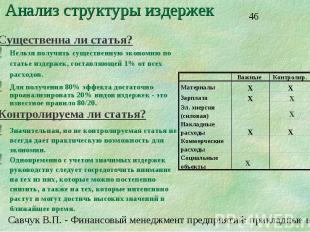

Анализ структуры издержек

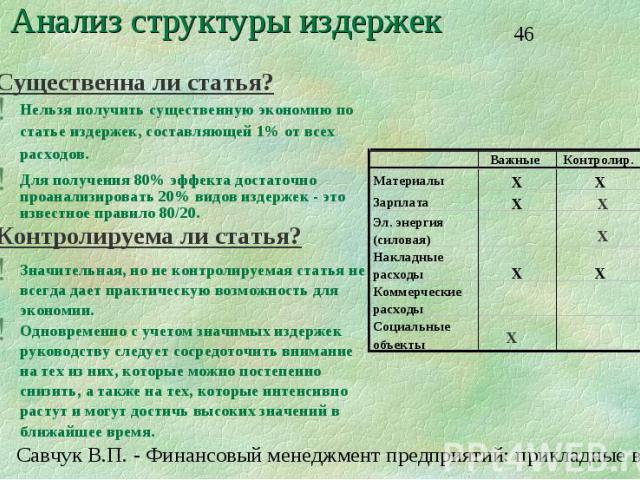

Анализ структуры издержек Существенна ли статья? Нельзя получить существенную экономию по статье издержек, составляющей 1% от всех расходов. Для получения 80% эффекта достаточно проанализировать 20% видов издержек - это известное правило 80/20. Контролируема ли статья? Значительная, но не контролируемая статья не всегда дает практическую возможность для экономии. Одновременно с учетом значимых издержек руководству следует сосредоточить внимание на тех из них, которые можно постепенно снизить, а также на тех, которые интенсивно растут и могут достичь высоких значений в ближайшее время.

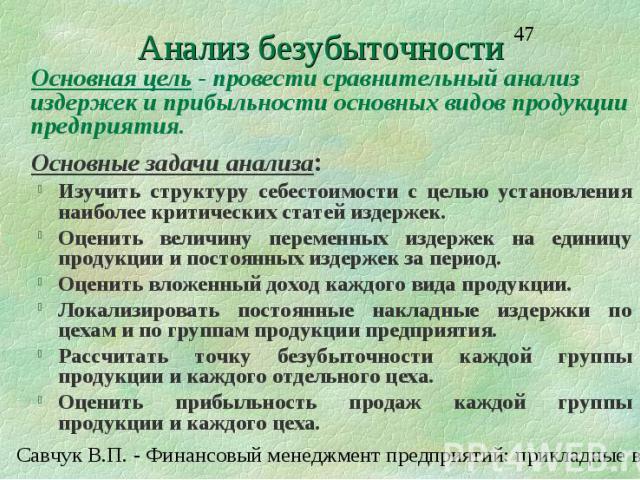

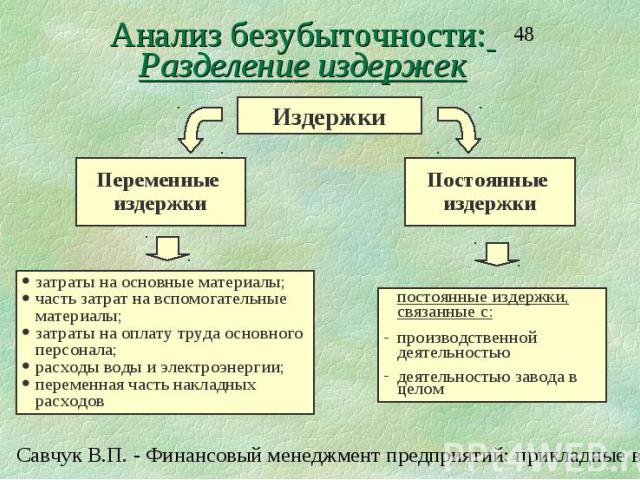

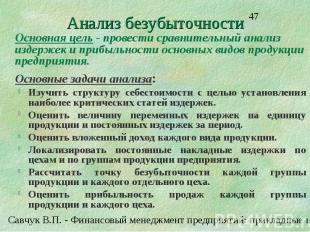

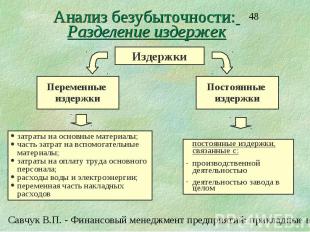

Анализ безубыточности Основная цель - провести сравнительный анализ издержек и прибыльности основных видов продукции предприятия. Основные задачи анализа: Изучить структуру себестоимости с целью установления наиболее критических статей издержек. Оценить величину переменных издержек на единицу продукции и постоянных издержек за период. Оценить вложенный доход каждого вида продукции. Локализировать постоянные накладные издержки по цехам и по группам продукции предприятия. Рассчитать точку безубыточности каждой группы продукции и каждого отдельного цеха. Оценить прибыльность продаж каждой группы продукции и каждого цеха.

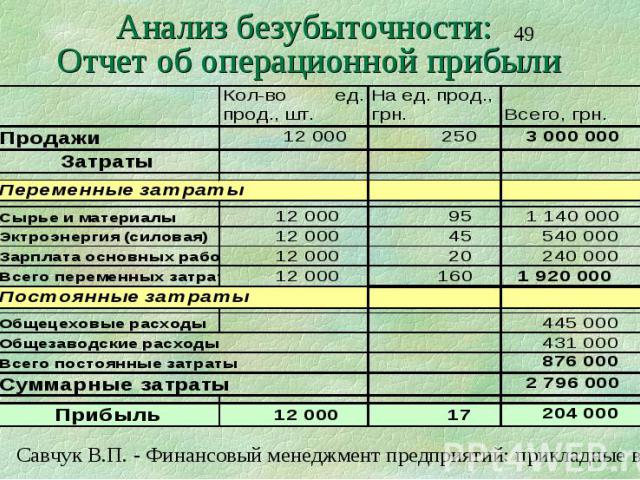

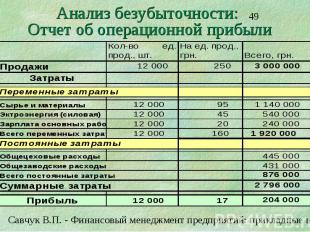

Анализ безубыточности: Отчет об операционной прибыли

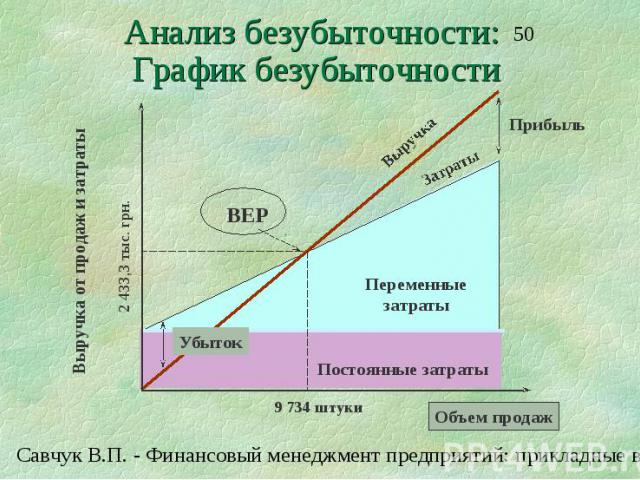

Анализ безубыточности: График безубыточности

Анализ безубыточности: конечный итог

Структура бюджета предприятия

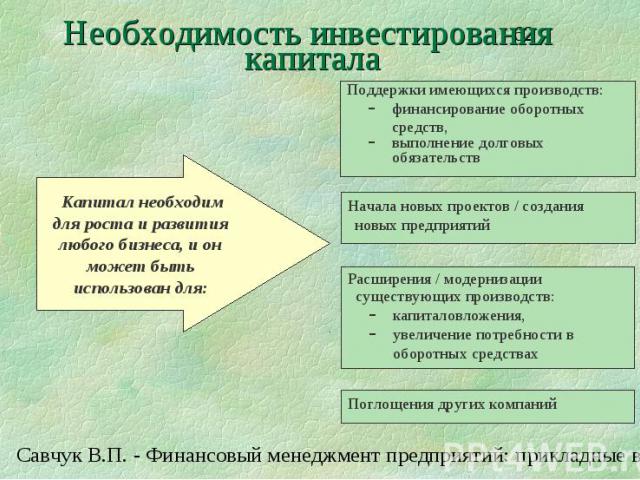

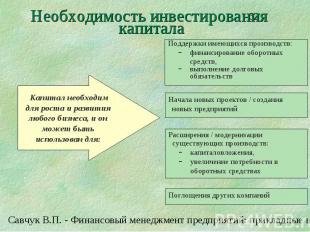

Необходимость инвестирования капитала

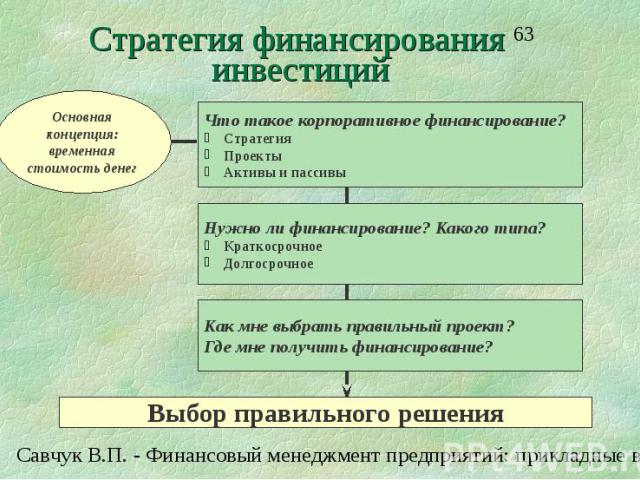

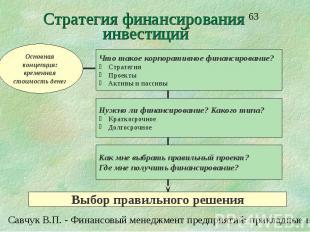

Стратегия финансирования инвестиций

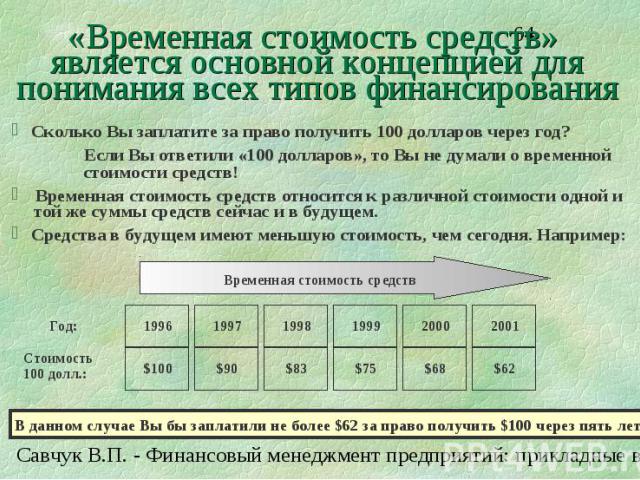

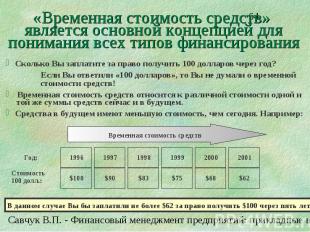

«Временная стоимость средств» является основной концепцией для понимания всех типов финансирования Сколько Вы заплатите за право получить 100 долларов через год? Если Вы ответили «100 долларов», то Вы не думали о временной стоимости средств! Временная стоимость средств относится к различной стоимости одной и той же суммы средств сейчас и в будущем. Средства в будущем имеют меньшую стоимость, чем сегодня. Например:

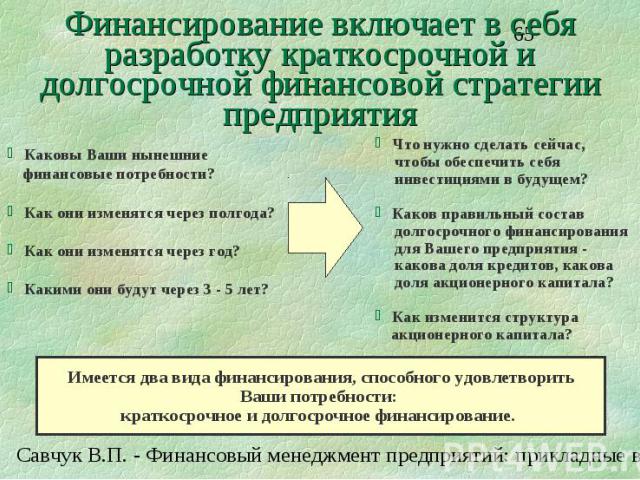

Финансирование включает в себя разработку краткосрочной и долгосрочной финансовой стратегии предприятия

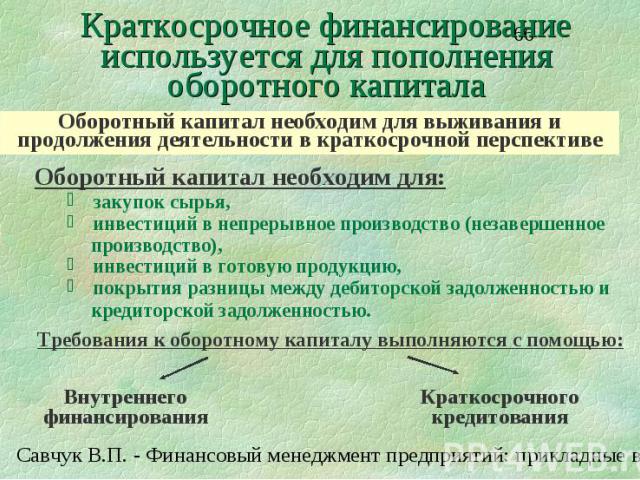

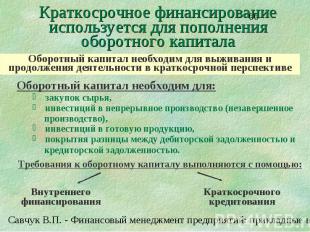

Краткосрочное финансирование используется для пополнения оборотного капитала Оборотный капитал необходим для: закупок сырья, инвестиций в непрерывное производство (незавершенное производство), инвестиций в готовую продукцию, покрытия разницы между дебиторской задолженностью и кредиторской задолженностью. Требования к оборотному капиталу выполняются с помощью:

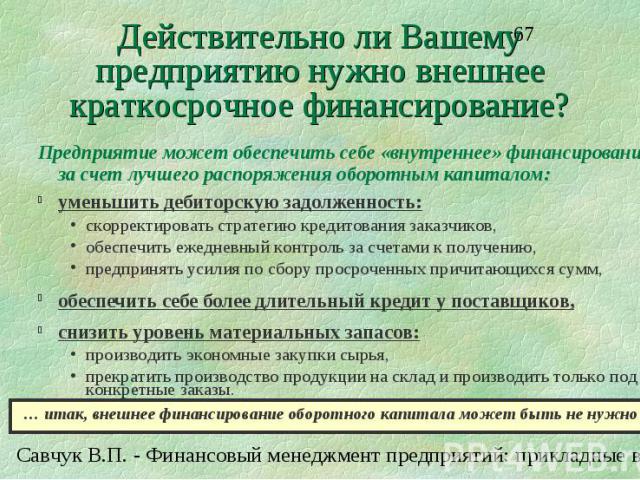

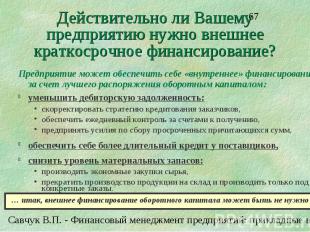

Действительно ли Вашему предприятию нужно внешнее краткосрочное финансирование? Предприятие может обеспечить себе «внутреннее» финансирование за счет лучшего распоряжения оборотным капиталом: уменьшить дебиторскую задолженность: скорректировать стратегию кредитования заказчиков, обеспечить ежедневный контроль за счетами к получению, предпринять усилия по сбору просроченных причитающихся сумм, обеспечить себе более длительный кредит у поставщиков, снизить уровень материальных запасов: производить экономные закупки сырья, прекратить производство продукции на склад и производить только под конкретные заказы.

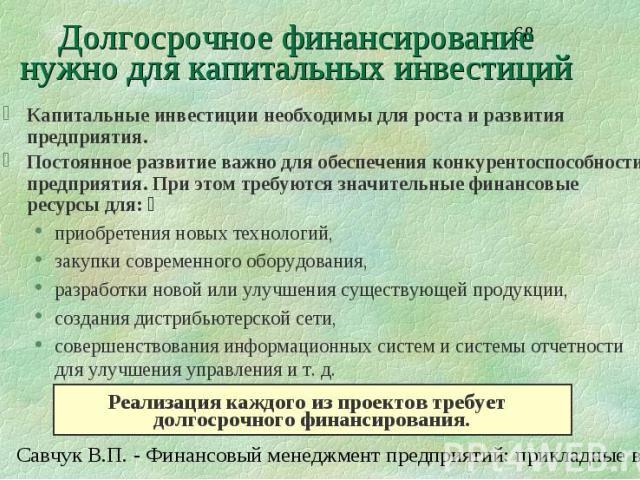

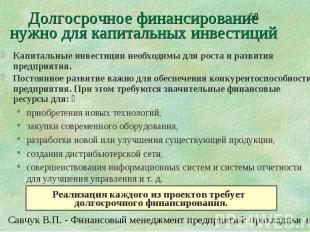

Долгосрочное финансирование нужно для капитальных инвестиций Капитальные инвестиции необходимы для роста и развития предприятия. Постоянное развитие важно для обеспечения конкурентоспособности предприятия. При этом требуются значительные финансовые ресурсы для: приобретения новых технологий, закупки современного оборудования, разработки новой или улучшения существующей продукции, создания дистрибьютерской сети, совершенствования информационных систем и системы отчетности для улучшения управления и т. д.

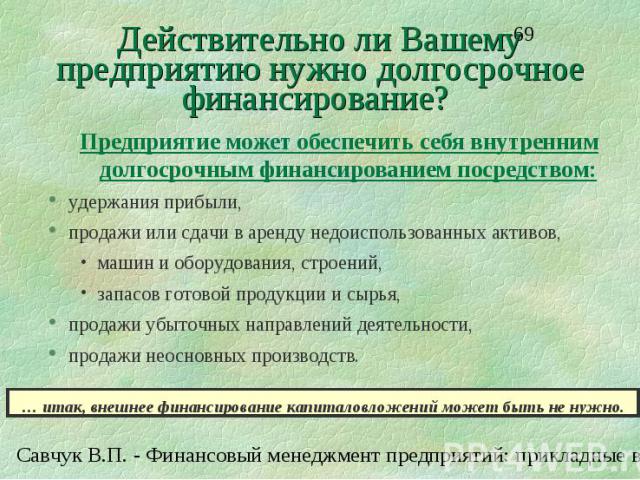

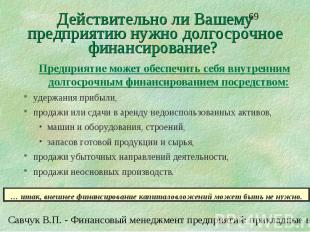

Действительно ли Вашему предприятию нужно долгосрочное финансирование? Предприятие может обеспечить себя внутренним долгосрочным финансированием посредством: удержания прибыли, продажи или сдачи в аренду недоиспользованных активов, машин и оборудования, строений, запасов готовой продукции и сырья, продажи убыточных направлений деятельности, продажи неосновных производств.

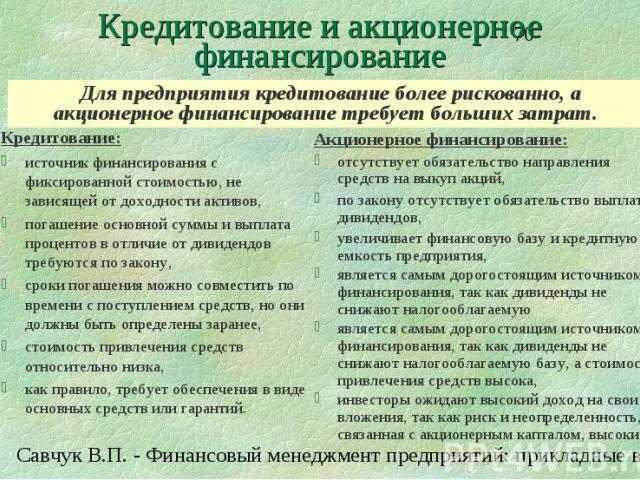

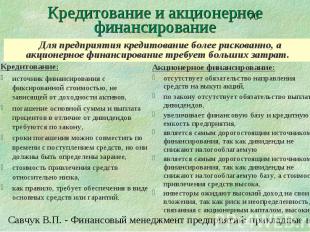

Кредитование и акционерное финансирование Кредитование: источник финансирования с фиксированной стоимостью, не зависящей от доходности активов, погашение основной суммы и выплата процентов в отличие от дивидендов требуются по закону, сроки погашения можно совместить по времени с поступлением средств, но они должны быть определены заранее, стоимость привлечения средств относительно низка, как правило, требует обеспечения в виде основных средств или гарантий.

Оценка эффективности инвестиций Шаг 1. Шаг 2.

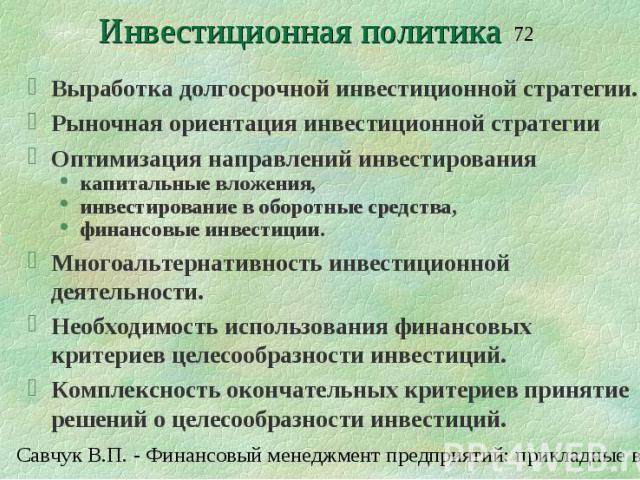

Инвестиционная политика Выработка долгосрочной инвестиционной стратегии. Рыночная ориентация инвестиционной стратегии Оптимизация направлений инвестирования капитальные вложения, инвестирование в оборотные средства, финансовые инвестиции. Многоальтернативность инвестиционной деятельности. Необходимость использования финансовых критериев целесообразности инвестиций. Комплексность окончательных критериев принятие решений о целесообразности инвестиций.

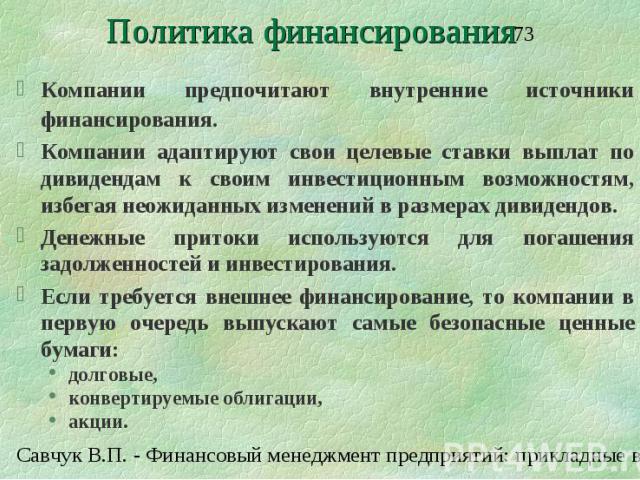

Политика финансирования Компании предпочитают внутренние источники финансирования. Компании адаптируют свои целевые ставки выплат по дивидендам к своим инвестиционным возможностям, избегая неожиданных изменений в размерах дивидендов. Денежные притоки используются для погашения задолженностей и инвестирования. Если требуется внешнее финансирование, то компании в первую очередь выпускают самые безопасные ценные бумаги: долговые, конвертируемые облигации, акции.

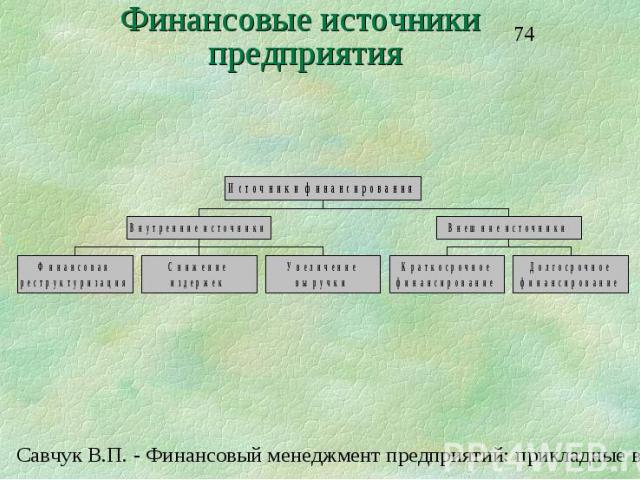

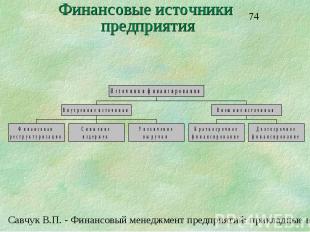

Финансовые источники предприятия

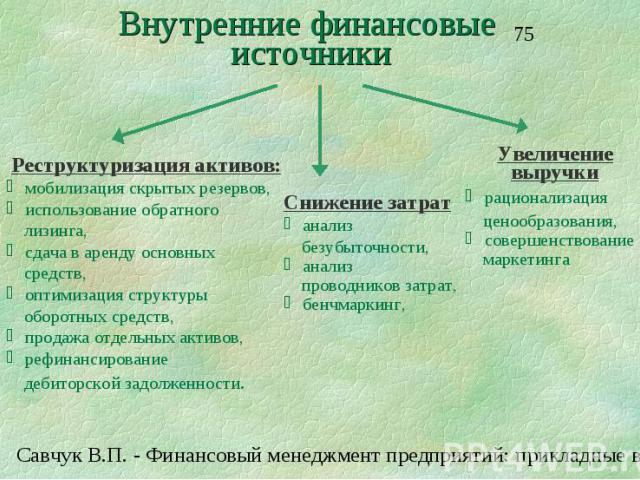

Внутренние финансовые источники

Внешние финансовые источники

Внешние краткосрочные финансовые источники Торговый кредит - кредит, полученный от поставщиков при обычном ведении хозяйственной деятельности. Торговый кредит кажется бесплатным, но обычно содержат скрытые затраты: Поставщик, предоставляющий торговый кредит, несет издержки по средствам, инвестированным в дебиторскую задолженность. Поставщик, как правило, закладывает большую часть этих расходов в цену. Эта сумма зависит от условий рынка и относительного успеха переговоров между двумя сторонами. В случае незамедлительной уплаты, как правило, можно предусмотреть скидку. Прежде, чем принять торговый кредит, нужно узнать, на какую скидку можно рассчитывать при оплате деньгами и сравнить этот вариант с другими формами финансирования.

Внешние краткосрочные финансовые источники Толлинг - такой вид хозяйственной деятельности, при котором предприятие получает сырье по нулевой цене, обрабатывает его и возвращает законченный продукт владельцу. Владелец вознаграждает предприятие за работу. Плата за толлинг может быть в виде денежных средств или в виде части законченной продукции. Экономическую прибыль в основном получает владелец материалов, продающий их предприятию; предприятие получает только плату за обработку. Предприятие должно убедиться в том, что его работа адекватно компенсируется. В некоторых случаях толлинг подлежит государственному квотированию.

Внешние краткосрочные финансовые источники Краткосрочное банковское финансирование можно разделить на: средства овердрафта - получение больших средств, чем депонировано, краткосрочные банковские ссуды. Сведения о средствах овердрафта: Стоимость (процентная ставка) зависит от фактической суммы и дней овердрафта. У разных банков разные ставки. Преимущества включают гибкость и простоту обновления / продления. Главный недостаток: доступен лишь малому числу предприятий с успешной кредитной историей. Краткосрочные ссуды: относительно менее гибкие, чем овердрафт, процентная ставка зависит от размеров и сроков кредита, учетной ставки НБУ и кредитной истории предприятия.

Внешние краткосрочные финансовые источники Взаимозачет - это такая форма взаимодействия, когда две или более стороны погашают денежные обязательства друг перед другом путем поставки товаров. Хотя это и неденежная сделка, любое принятие товара от поставщика до поставки товаров другой стороне равносильно краткосрочному займу. Бартерные операции на текущий момент составляют большой объем продаж в Украине и, таким образом, являются значительным источником финансирования.

Внешние краткосрочные финансовые источники Коммерческие векселя представляют собой обещания компании произвести отложенный платеж. Необеспеченная дешевая альтернатива торговому кредиту; используется как денежный эквивалент для текущих расчетов в случае нехватки наличности. Стабильный рынок может существовать для векселей, выпущенных коммерческими банками. Вторичный рынок векселей, выпущенных другими компаниями, ограничен; обычно рынок подобных ценных бумаг ограничен торговыми партнерами.

Внешние краткосрочные финансовые источники Факторинг работает следующим образом: При реализации товара в кредит продавец может получить незамедлительную оплату от факторинговой фирмы с дисконтом 10 - 40% в зависимости от кредитоспособности покупателя и качества товара. Факторинговая фирма затем получает платеж у покупателя в установленный срок в полном объеме. Преимущество: факторинг позволяет продавцу поддерживать ликвидность. Недостки: факторинг недешев, ограничен в Украине и обычно предоставляется только клиентам банка.

Внешние краткосрочные финансовые источники Краткосрочная аренда может сократить инвестиции в оборудование, которое нужно предприятию только на ограниченный срок. Преимущества краткосрочной аренды: служит альтернативой небольшим капитальным затратам, денежные расходы и доходы от использования основных средств совпадают во времени, выгодно, если арендатор не намеревается использовать основное средство в течение полного экономического срока жизни последнего, например, арендует транспорт, компьютеры и офисное оборудование на короткий период, арендатор платит «за удобства», в то время как арендодатель обычно отвечает за ремонт и обслуживание.

Внешние финансовые источники Источники внешнего долгосрочного финансирования: украинские банки, иностранные банки, портфельные инвесторы - частные фонды, портфельные инвесторы - фонды “помощи”, стратегические инвесторы. публичные эмиссии акций, облигации, продажа основных средств, лизинг.

Внешние долгосрочные финансовые источники Украинские банки знают местную обстановку лучше, чем любой другой источник долгосрочного финансирования. Они: говорят на языке и знают культуру, понимают историческое и нынешнее положение украинских предприятий, понимают украинскую финансовую отчетность и систему бухгалтерского учета, могут предложить консультации по снижению издержек финансирования, основываясь на своем опыте. С другой стороны, они чрезвычайно отрицательно относятся к риску и будут, скорее всего, требовать существенного обеспечения. Украинская банковская сфера в настоящее время пребывает в состоянии волнения, и многие банки находятся в нестабильном положении.

Внешние долгосрочные финансовые источники Иностранные банки весьма разборчивы в выборе предприятий, которым они предоставляют кредит, и предпочитают кредитовать производственные, коммунальные / телекоммуникационные предприятия, а также экспортные отрасли. Некоторые украинские предприятия уже получили финансирование от иностранных банков через свои филиалы, зарегистрированные за границей, но это очень трудно организовать, а требования законодательства, регулирующего валютное обращение, очень строгие. Увеличившееся присутствие иностранных банков в Украине сделало более вероятным получение финансирования из этого источника. Наилучшим вариантом для Вас в этом случае являются филиалы банков, получившие лицензию на ведение банковских операций в Украине. Финансирование за счет заемных средств, получаемое от иностранных банков, возможно на более длительный период и по более низкой стоимости, чем получаемое от украинских банков. Они также имеют доступ к более крупным суммам капитала.

Внешние долгосрочные финансовые источники Портфельные инвесторы включают инвестиционные фонды (как частные фонды, так и фонды «помощи»), фонды венчурного капитала, пенсионные фонды, страховые фонды, и т.д. Они стремятся найти сочетание доходов от выплаты дивидендов и от повышения стоимости основных средств (повышение стоимости акций): инвесторы должны обеспечить твердый доход своим вкладчикам, хорошее управление предприятием является, возможно, самым важным критерием для инвестирования. Они не нуждаются и обычно не стремятся к получению контрольного пакета акций. Но портфельные инвесторы обычно хотят иметь свое право голоса в отношении того, как управлять предприятием, а именно: голосование на собрании акционеров, представительство в Совете директоров.

Внешние долгосрочные финансовые источники Фонды «помощи» являются инвестициями, поддерживаемыми иностранными правительствами: Обычно рассматривают небольшие инвестиции между $50,000 - $1 млн. Инвестируют в малые и средние предприятия. Они предпочитают неопосредованные заявки на финансирование: их двери открыты, по крайней мере, для запроса. Имеют большее желание осуществлять инвестиции во времена политической и экономической нестабильности. В нынешней политической обстановке может появиться намного лучший шанс на получение финансирования от фондов помощи. Однако, в связи с тем, что они поддерживаются иностранными правительствами, на процесс принятия ими решений оказывают влияние многие политические факторы.

Внешние долгосрочные финансовые источники Стратегическими инвесторами могут быть: компании в той же самой или связанной с ней отраслью промышленности, стремящиеся расширить существующие направления своей деятельности, компании в несвязанной с ней отрасли промышленности, стремящиеся лучше использовать свои активы, финансово - промышленные группы (ФПГ), которые стремятся развивать стратегические связи - однако, присоединение к ФПГ не гарантирует финансирования, Стратегические инвесторы: могут предоставить ряд ценных вложений дополнительно к финансированию, весьма вероятно, что они оценят стоимость акций предприятия выше, чем портфельный инвестор, стремятся к долгосрочному сотрудничеству и значительным полномочиям при принятии оперативных решений (часто контрольный пакет акций, как минимум - место в совете директоров), могут потребовать принятия непопулярных мер, связанных с реорганизацией, изменением стратегии.

Внешние долгосрочные финансовые источники Публичная эмиссия акций имеет следующие особенности: комбинирование средств из различных источников может дать возможность предприятию получить больше денег, может привести к диверсификации состава акционеров при том, что ни один инвестор не имеет контрольного пакета акций, увеличивает ликвидность продаваемых акций, дает возможность определить рыночную стоимость акций, отличная реклама для предприятий в случае успеха, высокая стоимость - подготовка, издержки на эмиссию, на рекламу и т.д., заранее не известно, сколько денег будет получено, если только акции не размещены предварительно у одного или нескольких покупателей.

Внешние долгосрочные финансовые источники Облигации являются инвестиционными инструментами, которые отличаются от акций тем, что: обычно по ним производится фиксированная выплата процентов в равные промежутки времени, обычно они имеют фиксированный срок действия, установлена выплата основной суммы при погашении, по ним действует преимущественное требование в отношении активов при неисполнении обязательств, не такие рискованные, как акции, и считаются долговыми инструментами. Выпуски облигаций редки в Украине и очень дороги - требуется выплачивать высокие проценты для того, чтобы покрыть риски инвесторов.

Внешние долгосрочные финансовые источники Квотируемые облигации позволяют в будущем произвести обмен на другую ценную бумагу, как правило, обыкновенные акции эмитента. Таким образом держатель облигации может конвертировать требование в долю участия, если работа предприятия будет признана успешной и конверсия будет выглядеть привлекательной; в то же время за ним сохраняются специальные права кредитора. Облигации могут погашаться поставками товарной продукции, которая пользуется спросом на рынке, например, нефть или драгоценные металлы. Преимущества конвертируемых облигаций: держатели получают текущий доход плюс возможность получить дополнительный доход при росте стоимости акций, возможность конверсии делает облигации более ценными, что позволяет эмитенту платить меньшую процентную ставку (или продавать их с большей премией или меньшей скидкой).

Внешние долгосрочные финансовые источники Лизинг является соглашением, определяющим условия, по которым владелец имущества, арендодатель, передает арендатору право пользоваться имуществом: Предприятия могут брать в лизинг здания и почти любой вид оборудования. Некоторые случаи лизинга представляют собой простые договора аренды («оперативный лизинг»), в то время как другие сильно напоминают покупку имущества за счет заемных средств («финансовый лизинг»), Благодаря некоторым положениям налогового законодательства лизинг может являться экономически выгодным вариантом как для арендатора, так и для арендодателя, и используется некоторыми арендаторами несмотря на то, что они располагают средствами покупки взятых в лизинг активов.