Презентация на тему: Бухгалтерский и налоговый учет фьючерсных контрактов

Производные финансовые инструменты (ПФИ) – контракты, стоимость которых основана на стоимости базисного актива. ПФИ используются для управления финансовым риском, связанным с колебанием цен товаров и другими изменяющими факторами рынка (курсы валют, и т.п.). Производные финансовые инструменты (ПФИ) – контракты, стоимость которых основана на стоимости базисного актива. ПФИ используются для управления финансовым риском, связанным с колебанием цен товаров и другими изменяющими факторами рынка (курсы валют, и т.п.). Виды ПФИ: - Поставочные, предусматривают поставку базисного актива; - Расчетные, не предусматривают поставку базисного актива.

Виды поступлений и списаний денежных средств, при осуществлении биржевых фьючерсных контрактов. 1. Гарантийное обеспечение – сумма денежных средств, необходимая для обеспечения исполнения обязательств по совокупности позиций Участника торгов, блокируется при заключении каждого контракта и разблокируются после прекращения обязательств по контракту (отражение дебиторской задолженности 76 счет). 2. Взносы в страховой фонд (для Участников торгов). Сумма взноса в страховой фонд возвращается, в случае выхода из состава Участников торгов (отражение дебиторской задолженности 76 счет).

3. Вариационная маржа - денежные средства, обязанность уплаты которых возникает у одной из сторон фьючерсного контракта в результате изменения текущей расчетной цены фьючерсного контракта. Вариационная маржа может отражаться как прочие доходы и расходы (счет 91) 4. Расхода на услуги биржи, брокера, клиринговой организации (прочие расходы – 91 счет).

Налогообложение финансовых инструментов срочных сделок (ФИСС) регулируется ст. ст. 301-305, 326 НК РФ. Налогообложение финансовых инструментов срочных сделок (ФИСС) регулируется ст. ст. 301-305, 326 НК РФ. Для целей налогообложения ФИСС – это договор, являющийся производным финансовым инструментом (ПФИ) в соответствии с Федеральным законом «О рынке ценных бумаг» (п. 1 ст. 301 НК РФ) за исключением отдельных видов сделок. Для целей налогообложения не признаются ФИСС: - погодные, статистические ПФИ; - сделки, не подлежащие судебной защите (п. 2 ст. 1062 ГК РФ – организация игр и пари). - убытки не учитываются при определении налоговой базы по налогу на прибыль

Категории ФИСС для целей налогообложения: Категории ФИСС для целей налогообложения: - биржевые и внебиржевые (обращающиеся или не обращающиеся на организованном рынке); - операции хеджирования и спекуляции. Биржевые ФИСС (обращающиеся на организованном рынке): - порядок заключения, обращения и исполнения определяется организатором торгов; - информация о ценах ФИСС общедоступна в течение 3-х лет.

Основные принципы налогообложения ФИСС: Основные принципы налогообложения ФИСС: 1. Налоговая база по обращающимся и необращающимся ФИСС учитывается отдельно. 2. Порядок признания убытка по категориям ФИСС: Обращающиеся ФИСС – финансовый результат учитывается в общей налоговой базе (ст. 274 НК РФ). Необращающиеся ФИСС – убыток не уменьшает общую налоговую базу, учитывается отдельно, переносится на будущее в рамках данной категории ФИСС (в порядке ст. 283 НК РФ), за исключением операций хеджирования. Операции хеджирования – доходы и расходы учитываются в налоговой базе по объекту хеджирования.

Хеджирование в целях налогообложения (п. 5 ст. 301 НК РФ): Хеджирование в целях налогообложения (п. 5 ст. 301 НК РФ): Под операциями хеджирования понимаются операции с ФИСС (в том числе разных видов), совершаемые в целях уменьшения (компенсации) неблагоприятных для налогоплательщика последствий (полностью или частично), обусловленных: - возникновением убытка; - недополучением прибыли; - уменьшением выручки; - уменьшением рыночной стоимости имущества; - увеличением обязательств; - вследствие изменения цены, процентной ставки, валютного курса или иного показателя (совокупности показателей) объекта (объектов) хеджирования. Хеджирование – подтверждение квалификации сделки: Деловая цель – страхование рисков, т.е. уменьшение (компенсация) неблагоприятных для налогоплательщика последствий, связанных с изменением цены или иного показателя объекта хеджирования. Отдельный налоговый учет (ст. 326 НК РФ). Справка о прогнозах в отношении результата хеджирования (ст. 326 НК РФ).

От налогообложения НДС освобождается реализация ФИСС ст. 149 п.2 пп. 12 НК РФ. От налогообложения НДС освобождается реализация ФИСС ст. 149 п.2 пп. 12 НК РФ. Обязанность ведения раздельного учета операций подлежащих налогообложению и операций, не подлежащих налогообложению ст. 149 п. 4. При определении пропорции для целей раздельного учета по НДС учитывается сумма чистого дохода по ФИСС, полученного и начисленного в текущем налоговом периоде в результате исполнения (прекращения) обязательств, не связанных с реализацией базисного актива (в том числе полученные суммы вариационной маржи) ст. 170 п. 4 НК РФ. Раздельный учет может не осуществляться в тех налоговых периодах, в которых доля совокупных расходов на производство товаров (работ, услуг), имущественных прав, операции, по реализации которых не подлежат налогообложению, не превышает 5 процентов общей величины совокупных расходов на производство ст. 170 п. 4.

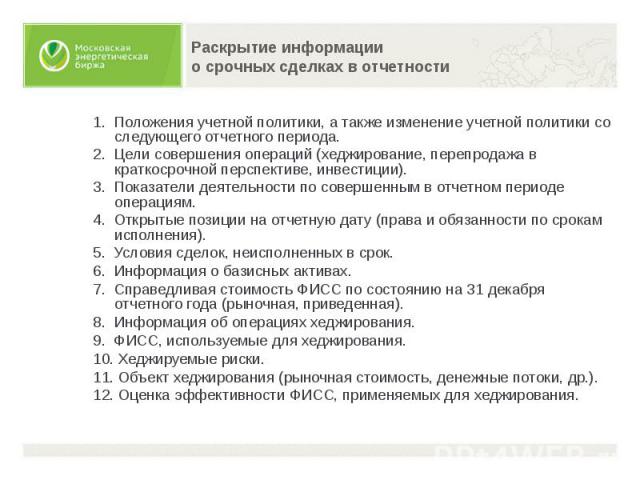

1. Положения учетной политики, а также изменение учетной политики со следующего отчетного периода. 2. Цели совершения операций (хеджирование, перепродажа в краткосрочной перспективе, инвестиции). 3. Показатели деятельности по совершенным в отчетном периоде операциям. 4. Открытые позиции на отчетную дату (права и обязанности по срокам исполнения). 5. Условия сделок, неисполненных в срок. 6. Информация о базисных активах. 7. Справедливая стоимость ФИСС по состоянию на 31 декабря отчетного года (рыночная, приведенная). 8. Информация об операциях хеджирования. 9. ФИСС, используемые для хеджирования. 10. Хеджируемые риски. 11. Объект хеджирования (рыночная стоимость, денежные потоки, др.). 12. Оценка эффективности ФИСС, применяемых для хеджирования.