Презентация на тему: Первичный рынок ценных бумаг

Первичный рынок ценных бумаг

На первичном рынке размещаются новые выпуски ценных бумаг, эмитентами которых являются корпорации, правительство и муниципальные органы. На первичном рынке размещаются новые выпуски ценных бумаг, эмитентами которых являются корпорации, правительство и муниципальные органы. Первичный рынок – это то экономическое пространство, которое ценная бумага проходит от эмитента до первого покупателя. Экономическим пространство называется потому, что: на нем действует эмитент и инвестор; оно рационально организованно, для него характерно разделение труда, на нем функционируют специализированные посредники; только в рамках данного пространства эмитент может получить необходимый ему капитал.

1. Понятие эмиссии, цели эмиссии Процесс выпуска ценной бумаги называется эмиссией и осуществляется с различными целями, а именно: Создание компании в виде АО и формирование собственного капитала; Управление капиталом через дополнительные выпуски ценных бумаг; Привлечение заемного капитала через выпуск долговых бумаг. Для предпринимательских структур эмиссия ценных бумаг – самая выгодная форма доступа к рынку капиталов.

Эмиссионная деятельность АО может осуществляться не только в период создания общества и формирования капитала, но и в процессе текущей деятельности в связи с новыми целями и задачами. Эмиссионная деятельность АО может осуществляться не только в период создания общества и формирования капитала, но и в процессе текущей деятельности в связи с новыми целями и задачами. В настоящее время главными причинами эмиссии акций являются: Финансирование поглощения; Снижение доли заемного капитала в совокупном капитале; Финансирование инвестиций в производственную деятельность.

Задачи, которые могут быть решены с помощью эмиссий корпоративных ценных бумаг: Мобилизация ресурсов на осуществление инвестиционных проектов эмитента, пополнение его оборотных средств; Увеличение собственного капитала компании-эмитента; Изменение структуры акционерного капитала или преодоление негативных тенденций в этом изменении; Погашение кредиторской задолженности путем предоставления кредиторам части выпущенных ценных бумаг; Рост доходов инвесторов от сделок купле-продажи на вторичном рынке приобретенных ими ценных бумаг эмитента.

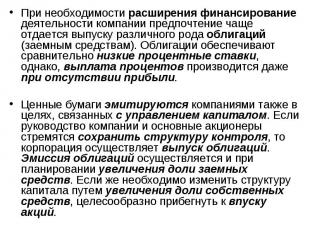

При необходимости расширения финансирование деятельности компании предпочтение чаще отдается выпуску различного рода облигаций (заемным средствам). Облигации обеспечивают сравнительно низкие процентные ставки, однако, выплата процентов производится даже при отсутствии прибыли. При необходимости расширения финансирование деятельности компании предпочтение чаще отдается выпуску различного рода облигаций (заемным средствам). Облигации обеспечивают сравнительно низкие процентные ставки, однако, выплата процентов производится даже при отсутствии прибыли. Ценные бумаги эмитируются компаниями также в целях, связанных с управлением капиталом. Если руководство компании и основные акционеры стремятся сохранить структуру контроля, то корпорация осуществляет выпуск облигаций. Эмиссия облигаций осуществляется и при планировании увеличения доли заемных средств. Если же необходимо изменить структуру капитала путем увеличения доли собственных средств, целесообразно прибегнуть к впуску акций.

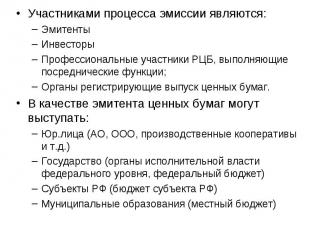

Участниками процесса эмиссии являются: Участниками процесса эмиссии являются: Эмитенты Инвесторы Профессиональные участники РЦБ, выполняющие посреднические функции; Органы регистрирующие выпуск ценных бумаг. В качестве эмитента ценных бумаг могут выступать: Юр.лица (АО, ООО, производственные кооперативы и т.д.) Государство (органы исполнительной власти федерального уровня, федеральный бюджет) Субъекты РФ (бюджет субъекта РФ) Муниципальные образования (местный бюджет)

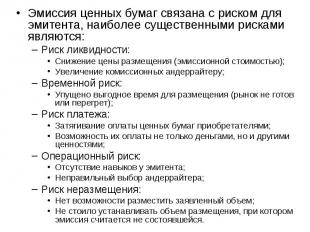

Эмиссия ценных бумаг связана с риском для эмитента, наиболее существенными рисками являются: Эмиссия ценных бумаг связана с риском для эмитента, наиболее существенными рисками являются: Риск ликвидности: Снижение цены размещения (эмиссионной стоимостью); Увеличение комиссионных андеррайтеру; Временной риск: Упущено выгодное время для размещения (рынок не готов или перегрет); Риск платежа: Затягивание оплаты ценных бумаг приобретателями; Возможность их оплаты не только деньгами, но и другими ценностями; Операционный риск: Отсутствие навыков у эмитента; Неправильный выбор андеррайтера; Риск неразмещения: Нет возможности разместить заявленный объем; Не стоило устанавливать объем размещения, при котором эмиссия считается не состоявшейся.

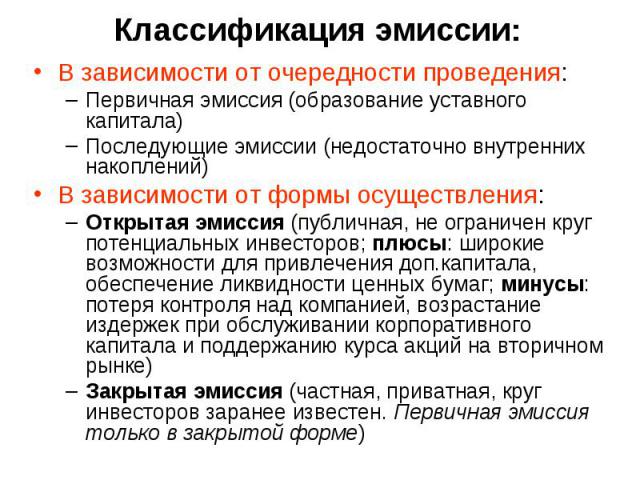

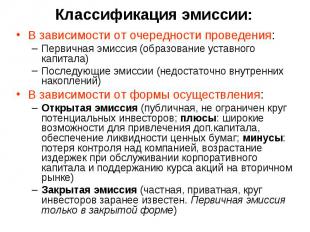

Классификация эмиссии: В зависимости от очередности проведения: Первичная эмиссия (образование уставного капитала) Последующие эмиссии (недостаточно внутренних накоплений) В зависимости от формы осуществления: Открытая эмиссия (публичная, не ограничен круг потенциальных инвесторов; плюсы: широкие возможности для привлечения доп.капитала, обеспечение ликвидности ценных бумаг; минусы: потеря контроля над компанией, возрастание издержек при обслуживании корпоративного капитала и поддержанию курса акций на вторичном рынке) Закрытая эмиссия (частная, приватная, круг инвесторов заранее известен. Первичная эмиссия только в закрытой форме)

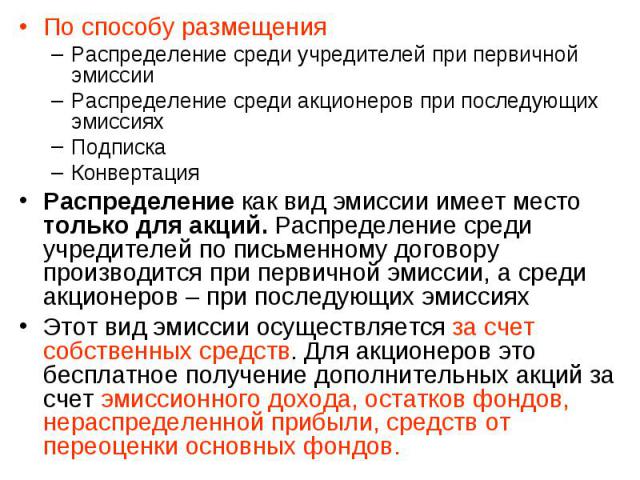

По способу размещения По способу размещения Распределение среди учредителей при первичной эмиссии Распределение среди акционеров при последующих эмиссиях Подписка Конвертация Распределение как вид эмиссии имеет место только для акций. Распределение среди учредителей по письменному договору производится при первичной эмиссии, а среди акционеров – при последующих эмиссиях Этот вид эмиссии осуществляется за счет собственных средств. Для акционеров это бесплатное получение дополнительных акций за счет эмиссионного дохода, остатков фондов, нераспределенной прибыли, средств от переоценки основных фондов.

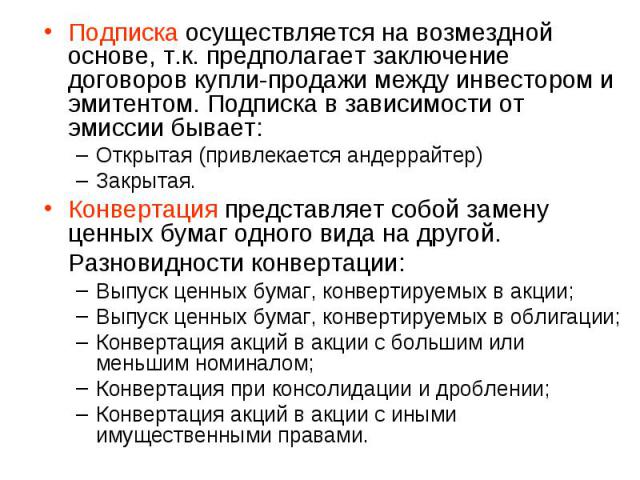

Подписка осуществляется на возмездной основе, т.к. предполагает заключение договоров купли-продажи между инвестором и эмитентом. Подписка в зависимости от эмиссии бывает: Подписка осуществляется на возмездной основе, т.к. предполагает заключение договоров купли-продажи между инвестором и эмитентом. Подписка в зависимости от эмиссии бывает: Открытая (привлекается андеррайтер) Закрытая. Конвертация представляет собой замену ценных бумаг одного вида на другой. Разновидности конвертации: Выпуск ценных бумаг, конвертируемых в акции; Выпуск ценных бумаг, конвертируемых в облигации; Конвертация акций в акции с большим или меньшим номиналом; Конвертация при консолидации и дроблении; Конвертация акций в акции с иными имущественными правами.

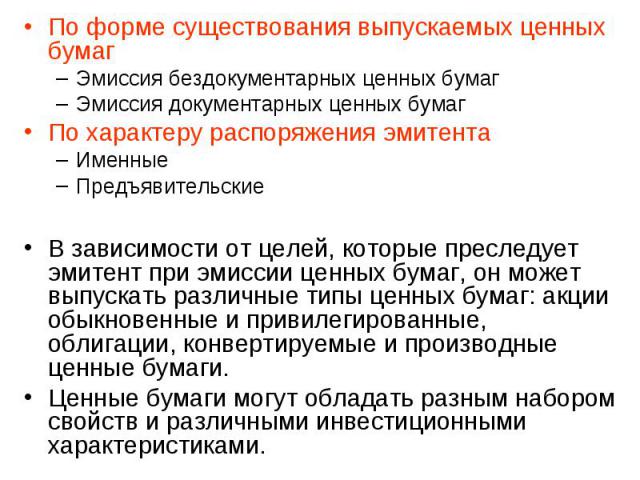

По форме существования выпускаемых ценных бумаг По форме существования выпускаемых ценных бумаг Эмиссия бездокументарных ценных бумаг Эмиссия документарных ценных бумаг По характеру распоряжения эмитента Именные Предъявительские В зависимости от целей, которые преследует эмитент при эмиссии ценных бумаг, он может выпускать различные типы ценных бумаг: акции обыкновенные и привилегированные, облигации, конвертируемые и производные ценные бумаги. Ценные бумаги могут обладать разным набором свойств и различными инвестиционными характеристиками.

Процедура эмиссии ценных бумаг регулируется национальным законодательством и включает ряд обязательных этапов: Процедура эмиссии ценных бумаг регулируется национальным законодательством и включает ряд обязательных этапов: Принятие решение о выпуске бумаг Подготовка проспекта эмиссии Регистрация проспекта эмиссии в государственном органе Регистрация выпуска эмиссионных ценных бумаг Размещение ценных бумаг

1 этап. Принятие решения о выпуске ценных бумаг Решение о выпуске акций или других ценных бумаг в АО должно быть утверждено советом директоров. Решение – это специальный документ, который составляет эмитент, цель его – зафиксировать те имущественные права, которые эмитент закладывает в выпускаемые ценные бумаги. Когда компания впервые планирует выпустить акции, эта процедура называется первичным открытым размещением акций и представляет собой наиболее сложную задачу (initial public offering – IPO). Процесс IPO официально начинается с общего собрания, которое обычно проводится за 6-8 недель до официальной регистрации компании

В принятом документе отражается следующая информация: В принятом документе отражается следующая информация: Вид выпускаемых ценных бумаг(категория и тип для акций, серия и транши для облигаций); Форма выпуска ценной бумаги (документарная или бездокументарная); Наличие или отсутствие обязательного централизованного хранения; Номинальная стоимость; Права владельца; Количество ценных бумаг данного выпуска; Порядок размещения( способ, сроки, цена или порядок ее установления, условия и порядок оплаты, доля, при размещении которой эмиссия ценных бумаг будет считаться состоявшейся, а также порядок возврата средств, переданных в их оплату, если выпуск будет признан несостоявшимся).

2 этап. Подготовка проспекта эмиссии Проспект эмиссии составляется при распределении акций среди учредителей и акционеров, при конвертации и закрытой подписке, если число потенциальных приобретателей превышает 500 и (или) объем эмиссии превышает 50 000 МРОТ, а также при открытой подписке. Проспект эмиссии включает пять разделов: А- данные об эмитенте; Б – данные о финансовом положении эмитента; В – сведения о предыдущих выпусках ценных бумаг; Г – сведения о размещаемых ценных бумагах; Д – дополнительная информация.

В первом разделе Приводятся наиболее общие сведения об эмитенте: название и организационно-правовая форма компании; лица ответственные за достоверность предоставленных данных

Во втором разделе: Содержится инвестиционная декларация, в которой определяются цели инвестиций и направления инвестиционной политики, т.е. дается краткое описание предполагаемой деятельности эмитента на рынке ценных бумаг.

В третьем разделе: Помещаются сведения о предстоящем выпуске ценных бумаг: размер уставного капитала при учреждении предприятия с учетом дополнительного выпуска акций, вид выпускаемых ценных бумаг, их номинал и начальная цена подписки, дата начала и окончания размещения акций, максимальное количество акций, разрешенных к приобретению одним инвестором, форма выпуска ценных бумаг, ограничения на их приобретение для отдельных категорий инвесторов, адрес и телефон эмитента для получения дополнительной информации

В последующих разделах Приводятся сведения о предыдущих выпусках ценных бумаг, учредителях эмитента, органах управления с указанием ФИО руководителей их доли в уставном капитале, перечнем всех занимаемых должностей в настоящее время и за последние пять лет. Сообщается о судебных исках и санкциях, предъявленных к эмитенту на момент регистрации проспекта Приводится отчет о финансовом положении и результатах деятельности компании

В завершающих разделах Излагаются условия приобретения прав владельцев ценных бумаг Другая информация, представляющая интерес для инвесторов

Публикация проспекта эмиссии является обязательной Публикация проспекта эмиссии является обязательной Эмитент и инвестиционные институты, производящие продажу акций первым владельцам, обязаны также обеспечить всем им равные ценовые условия приобретения

3 этап. Регистрация проспекта эмиссии Под государственной регистрацией понимается регистрация: Утвержденного решения о выпуске ценных бумаг; Подготовленного проспекта эмиссии в том случае, если выпуск ценных бумаг требует его составления; Самих ценных бумаг Основанием для отказа может быть только одно из условий: Нарушение эмитентом требований законодательства о выпуске и обращении ценных бумаг; Несоответствие представленных документов и информации, которая в них содержится, требуемой по закону; Нарушение эмитентом установленных требований Неполная уплата налога при эмиссии ценных бумаг (0,8% объявленного объема эмиссии)

4 этап. Регистрация выпуска эмиссионных ценных бумаг Выпуск ценных бумаг осуществляется под жестким контролем со стороны государственных органов. Все выпуски должны пройти регистрацию в Минфине РФ и получить государственный регистрационный номер. По действующему российскому законодательству выпуск облигаций не проходит гос.регистрацию в следующих случаях: До полной оплаты уставного капитала организации-эмитента; До регистрации отчета об итогах зарегистрированных ранее выпуска облигаций той же серии; До регистрации отчетов об итогах всех зарегистрированных ранее выпусков акций и внесение соответствующих изменений в устав АО-эмитента; Если сумма номинальных стоимостей выпускаемых облигаций в совокупности с суммой номинальных стоимостей всех непогашенных облигаций эмитента превышает размер уставного капитала или величину обеспечения, предоставленного ему третьими лицами.

5 этап. Размещение ценных бумаг Для стимулирования спроса среди клиентов руководство компании эмитента проводит серию мероприятий-презентаций под общим названием «гастроли». Во время гастролей менеджеры компании стараются произвести положительное впечатление на институциональных инвесторов, открыто обсуждая с ними перспективы бизнеса. Такие заявления менеджеров законны, пока они делаются в устной форме. Окончательный объем выпуска акций первичного размещения и его цена определяется компанией и ведущим андеррайтером после завершения «гастролей».

Для проведения подписки эмитент чаще всего использует специализированных посредников – компании по ценным бумагам, инвестиционные компании, банки. Для проведения подписки эмитент чаще всего использует специализированных посредников – компании по ценным бумагам, инвестиционные компании, банки. Для обозначения процедура вывода ценных бумаг эмитента на рынок с помощью инвестиционного посредника часто используется термин «андеррайтинг» (Underwriting), т.е. подписка.

В более узком смысле слова термин «андеррайтинг» означает определенные условия, которые инвестиционный посредник берет на себя перед эмитентом в отношении выпускаемых им бумаг. В более узком смысле слова термин «андеррайтинг» означает определенные условия, которые инвестиционный посредник берет на себя перед эмитентом в отношении выпускаемых им бумаг. Условия соглашения между посредником и эмитентом Гарантированное обязательство посредника выкупить весь выпуск ценных бумаг данного эмитента (firm commitment) для последующей перепродажи Гарантированное обязательство посредника выкупить нереализованную часть выпуска данного эмитента Обеспечение «максимальных усилий» по реализации ценных бумаг эмитента (best efforts underwriting) Посредник может выступать в качестве резервного канала реализации нового выпуска(standby) (подключается к размещению если выпуск не удается разместить полностью)

Андеррайтер размещает бумаги на рынке по цене, выше выплаченной эмитенту – получается «валовый спред» или «скидка для андеррайтера», равный 7-8%. Андеррайтер размещает бумаги на рынке по цене, выше выплаченной эмитенту – получается «валовый спред» или «скидка для андеррайтера», равный 7-8%. По законодательству большинства стран компании могут также проводить прямое открытое размещение акций DPO (Direct Public Offering), т.е. компания обходится без помощи андеррайтеров и продает свои акции напрямую инвесторам (Интернет) Ликвидность DPO крайне ограничена.

Отчет об итогах выпуска ценных бумаг представляется после завершения размещения. Окончанием размещение считается: Отчет об итогах выпуска ценных бумаг представляется после завершения размещения. Окончанием размещение считается: Наступление указанного в решении срока окончания размещения; Истечение одного года с даты утверждения решения о выпуске ценных бумаг; Дата последней сделки с размещаемыми ценными бумагами. Эмитент должен представить отчет об итогах выпуска общему собранию акционеров, на котором он должен быть утвержден. Эмитент раскрывает информацию о завершении размещения в установленном порядке. После регистрации отчета об итогах выпуска дополнительных акций, размещенных путем подписки, в устав АО вносятся соответствующие изменения.

Первичный рынок всегда остается капризным и неопределенным, он таит в себе потенциальную угрозу потери равновесия и стабильности Первичный рынок всегда остается капризным и неопределенным, он таит в себе потенциальную угрозу потери равновесия и стабильности Бумаги, приобретенные инвесторами при эмиссии, могут быть перепроданы. Такие сделки совершаются на вторичном рынке, состоящем из двух частей – фондовых бирж и внебиржевого рынка.