Презентация на тему: Налог на имущество организаций

1. Глава 30 НК РФ 1. Глава 30 НК РФ 2. Закон Красноярского края от 08.11.2007 №3-676 (с изм. от 11.12.2012) «О налоге на имущество организаций». Субъекты РФ вправе устанавливать ставку, льготы, порядок и сроки уплаты налога.

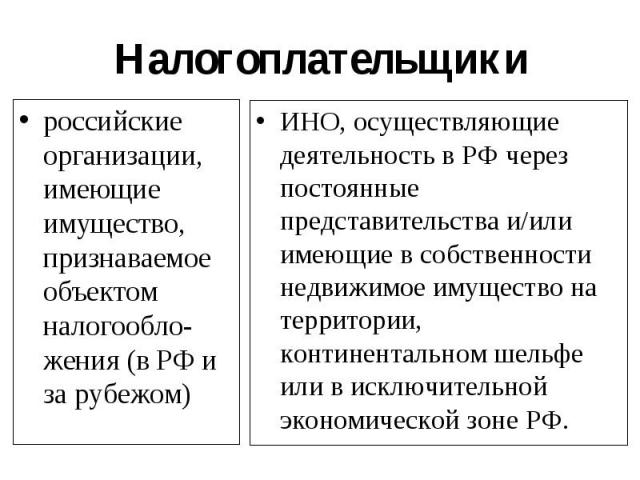

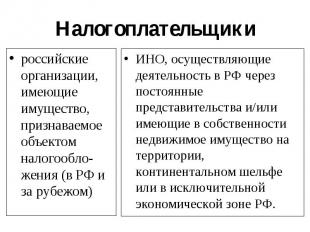

российские организации, имеющие имущество, признаваемое объектом налогообло-жения (в РФ и за рубежом) российские организации, имеющие имущество, признаваемое объектом налогообло-жения (в РФ и за рубежом)

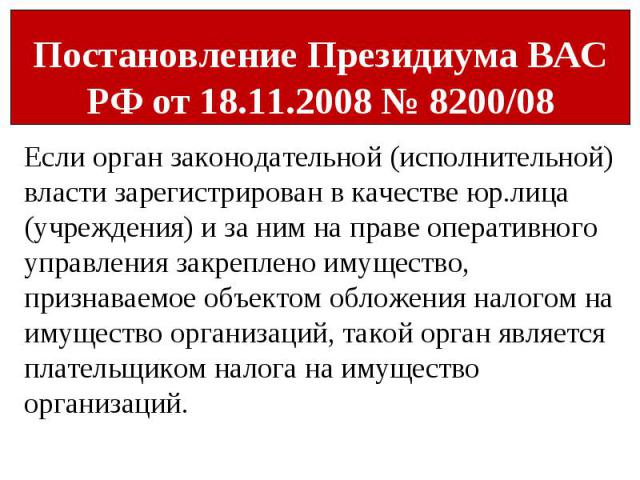

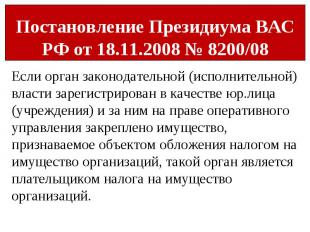

Если орган законодательной (исполнительной) власти зарегистрирован в качестве юр.лица (учреждения) и за ним на праве оперативного управления закреплено имущество, признаваемое объектом обложения налогом на имущество организаций, такой орган является плательщиком налога на имущество организаций. Если орган законодательной (исполнительной) власти зарегистрирован в качестве юр.лица (учреждения) и за ним на праве оперативного управления закреплено имущество, признаваемое объектом обложения налогом на имущество организаций, такой орган является плательщиком налога на имущество организаций.

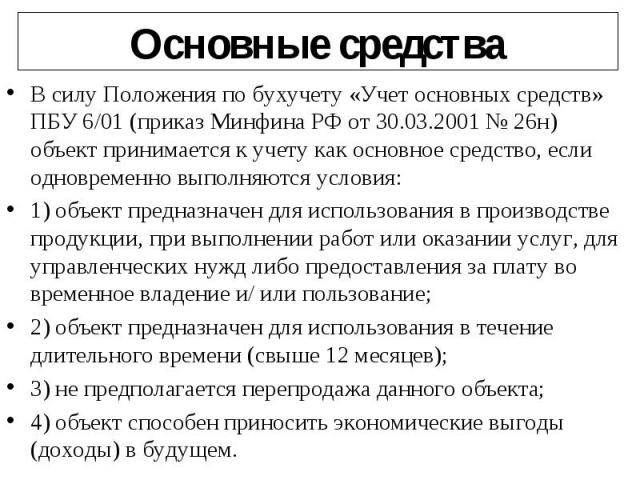

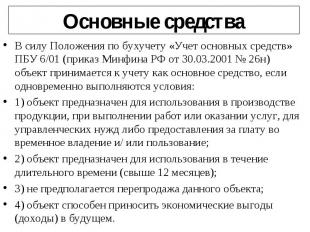

В силу Положения по бухучету «Учет основных средств» ПБУ 6/01 (приказ Минфина РФ от 30.03.2001 № 26н) объект принимается к учету как основное средство, если одновременно выполняются условия: В силу Положения по бухучету «Учет основных средств» ПБУ 6/01 (приказ Минфина РФ от 30.03.2001 № 26н) объект принимается к учету как основное средство, если одновременно выполняются условия: 1) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд либо предоставления за плату во временное владение и/ или пользование; 2) объект предназначен для использования в течение длительного времени (свыше 12 месяцев); 3) не предполагается перепродажа данного объекта; 4) объект способен приносить экономические выгоды (доходы) в будущем.

Здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хоз. инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и т.п. Здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хоз. инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и т.п.

земельные участки, иные объекты природопользования (водные объекты и другие природные ресурсы); земельные участки, иные объекты природопользования (водные объекты и другие природные ресурсы); объекты культурного наследия (памятники истории и культуры); космические объекты, суда ядерные установки для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов; движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств.

Если организация временно не использует основные средства, которые находятся у нее на балансе (имущество передано третьим лицам, внесено в совместную деятельность, законсервировано или просто не используется; деятельность организации приостановлена и т.п.), то налог по такому имуществу все равно следует исчислить и уплатить. Если организация временно не использует основные средства, которые находятся у нее на балансе (имущество передано третьим лицам, внесено в совместную деятельность, законсервировано или просто не используется; деятельность организации приостановлена и т.п.), то налог по такому имуществу все равно следует исчислить и уплатить.

Календарный год Календарный год Отчетные периоды: первый квартал; полугодие; 9 месяцев

среднегодовая стоимость имущества, признаваемого объектом налогообложения среднегодовая стоимость имущества, признаваемого объектом налогообложения

Для расчета налога принимается остаточная стоимость имущества, рассчитанная по правилам бухгалтерского учета. Остаточная стоимость имущества равна его первоначальной стоимости минус начисленная амортизация. Для расчета налога принимается остаточная стоимость имущества, рассчитанная по правилам бухгалтерского учета. Остаточная стоимость имущества равна его первоначальной стоимости минус начисленная амортизация.

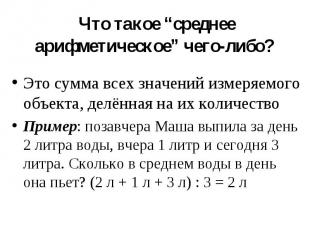

Это сумма всех значений измеряемого объекта, делённая на их количество Это сумма всех значений измеряемого объекта, делённая на их количество Пример: позавчера Маша выпила за день 2 литра воды, вчера 1 литр и сегодня 3 литра. Сколько в среднем воды в день она пьет? (2 л + 1 л + 3 л) : 3 = 2 л

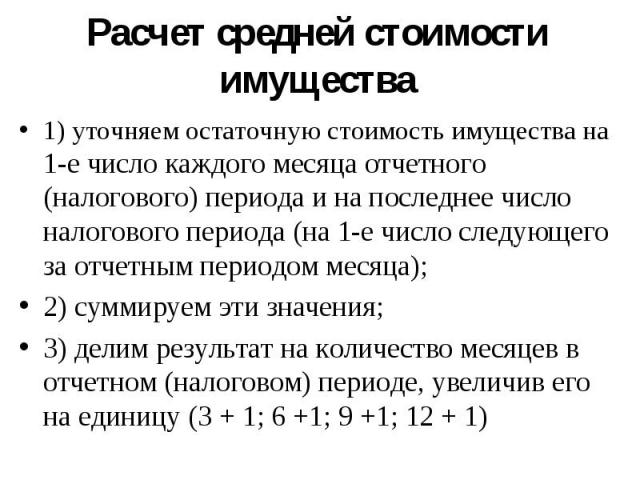

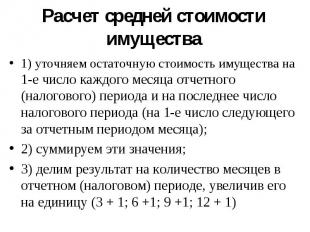

1) уточняем остаточную стоимость имущества на 1-е число каждого месяца отчетного (налогового) периода и на последнее число налогового периода (на 1-е число следующего за отчетным периодом месяца); 1) уточняем остаточную стоимость имущества на 1-е число каждого месяца отчетного (налогового) периода и на последнее число налогового периода (на 1-е число следующего за отчетным периодом месяца); 2) суммируем эти значения; 3) делим результат на количество месяцев в отчетном (налоговом) периоде, увеличив его на единицу (3 + 1; 6 +1; 9 +1; 12 + 1)

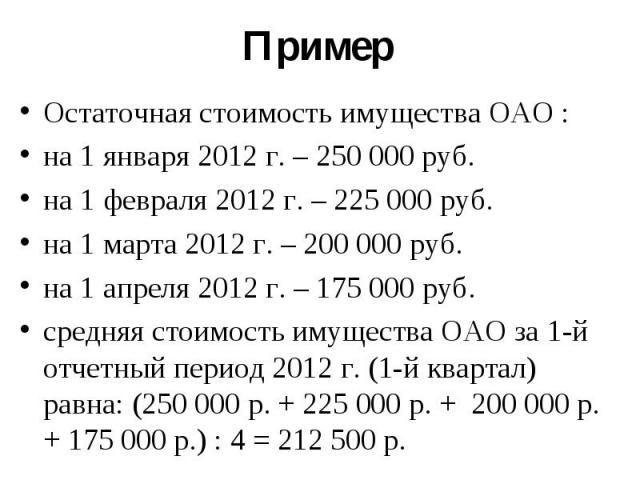

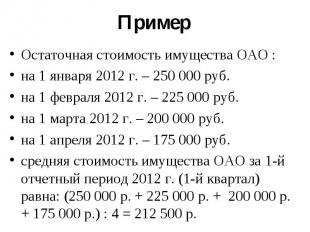

Остаточная стоимость имущества ОАО : Остаточная стоимость имущества ОАО : на 1 января 2012 г. – 250 000 руб. на 1 февраля 2012 г. – 225 000 руб. на 1 марта 2012 г. – 200 000 руб. на 1 апреля 2012 г. – 175 000 руб. средняя стоимость имущества ОАО за 1-й отчетный период 2012 г. (1-й квартал) равна: (250 000 р. + 225 000 р. + 200 000 р. + 175 000 р.) : 4 = 212 500 р.

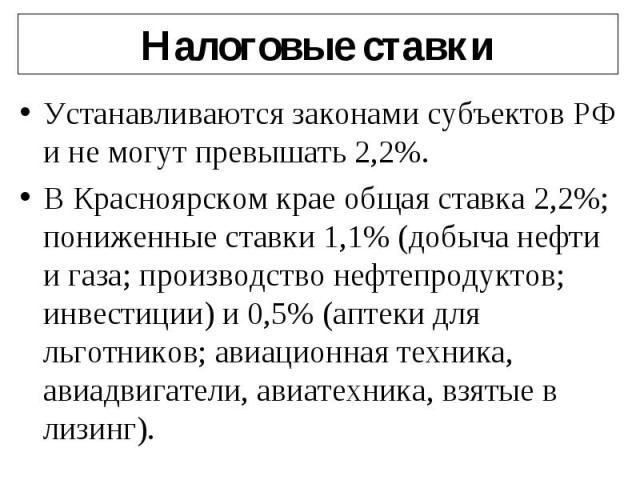

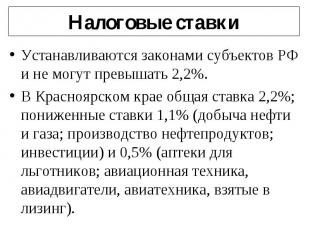

Устанавливаются законами субъектов РФ и не могут превышать 2,2%. Устанавливаются законами субъектов РФ и не могут превышать 2,2%. В Красноярском крае общая ставка 2,2%; пониженные ставки 1,1% (добыча нефти и газа; производство нефтепродуктов; инвестиции) и 0,5% (аптеки для льготников; авиационная техника, авиадвигатели, авиатехника, взятые в лизинг).

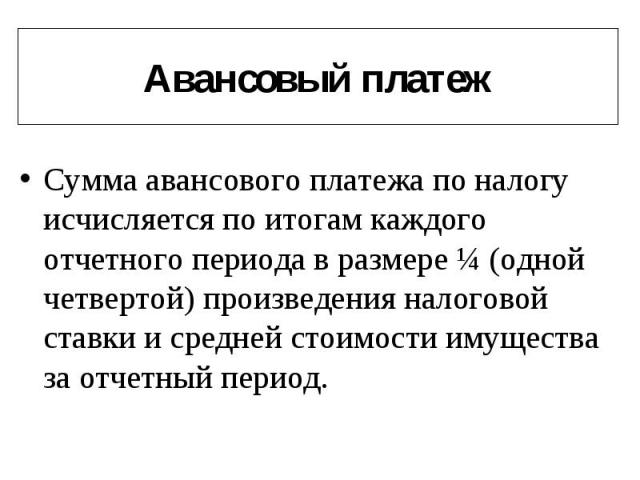

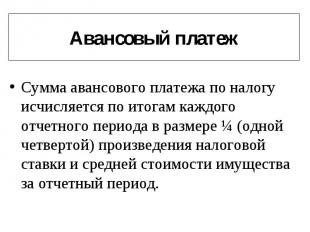

Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода в размере ¼ (одной четвертой) произведения налоговой ставки и средней стоимости имущества за отчетный период. Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода в размере ¼ (одной четвертой) произведения налоговой ставки и средней стоимости имущества за отчетный период.

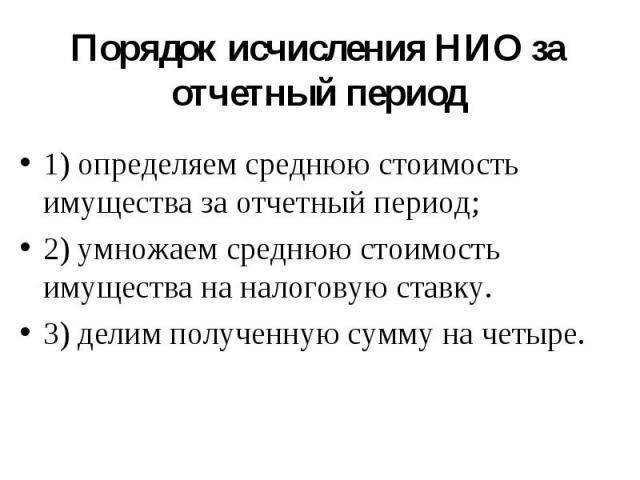

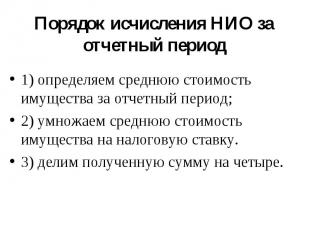

1) определяем среднюю стоимость имущества за отчетный период; 1) определяем среднюю стоимость имущества за отчетный период; 2) умножаем среднюю стоимость имущества на налоговую ставку. 3) делим полученную сумму на четыре.

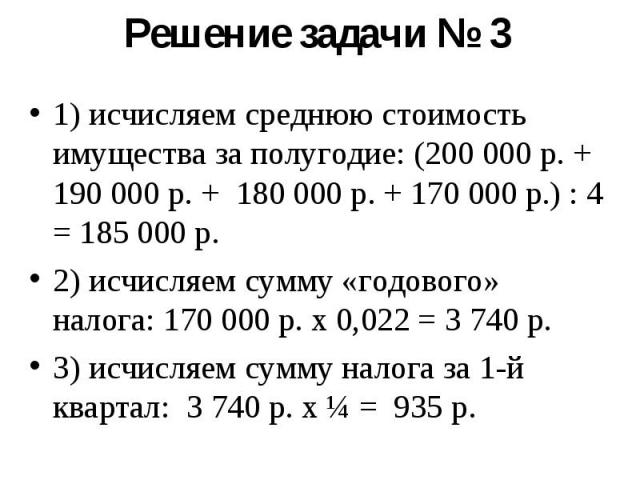

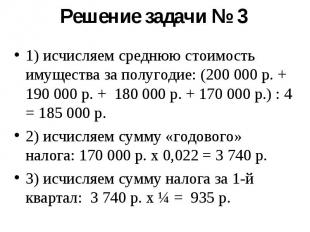

1) исчисляем среднюю стоимость имущества за полугодие: (200 000 р. + 190 000 р. + 180 000 р. + 170 000 р.) : 4 = 185 000 р. 1) исчисляем среднюю стоимость имущества за полугодие: (200 000 р. + 190 000 р. + 180 000 р. + 170 000 р.) : 4 = 185 000 р. 2) исчисляем сумму «годового» налога: 170 000 р. х 0,022 = 3 740 р. 3) исчисляем сумму налога за 1-й квартал: 3 740 р. х ¼ = 935 р.

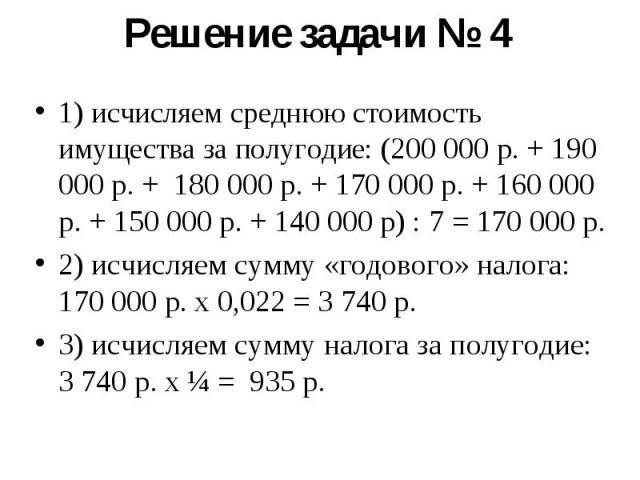

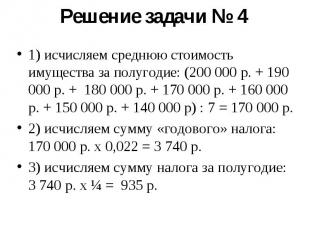

1) исчисляем среднюю стоимость имущества за полугодие: (200 000 р. + 190 000 р. + 180 000 р. + 170 000 р. + 160 000 р. + 150 000 р. + 140 000 р) : 7 = 170 000 р. 1) исчисляем среднюю стоимость имущества за полугодие: (200 000 р. + 190 000 р. + 180 000 р. + 170 000 р. + 160 000 р. + 150 000 р. + 140 000 р) : 7 = 170 000 р. 2) исчисляем сумму «годового» налога: 170 000 р. х 0,022 = 3 740 р. 3) исчисляем сумму налога за полугодие: 3 740 р. х ¼ = 935 р.

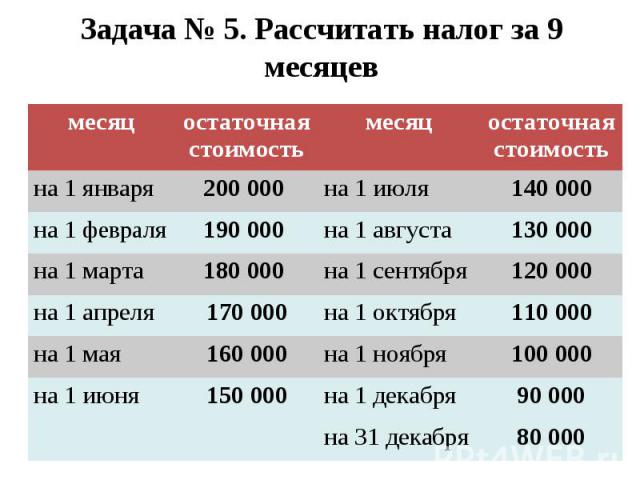

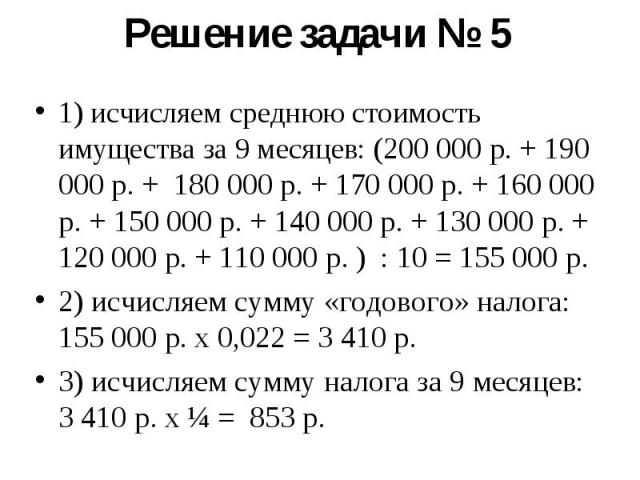

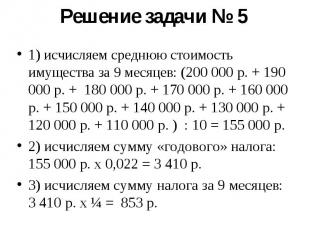

1) исчисляем среднюю стоимость имущества за 9 месяцев: (200 000 р. + 190 000 р. + 180 000 р. + 170 000 р. + 160 000 р. + 150 000 р. + 140 000 р. + 130 000 р. + 120 000 р. + 110 000 р. ) : 10 = 155 000 р. 1) исчисляем среднюю стоимость имущества за 9 месяцев: (200 000 р. + 190 000 р. + 180 000 р. + 170 000 р. + 160 000 р. + 150 000 р. + 140 000 р. + 130 000 р. + 120 000 р. + 110 000 р. ) : 10 = 155 000 р. 2) исчисляем сумму «годового» налога: 155 000 р. х 0,022 = 3 410 р. 3) исчисляем сумму налога за 9 месяцев: 3 410 р. х ¼ = 853 р.

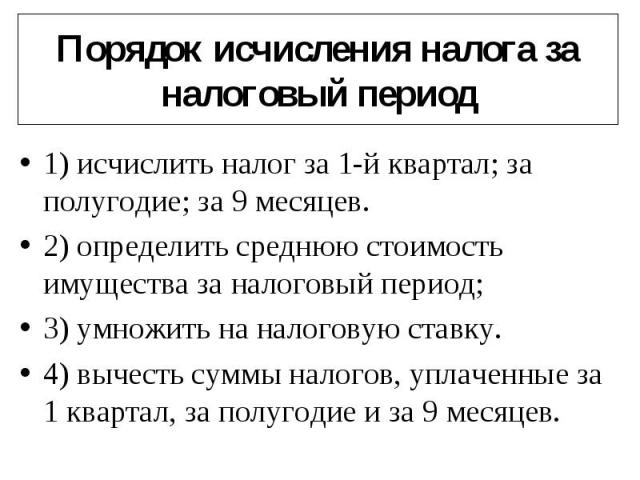

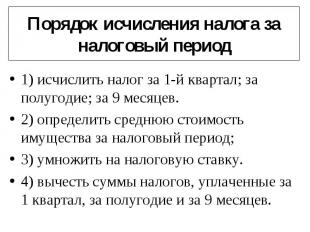

1) исчислить налог за 1-й квартал; за полугодие; за 9 месяцев. 1) исчислить налог за 1-й квартал; за полугодие; за 9 месяцев. 2) определить среднюю стоимость имущества за налоговый период; 3) умножить на налоговую ставку. 4) вычесть суммы налогов, уплаченные за 1 квартал, за полугодие и за 9 месяцев.

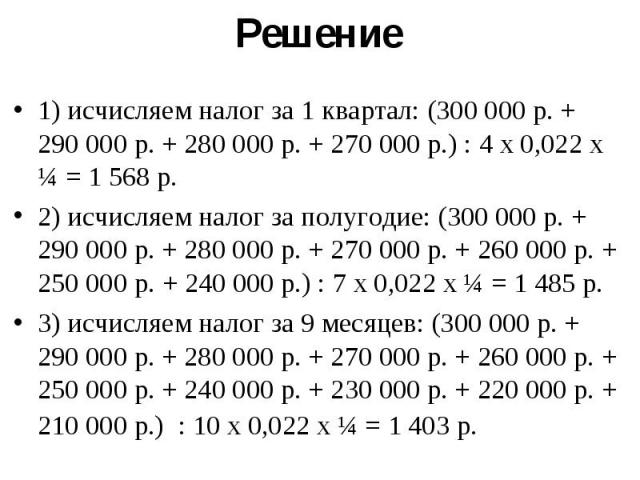

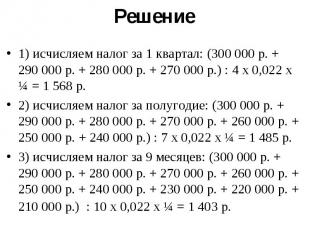

1) исчисляем налог за 1 квартал: (300 000 р. + 290 000 р. + 280 000 р. + 270 000 р.) : 4 х 0,022 х ¼ = 1 568 р. 1) исчисляем налог за 1 квартал: (300 000 р. + 290 000 р. + 280 000 р. + 270 000 р.) : 4 х 0,022 х ¼ = 1 568 р. 2) исчисляем налог за полугодие: (300 000 р. + 290 000 р. + 280 000 р. + 270 000 р. + 260 000 р. + 250 000 р. + 240 000 р.) : 7 х 0,022 х ¼ = 1 485 р. 3) исчисляем налог за 9 месяцев: (300 000 р. + 290 000 р. + 280 000 р. + 270 000 р. + 260 000 р. + 250 000 р. + 240 000 р. + 230 000 р. + 220 000 р. + 210 000 р.) : 10 х 0,022 х ¼ = 1 403 р.

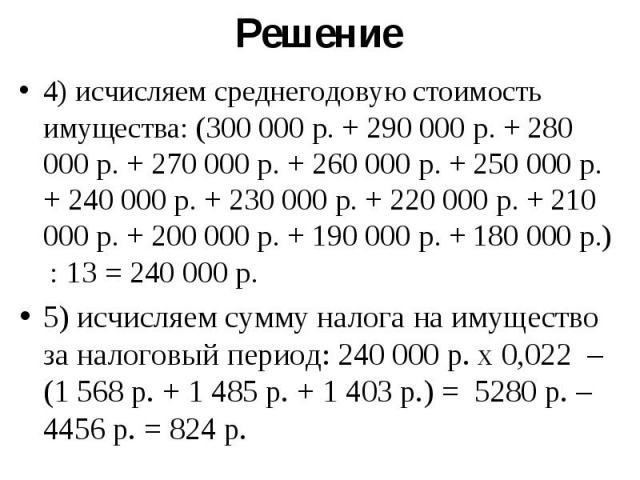

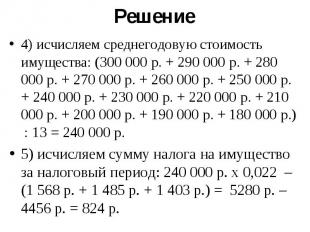

4) исчисляем среднегодовую стоимость имущества: (300 000 р. + 290 000 р. + 280 000 р. + 270 000 р. + 260 000 р. + 250 000 р. + 240 000 р. + 230 000 р. + 220 000 р. + 210 000 р. + 200 000 р. + 190 000 р. + 180 000 р.) : 13 = 240 000 р. 4) исчисляем среднегодовую стоимость имущества: (300 000 р. + 290 000 р. + 280 000 р. + 270 000 р. + 260 000 р. + 250 000 р. + 240 000 р. + 230 000 р. + 220 000 р. + 210 000 р. + 200 000 р. + 190 000 р. + 180 000 р.) : 13 = 240 000 р. 5) исчисляем сумму налога на имущество за налоговый период: 240 000 р. х 0,022 – (1 568 р. + 1 485 р. + 1 403 р.) = 5280 р. – 4456 р. = 824 р.

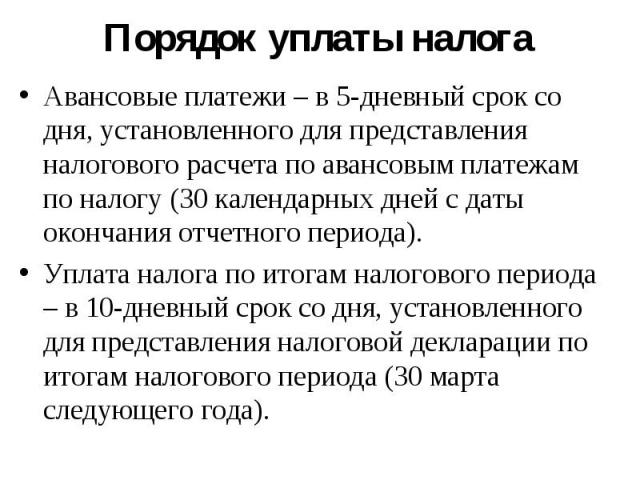

Авансовые платежи – в 5-дневный срок со дня, установленного для представления налогового расчета по авансовым платежам по налогу (30 календарных дней с даты окончания отчетного периода). Авансовые платежи – в 5-дневный срок со дня, установленного для представления налогового расчета по авансовым платежам по налогу (30 календарных дней с даты окончания отчетного периода). Уплата налога по итогам налогового периода – в 10-дневный срок со дня, установленного для представления налоговой декларации по итогам налогового периода (30 марта следующего года).