Презентация на тему: Контроль налогов

Налоговый контроль Индивидуальные предприниматели

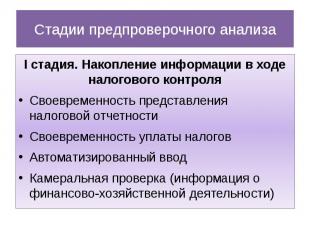

Стадии предпроверочного анализа I стадия. Накопление информации в ходе налогового контроля Своевременность представления налоговой отчетности Своевременность уплаты налогов Автоматизированный ввод Камеральная проверка (информация о финансово-хозяйственной деятельности)

Стадии предпроверочного анализа II стадия. Анализ информации По общедоступным критериям Углубленный анализ перед выездной проверкой

Стадии предпроверочного анализа II стадия. Анализ информации По общедоступным критериям Углубленный анализ перед выездной проверкой

Статьи 100, 101 НК статья 101.4 НК Производство по делам о налоговых правонарушениях

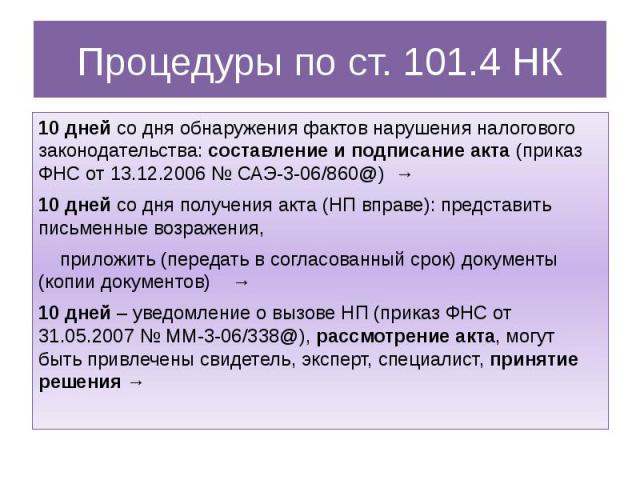

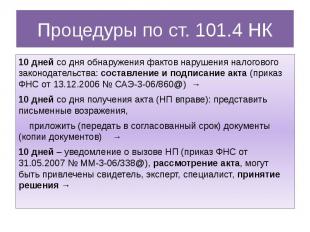

Процедуры по ст. 101.4 НК 10 дней со дня обнаружения фактов нарушения налогового законодательства: составление и подписание акта (приказ ФНС от 13.12.2006 № САЭ-3-06/860@) → 10 дней со дня получения акта (НП вправе): представить письменные возражения, приложить (передать в согласованный срок) документы (копии документов) → 10 дней – уведомление о вызове НП (приказ ФНС от 31.05.2007 № ММ-3-06/338@), рассмотрение акта, могут быть привлечены свидетель, эксперт, специалист, принятие решения →

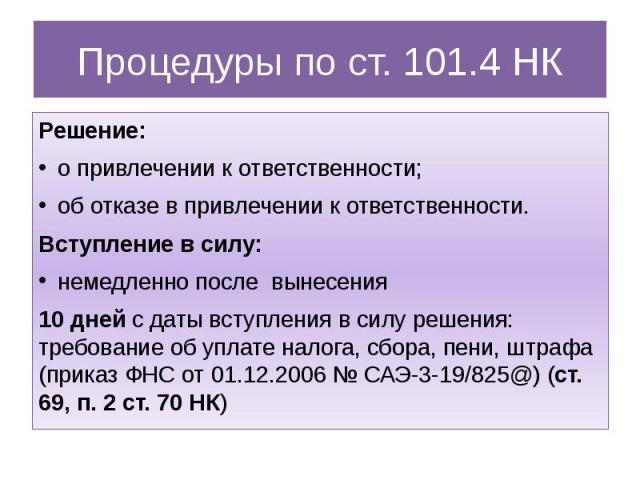

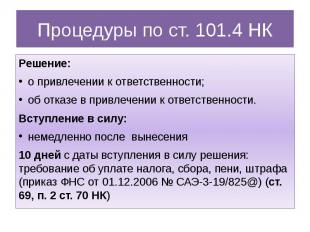

Процедуры по ст. 101.4 НК Решение: о привлечении к ответственности; об отказе в привлечении к ответственности. Вступление в силу: немедленно после вынесения 10 дней с даты вступления в силу решения: требование об уплате налога, сбора, пени, штрафа (приказ ФНС от 01.12.2006 № САЭ-3-19/825@) (ст. 69, п. 2 ст. 70 НК)

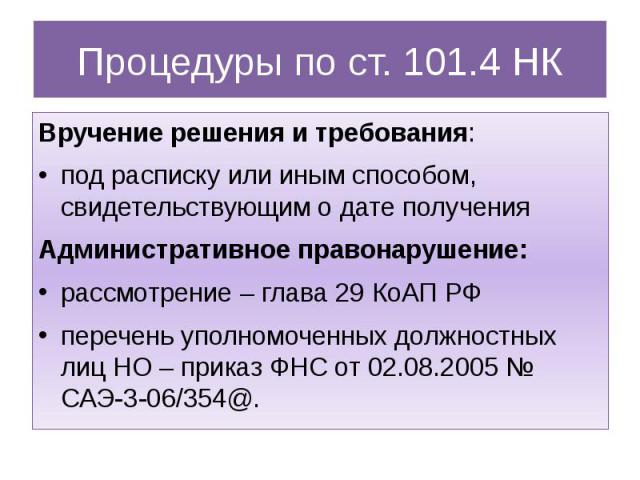

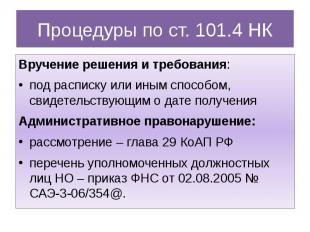

Процедуры по ст. 101.4 НК Вручение решения и требования: под расписку или иным способом, свидетельствующим о дате получения Административное правонарушение: рассмотрение – глава 29 КоАП РФ перечень уполномоченных должностных лиц НО – приказ ФНС от 02.08.2005 № САЭ-3-06/354@.

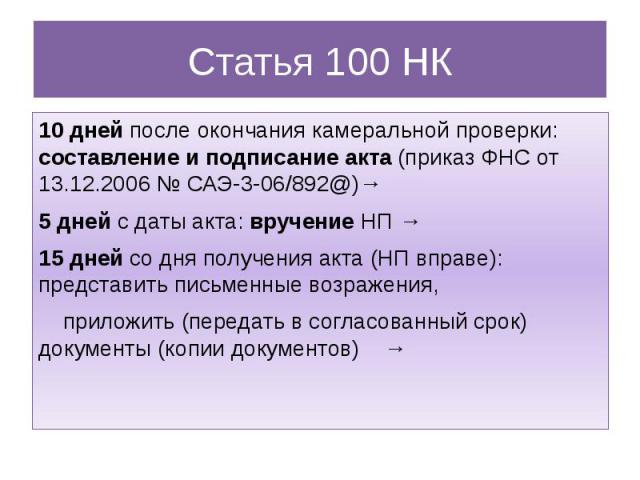

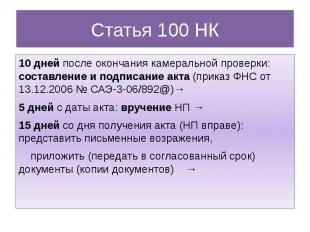

Статья 100 НК 10 дней после окончания камеральной проверки: составление и подписание акта (приказ ФНС от 13.12.2006 № САЭ-3-06/892@)→ 5 дней с даты акта: вручение НП → 15 дней со дня получения акта (НП вправе): представить письменные возражения, приложить (передать в согласованный срок) документы (копии документов) →

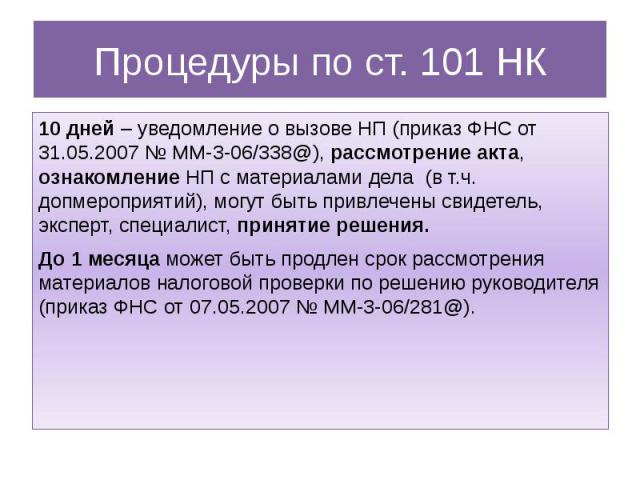

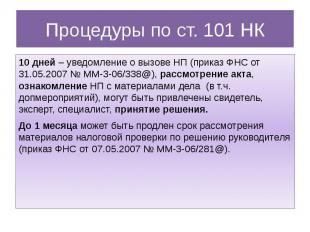

Процедуры по ст. 101 НК 10 дней – уведомление о вызове НП (приказ ФНС от 31.05.2007 № ММ-3-06/338@), рассмотрение акта, ознакомление НП с материалами дела (в т.ч. допмероприятий), могут быть привлечены свидетель, эксперт, специалист, принятие решения. До 1 месяца может быть продлен срок рассмотрения материалов налоговой проверки по решению руководителя (приказ ФНС от 07.05.2007 № ММ-3-06/281@).

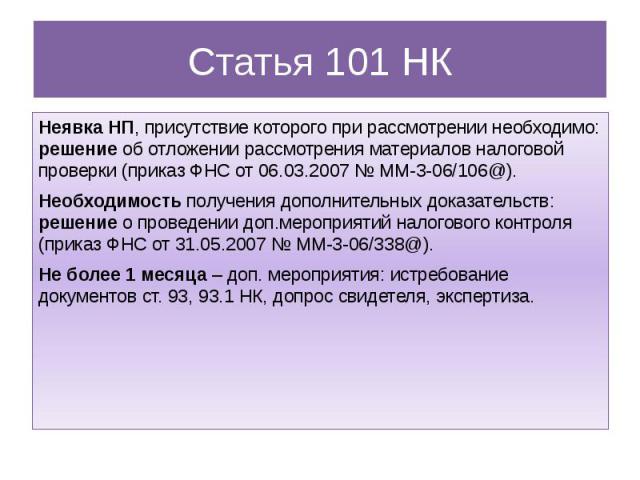

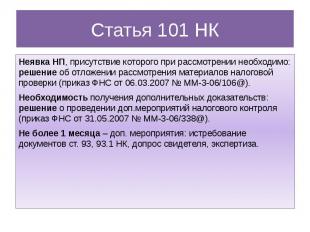

Статья 101 НК Неявка НП, присутствие которого при рассмотрении необходимо: решение об отложении рассмотрения материалов налоговой проверки (приказ ФНС от 06.03.2007 № ММ-3-06/106@). Необходимость получения дополнительных доказательств: решение о проведении доп.мероприятий налогового контроля (приказ ФНС от 31.05.2007 № ММ-3-06/338@). Не более 1 месяца – доп. мероприятия: истребование документов ст. 93, 93.1 НК, допрос свидетеля, экспертиза.

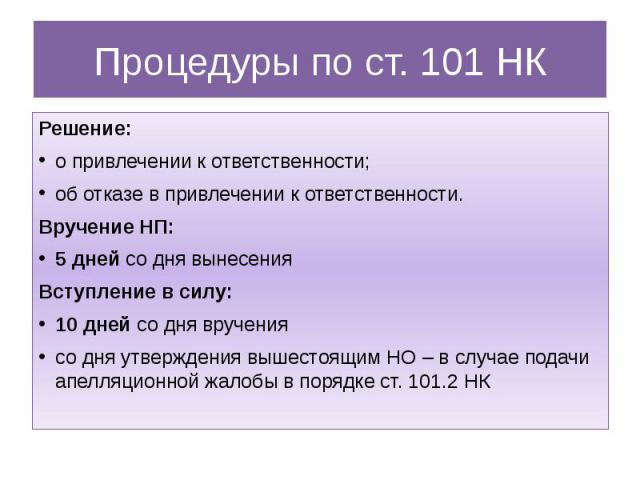

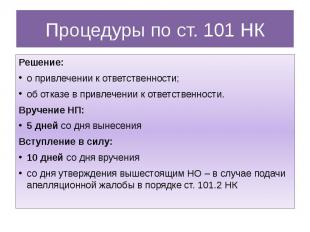

Процедуры по ст. 101 НК Решение: о привлечении к ответственности; об отказе в привлечении к ответственности. Вручение НП: 5 дней со дня вынесения Вступление в силу: 10 дней со дня вручения со дня утверждения вышестоящим НО – в случае подачи апелляционной жалобы в порядке ст. 101.2 НК

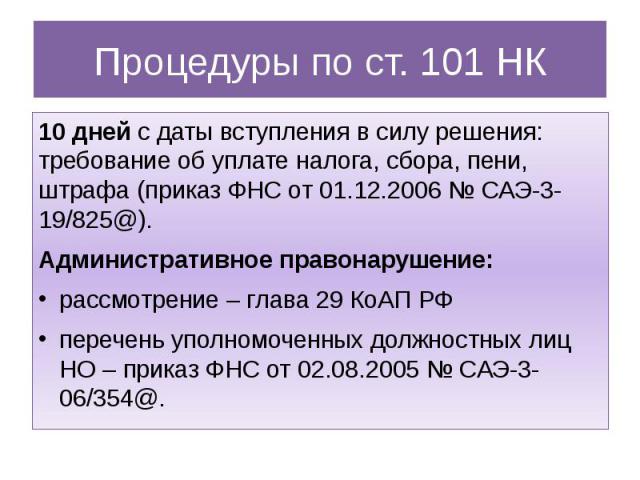

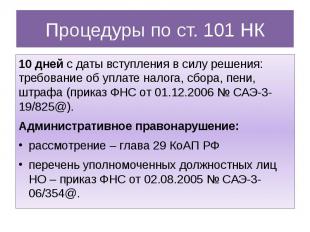

Процедуры по ст. 101 НК 10 дней с даты вступления в силу решения: требование об уплате налога, сбора, пени, штрафа (приказ ФНС от 01.12.2006 № САЭ-3-19/825@). Административное правонарушение: рассмотрение – глава 29 КоАП РФ перечень уполномоченных должностных лиц НО – приказ ФНС от 02.08.2005 № САЭ-3-06/354@.

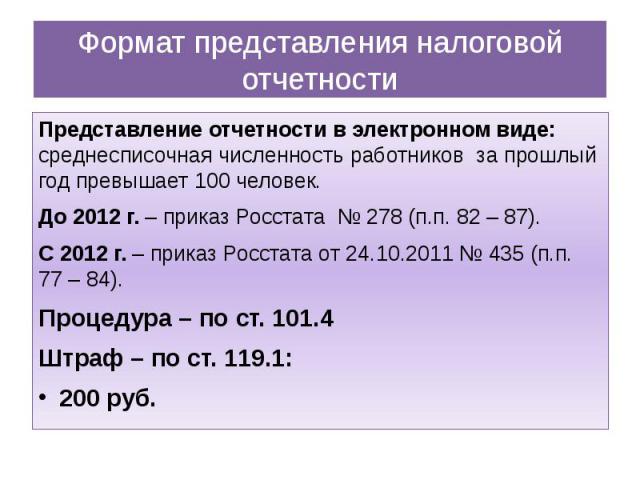

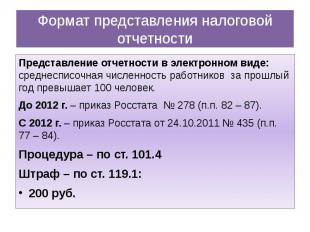

Формат представления налоговой отчетности Представление отчетности в электронном виде: среднесписочная численность работников за прошлый год превышает 100 человек. До 2012 г. – приказ Росстата № 278 (п.п. 82 – 87). С 2012 г. – приказ Росстата от 24.10.2011 № 435 (п.п. 77 – 84). Процедура – по ст. 101.4 Штраф – по ст. 119.1: 200 руб.

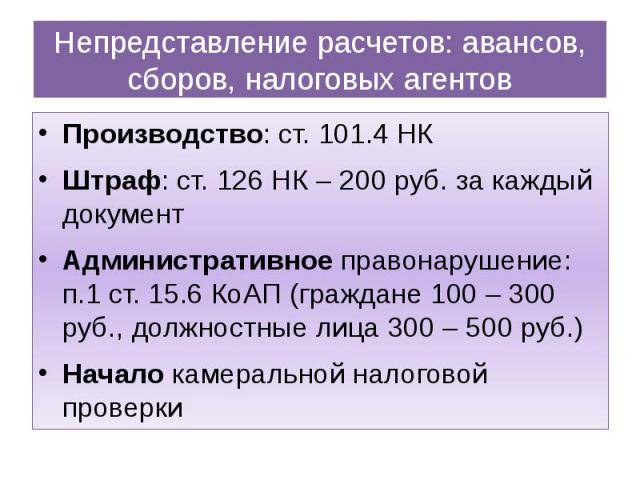

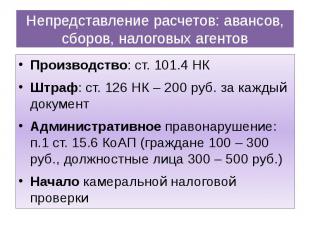

Непредставление расчетов: авансов, сборов, налоговых агентов Производство: ст. 101.4 НК Штраф: ст. 126 НК – 200 руб. за каждый документ Административное правонарушение: п.1 ст. 15.6 КоАП (граждане 100 – 300 руб., должностные лица 300 – 500 руб.) Начало камеральной налоговой проверки

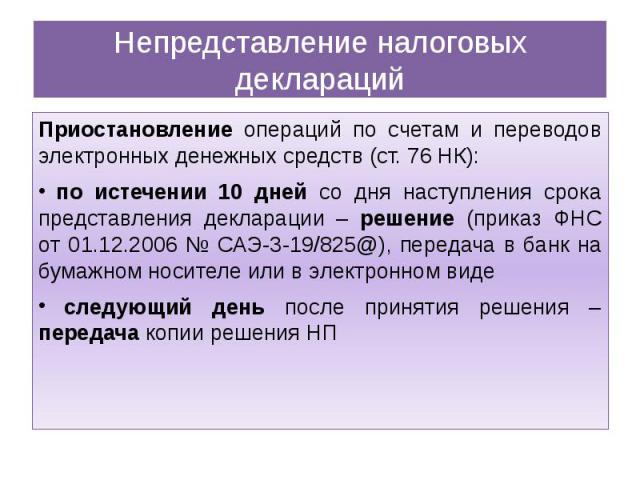

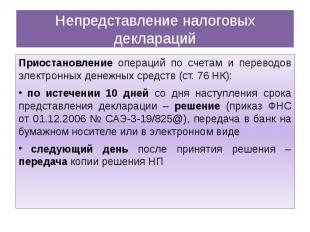

Непредставление налоговых деклараций Приостановление операций по счетам и переводов электронных денежных средств (ст. 76 НК): по истечении 10 дней со дня наступления срока представления декларации – решение (приказ ФНС от 01.12.2006 № САЭ-3-19/825@), передача в банк на бумажном носителе или в электронном виде следующий день после принятия решения – передача копии решения НП

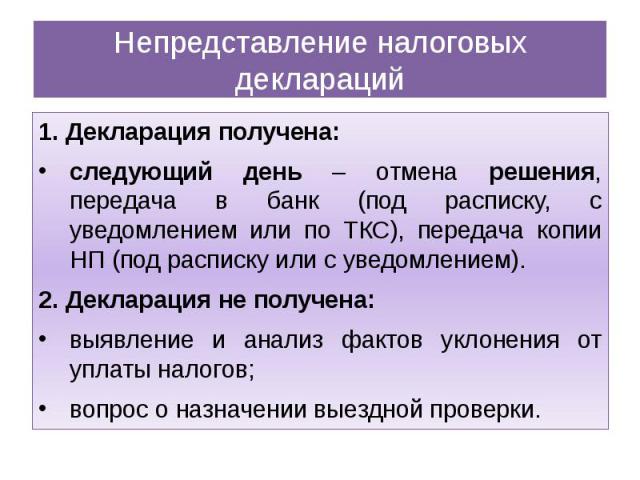

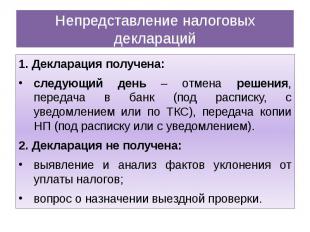

Непредставление налоговых деклараций 1. Декларация получена: следующий день – отмена решения, передача в банк (под расписку, с уведомлением или по ТКС), передача копии НП (под расписку или с уведомлением). 2. Декларация не получена: выявление и анализ фактов уклонения от уплаты налогов; вопрос о назначении выездной проверки.

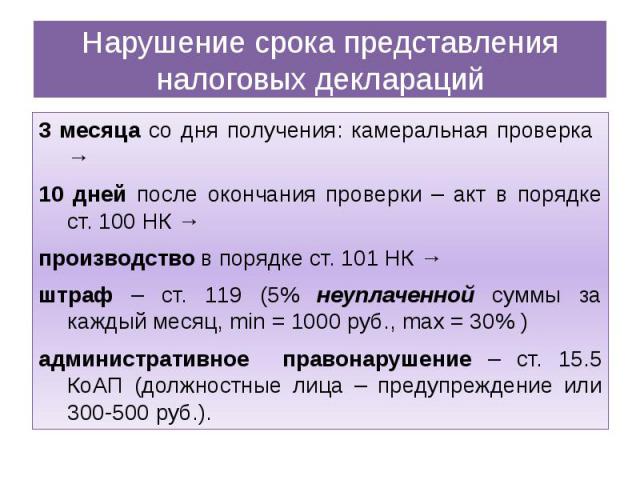

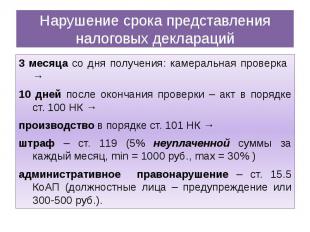

Нарушение срока представления налоговых деклараций 3 месяца со дня получения: камеральная проверка → 10 дней после окончания проверки – акт в порядке ст. 100 НК → производство в порядке ст. 101 НК → штраф – ст. 119 (5% неуплаченной суммы за каждый месяц, min = 1000 руб., max = 30% ) административное правонарушение – ст. 15.5 КоАП (должностные лица – предупреждение или 300-500 руб.).

Камеральная налоговая проверка Процедура – ст. 88 НК Юридическим фактом, служащим основанием для начала проведения проверки , является поступление в налоговый орган налоговой декларации (расчета)

Камеральная налоговая проверка Проводится: уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа

Камеральная налоговая проверка Проводится: по месту нахождения налогового органа ; в течение 3 месяцев со дня представления налогоплательщиком налоговой декларации (расчета)

Камеральная налоговая проверка Проводится на основе: налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

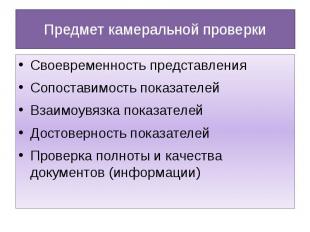

Предмет камеральной проверки Своевременность представления Сопоставимость показателей Взаимоувязка показателей Достоверность показателей Проверка полноты и качества документов (информации)

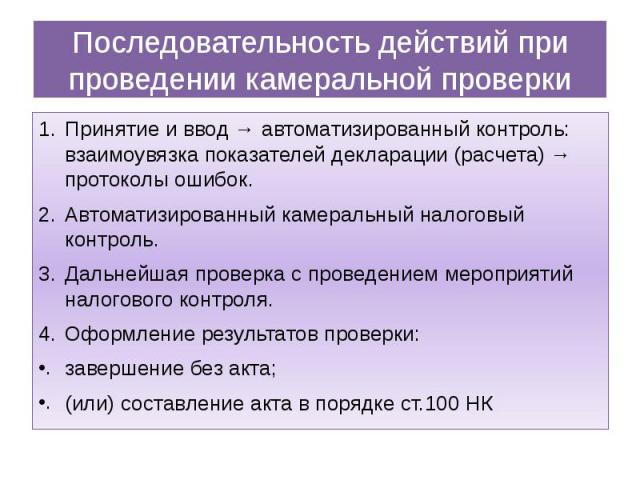

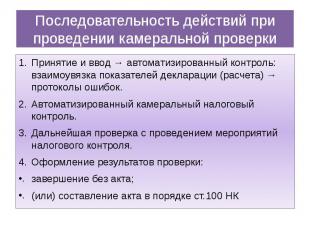

Последовательность действий при проведении камеральной проверки Принятие и ввод → автоматизированный контроль: взаимоувязка показателей декларации (расчета) → протоколы ошибок. Автоматизированный камеральный налоговый контроль. Дальнейшая проверка с проведением мероприятий налогового контроля. Оформление результатов проверки: завершение без акта; (или) составление акта в порядке ст.100 НК

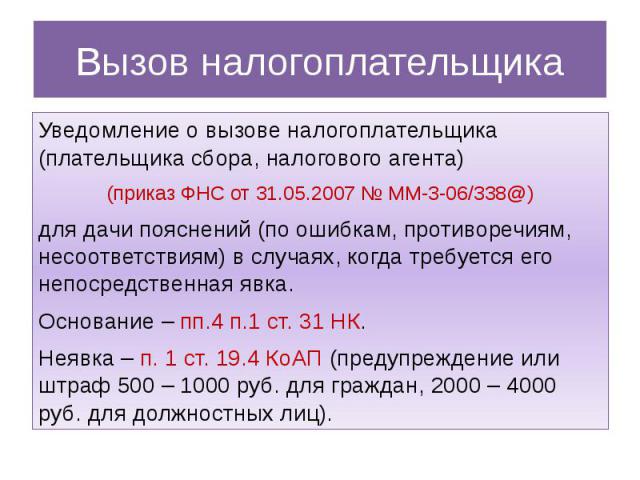

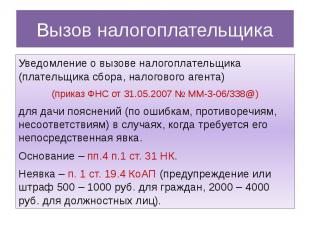

Вызов налогоплательщика Уведомление о вызове налогоплательщика (плательщика сбора, налогового агента) (приказ ФНС от 31.05.2007 № ММ-3-06/338@) для дачи пояснений (по ошибкам, противоречиям, несоответствиям) в случаях, когда требуется его непосредственная явка. Основание – пп.4 п.1 ст. 31 НК. Неявка – п. 1 ст. 19.4 КоАП (предупреждение или штраф 500 – 1000 руб. для граждан, 2000 – 4000 руб. для должностных лиц).

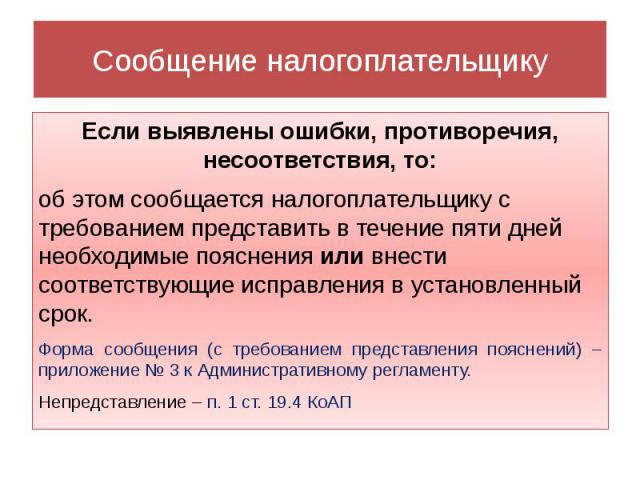

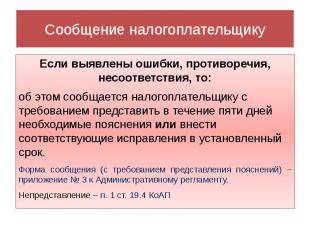

Сообщение налогоплательщику Если выявлены ошибки, противоречия, несоответствия, то: об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. Форма сообщения (с требованием представления пояснений) – приложение № 3 к Административному регламенту. Непредставление – п. 1 ст. 19.4 КоАП

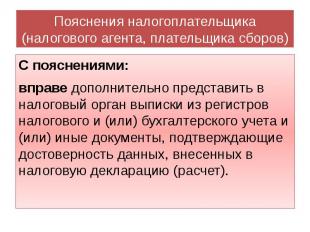

Пояснения налогоплательщика (налогового агента, плательщика сборов) С пояснениями: вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

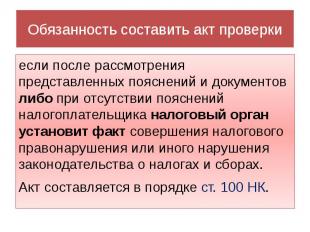

Обязанность составить акт проверки если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах. Акт составляется в порядке ст. 100 НК.

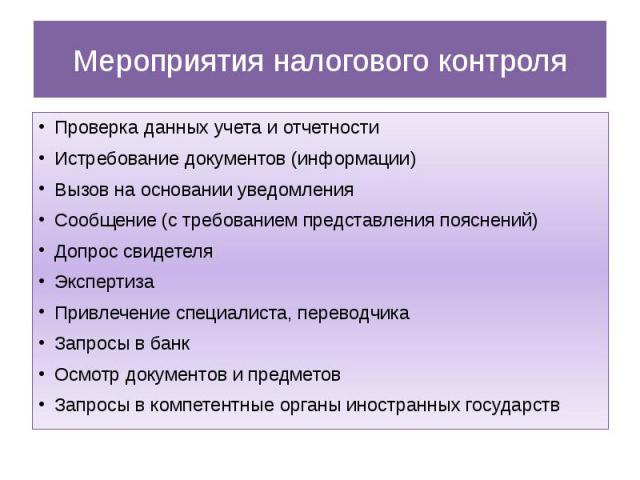

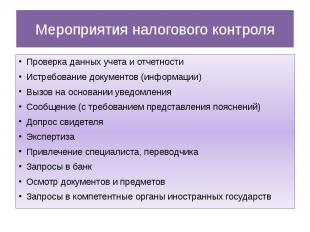

Мероприятия налогового контроля Проверка данных учета и отчетности Истребование документов (информации) Вызов на основании уведомления Сообщение (с требованием представления пояснений) Допрос свидетеля Экспертиза Привлечение специалиста, переводчика Запросы в банк Осмотр документов и предметов Запросы в компетентные органы иностранных государств

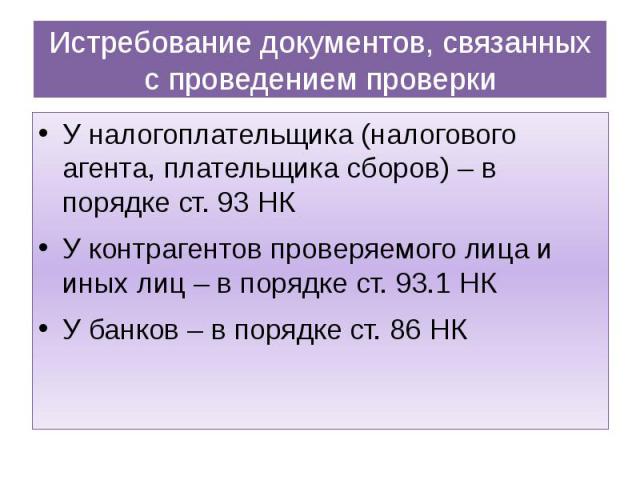

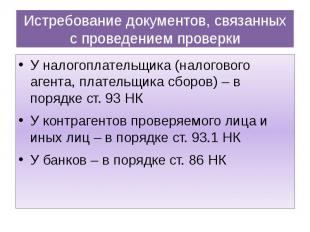

Истребование документов, связанных с проведением проверки У налогоплательщика (налогового агента, плательщика сборов) – в порядке ст. 93 НК У контрагентов проверяемого лица и иных лиц – в порядке ст. 93.1 НК У банков – в порядке ст. 86 НК

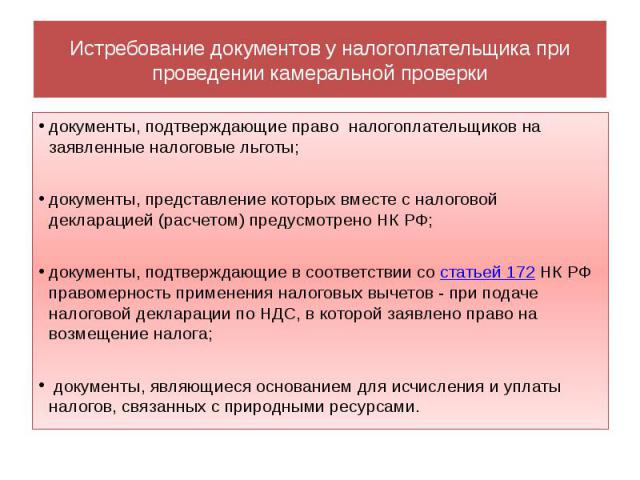

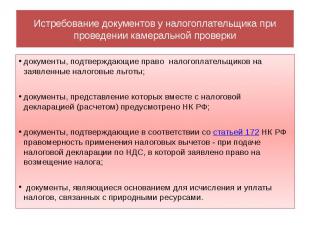

Истребование документов у налогоплательщика при проведении камеральной проверки документы, подтверждающие право налогоплательщиков на заявленные налоговые льготы; документы, представление которых вместе с налоговой декларацией (расчетом) предусмотрено НК РФ; документы, подтверждающие в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов - при подаче налоговой декларации по НДС, в которой заявлено право на возмещение налога; документы, являющиеся основанием для исчисления и уплаты налогов, связанных с природными ресурсами.

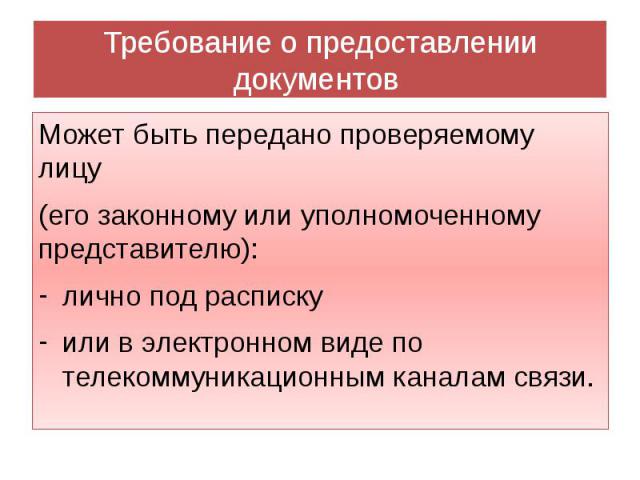

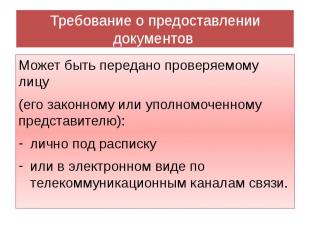

Требование о предоставлении документов Может быть передано проверяемому лицу (его законному или уполномоченному представителю): лично под расписку или в электронном виде по телекоммуникационным каналам связи.

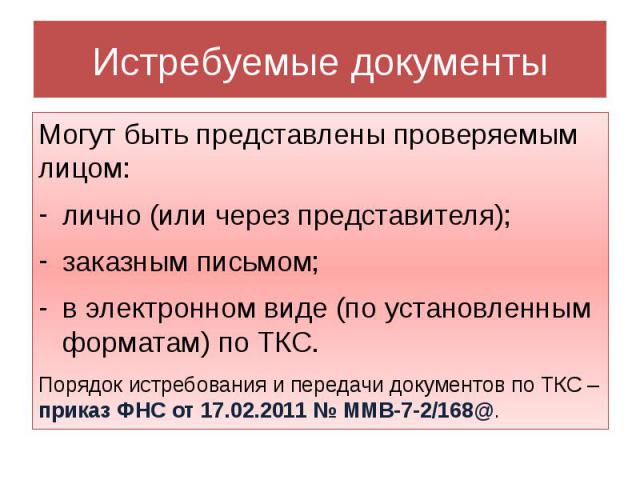

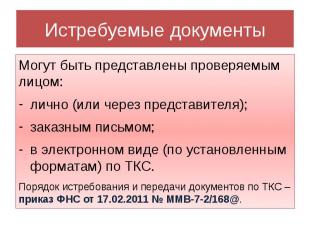

Истребуемые документы Могут быть представлены проверяемым лицом: лично (или через представителя); заказным письмом; в электронном виде (по установленным форматам) по ТКС. Порядок истребования и передачи документов по ТКС – приказ ФНС от 17.02.2011 № ММВ-7-2/168@.

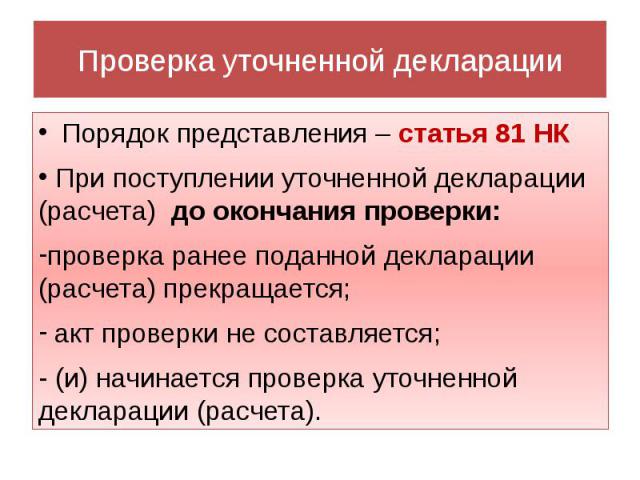

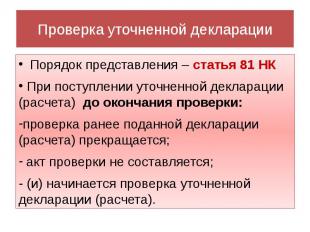

Проверка уточненной декларации Порядок представления – статья 81 НК При поступлении уточненной декларации (расчета) до окончания проверки: проверка ранее поданной декларации (расчета) прекращается; акт проверки не составляется; - (и) начинается проверка уточненной декларации (расчета).

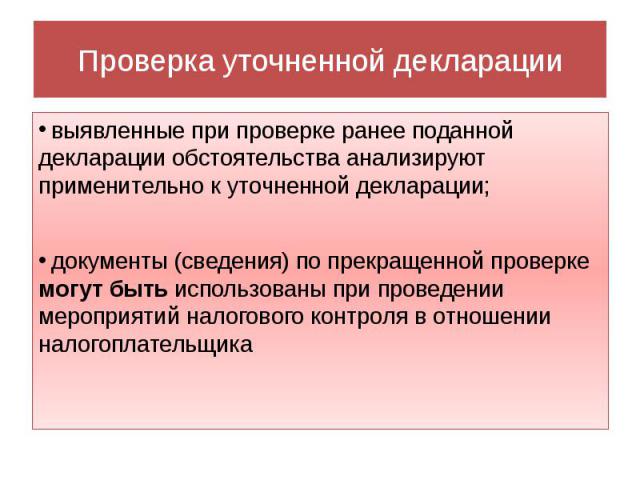

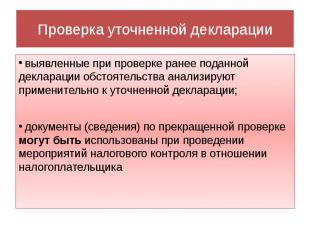

Проверка уточненной декларации выявленные при проверке ранее поданной декларации обстоятельства анализируют применительно к уточненной декларации; документы (сведения) по прекращенной проверке могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика

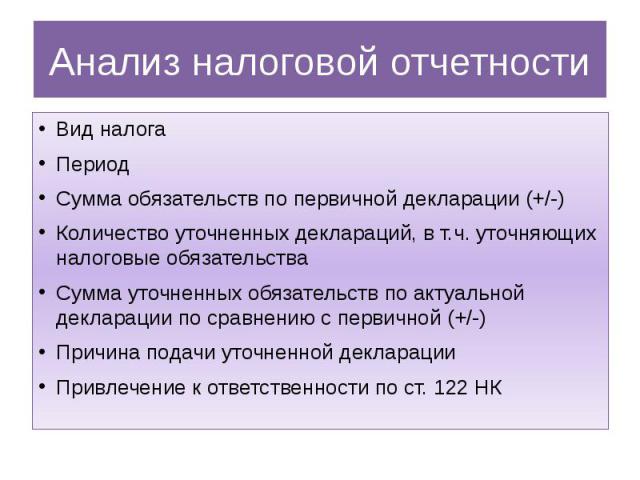

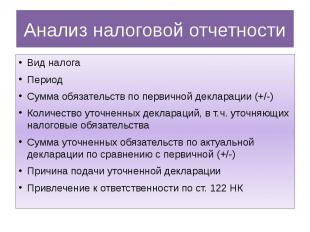

Анализ налоговой отчетности Вид налога Период Сумма обязательств по первичной декларации (+/-) Количество уточненных деклараций, в т.ч. уточняющих налоговые обязательства Сумма уточненных обязательств по актуальной декларации по сравнению с первичной (+/-) Причина подачи уточненной декларации Привлечение к ответственности по ст. 122 НК

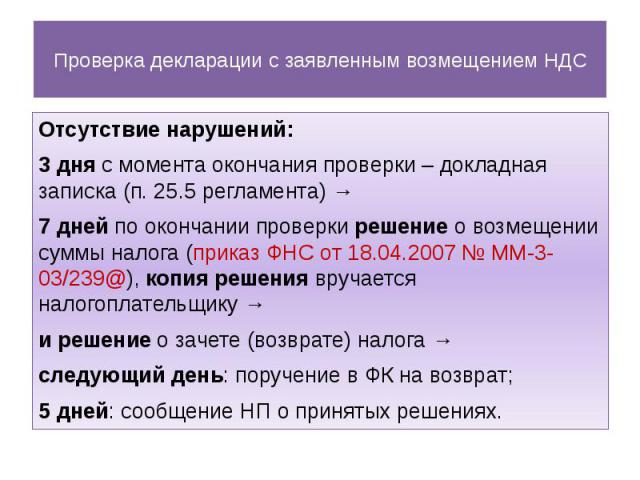

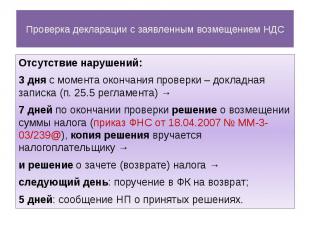

Проверка декларации с заявленным возмещением НДС Отсутствие нарушений: 3 дня с момента окончания проверки – докладная записка (п. 25.5 регламента) → 7 дней по окончании проверки решение о возмещении суммы налога (приказ ФНС от 18.04.2007 № ММ-3-03/239@), копия решения вручается налогоплательщику → и решение о зачете (возврате) налога → следующий день: поручение в ФК на возврат; 5 дней: сообщение НП о принятых решениях.

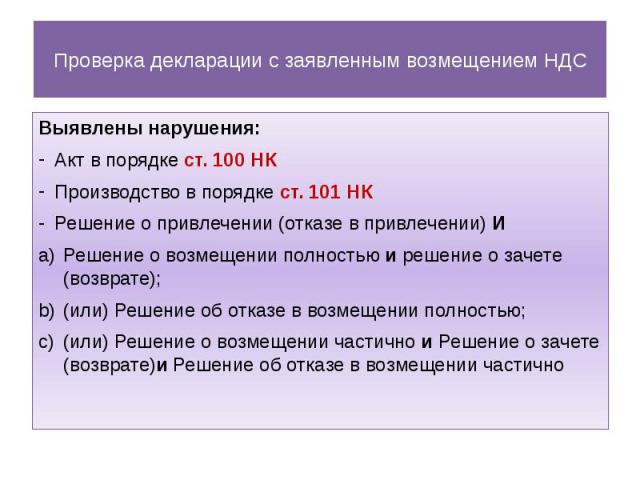

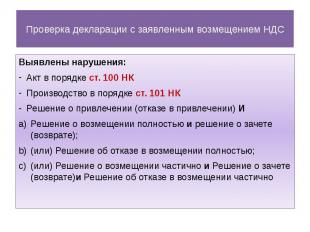

Проверка декларации с заявленным возмещением НДС Выявлены нарушения: Акт в порядке ст. 100 НК Производство в порядке ст. 101 НК Решение о привлечении (отказе в привлечении) И Решение о возмещении полностью и решение о зачете (возврате); (или) Решение об отказе в возмещении полностью; (или) Решение о возмещении частично и Решение о зачете (возврате)и Решение об отказе в возмещении частично

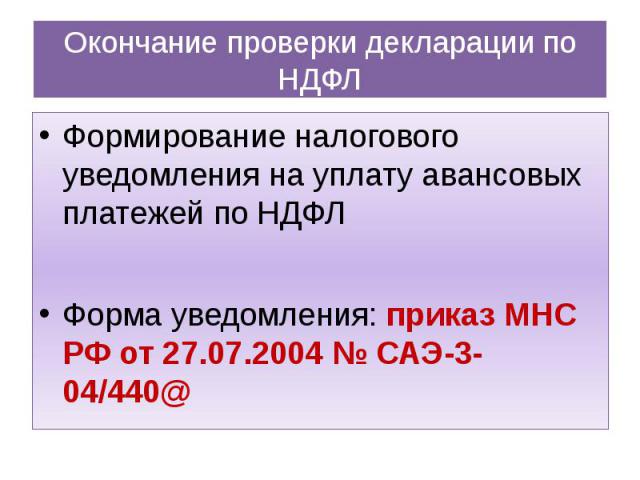

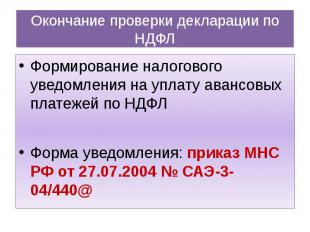

Окончание проверки декларации по НДФЛ Формирование налогового уведомления на уплату авансовых платежей по НДФЛ Форма уведомления: приказ МНС РФ от 27.07.2004 № САЭ-3-04/440@

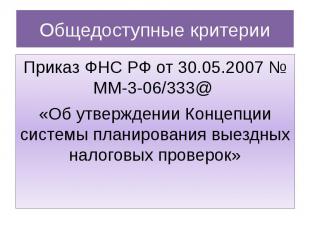

Общедоступные критерии Приказ ФНС РФ от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок»

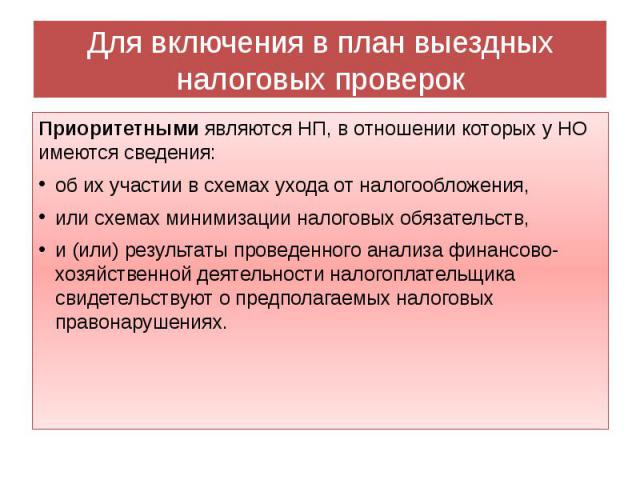

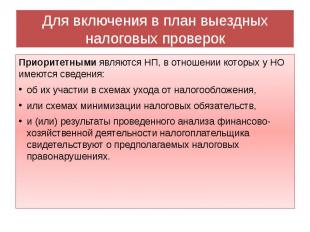

Для включения в план выездных налоговых проверок Приоритетными являются НП, в отношении которых у НО имеются сведения: об их участии в схемах ухода от налогообложения, или схемах минимизации налоговых обязательств, и (или) результаты проведенного анализа финансово-хозяйственной деятельности налогоплательщика свидетельствуют о предполагаемых налоговых правонарушениях.

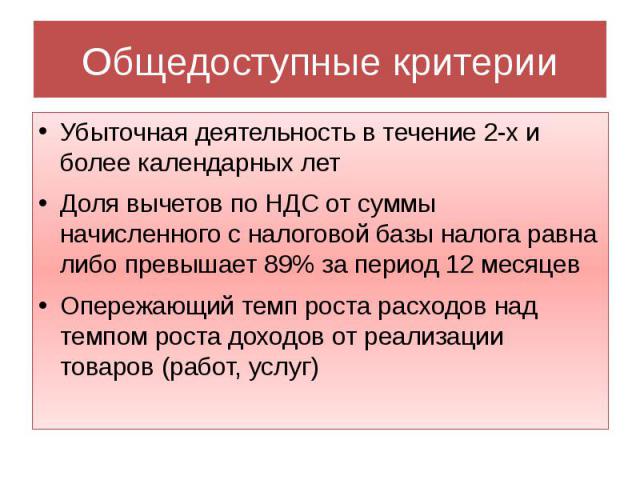

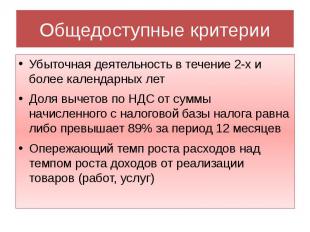

Общедоступные критерии Убыточная деятельность в течение 2-х и более календарных лет Доля вычетов по НДС от суммы начисленного с налоговой базы налога равна либо превышает 89% за период 12 месяцев Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг)

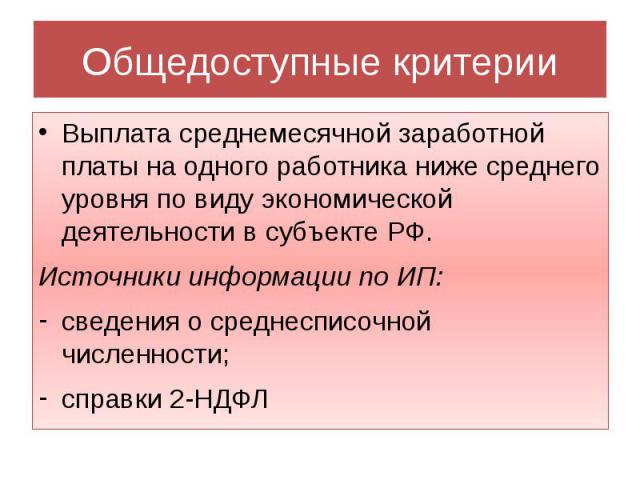

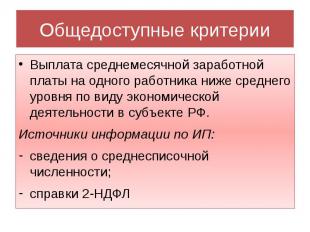

Общедоступные критерии Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте РФ. Источники информации по ИП: сведения о среднесписочной численности; справки 2-НДФЛ

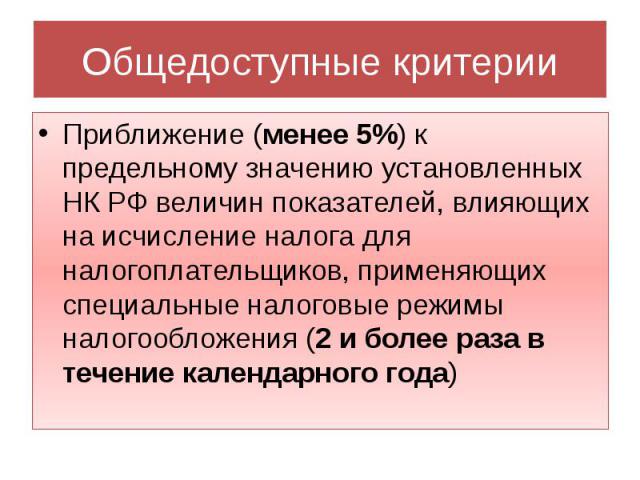

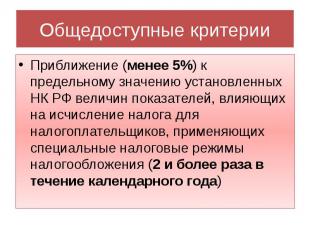

Общедоступные критерии Приближение (менее 5%) к предельному значению установленных НК РФ величин показателей, влияющих на исчисление налога для налогоплательщиков, применяющих специальные налоговые режимы налогообложения (2 и более раза в течение календарного года)

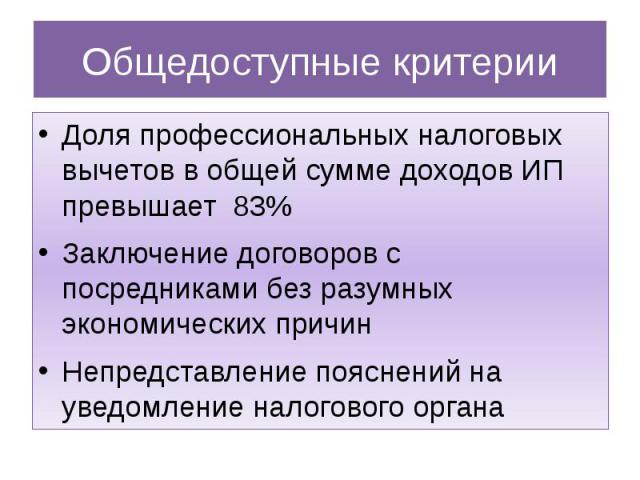

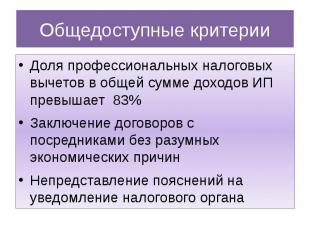

Общедоступные критерии Доля профессиональных налоговых вычетов в общей сумме доходов ИП превышает 83% Заключение договоров с посредниками без разумных экономических причин Непредставление пояснений на уведомление налогового органа

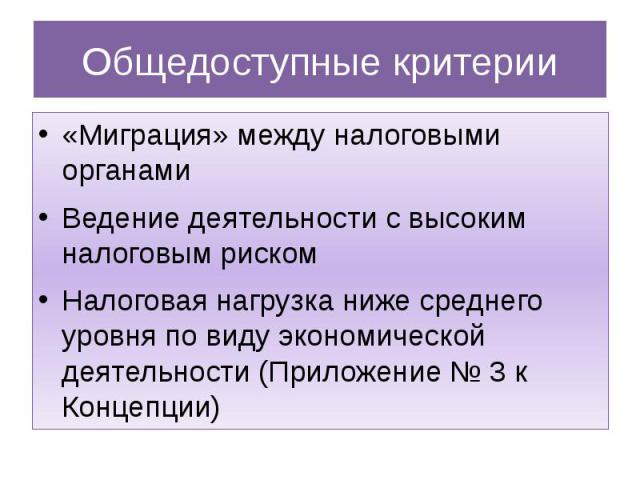

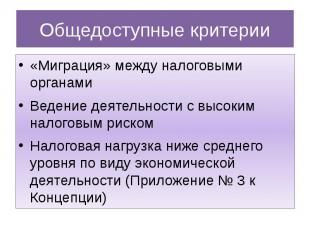

Общедоступные критерии «Миграция» между налоговыми органами Ведение деятельности с высоким налоговым риском Налоговая нагрузка ниже среднего уровня по виду экономической деятельности (Приложение № 3 к Концепции)

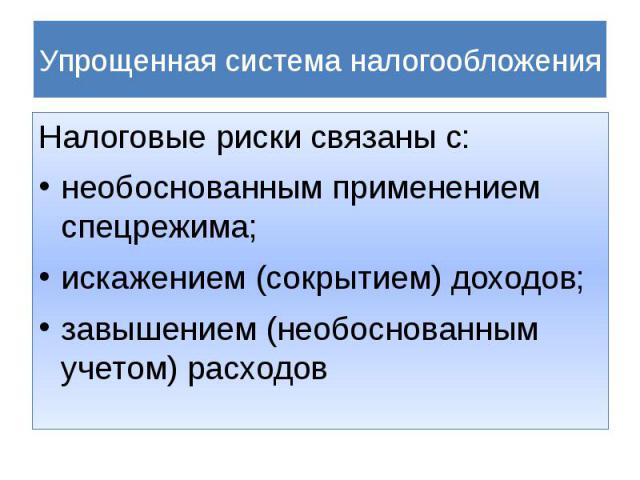

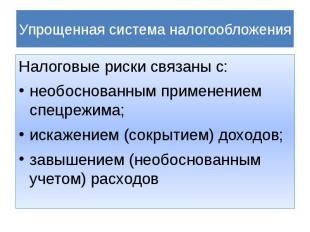

Упрощенная система налогообложения Налоговые риски связаны с: необоснованным применением спецрежима; искажением (сокрытием) доходов; завышением (необоснованным учетом) расходов

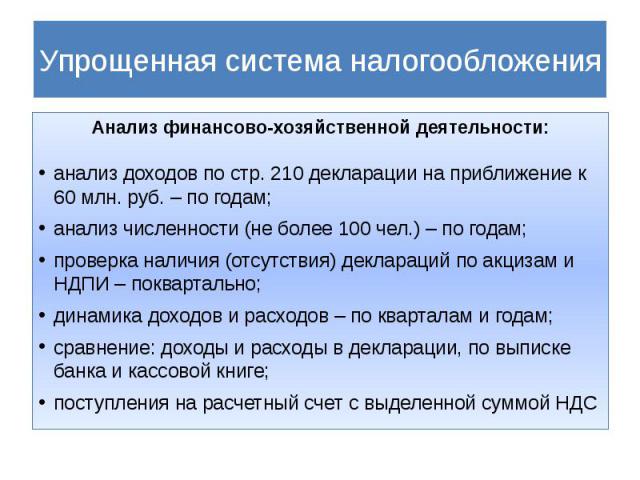

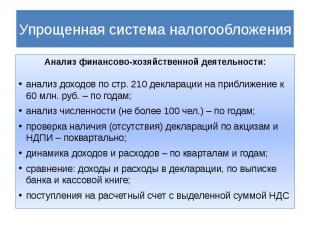

Упрощенная система налогообложения Анализ финансово-хозяйственной деятельности: анализ доходов по стр. 210 декларации на приближение к 60 млн. руб. – по годам; анализ численности (не более 100 чел.) – по годам; проверка наличия (отсутствия) деклараций по акцизам и НДПИ – поквартально; динамика доходов и расходов – по кварталам и годам; сравнение: доходы и расходы в декларации, по выписке банка и кассовой книге; поступления на расчетный счет с выделенной суммой НДС

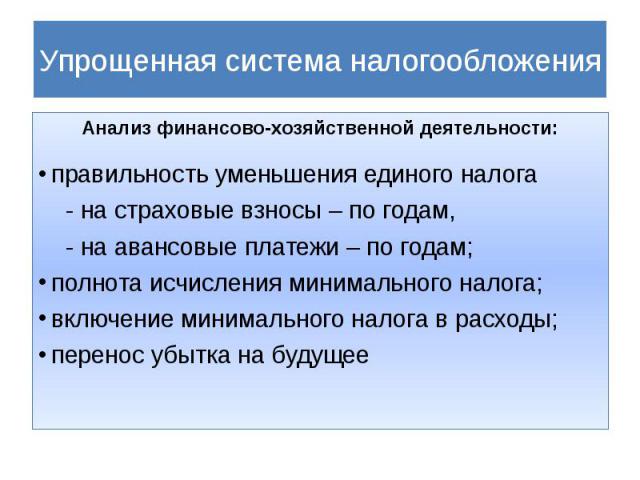

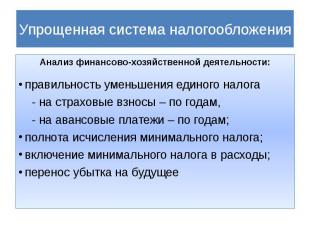

Упрощенная система налогообложения Анализ финансово-хозяйственной деятельности: правильность уменьшения единого налога - на страховые взносы – по годам, - на авансовые платежи – по годам; полнота исчисления минимального налога; включение минимального налога в расходы; перенос убытка на будущее

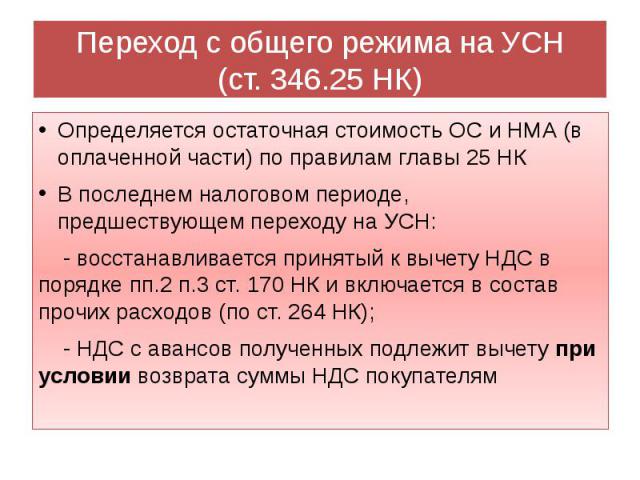

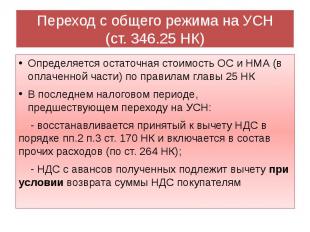

Переход с общего режима на УСН (ст. 346.25 НК) Определяется остаточная стоимость ОС и НМА (в оплаченной части) по правилам главы 25 НК В последнем налоговом периоде, предшествующем переходу на УСН: - восстанавливается принятый к вычету НДС в порядке пп.2 п.3 ст. 170 НК и включается в состав прочих расходов (по ст. 264 НК); - НДС с авансов полученных подлежит вычету при условии возврата суммы НДС покупателям

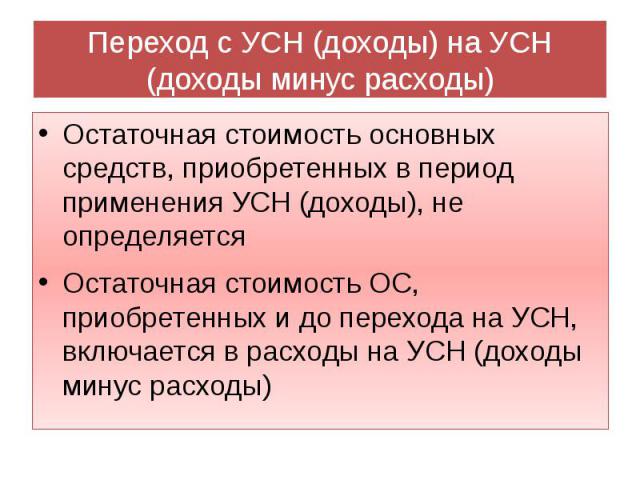

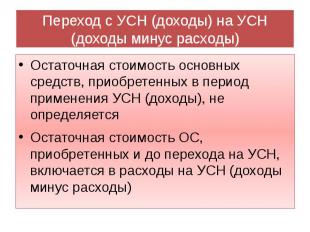

Переход с УСН (доходы) на УСН (доходы минус расходы) Остаточная стоимость основных средств, приобретенных в период применения УСН (доходы), не определяется Остаточная стоимость ОС, приобретенных и до перехода на УСН, включается в расходы на УСН (доходы минус расходы)

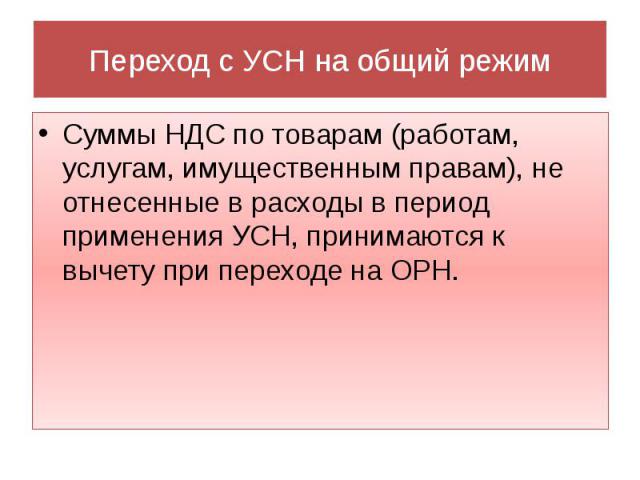

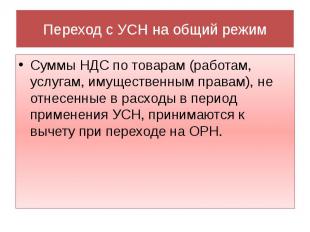

Переход с УСН на общий режим Суммы НДС по товарам (работам, услугам, имущественным правам), не отнесенные в расходы в период применения УСН, принимаются к вычету при переходе на ОРН.

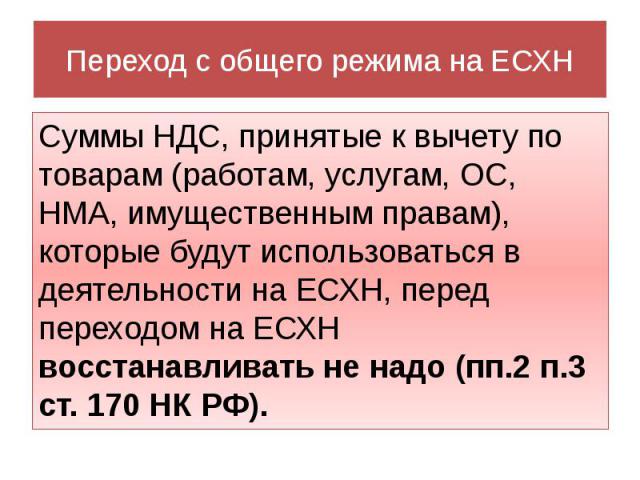

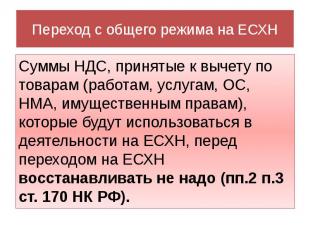

Переход с общего режима на ЕСХН Суммы НДС, принятые к вычету по товарам (работам, услугам, ОС, НМА, имущественным правам), которые будут использоваться в деятельности на ЕСХН, перед переходом на ЕСХН восстанавливать не надо (пп.2 п.3 ст. 170 НК РФ).

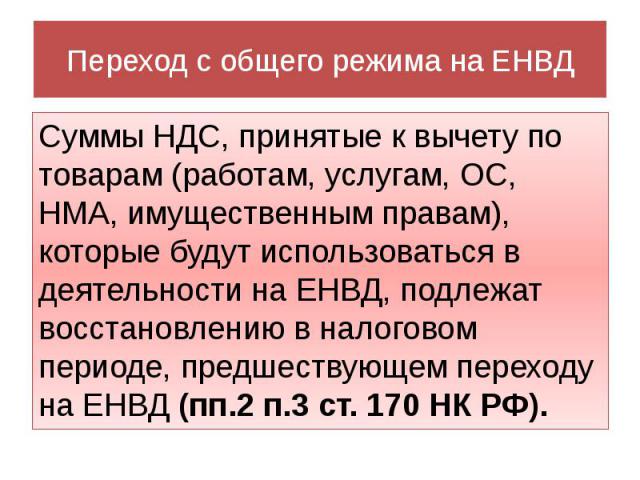

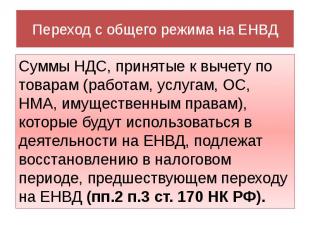

Переход с общего режима на ЕНВД Суммы НДС, принятые к вычету по товарам (работам, услугам, ОС, НМА, имущественным правам), которые будут использоваться в деятельности на ЕНВД, подлежат восстановлению в налоговом периоде, предшествующем переходу на ЕНВД (пп.2 п.3 ст. 170 НК РФ).

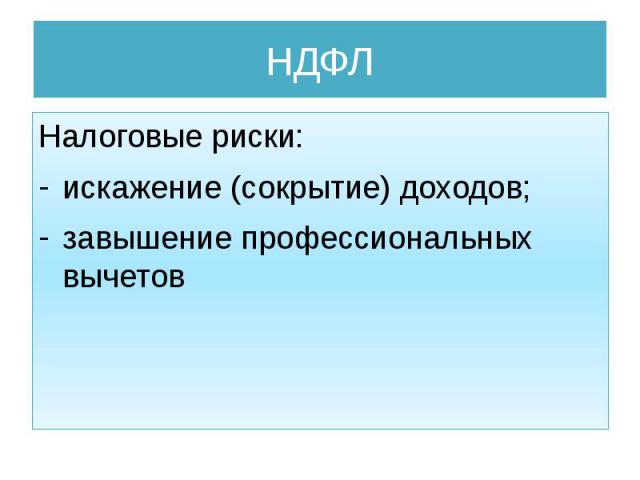

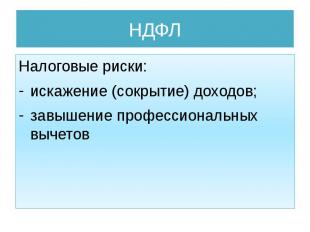

НДФЛ Налоговые риски: искажение (сокрытие) доходов; завышение профессиональных вычетов

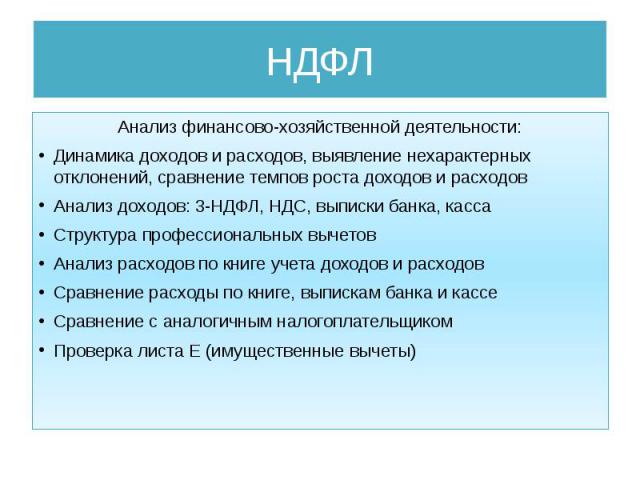

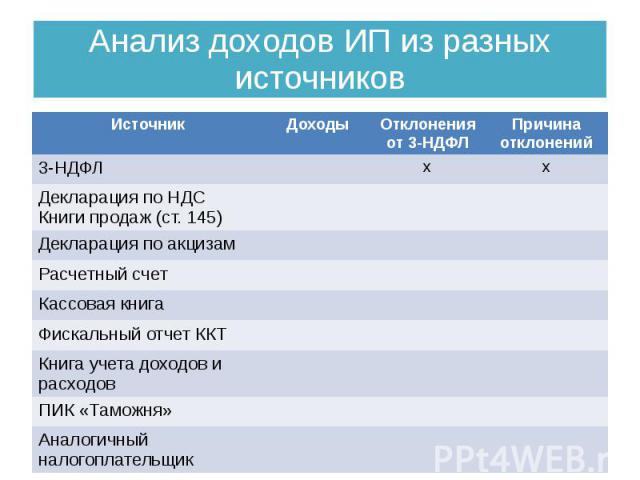

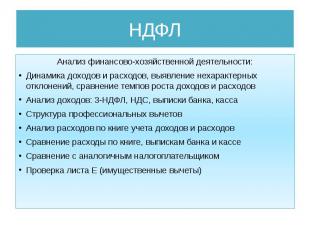

НДФЛ Анализ финансово-хозяйственной деятельности: Динамика доходов и расходов, выявление нехарактерных отклонений, сравнение темпов роста доходов и расходов Анализ доходов: 3-НДФЛ, НДС, выписки банка, касса Структура профессиональных вычетов Анализ расходов по книге учета доходов и расходов Сравнение расходы по книге, выпискам банка и кассе Сравнение с аналогичным налогоплательщиком Проверка листа Е (имущественные вычеты)

Темпы роста

Структура профессиональных вычетов

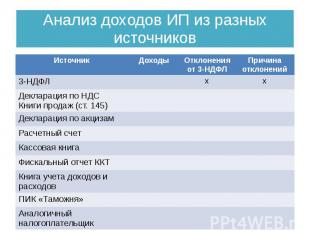

Анализ доходов ИП из разных источников

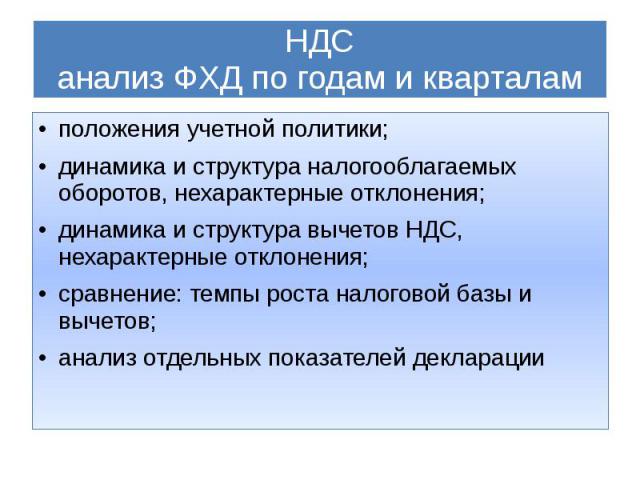

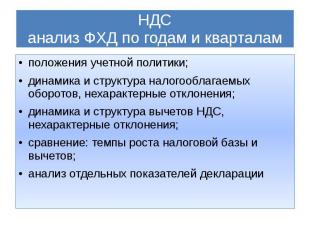

НДС анализ ФХД по годам и кварталам положения учетной политики; динамика и структура налогооблагаемых оборотов, нехарактерные отклонения; динамика и структура вычетов НДС, нехарактерные отклонения; сравнение: темпы роста налоговой базы и вычетов; анализ отдельных показателей декларации

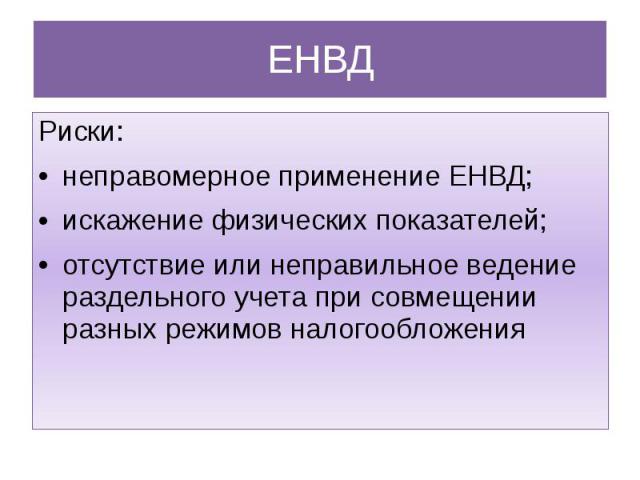

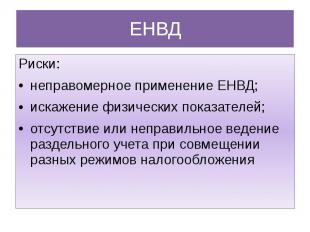

ЕНВД Риски: неправомерное применение ЕНВД; искажение физических показателей; отсутствие или неправильное ведение раздельного учета при совмещении разных режимов налогообложения

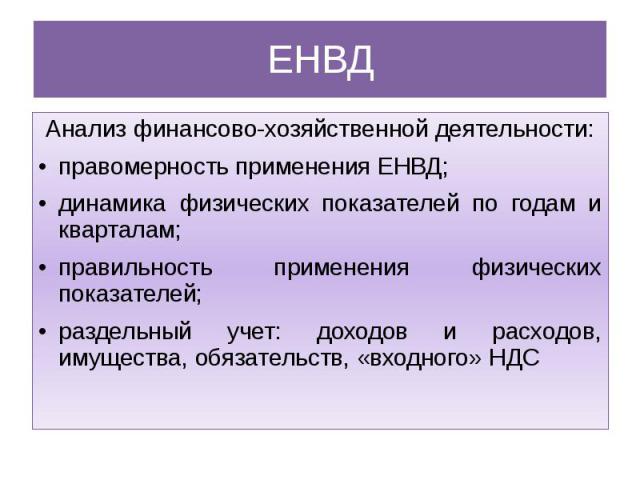

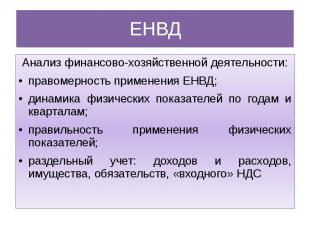

ЕНВД Анализ финансово-хозяйственной деятельности: правомерность применения ЕНВД; динамика физических показателей по годам и кварталам; правильность применения физических показателей; раздельный учет: доходов и расходов, имущества, обязательств, «входного» НДС