Презентация на тему: Кризис

Берзон Н.И. Д.э.н., профессор,

Финансовый кризис в США: зарождение, развитие, преодоление Финансовый кризис в США: зарождение, развитие, преодоление Глубинные истоки кризиса Трансформация финансового кризиса в экономический Импорт кризиса в Россию Последствия финансового кризиса для России

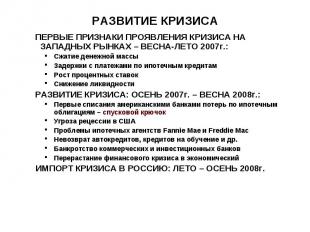

ПЕРВЫЕ ПРИЗНАКИ ПРОЯВЛЕНИЯ КРИЗИСА НА ЗАПАДНЫХ РЫНКАХ – ВЕСНА-ЛЕТО 2007г.: ПЕРВЫЕ ПРИЗНАКИ ПРОЯВЛЕНИЯ КРИЗИСА НА ЗАПАДНЫХ РЫНКАХ – ВЕСНА-ЛЕТО 2007г.: Сжатие денежной массы Задержки с платежами по ипотечным кредитам Рост процентных ставок Снижение ликвидности РАЗВИТИЕ КРИЗИСА: ОСЕНЬ 2007г. – ВЕСНА 2008г.: Первые списания американскими банками потерь по ипотечным облигациям – спусковой крючок Угроза рецессии в США Проблемы ипотечных агентств Fannie Mae и Freddie Mac Невозврат автокредитов, кредитов на обучение и др. Банкротство коммерческих и инвестиционных банков Перерастание финансового кризиса в экономический ИМПОРТ КРИЗИСА В РОССИЮ: ЛЕТО – ОСЕНЬ 2008г.

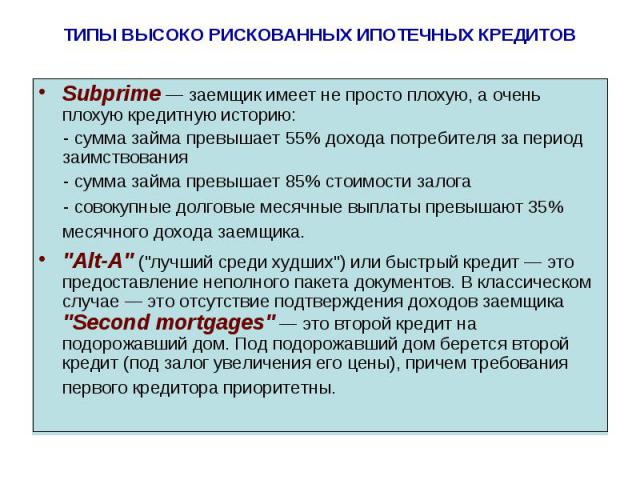

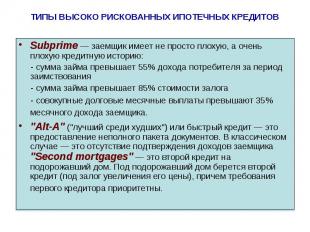

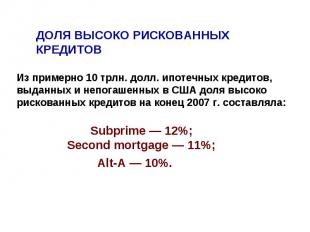

Subprime — заемщик имеет не просто плохую, а очень плохую кредитную историю: Subprime — заемщик имеет не просто плохую, а очень плохую кредитную историю: - сумма займа превышает 55% дохода потребителя за период заимствования - сумма займа превышает 85% стоимости залога - совокупные долговые месячные выплаты превышают 35% месячного дохода заемщика. "Alt-A" ("лучший среди худших") или быстрый кредит — это предоставление неполного пакета документов. В классическом случае — это отсутствие подтверждения доходов заемщика "Second mortgages" — это второй кредит на подорожавший дом. Под подорожавший дом берется второй кредит (под залог увеличения его цены), причем требования первого кредитора приоритетны.

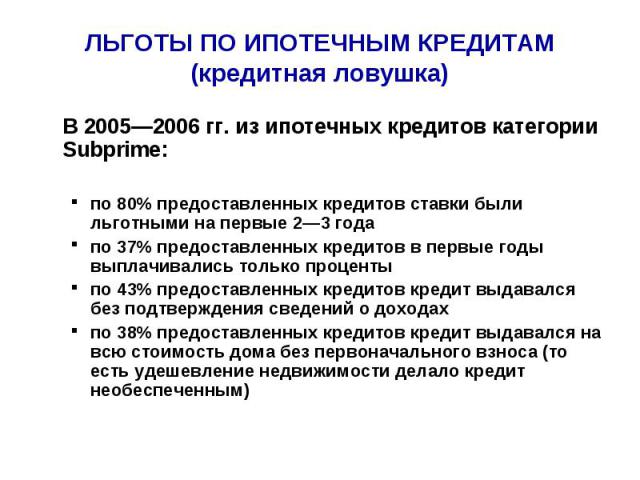

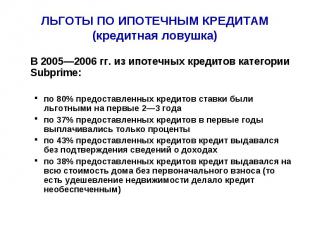

В 2005—2006 гг. из ипотечных кредитов категории Subprime: В 2005—2006 гг. из ипотечных кредитов категории Subprime: по 80% предоставленных кредитов ставки были льготными на первые 2—3 года по 37% предоставленных кредитов в первые годы выплачивались только проценты по 43% предоставленных кредитов кредит выдавался без подтверждения сведений о доходах по 38% предоставленных кредитов кредит выдавался на всю стоимость дома без первоначального взноса (то есть удешевление недвижимости делало кредит необеспеченным)

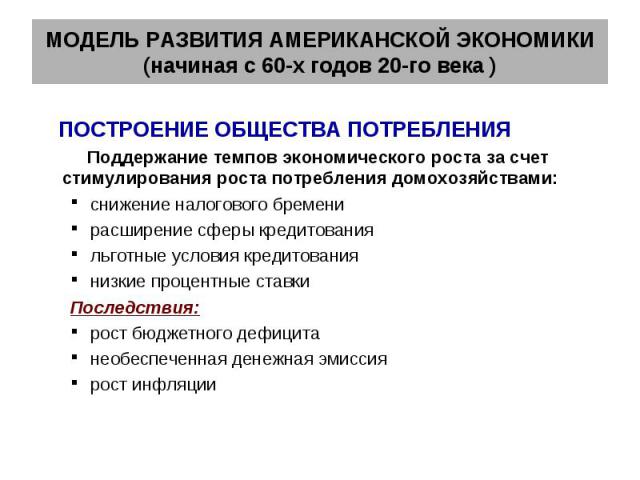

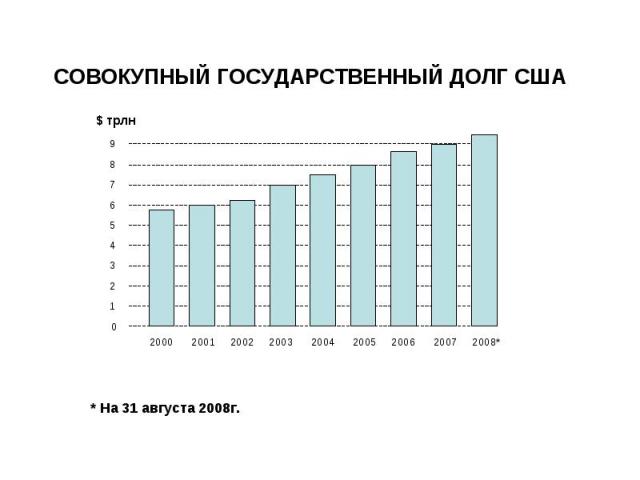

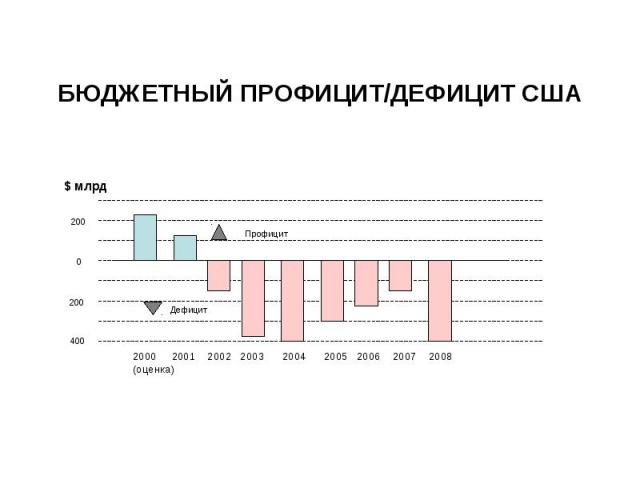

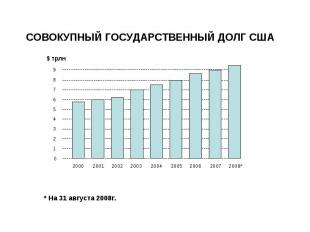

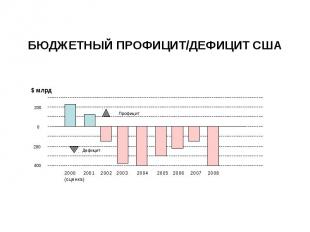

ПОСТРОЕНИЕ ОБЩЕСТВА ПОТРЕБЛЕНИЯ ПОСТРОЕНИЕ ОБЩЕСТВА ПОТРЕБЛЕНИЯ Поддержание темпов экономического роста за счет стимулирования роста потребления домохозяйствами: снижение налогового бремени расширение сферы кредитования льготные условия кредитования низкие процентные ставки Последствия: рост бюджетного дефицита необеспеченная денежная эмиссия рост инфляции

БЮДЖЕТНЫЙ ПРОФИЦИТ/ДЕФИЦИТ США

1. Перенос традиционных производств в Азиатский регион: 1. Перенос традиционных производств в Азиатский регион: снижение трудовых издержек снижение экологических издержек снижение издержек производства компенсирует рост инфляции 2. Придание доллару статуса международной резервной валюты: компенсация роста бюджетного дефицита компенсация роста государственного долга Последствия: появление «азиатских тигров», создание в Азиатском регионе собственной индустриальной базы формирование профицитных бюджетов быстрый рост золотовалютных резервов Центральных банков развивающихся стран создание национальных резервных фондов рост внешнеторговой, а затем финансовой экспансии со стороны азиатских стран

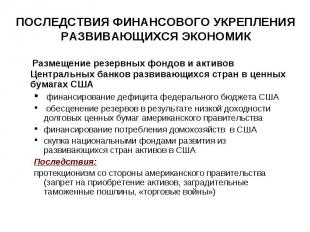

Размещение резервных фондов и активов Центральных банков развивающихся стран в ценных бумагах США Размещение резервных фондов и активов Центральных банков развивающихся стран в ценных бумагах США финансирование дефицита федерального бюджета США обесценение резервов в результате низкой доходности долговых ценных бумаг американского правительства финансирование потребления домохозяйств в США скупка национальными фондами развития из развивающихся стран активов в США Последствия: протекционизм со стороны американского правительства (запрет на приобретение активов, заградительные таможенные пошлины, «торговые войны»)

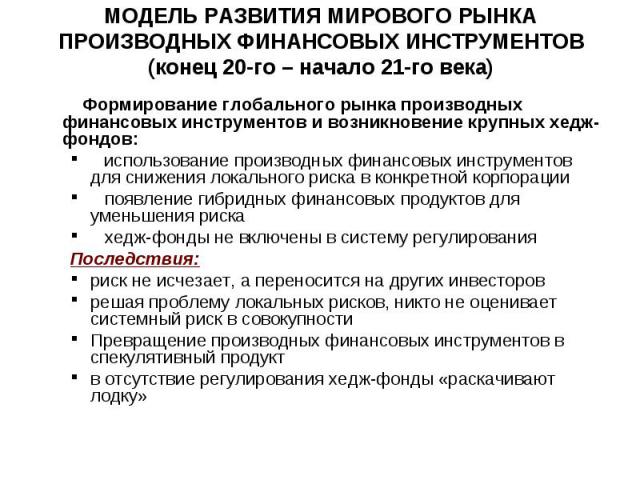

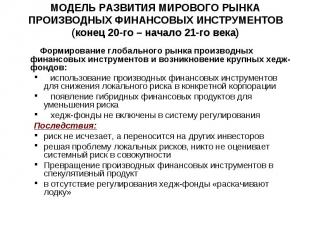

Формирование глобального рынка производных финансовых инструментов и возникновение крупных хедж-фондов: Формирование глобального рынка производных финансовых инструментов и возникновение крупных хедж-фондов: использование производных финансовых инструментов для снижения локального риска в конкретной корпорации появление гибридных финансовых продуктов для уменьшения риска хедж-фонды не включены в систему регулирования Последствия: риск не исчезает, а переносится на других инвесторов решая проблему локальных рисков, никто не оценивает системный риск в совокупности Превращение производных финансовых инструментов в спекулятивный продукт в отсутствие регулирования хедж-фонды «раскачивают лодку»

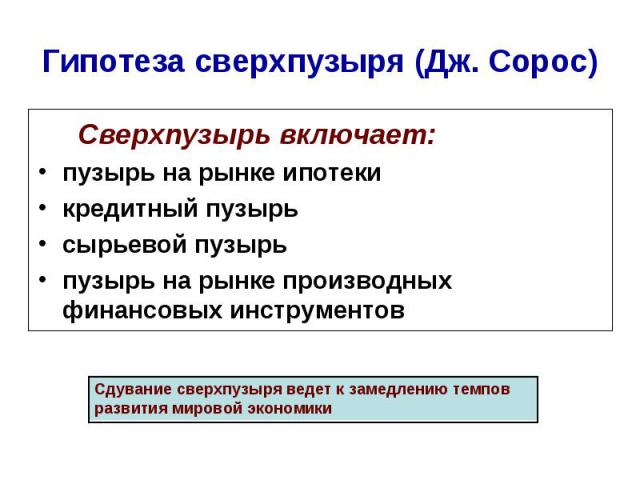

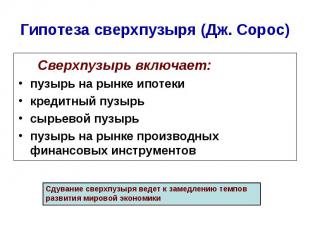

Сверхпузырь включает: Сверхпузырь включает: пузырь на рынке ипотеки кредитный пузырь сырьевой пузырь пузырь на рынке производных финансовых инструментов

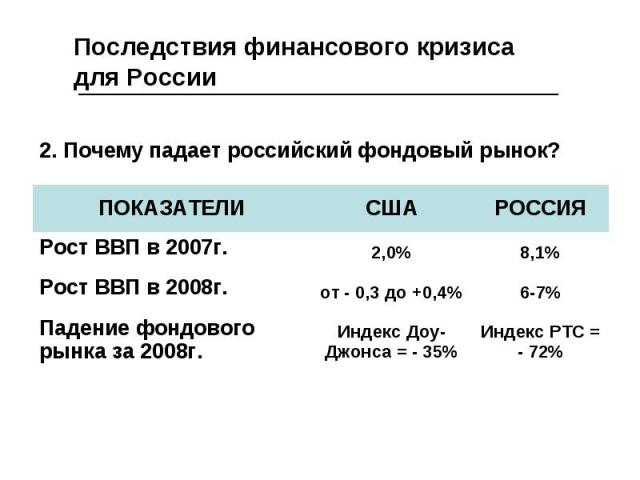

1. Грозит ли ипотечный кризис России? 1. Грозит ли ипотечный кризис России? ДОЛЯ ИПОТЕЧНЫХ КРЕДИТОВ (в процентах от ВВП) США = 70% ВВП Европа = 40% ВВП Россия = 2,5% ВВП

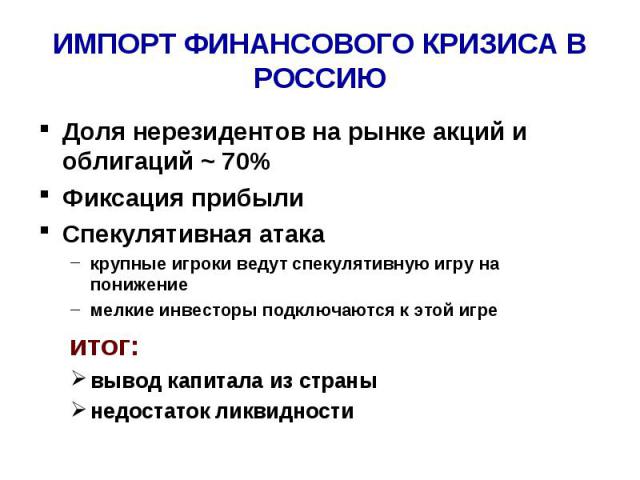

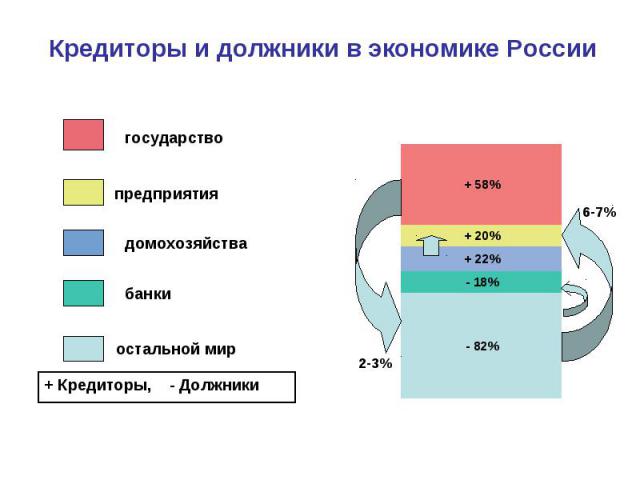

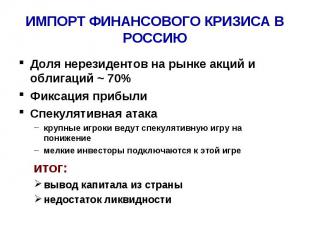

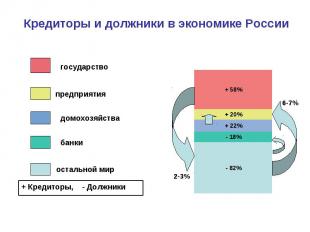

Доля нерезидентов на рынке акций и облигаций ~ 70% Доля нерезидентов на рынке акций и облигаций ~ 70% Фиксация прибыли Спекулятивная атака крупные игроки ведут спекулятивную игру на понижение мелкие инвесторы подключаются к этой игре итог: вывод капитала из страны недостаток ликвидности

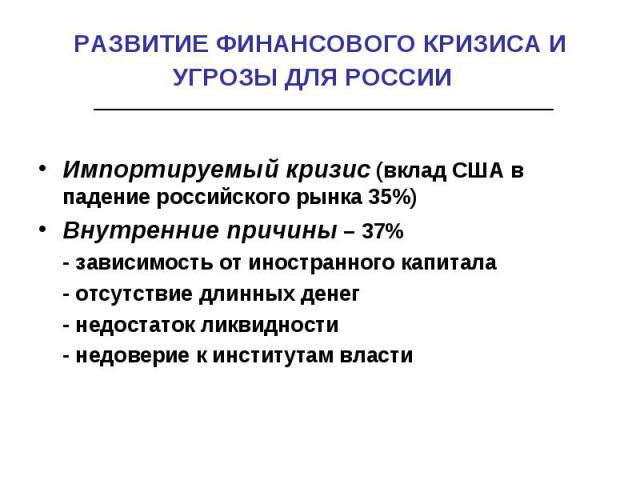

Импортируемый кризис (вклад США в падение российского рынка 35%) Импортируемый кризис (вклад США в падение российского рынка 35%) Внутренние причины – 37% - зависимость от иностранного капитала - отсутствие длинных денег - недостаток ликвидности - недоверие к институтам власти

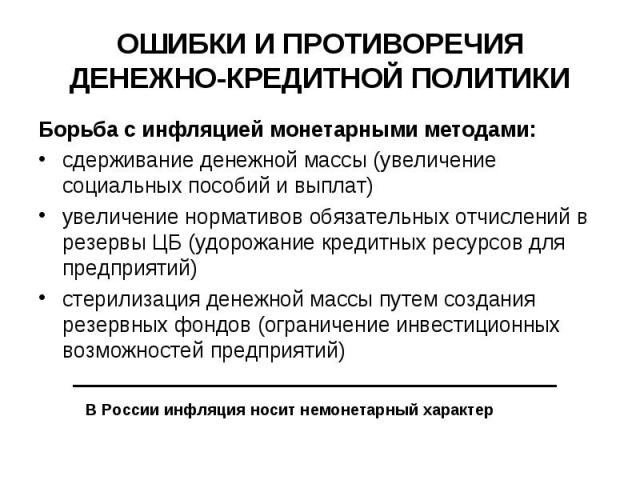

Борьба с инфляцией монетарными методами: Борьба с инфляцией монетарными методами: сдерживание денежной массы (увеличение социальных пособий и выплат) увеличение нормативов обязательных отчислений в резервы ЦБ (удорожание кредитных ресурсов для предприятий) стерилизация денежной массы путем создания резервных фондов (ограничение инвестиционных возможностей предприятий)

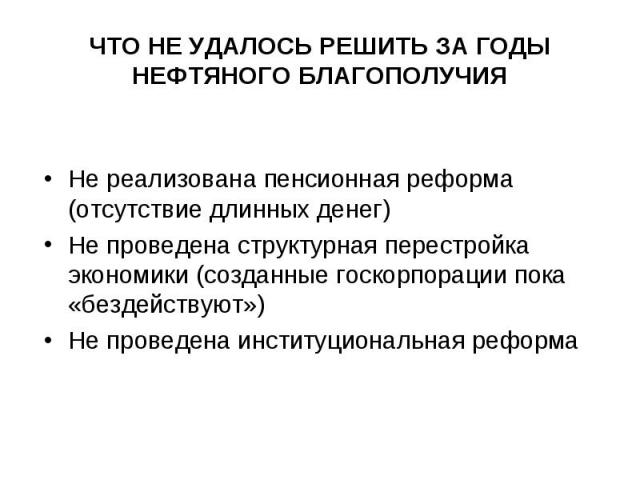

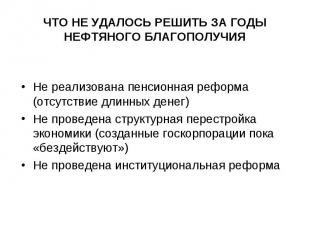

Не реализована пенсионная реформа (отсутствие длинных денег) Не реализована пенсионная реформа (отсутствие длинных денег) Не проведена структурная перестройка экономики (созданные госкорпорации пока «бездействуют») Не проведена институциональная реформа

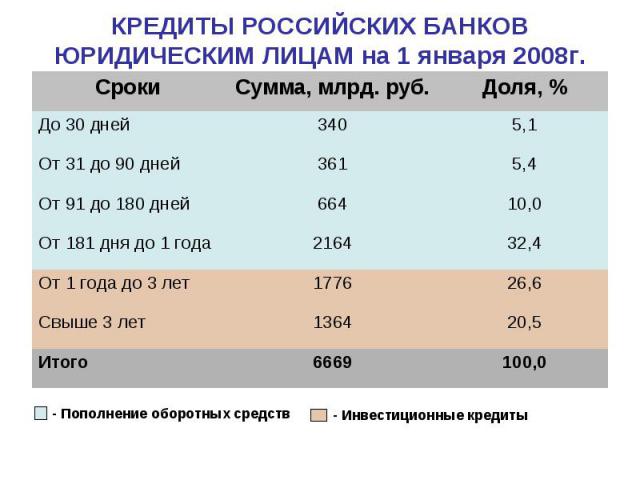

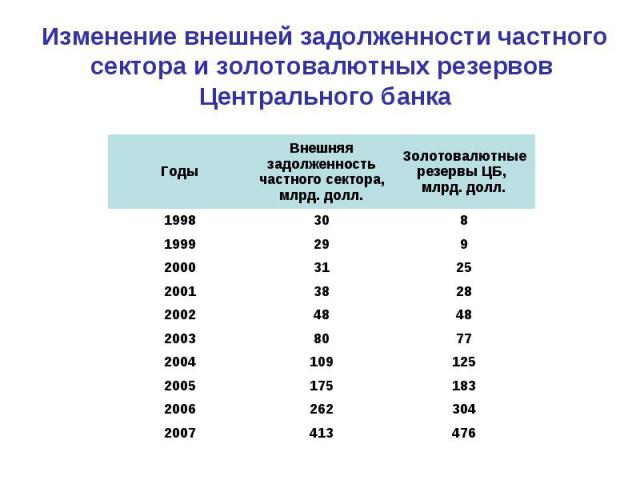

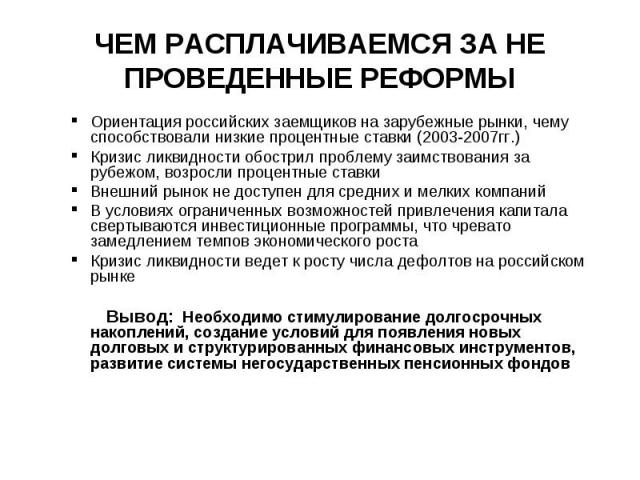

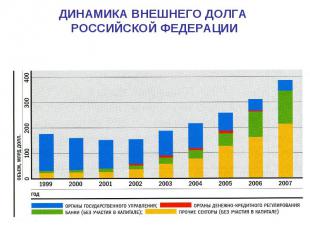

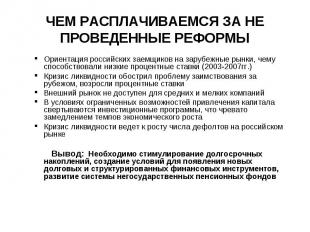

Ориентация российских заемщиков на зарубежные рынки, чему способствовали низкие процентные ставки (2003-2007гг.) Ориентация российских заемщиков на зарубежные рынки, чему способствовали низкие процентные ставки (2003-2007гг.) Кризис ликвидности обострил проблему заимствования за рубежом, возросли процентные ставки Внешний рынок не доступен для средних и мелких компаний В условиях ограниченных возможностей привлечения капитала свертываются инвестиционные программы, что чревато замедлением темпов экономического роста Кризис ликвидности ведет к росту числа дефолтов на российском рынке Вывод: Необходимо стимулирование долгосрочных накоплений, создание условий для появления новых долговых и структурированных финансовых инструментов, развитие системы негосударственных пенсионных фондов

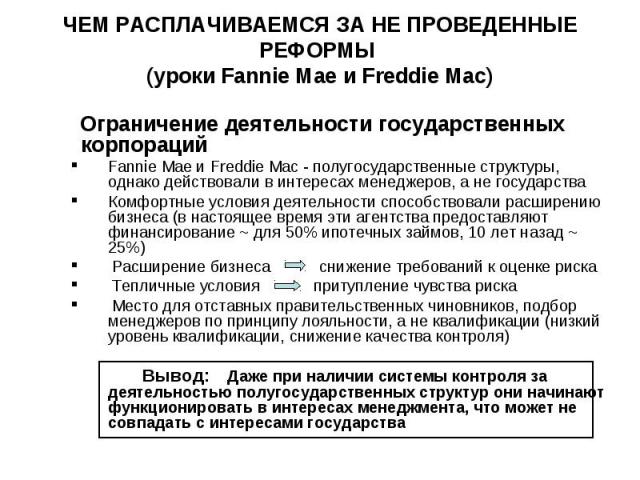

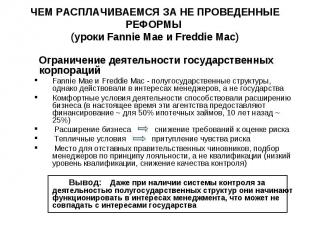

Ограничение деятельности государственных корпораций Ограничение деятельности государственных корпораций Fannie Mae и Freddie Mac - полугосударственные структуры, однако действовали в интересах менеджеров, а не государства Комфортные условия деятельности способствовали расширению бизнеса (в настоящее время эти агентства предоставляют финансирование ~ для 50% ипотечных займов, 10 лет назад ~ 25%) Расширение бизнеса снижение требований к оценке риска Тепличные условия притупление чувства риска Место для отставных правительственных чиновников, подбор менеджеров по принципу лояльности, а не квалификации (низкий уровень квалификации, снижение качества контроля) Вывод: Даже при наличии системы контроля за деятельностью полугосударственных структур они начинают функционировать в интересах менеджмента, что может не совпадать с интересами государства

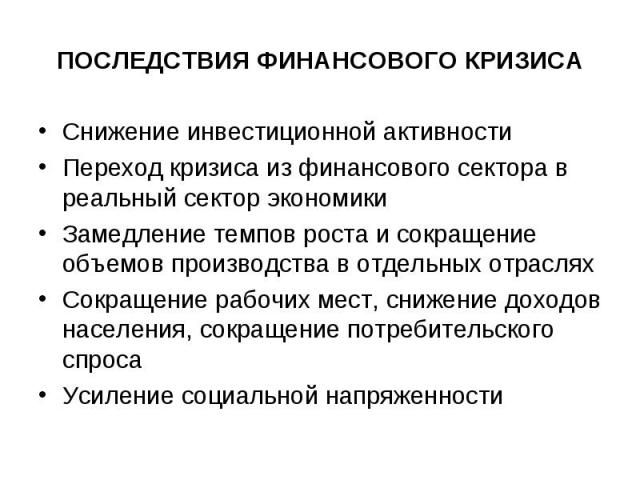

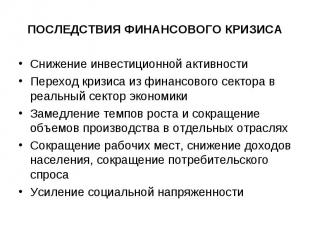

Снижение инвестиционной активности Снижение инвестиционной активности Переход кризиса из финансового сектора в реальный сектор экономики Замедление темпов роста и сокращение объемов производства в отдельных отраслях Сокращение рабочих мест, снижение доходов населения, сокращение потребительского спроса Усиление социальной напряженности

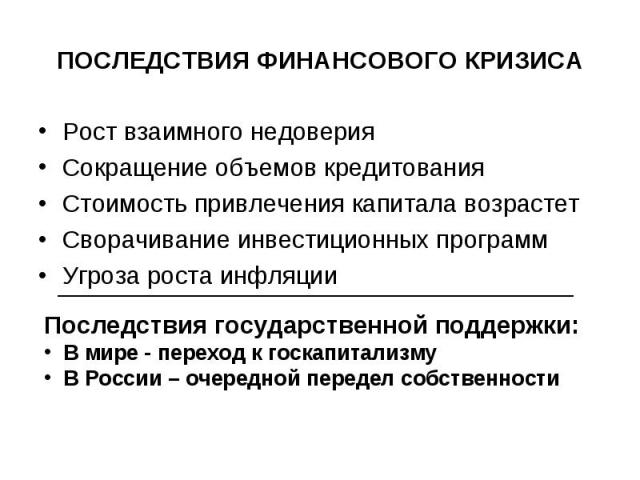

Рост взаимного недоверия Рост взаимного недоверия Сокращение объемов кредитования Стоимость привлечения капитала возрастет Сворачивание инвестиционных программ Угроза роста инфляции

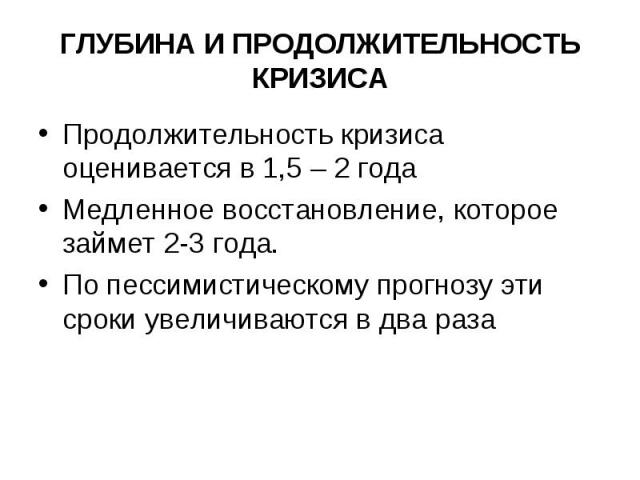

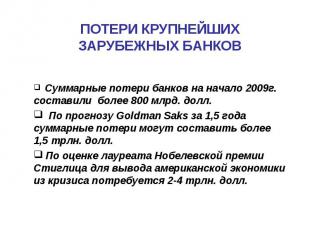

Продолжительность кризиса оценивается в 1,5 – 2 года Продолжительность кризиса оценивается в 1,5 – 2 года Медленное восстановление, которое займет 2-3 года. По пессимистическому прогнозу эти сроки увеличиваются в два раза