Презентация на тему: Налогообложение при совершении операций на рынке производных инструментов

Содержание Налог на прибыль организаций. Проблемные вопросы налогообложения налогом на прибыль организаций. Налог на добавленную стоимость. Проблемные вопросы налогообложения налогом на добавленную стоимость.

Налог на прибыль организаций

Налог на прибыль организаций Исполнением прав и обязанностей по операциям с финансовыми инструментами срочных сделок является исполнение финансового инструмента срочных сделок либо путем поставки базисного актива, либо путем произведения окончательного взаиморасчета по финансовому инструменту срочных сделок, либо путем совершения операции, противоположной ранее совершенной операции с финансовым инструментом срочных сделок. Налогоплательщик вправе самостоятельно квалифицировать сделку, признавая ее операцией с финансовым инструментом срочных сделок либо сделкой на поставку предмета сделки с отсрочкой исполнения. Критерии отнесения сделок, предусматривающих поставку предмета сделки к категории операций с финансовыми инструментами срочных сделок должны быть определены налогоплательщиком в учетной политике для целей налогообложения.

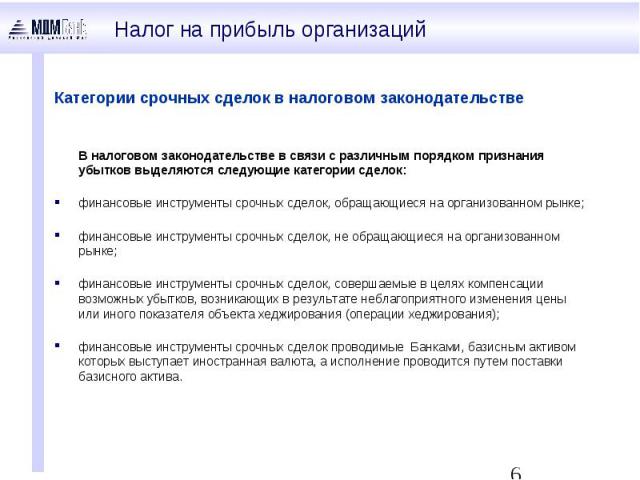

Налог на прибыль организаций В налоговом законодательстве в связи с различным порядком признания убытков выделяются следующие категории сделок: финансовые инструменты срочных сделок, обращающиеся на организованном рынке; финансовые инструменты срочных сделок, не обращающиеся на организованном рынке; финансовые инструменты срочных сделок, совершаемые в целях компенсации возможных убытков, возникающих в результате неблагоприятного изменения цены или иного показателя объекта хеджирования (операции хеджирования); финансовые инструменты срочных сделок проводимые Банками, базисным активом которых выступает иностранная валюта, а исполнение проводится путем поставки базисного актива.

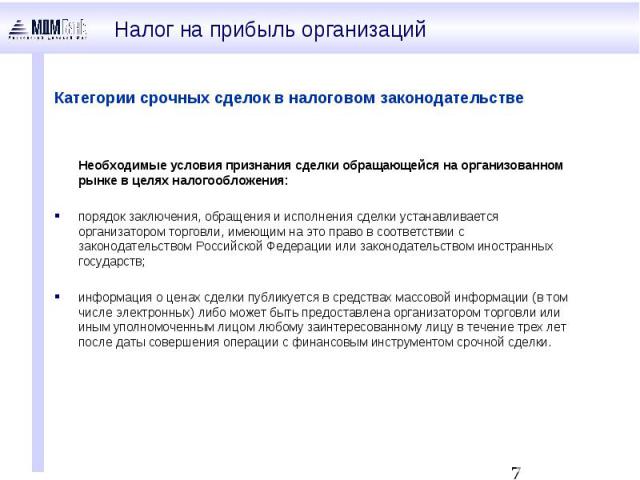

Необходимые условия признания сделки обращающейся на организованном рынке в целях налогообложения: порядок заключения, обращения и исполнения сделки устанавливается организатором торговли, имеющим на это право в соответствии с законодательством Российской Федерации или законодательством иностранных государств; информация о ценах сделки публикуется в средствах массовой информации (в том числе электронных) либо может быть предоставлена организатором торговли или иным уполномоченным лицом любому заинтересованному лицу в течение трех лет после даты совершения операции с финансовым инструментом срочной сделки.

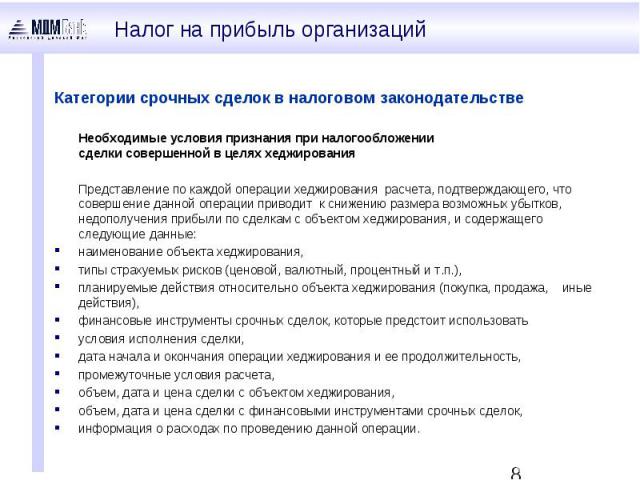

Необходимые условия признания при налогообложении сделки совершенной в целях хеджирования Представление по каждой операции хеджирования расчета, подтверждающего, что совершение данной операции приводит к снижению размера возможных убытков, недополучения прибыли по сделкам с объектом хеджирования, и содержащего следующие данные: наименование объекта хеджирования, типы страхуемых рисков (ценовой, валютный, процентный и т.п.), планируемые действия относительно объекта хеджирования (покупка, продажа, иные действия), финансовые инструменты срочных сделок, которые предстоит использовать условия исполнения сделки, дата начала и окончания операции хеджирования и ее продолжительность, промежуточные условия расчета, объем, дата и цена сделки с объектом хеджирования, объем, дата и цена сделки с финансовыми инструментами срочных сделок, информация о расходах по проведению данной операции.

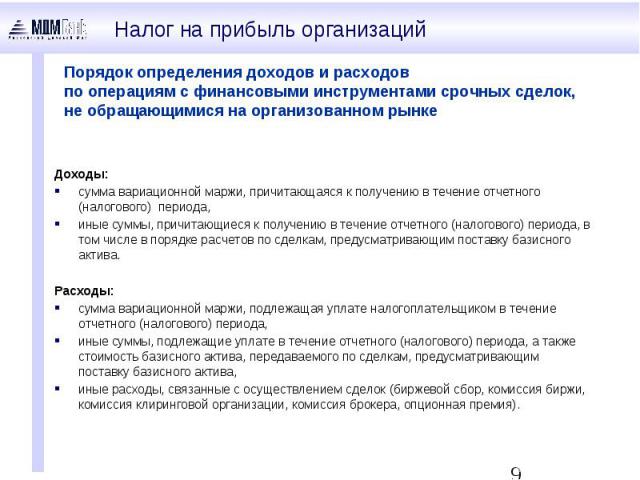

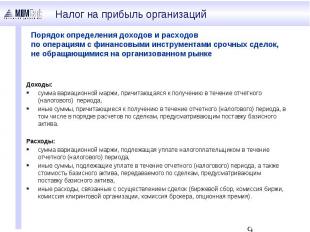

Порядок определения доходов и расходов по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке Доходы: cумма вариационной маржи, причитающаяся к получению в течение отчетного (налогового) периода, иные суммы, причитающиеся к получению в течение отчетного (налогового) периода, в том числе в порядке расчетов по сделкам, предусматривающим поставку базисного актива. Расходы: сумма вариационной маржи, подлежащая уплате налогоплательщиком в течение отчетного (налогового) периода, иные суммы, подлежащие уплате в течение отчетного (налогового) периода, а также стоимость базисного актива, передаваемого по сделкам, предусматривающим поставку базисного актива, иные расходы, связанные с осуществлением сделок (биржевой сбор, комиссия биржи, комиссия клиринговой организации, комиссия брокера, опционная премия).

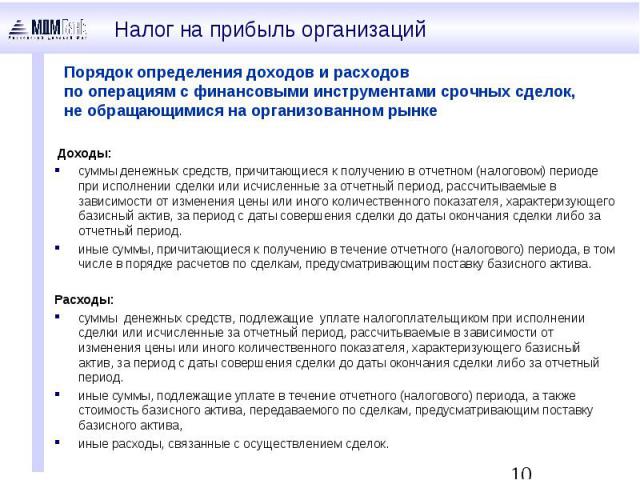

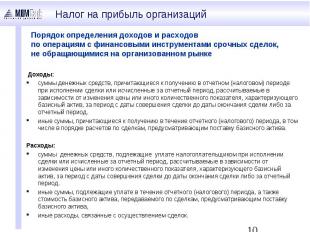

Порядок определения доходов и расходов по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке Доходы: суммы денежных средств, причитающиеся к получению в отчетном (налоговом) периоде при исполнении сделки или исчисленные за отчетный период, рассчитываемые в зависимости от изменения цены или иного количественного показателя, характеризующего базисный актив, за период с даты совершения сделки до даты окончания сделки либо за отчетный период. иные суммы, причитающиеся к получению в течение отчетного (налогового) периода, в том числе в порядке расчетов по сделкам, предусматривающим поставку базисного актива. Расходы: суммы денежных средств, подлежащие уплате налогоплательщиком при исполнении сделки или исчисленные за отчетный период, рассчитываемые в зависимости от изменения цены или иного количественного показателя, характеризующего базисный актив, за период с даты совершения сделки до даты окончания сделки либо за отчетный период. иные суммы, подлежащие уплате в течение отчетного (налогового) периода, а также стоимость базисного актива, передаваемого по сделкам, предусматривающим поставку базисного актива, иные расходы, связанные с осуществлением сделок.

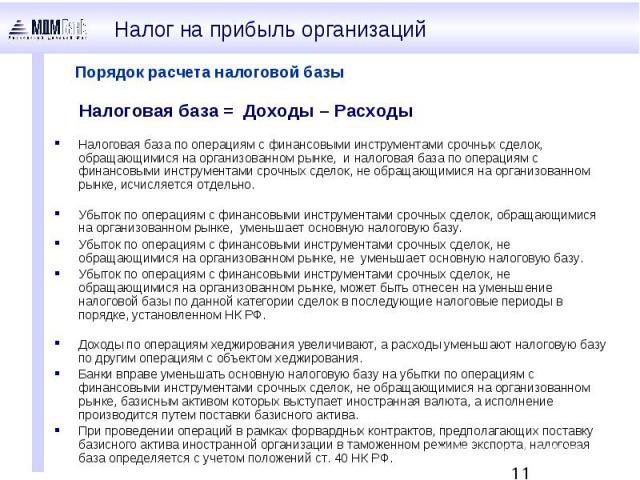

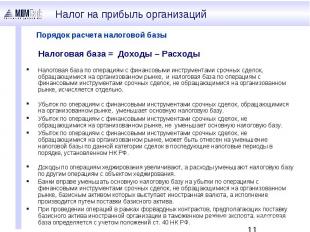

Порядок расчета налоговой базы Налоговая база по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке, и налоговая база по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке, исчисляется отдельно. Убыток по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке, уменьшает основную налоговую базу. Убыток по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке, не уменьшает основную налоговую базу. Убыток по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке, может быть отнесен на уменьшение налоговой базы по данной категории сделок в последующие налоговые периоды в порядке, установленном НК РФ. Доходы по операциям хеджирования увеличивают, а расходы уменьшают налоговую базу по другим операциям с объектом хеджирования. Банки вправе уменьшать основную налоговую базу на убытки по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке, базисным активом которых выступает иностранная валюта, а исполнение производится путем поставки базисного актива. При проведении операций в рамках форвардных контрактов, предполагающих поставку базисного актива иностранной организации в таможенном режиме экспорта, налоговая база определяется с учетом положений ст. 40 НК РФ.

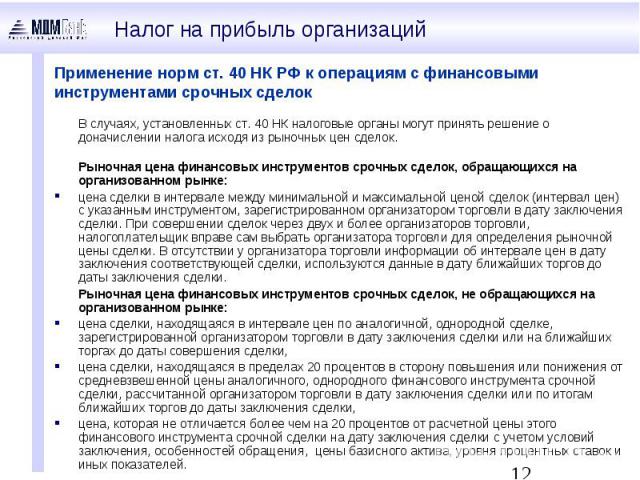

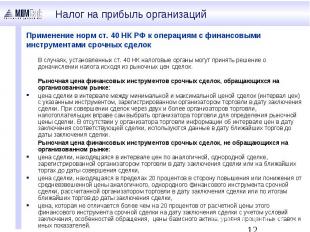

Применение норм ст. 40 НК РФ к операциям с финансовыми инструментами срочных сделок В случаях, установленных ст. 40 НК налоговые органы могут принять решение о доначислении налога исходя из рыночных цен сделок. Рыночная цена финансовых инструментов срочных сделок, обращающихся на организованном рынке: цена сделки в интервале между минимальной и максимальной ценой сделок (интервал цен) с указанным инструментом, зарегистрированном организатором торговли в дату заключения сделки. При совершении сделок через двух и более организаторов торговли, налогоплательщик вправе сам выбрать организатора торговли для определения рыночной цены сделки. В отсутствии у организатора торговли информации об интервале цен в дату заключения соответствующей сделки, используются данные в дату ближайших торгов до даты заключения сделки. Рыночная цена финансовых инструментов срочных сделок, не обращающихся на организованном рынке: цена сделки, находящаяся в интервале цен по аналогичной, однородной сделке, зарегистрированной организатором торговли в дату заключения сделки или на ближайших торгах до даты совершения сделки, цена сделки, находящаяся в пределах 20 процентов в сторону повышения или понижения от средневзвешенной цены аналогичного, однородного финансового инструмента срочной сделки, рассчитанной организатором торговли в дату заключения сделки или по итогам ближайших торгов до даты заключения сделки, цена, которая не отличается более чем на 20 процентов от расчетной цены этого финансового инструмента срочной сделки на дату заключения сделки с учетом условий заключения, особенностей обращения, цены базисного актива, уровня процентных ставок и иных показателей.

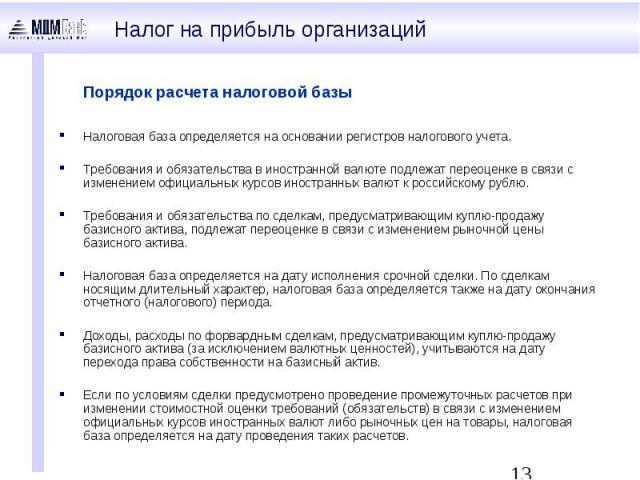

Порядок расчета налоговой базы Налоговая база определяется на основании регистров налогового учета. Требования и обязательства в иностранной валюте подлежат переоценке в связи с изменением официальных курсов иностранных валют к российскому рублю. Требования и обязательства по сделкам, предусматривающим куплю-продажу базисного актива, подлежат переоценке в связи с изменением рыночной цены базисного актива. Налоговая база определяется на дату исполнения срочной сделки. По сделкам носящим длительный характер, налоговая база определяется также на дату окончания отчетного (налогового) периода. Доходы, расходы по форвардным сделкам, предусматривающим куплю-продажу базисного актива (за исключением валютных ценностей), учитываются на дату перехода права собственности на базисный актив. Если по условиям сделки предусмотрено проведение промежуточных расчетов при изменении стоимостной оценки требований (обязательств) в связи с изменением официальных курсов иностранных валют либо рыночных цен на товары, налоговая база определяется на дату проведения таких расчетов.

Порядок расчета налоговой базы При увеличении (уменьшении) рублевого эквивалента требований (обязательств) в иностранной валюте либо увеличении(уменьшении) требований (обязательств) в связи с изменением рыночных котировок базисного актива, сумма положительных (отрицательных) разниц за период с даты заключения сделки (даты предыдущего налогового периода) до даты исполнения сделки (окончания отчетного (налогового) периода) включаются в доход (расход) по сделке. При наступлении срока исполнения сделки производится оценка требований и обязательств с учетом ранее учтенных в целях налогообложения в составе доходов и расходов сумм. По сделкам предусматривающим куплю продажу иностранной валюты, драгоценных металлов или ценных бумаг, номинированных в иностранной валюте, доходы и расходы на дату исполнения сделки определяются с учетом курсовых разниц, определенных как разница между курсом исполнения сделки и курсом, установленным Банком России.

Контактная информация МДМ-Банк Департамент налогообложения Котельническая набережная, д.33, стр.1. 115172, Москва, www.mdmbank.ru