Презентация на тему: Международные финансовые организации

МВКФО обеспечивают международное сотрудничество в валютно-кредитной и финансовой сферах. МВКФО обеспечивают международное сотрудничество в валютно-кредитной и финансовой сферах. МВФКО формируют институциональную структуру валютно-кредитной и финансовой сфер. Цели МВФКО: межгосударственное регулирование валютно-кредитной и финансовой сфер; разработка и принятие коллективный решений; координация политики национальных государств в валютно-кредитной и финансовой сферах.

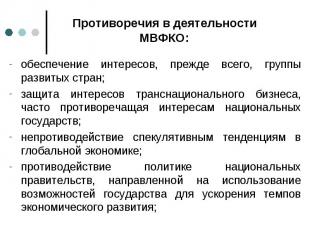

обеспечение интересов, прежде всего, группы развитых стран; обеспечение интересов, прежде всего, группы развитых стран; защита интересов транснационального бизнеса, часто противоречащая интересам национальных государств; непротиводействие спекулятивным тенденциям в глобальной экономике; противодействие политике национальных правительств, направленной на использование возможностей государства для ускорения темпов экономического развития;

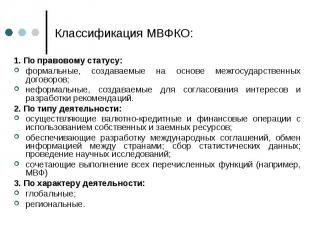

1. По правовому статусу: 1. По правовому статусу: формальные, создаваемые на основе межгосударственных договоров; неформальные, создаваемые для согласования интересов и разработки рекомендаций. 2. По типу деятельности: осуществляющие валютно-кредитные и финансовые операции с использованием собственных и заемных ресурсов; обеспечивающие разработку международных соглашений, обмен информацией между странами; сбор статистических данных; проведение научных исследований; сочетающие выполнение всех перечисленных функций (например, МВФ) 3. По характеру деятельности: глобальные; региональные.

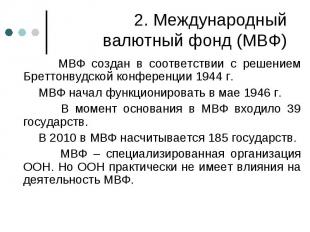

МВФ создан в соответствии с решением Бреттонвудской конференции 1944 г. МВФ создан в соответствии с решением Бреттонвудской конференции 1944 г. МВФ начал функционировать в мае 1946 г. В момент основания в МВФ входило 39 государств. В 2010 в МВФ насчитывается 185 государств. МВФ – специализированная организация ООН. Но ООН практически не имеет влияния на деятельность МВФ.

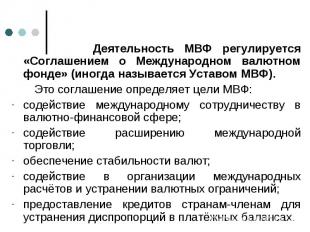

Деятельность МВФ регулируется «Соглашением о Международном валютном фонде» (иногда называется Уставом МВФ). Деятельность МВФ регулируется «Соглашением о Международном валютном фонде» (иногда называется Уставом МВФ). Это соглашение определяет цели МВФ: содействие международному сотрудничеству в валютно-финансовой сфере; содействие расширению международной торговли; обеспечение стабильности валют; содействие в организации международных расчётов и устранении валютных ограничений; предоставление кредитов странам-членам для устранения диспропорций в платёжных балансах.

Капитал МВФ формируется за счёт взносов стран-членов. Капитал МВФ формируется за счёт взносов стран-членов. Размер взноса определяет долю (квоту) страны в капитале МВФ. Эта доля (квота) и, соответственно, взнос определяются: - объемом ВВП страны; - объемом текущих операций платёжного баланса; - объёмом золотовалютных резервов страны. Доля (квота) страны определяется при её вступлении в МВФ.

Квота страны-члена МВФ определяет: Квота страны-члена МВФ определяет: количество голосов страны в МВФ; объём возможного привлечения кредитов МВФ; объём получаемых СДР (специальных прав заимствования) при их очередном распределении. Капитал МВФ пересматривается один раз в 5 лет. Одновременно пересматриваются квоты стран-членов. Капитал МВФ в 1946 г. – 8 млрд. долл. США; в 2010 г. – 310 млрд. долл. США.

Структура квоты: 25% - в резервных валютах; 75% - в национальной валюте страны-члена. Структура квоты: 25% - в резервных валютах; 75% - в национальной валюте страны-члена. Внесение странами-членами основной части квоты в национальных валютах предполагает формирование значи-тельной части капитала МВФ в неконвертируемых валютах. Следовательно, объём капитала МВФ, используемого для кредитования, меньше номинального капитала.

СДР (Special Drawing Rights - SDR) – счётная денежная единица, используемая в рамках МВФ. СДР (Special Drawing Rights - SDR) – счётная денежная единица, используемая в рамках МВФ. СДР также – резервный актив, эмитируемый МВФ и распределяемый среди стран-членов в зависимости от квот в капитале МВФ. СДР не является обязательством эмитента. СДР находится в собственности стран-членов МВФ. Эмиссия наличных СДР не осуществляется. Стоимость СДР рассчитывается на основе корзины валют, включающей: доллар США, евро, фунт стерлинг, иену.

Страны-члены МВФ из числа развитых стран обязаны покупать СДР у стран, испытывающих проблемы с платёжным балансом, и расплачиваться свободно конвертируемой валютой (СКВ). Страны-члены МВФ из числа развитых стран обязаны покупать СДР у стран, испытывающих проблемы с платёжным балансом, и расплачиваться свободно конвертируемой валютой (СКВ). Это позволяет странам-держателям СДР получать средства в СКВ. Страны, покупающие СДР в обмен на СКВ, получают процентные платежи от стран, обменявших СДР. Процентные платежи начисляются на сумму разницы между фактическим объёмом СДР у страны, получившей этот резервный актив в обмен на СКВ, и квотой этой страны в СДР, установленной МВФ.

Наряду с собственным капиталом МВФ использует для кредитования стран-членов заёмные ресурсы. Наряду с собственным капиталом МВФ использует для кредитования стран-членов заёмные ресурсы. МВФ получает кредиты у развитых стран. До настоящего времени МВФ не привлекал кредиты частных банков. По Генеральному соглашению о займах (General Arrangements to Borrow – GAB) МВФ получает кредиты группы десяти развитых стран. По Новым соглашениям о займах (New Arrangements to Borrow - NAB) МВФ может получить кредит 25 ведущих стран на сумму 34 млрд. СДР.

Управляющими структурами МВФ являются: Управляющими структурами МВФ являются: Совет управляющих; Исполнительный совет. Совет управляющих – высший орган МВФ. Он включает по одному представителю от каждой страны-члена МВФ. Исполнительный совет управляет текущей деятельностью МВФ. Он принимает решения о предоставлении кредитов и одобрении экономических программ МВФ, реализуемых в странах – получателях кредитов МВФ.

Исполнительный совет состоит из двадцати четырёх исполнительных директоров и Директора-распорядителя. Исполнительный совет состоит из двадцати четырёх исполнительных директоров и Директора-распорядителя. Пять исполнительных директоров назначаются странами с наибольшими квотами в капитале МВФ (США, Япония, Германия, Великобритания, Франция). Право назначить исполнительного директора также имеют Россия, Китай, Саудовская Аравия. Остальные 16 директоров назначаются группами стран. Исполнительный директор распоряжается при голосовании числом голосов назначивших его стран.

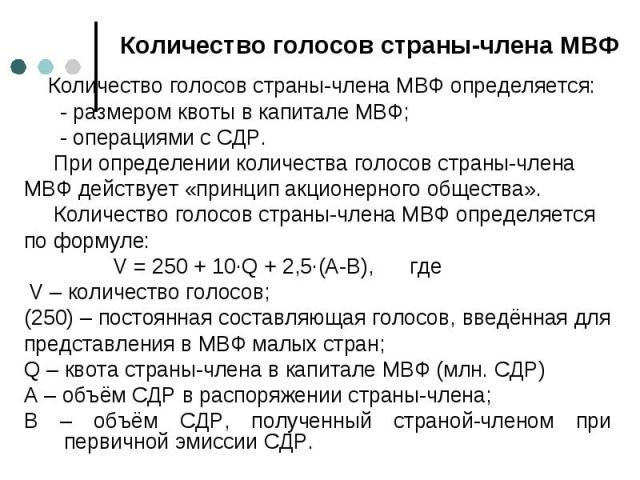

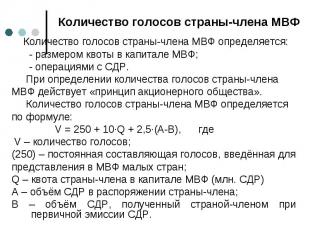

Количество голосов страны-члена МВФ определяется: Количество голосов страны-члена МВФ определяется: - размером квоты в капитале МВФ; - операциями с СДР. При определении количества голосов страны-члена МВФ действует «принцип акционерного общества». Количество голосов страны-члена МВФ определяется по формуле: V = 250 + 10∙Q + 2,5∙(A-B), где V – количество голосов; (250) – постоянная составляющая голосов, введённая для представления в МВФ малых стран; Q – квота страны-члена в капитале МВФ (млн. СДР) A – объём СДР в распоряжении страны-члена; B – объём СДР, полученный страной-членом при первичной эмиссии СДР.

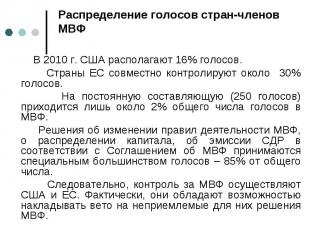

В 2010 г. США располагают 16% голосов. Страны ЕС совместно контролируют около 30% голосов. На постоянную составляющую (250 голосов) приходится лишь около 2% общего числа голосов в МВФ. Решения об изменении правил деятельности МВФ, о распределении капитала, об эмиссии СДР в соответствии с Соглашением об МВФ принимаются специальным большинством голосов – 85% от общего числа. Следовательно, контроль за МВФ осуществляют США и ЕС. Фактически, они обладают возможностью накладывать вето на неприемлемые для них решения МВФ.

Кредиты МВФ странам-членам носят целевой характер и предоставляются для финансирования дефицитов платёжных балансов и обеспечения макроэкономической стабильности. Кредиты МВФ оформляются в виде операций СВОП: страна-заемщик выкупает у МВФ свободно конвертируемую валюту за свою национальную валюту с обязательством выкупить в будущем периоде национальную валюту. Кредит МВФ обычно предоставляется частями – траншами.

получение резервной доли (первый кредитный транш); получение резервной доли (первый кредитный транш); получение кредитных долей, том числе: кредиты «стенд-бай»; механизм расширенного кредитования; специальные кредитные механизмы.

Резервная доля (Reserve Tranche) – средства, которые страна может получить у МВФ в первоочерёдном порядке для покрытия дефицита платёжного баланса. Резервная доля (Reserve Tranche) – средства, которые страна может получить у МВФ в первоочерёдном порядке для покрытия дефицита платёжного баланса. Резервная доля – превышение квоты страны-члена над суммой национальной валюты этой страны на счёте МВФ. Следовательно, получение этих ресурсов фактически означает отзыв страной-членом средств в СКВ, внесённых в качестве своей квоты в МВФ.

Кредитные доли – кредиты, которые страны-члены могут получить у МВФ сверх резервной доли. Доступ стран-членов к кредитным ресурсам МВФ ограничен. Следует помнить, что предоставление кредита МВФ оформляется операцией СВОП. Объём валюты конкретной страны в активах МВФ не может превышать 200% квоты этой страны, включая 75% квоты, вносимой в национальной валюте. Поэтому сумма кредита, предоставляемого конкретной стране, не должна превышать 125% её квоты (200%-75%). Но Устав МВФ позволяет не соблюдать это ограничение в экстренных случаях.

В рамках Договорённости о резервных кредитах стенд-бай (Stand-by Arrangements) МВФ открывает странам-членам кредитные линии на срок до 3 лет для финансирования дефицитов платёжных балансов. В рамках Договорённости о резервных кредитах стенд-бай (Stand-by Arrangements) МВФ открывает странам-членам кредитные линии на срок до 3 лет для финансирования дефицитов платёжных балансов. Кредитная линия открывается на основе договорённостей о реализации страной-членом рекомендаций МВФ в сфере макроэкономической политики.

Механизм расширенного кредитования (Extended Fund Facility) используется при возникновении у страны-члена МВФ устойчивого дефицита платёжного баланса, вызванного структурными факторами. Механизм расширенного кредитования (Extended Fund Facility) используется при возникновении у страны-члена МВФ устойчивого дефицита платёжного баланса, вызванного структурными факторами. В этом случае кредит предоставляется на более длительный срок в большем объёме, чем кредит стенд-бай. Страна-заемщик принимает на себя обязательства о реализации стабилизационной программы, излагаемой в Меморандуме об экономической и финансовой политике. При нарушении параметров стабилизационной программы очередной транш займа стране-заемщику не предоставляется.

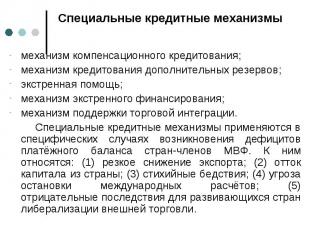

механизм компенсационного кредитования; механизм компенсационного кредитования; механизм кредитования дополнительных резервов; экстренная помощь; механизм экстренного финансирования; механизм поддержки торговой интеграции. Специальные кредитные механизмы применяются в специфических случаях возникновения дефицитов платёжного баланса стран-членов МВФ. К ним относятся: (1) резкое снижение экспорта; (2) отток капитала из страны; (3) стихийные бедствия; (4) угроза остановки международных расчётов; (5) отрицательные последствия для развивающихся стран либерализации внешней торговли.

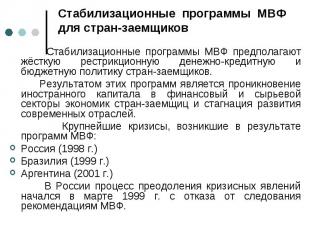

Стабилизационные программы МВФ предполагают жёсткую рестрикционную денежно-кредитную и бюджетную политику стран-заемщиков. Стабилизационные программы МВФ предполагают жёсткую рестрикционную денежно-кредитную и бюджетную политику стран-заемщиков. Результатом этих программ является проникновение иностранного капитала в финансовый и сырьевой секторы экономик стран-заемщиц и стагнация развития современных отраслей. Крупнейшие кризисы, возникшие в результате программ МВФ: Россия (1998 г.) Бразилия (1999 г.) Аргентина (2001 г.) В России процесс преодоления кризисных явлений начался в марте 1999 г. с отказа от следования рекомендациям МВФ.

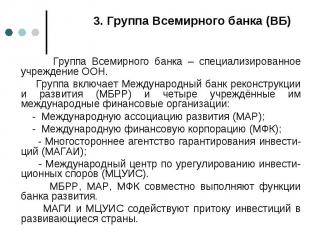

Группа Всемирного банка – специализированное учреждение ООН. Группа включает Международный банк реконструкции и развития (МБРР) и четыре учреждённые им международные финансовые организации: - Международную ассоциацию развития (МАР); - Международную финансовую корпорацию (МФК); - Многостороннее агентство гарантирования инвести-ций (МАГАИ); - Международный центр по урегулированию инвести-ционных споров (МЦУИС). МБРР, МАР, МФК совместно выполняют функции банка развития. МАГИ и МЦУИС содействуют притоку инвестиций в развивающиеся страны.

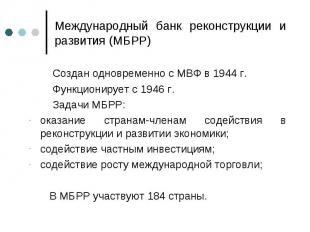

Создан одновременно с МВФ в 1944 г. Создан одновременно с МВФ в 1944 г. Функционирует с 1946 г. Задачи МБРР: оказание странам-членам содействия в реконструкции и развитии экономики; содействие частным инвестициям; содействие росту международной торговли; В МБРР участвуют 184 страны.

Капитал МБРР состоит из уставного и заемного капиталов. Уставной капитал сформирован на основе подписки стран-членов на акции. В настоящее время оплачено 6% уставного капитала. Оставшаяся часть капитала может быть востребована у стран-членов в случае необходимости. Заемный капитал формируется за счёт размещения облигаций на мировом рынке ссудного капитала.

Структура управления МБРР аналогична структуре управления МВФ. Наибольшее число голосов (16,87%) принадлежит США и обеспечивает этой стране право вето. Членами МБРР являются только страны-члены МВФ. По традиции МБРР возглавляет гражданин США.

МБРР предоставляет кредиты странам-членам. Кредиты могут предоставляться частным компаниям стран-членов под государственную гарантию. В 40-х и 50-х гг. XX в. МБРР кредитовал инфраструктурные проекты (транспорт, энергетику). В 60-е и 70-е гг. XX в. приоритетными для МБРР становятся социальные проекты (преодоление бедности). В 80-е гг. XX в. МБРР переходит от финансирования проектов к программам. Цели таких программ: уменьшение участия государства в экономике; отмена ограничений в отношении иностранного капитала.

Международная ассоциация развития (МАР) предоставляет кредиты странам с самым низким показателем ВВП на душу населения. Международная финансовая корпорация (МФК) оказывает поддержку частному сектору. Многостороннее агентство гарантирования инвестиций (МАГИ) страхует прямые инвестиции в развивающиеся страны от некоммерческих рисков (национализация, военные действия, гражданские беспорядки).

Банк международных расчётов (БМР) создан в 1930 г. на основе межправительственного соглашения шести европейских стран. Банк международных расчётов (БМР) создан в 1930 г. на основе межправительственного соглашения шести европейских стран. Штаб-квартира – в Базеле, Швейцария. БМР – международный банк центральных банков. С 2002 г. правом владения акциями БМР обладают только центральные банки. Цели БМР: содействие сотрудничеству центральных банков; выполнение функций банка-агента при проведении операций банков-членов.

БМР создан в форме акционерного общества. Число банков-членов – более 50. Активы БМР превышают 300 млрд. СДР. Основной источник ресурсов БМР – депозиты центральных банков в резервных валютах. Органы управления: общее собрание акционеров (центральных банков); совет директоров. Акционерам выплачиваются дивиденды. Банк России участвует в БМР с 1996 г.

осуществляет прием депозитов центральных банков в резервных валютах; осуществляет прием депозитов центральных банков в резервных валютах; предоставляет краткосрочные кредиты центральным банкам; является агентом центральных банков при операциях на валютном рынке; содействует развитию международных расчётов; организует совместные интервенции центральных банков в целях стабилизации курсов резервных валют; осуществляет наблюдение за функционированием еврорынка.

БМР – учредитель научных и консультативных организаций. Базельский комитет по банковскому надзору разрабатывает нормы пруденциального надзора за деятельностью коммерческих банков (стандарты «Базель I» и «Базель II»). Комитет по системам платежей и расчётов координирует деятельность центральных банков по развитию и регулированию платёжных систем. Комитет по рынкам играет важную роль в координации денежно-кредитной политики ведущих стран. Институт финансовой стабильности проводит исследования в сфере МВКО.

Спасибо за внимание! Спасибо за внимание!