Презентация на тему: количественные методы в финансах

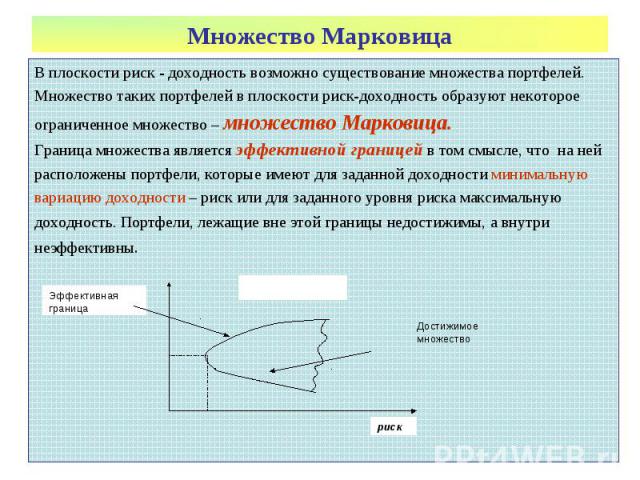

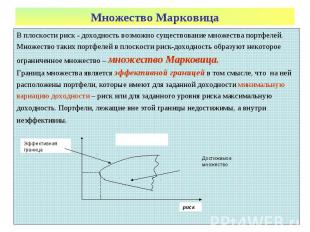

В плоскости риск - доходность возможно существование множества портфелей. В плоскости риск - доходность возможно существование множества портфелей. Множество таких портфелей в плоскости риск-доходность образуют некоторое ограниченное множество – множество Марковица. Граница множества является эффективной границей в том смысле, что на ней расположены портфели, которые имеют для заданной доходности минимальную вариацию доходности – риск или для заданного уровня риска максимальную доходность. Портфели, лежащие вне этой границы недостижимы, а внутри неэффективны.

Модель Марковица основана на следующих предположениях. Модель Марковица основана на следующих предположениях. Рынок состоит из конечного числа абсолютно ликвидных активов. Доходности являются нормально распределенными случайными величинами, имеющие конечные значения математического ожидания (доходности ) и дисперсии (риск). Индивидуальные предпочтения инвестора определяются функцией полезности от двух аргументов – ожидаемой доходности и и риска. Инвесторы не склонны к риску. Инвестор при одинаковых доходностях предпочитает портфель с меньшим риском или при одинаковых рисках инвестор предпочитает портфель с большей доходностью. Налоги и транзакционные издержки отсутствуют.

Портфель, который имеет наименьший риск при заданной доходности, или максимальную доходность при заданном риске называется эффективным.

С математической точки зрения нахождение эффективной границы - это С математической точки зрения нахождение эффективной границы - это задача оптимизации. Требуется найти доли ценных бумаг, при которых для заданного уровня доходности риск (вариация) портфеля будет минимальной. Если необходимо сформировать эффективный портфель из N бумаг, то для ее решения применяется метод квадратичного программирования или метод множителей Лагранжа. Для решения задачи об инвестировании необходимо иметь следующую информацию: Ожидаемые доходности ценных бумаг из которых предполагается формировать портфель, риск (стандартное отклонение доходности) каждой ценной бумаги, матрицу вариаций ковариаций (фактически ковариацию каждой пары бумаг)

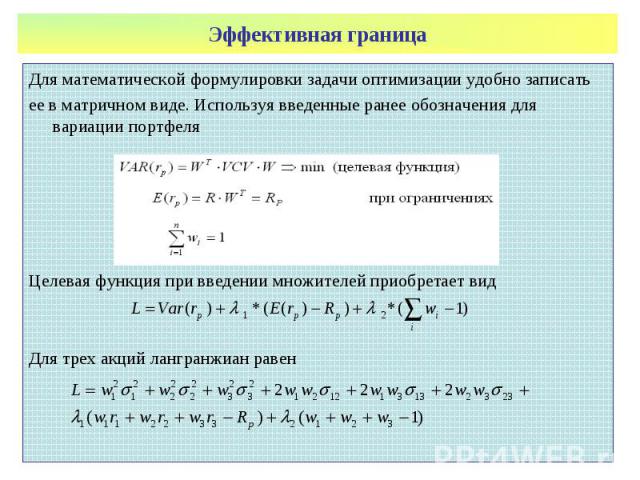

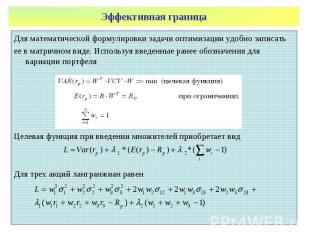

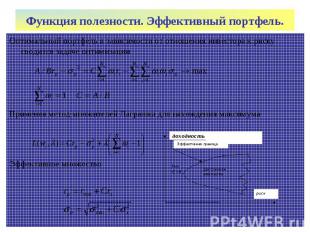

Для математической формулировки задачи оптимизации удобно записать Для математической формулировки задачи оптимизации удобно записать ее в матричном виде. Используя введенные ранее обозначения для вариации портфеля Целевая функция при введении множителей приобретает вид Для трех акций лангранжиан равен

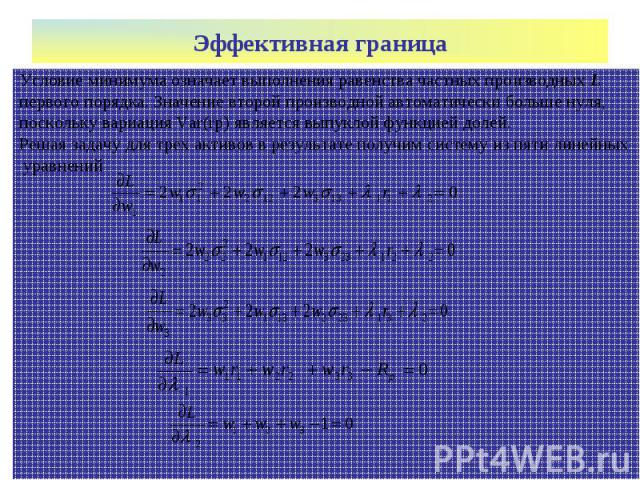

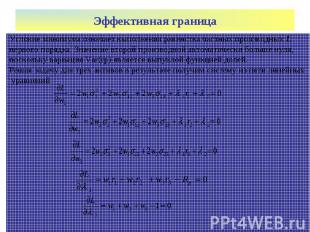

Условие минимума означает выполнения равенства частных производных L Условие минимума означает выполнения равенства частных производных L первого порядка. Значение второй производной автоматически больше нуля, поскольку вариация Var(rp) является выпуклой функцией долей. Решая задачу для трех активов в результате получим систему из пяти линейных уравнений

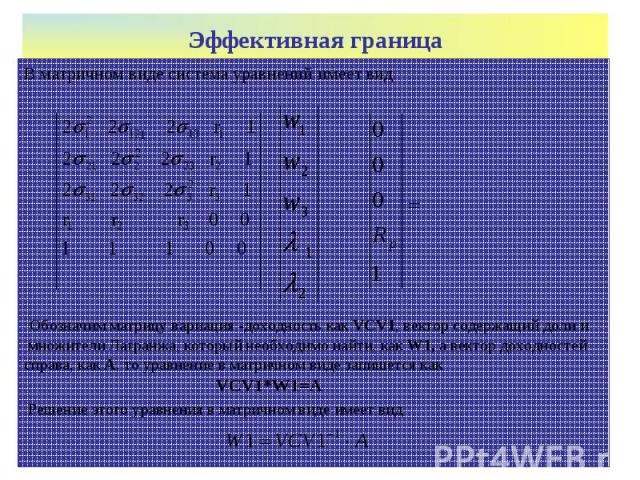

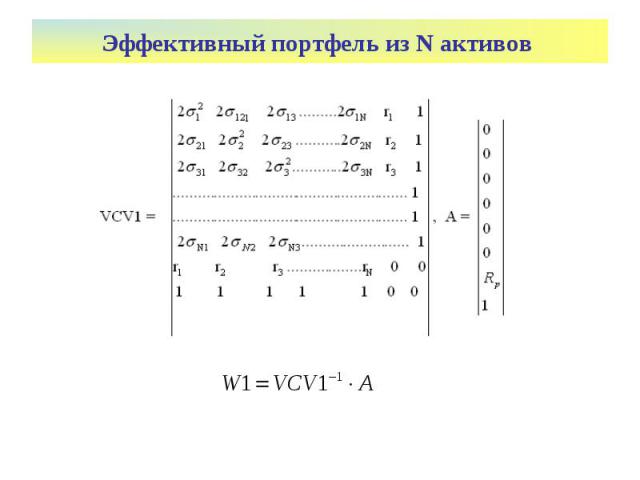

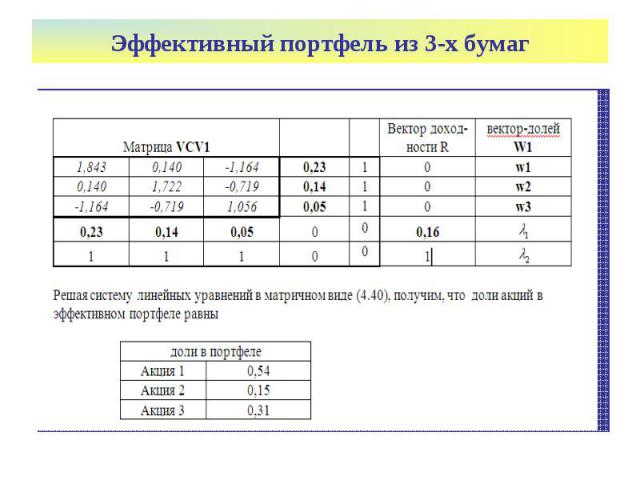

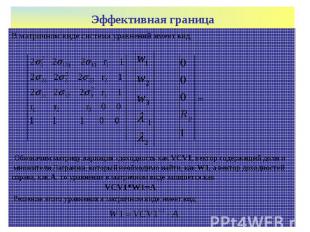

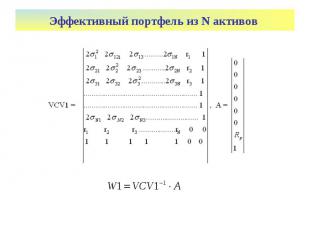

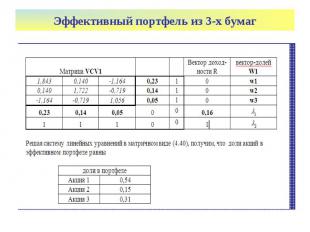

В матричном виде система уравнений имеет вид В матричном виде система уравнений имеет вид = Обозначим матрицу вариация -доходность как VCV1, вектор содержащий доли и множители Лагранжа, который необходимо найти, как W1, а вектор доходностей справа, как А, то уравнение в матричном виде запишется как VCV1*W1=А Решение этого уравнения в матричном виде имеет вид

Задачу нахождения эффективной границы можно решить в Excel, применяя процедуру известную, как «Поиск решения». Задачу нахождения эффективной границы можно решить в Excel, применяя процедуру известную, как «Поиск решения».

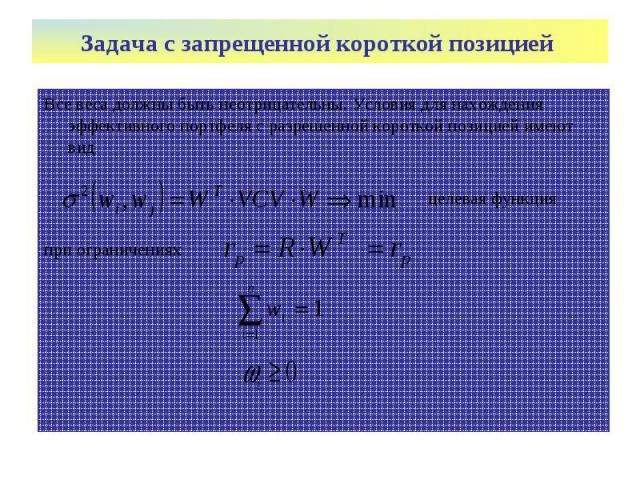

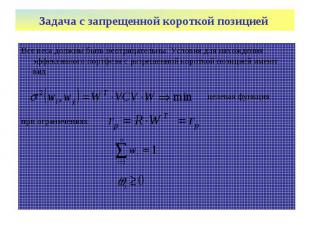

Все веса должны быть неотрицательны. Условия для нахождения эффективного портфеля с разрешенной короткой позицией имеют вид Все веса должны быть неотрицательны. Условия для нахождения эффективного портфеля с разрешенной короткой позицией имеют вид целевая функция при ограничениях

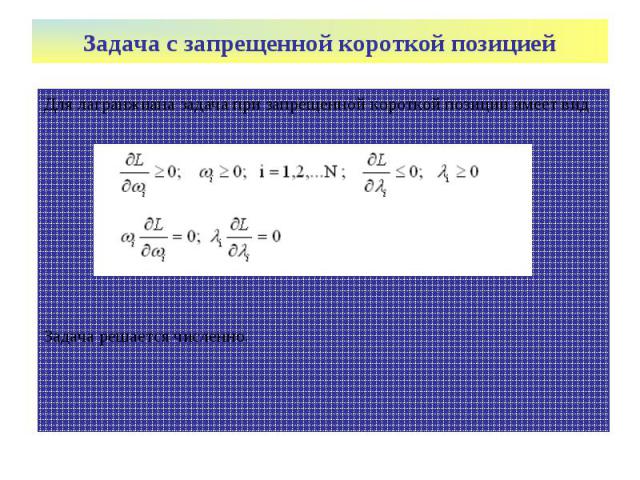

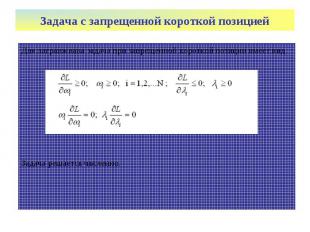

Для лагранжиана задача при запрещенной короткой позиции имеет вид Для лагранжиана задача при запрещенной короткой позиции имеет вид Задача решается численно.

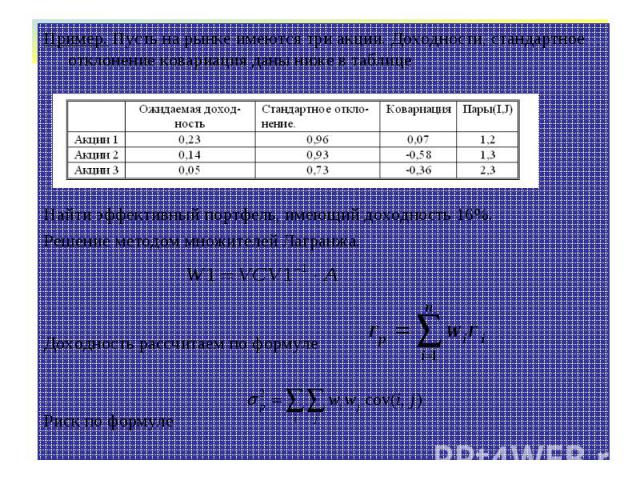

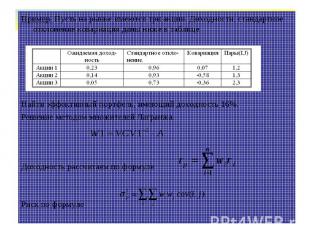

Пример. Пусть на рынке имеются три акции. Доходности, стандартное отклонение ковариация даны ниже в таблице Пример. Пусть на рынке имеются три акции. Доходности, стандартное отклонение ковариация даны ниже в таблице Найти эффективный портфель, имеющий доходность 16%. Решение методом множителей Лагранжа. Доходность рассчитаем по формуле Риск по формуле

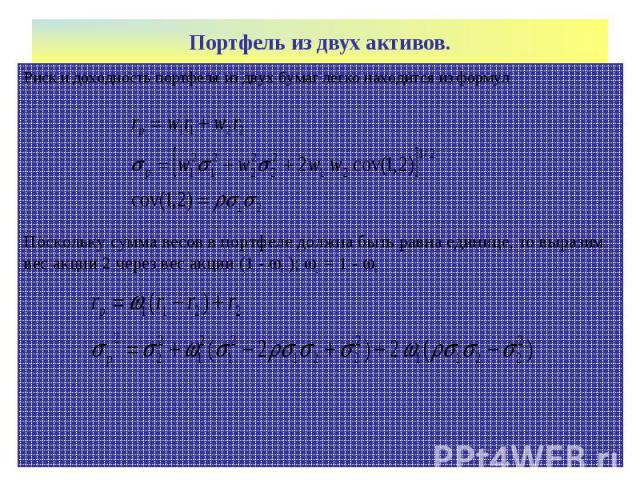

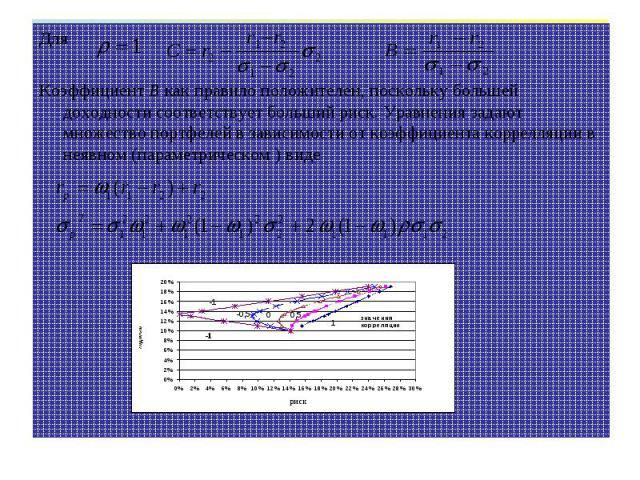

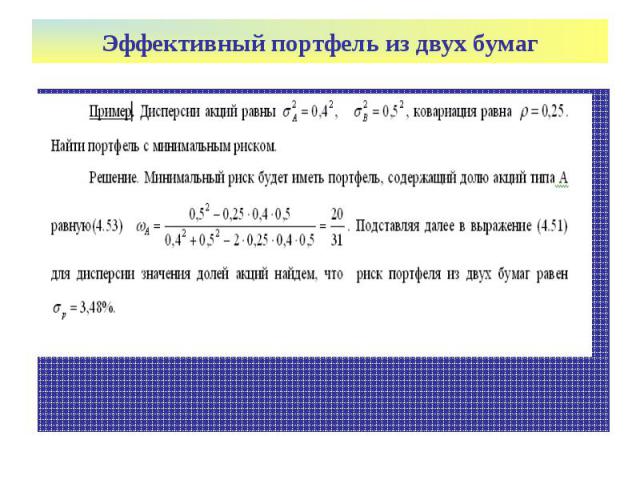

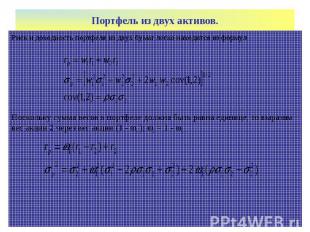

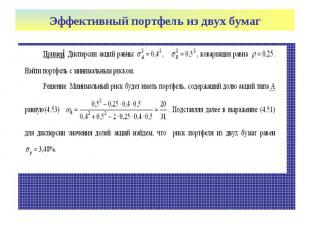

Риск и доходность портфеля из двух бумаг легко находится из формул Риск и доходность портфеля из двух бумаг легко находится из формул Поскольку сумма весов в портфеле должна быть равна единице, то выразим вес акции 2 через вес акции (1 - 1 ); 2 = 1 - 1

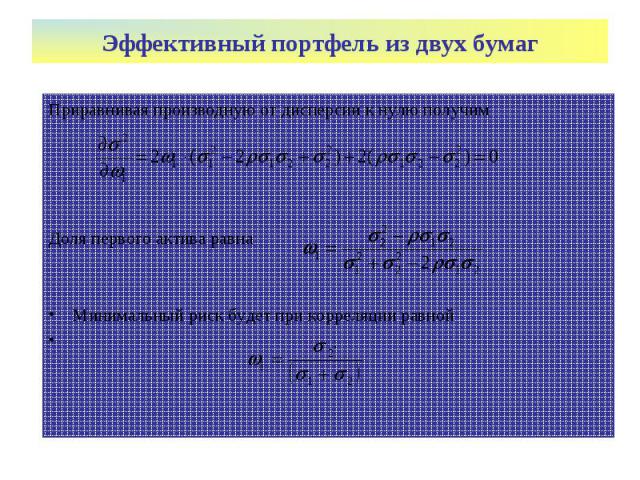

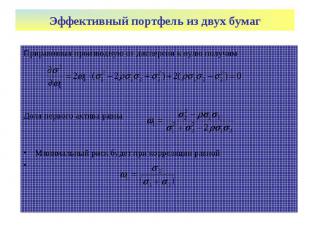

Приравнивая производную от дисперсии к нулю получим Приравнивая производную от дисперсии к нулю получим Доля первого актива равна Минимальный риск будет при корреляции равной

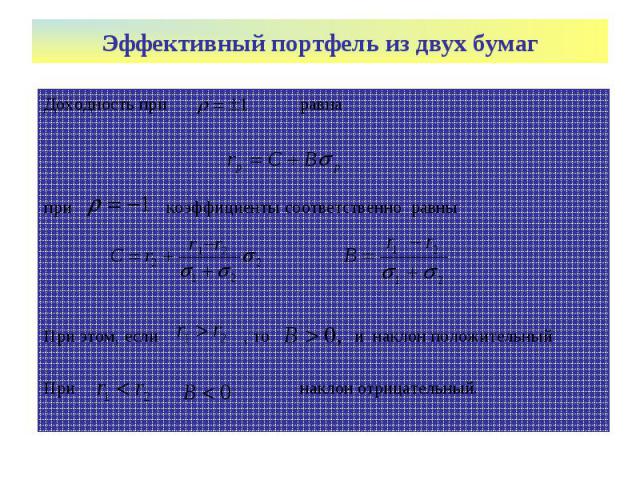

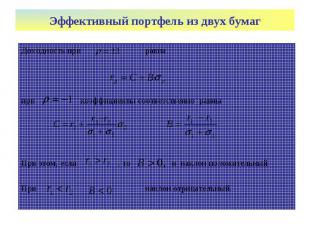

Доходность при равна Доходность при равна при коэффициенты соответственно равны При этом, если , то и наклон положительный При наклон отрицательный.

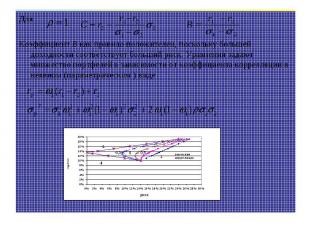

Для Для Коэффициент В как правило положителен, поскольку большей доходности соответствует больший риск. Уравнения задают множество портфелей в зависимости от коэффициента коррелляции в неявном (параметрическом ) виде

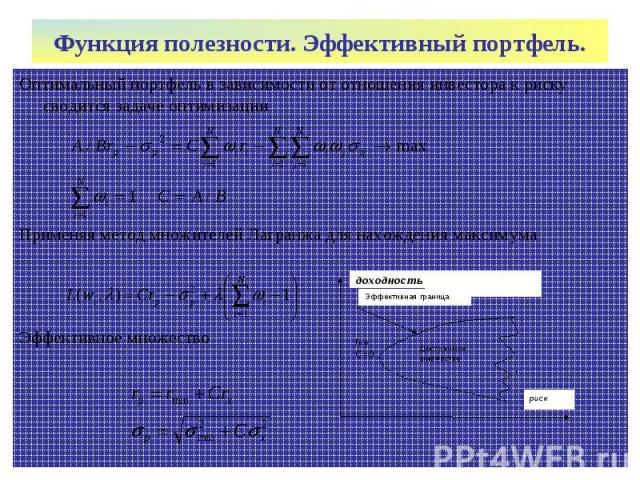

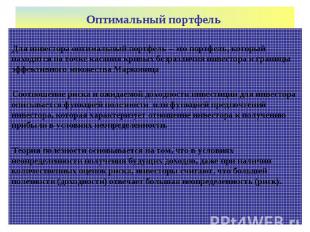

Для инвестора оптимальный портфель – это портфель, который находится на точке касания кривых безразличия инвестора и границы эффективного множества Марковица Соотношение риска и ожидаемой доходности инвестиции для инвестора описывается функцией полезности или функцией предпочтений инвестора, которая характеризует отношение инвестора к получению прибыли в условиях неопределенности. Теория полезности основывается на том, что в условиях неопределенности получения будущих доходов, даже при наличии количественных оценок риска, инвесторы считают, что большей полезности (доходности) отвечает большая неопределенность (риск).

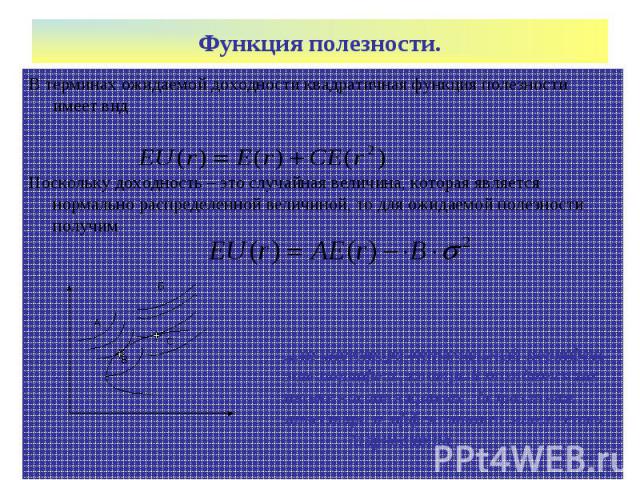

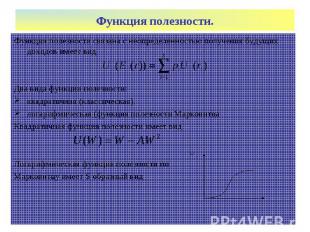

Функция полезности связана с неопределенностью получения будущих доходов имеет вид Функция полезности связана с неопределенностью получения будущих доходов имеет вид Два вида функции полезности: квадратичная (классическая). логарифмическая (функция полезности Марковитца Квадратичная функция полезности имеет вид Логарифмическая функция полезности по Марковитцу имеет S образный вид

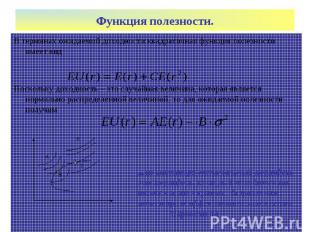

В терминах ожидаемой доходности квадратичная функция полезности имеет вид В терминах ожидаемой доходности квадратичная функция полезности имеет вид Поскольку доходность – это случайная величина, которая является нормально распределенной величиной, то для ожидаемой полезности получим Для инвестора оптимальный портфель – это портфель, который находится на точке касания кривых безразличия инвестора и эффективного множества Марковитца

Оптимальный портфель в зависимости от отношения инвестора к риску сводится задаче оптимизации Оптимальный портфель в зависимости от отношения инвестора к риску сводится задаче оптимизации Применяя метод множителей Лагранжа для нахождения максимума Эффективное множество