Презентация на тему: Валютно - кассовое обслуживание

ГБОУ СПО «Серпуховский машиностроительный техникум Московской области»Преподаватель экономических дисциплин Мастерских В.С.Презентация к уроку по дисциплинам «Банковские операции. Учет в банках»Специальность «Банковское дело»Тема: «Валютно - кассовое обслуживание»1.1 «Кассовое обслуживание физических и юридических лиц, учёт кассовых операций»1.2 «Деятельность банков на валютном рынке. Учет валютных операций»2013год.

ГБОУ СПО «Серпуховский машиностроительный техникум Московской области» 1.1 «Кассовое обслуживание физических и юридических лиц, учёт кассовых операций»

Актуальность темы: все чаще и чаще в нашей жизни мы сталкиваемся с электронными расчетами, и все чаще и чаще современные инструменты денежного обращения начинают вытеснять на некоторых рынках своих предшественников - наличные и безналичные деньги. Причины этого процесса достаточно очевидны, так как те средства денежного обращения, которые мы имеем сейчас, отнюдь не являются идеальными и поэтому идет их непрерывное совершенствование.Цель работы – определение механизма организации расчетно-кассового обслуживания физических и юридических лиц. Для поставленной цели необходимо решить ряд задач:Раскрыть особенности организации кассовой работы в банке.Ознакомить со структурой кассового подразделения банка.Ознакомить с учетом первичных документов кассовых операций.Раскрыть принцип организации документооборота при осуществлении кассовых операций.Определить порядок отражения кассовых операций по счетам бухгалтерского учёта.

1.1. Особенности организации кассовой работы в банкеНеобходимо учитывать следующие особенности осуществления кассовых операций:1. Касса банка должна находиться в специализированном помещении, оснащена всем необходимым оборудованием, соответствующим установленным нормативным требованиям.2. Кредитным организациям для обеспечения своевременной выдачи наличных денег с банковских счетов клиентов устанавливается сумма минимально допустимого остатка наличных денег в операционной кассе на конец дня, т. е. фактический остаток денег в кассе не должен быть ниже установленного.3. Сохранность денежных средств и ценностей, организацию кассового, обслуживания клиентов, контроль за оприходованием наличных денег, поступивших в кассы кредитной организации, обеспечивает руководитель кредитной организации, который несет ответственность в соответствии с законодательством Российской Федерации.4. В целях минимизации рисков кредитная организация может застраховать денежную наличность операционной кассы, находящуюся в хранилищах ценностей самой кредитной организации и ее внутренних структурных подразделениях, программно-технических комплексах, а также жизнь кассовых работников, осуществляющих операции с денежной наличностью(ценностями).5. Кассовое подразделение возглавляется заведующим кассой, заведующим хранилищем ценностей, главным, старшим кассиром; или другим кассовым работником кредитной организации.И т.д.

1.2. Структура кассового подразделения банкаДля комплексного кассового обслуживания физических и юридических лиц и обработки денежной наличности кредитная организация создает кассовое подразделение, состоящее из приходных, расходных, приходно-расходных, вечерних касс, касс пересчета и др. Обменные валютные пункты также входят в состав кассового подразделения банка.Целесообразность создания тех или иных касс, их количество и численность кассовых работников, а также необходимость установки банкоматов, электронных кассиров, автоматических сейфов определяются руководителем кредитной организации.Кредитная организация осуществляет инкассацию и доставку собственных наличных денежных средств и ценностей, а также наличных денежных средств и ценностей, принадлежащих клиентам, самостоятельно либо на договорных условиях через другие организации, осуществляющие операции по инкассации и входящие в банковскую систему РФ.Руководитель подразделения инкассации обеспечивает организацию работы по доставке ценностей, создание условий, направленных на сохранность перевозимых ценностей и безопасность бригады инкассаторов, и несет ответственность в соответствии с законодательством за обеспечение соблюдения законодательных актов Российской Федерации и нормативных актов Банка России.

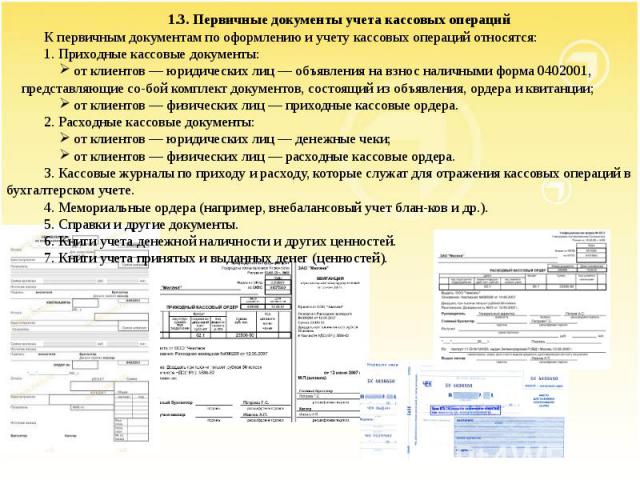

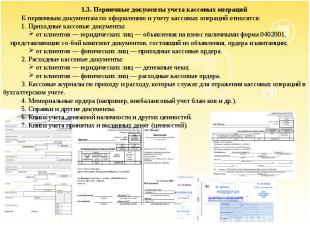

1.3. Первичные документы учета кассовых операцийК первичным документам по оформлению и учету кассовых операций относятся:1. Приходные кассовые документы: от клиентов — юридических лиц — объявления на взнос наличными форма 0402001, представляющие собой комплект документов, состоящий из объявления, ордера и квитанции; от клиентов — физических лиц — приходные кассовые ордера.2. Расходные кассовые документы: от клиентов — юридических лиц — денежные чеки; от клиентов — физических лиц — расходные кассовые ордера.3. Кассовые журналы по приходу и расходу, которые служат для отражения кассовых операций в бухгалтерском учете.4. Мемориальные ордера (например, внебалансовый учет бланков и др.).5. Справки и другие документы.6. Книги учета денежной наличности и других ценностей.7. Книги учета принятых и выданных денег (ценностей).

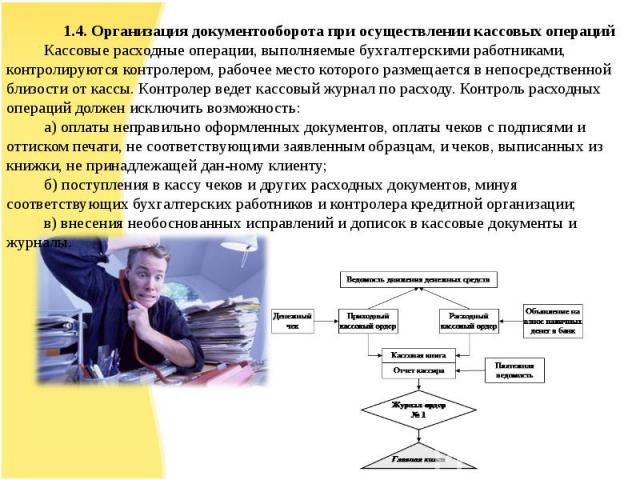

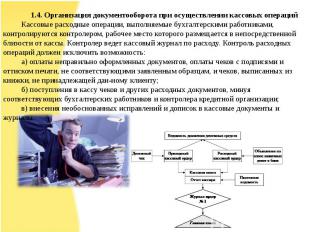

1.4. Организация документооборота при осуществлении кассовых операцийКассовые расходные операции, выполняемые бухгалтерскими работниками, контролируются контролером, рабочее место которого размещается в непосредственной близости от кассы. Контролер ведет кассовый журнал по расходу. Контроль расходных операций должен исключить возможность: а) оплаты неправильно оформленных документов, оплаты чеков с подписями и оттиском печати, не соответствующими заявленным образцам, и чеков, выписанных из книжки, не принадлежащей данному клиенту;б) поступления в кассу чеков и других расходных документов, минуя соответствующих бухгалтерских работников и контролера кредитной организации;в) внесения необоснованных исправлений и дописок в кассовые документы и журналы.

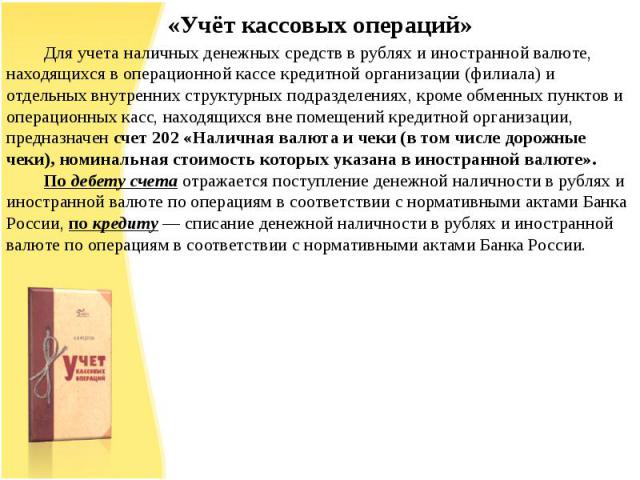

Для учета наличных денежных средств в рублях и иностранной валюте, находящихся в операционной кассе кредитной организации (филиала) и отдельных внутренних структурных подразделениях, кроме обменных пунктов и операционных касс, находящихся вне помещений кредитной организации, предназначен счет 202 «Наличная валюта и чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте».По дебету счета отражается поступление денежной наличности в рублях и иностранной валюте по операциям в соответствии с нормативными актами Банка России, по кредиту — списание денежной наличности в рублях и иностранной валюте по операциям в соответствии с нормативными актами Банка России.

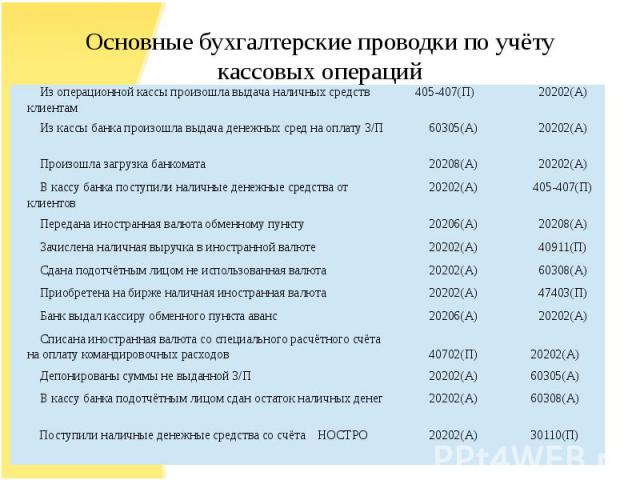

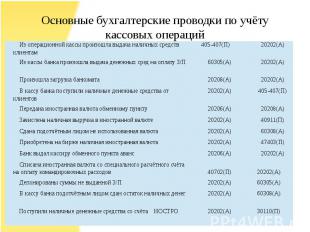

Основные бухгалтерские проводки по учёту кассовых операций

Расчетно-кассовое обслуживание банками юридических и физических лиц занимает все большее место в банковских операциях. На основании проведенного исследования, мы можем констатировать, что организация расчетно-кассового обслуживания юридических и физических лиц в коммерческих банках представляет собой сложную многоуровневую систему, требующую постоянной рационализации и совершенствования.

Международные расчёты – это расчёты по обязательствам юридических и физических лиц одной страны по отношению требованиям и обязательствам юридических и физических лиц другой страны. Они осуществляются главным образом безналичным путем через банки с помощью собственных заграничных филиалов и установления между ними корреспондентских, т. е. договорных отношений.

Средства международных расчётов Коммерческие переводные векселя (ТРАТТЫ)- это письменные приказы об уплате определённой суммы определённому лицу в определённый срок выставляемые экспортёрами на иностранных импортёров.

Простые векселя (обычные) – это долговые обязательства импортёров.

Банковские векселя – это векселя выставленные банками данной страны на своих иностранных корреспондентов. Банковский чек – это письменный приказ банка своему банку корреспонденту о перечислении определённой суммы с его текущего счёта за границу чекодержателю.

Банковские переводы - почтовые телеграфные переводы за рубеж.Банковские переводы - почтовые телеграфные переводы за рубеж.Банковские карточки, кредитные, пластиковые, именные, то есть это денежные документы дающие право владельцам использовать их для приобретения товаров и услуг за рубежом на безналичной основе.

Система SWIFT -Акционерное общество в состав которого входят финансовые учреждения более 100 стран. Данное общество обслуживает около 4500 тысяч банков.Валютные клиринги – это расчёты в форме обязательного взаимного зачёта международных требований и обязательств на основе межправительственных соглашений.

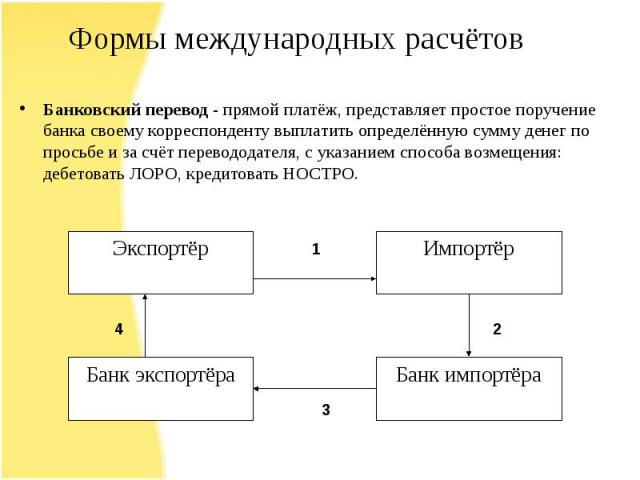

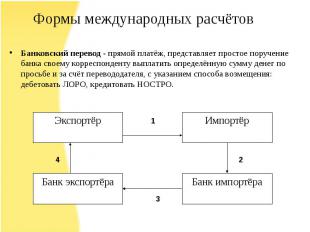

Банковский перевод - прямой платёж, представляет простое поручение банка своему корреспонденту выплатить определённую сумму денег по просьбе и за счёт перевододателя, с указанием способа возмещения: дебетовать ЛОРО, кредитовать НОСТРО.

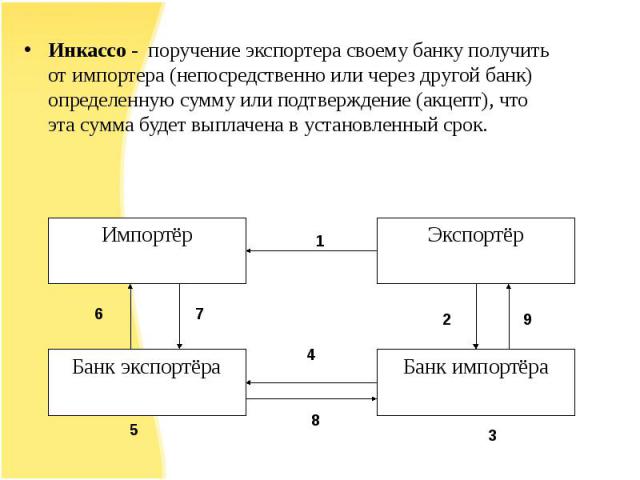

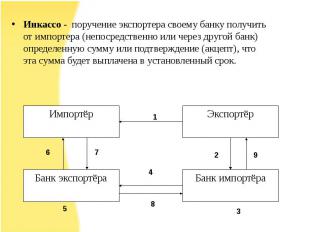

Инкассо - поручение экспортера своему банку получить от импортера (непосредственно или через другой банк) определенную сумму или подтверждение (акцепт), что эта сумма будет выплачена в установленный срок.

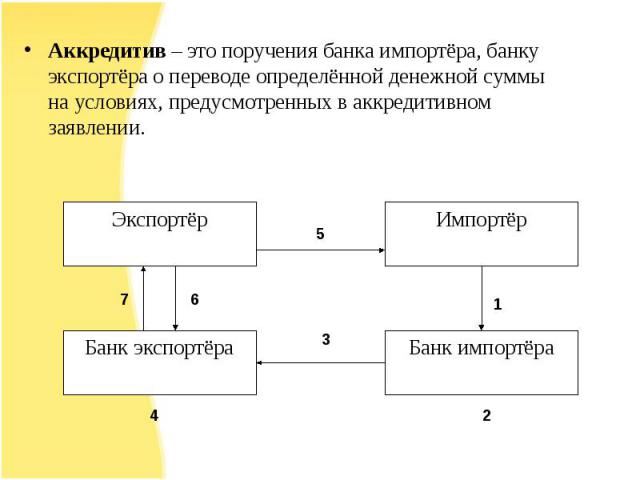

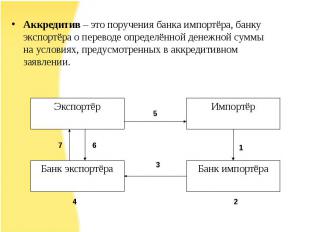

Аккредитив – это поручения банка импортёра, банку экспортёра о переводе определённой денежной суммы на условиях, предусмотренных в аккредитивном заявлении.

Валютные операции – это операции, связанные с переходом прав собственности или иных прав на валютные ценности.

К основным понятиям относятся:Валютная позицияОткрытая валютная позицияКороткая открытая валютная позицияДлинная открытая валютная позицияЗакрытая валютная позицияЛимит открытых валютных позиций

Валютный курс – цена (котировка) денежной единицы одной страны, выраженная в денежной единице другой страны. Кросс-курс –это курс показывающий соотношение двух валют, рассчитанный на основе курсов этих валют к третей.

СКВ – свободно конвертируемая валюта, отсутствуют валютные ограничения, валюты могут быть выведены из страны, обмен происходит без специального разрешения.ОКВ – ограниченно конвертируемая валюта, имеются ограничения по определённому кругу операций с иностранной и национальной валютой.НКВ – неконвертируемая валюта, запрещена к использованию на внешних валютных рынках без специальных разрешений правительственных органов.

Валютный риск – это вероятность наступления потерь в результате изменения курса валюты по отношению к валюте платежа в период между подписанием контракта и осуществлением платежа.

Порядок совершения операций в обменном пункте

В обменных пунктах совершаются следующие операции:Покупка наличной иностранной валюты за наличную валюту РФПродажа наличной иностранной валюты за наличную валюту РФКонверсия – продажа наличной иностранной валюты одного иностранного государства (группы государств) за наличную иностранную валюту другого иностранного государства (группы государств).Размен денежного знака иностранного государства на другие знаки того же иностранного государства (за эту операцию плата не взимается)Замена повреждённого денежного знака иностранного государства на не повреждённый денежный знак того же иностранного государстваПриём денежных знаков иностранного государства и денежных знаков Банка России, вызывающих сомнение в их подлинности для направления на экспертизуПокупка чеков за наличную иностранную валютуПокупка чеков за валюту РФПродажа чеков за наличную иностранную валютуПродажа чеков за наличную валюту РФВыдача иностранной валюты или валюты РФ со счетов физических лиц

Банк-корреспондент – это банк в котором открыт корреспондентский счёт банка респондента.Банк-респондент – это банк, открывший корреспондентский счёт в другом банке или филиале.

Для учёта операций по счетам Ностро и Лоро применяются следующие счета: 30110(А) –счёт Ностро, корреспондентский счёт данного банка (банка корреспондента).30109(П) – счёт Лоро, корреспондентский счёт банков респондентов в данном банке.60322(П) - Расчёты с кредиторами.40702(П) – Счета Коммерческих организаций.30102(А) – Корреспондентский счёта кредитных организаций в Банке России.30126(П) -Резервы на возможные потери70601(П) - ДоходыОсновные бухгалтерские записи:1. В банке корреспонденте учтены суммы безналичных денежных средств списанных со счета клиента и зачисленных на счёт Лоро в день совершения операции: Д60322,40702,30102 К 301092. Учтены суммы безналичных денежных средств в банке корреспонденте перечисленные на счёт клиента со счетов Лоро в день совершения операции: Д 30109 К 60322,30102,407023. В банке респонденте учтены суммы безналичных денежных средств поступивших на счёт Ностро для зачисления на счета клиента: Д 30110 К 60322,30102,407024. Учтены в банке респонденте суммы безналичных денежных средств списанных со счета Ностро:Д 60322,30102,40702 К 301105. Формирование резервов на возможные потери : Д 30126 К70601

Применяются следующие счета:40911(П) – Транзитные счета47405(П), 47406(А) – Расчёты с клиентами по покупке и продаже иностранной валюты405-407(П)- Счета клиентовБухгалтерские записи:1. Поступила выручка от клиентов в иностранной валюте: Д 40911 К474052. Обязательная продажа: Д 47405 К405-407

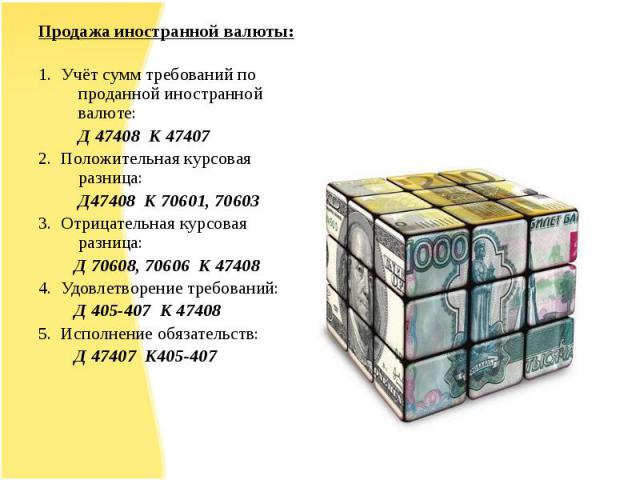

Учёт операций с иностранной валютой от имени и за счёт банка: Применяются следующие счета:47408(П),47407(А) – Расчёты по конверсионным операциям и срочным сделкам405-407(П)- Счета клиентов70603(П) - Положительная переоценка средств в иностранной валюте70601(П) – Доходы70608(А) – Отрицательная переоценка средств в иностранной валюте70606(А) - Расходы

Продажа иностранной валюты:Продажа иностранной валюты:1. Учёт сумм требований по проданной иностранной валюте: Д 47408 К 474072. Положительная курсовая разница: Д47408 К 70601, 706033. Отрицательная курсовая разница: Д 70608, 70606 К 474084. Удовлетворение требований: Д 405-407 К 474085. Исполнение обязательств: Д 47407 К405-407