Презентация на тему: Рынок ценных бумаг

РЦБ – система экономических отношений между продавцами (эмитентами) ценных бумаг и их покупателями и владельцами. РЦБ – система экономических отношений между продавцами (эмитентами) ценных бумаг и их покупателями и владельцами. Объект сделки - денежный документ, удостоверяющий отношения совладения или займа между ее владельцем и эмитентом.

Коммерческая - функция получения прибыли от операций на рынке; ценовая - обеспечивает процесс складывания рыночных цен, их движение; информационная, - производит и доводит до своих участников рыночную информацию об объектах торговли и ее участниках; регулирующая, - создает правила торговли и участия в ней, порядок разре­шения споров между участниками, устанавливает приоритеты, органы контроля или самоуправления.

перераспределительная; функция страхования ценовых и финансовых рисков или хеджирование, стало возможно благодаря появлению класса производных ценных бумаг.

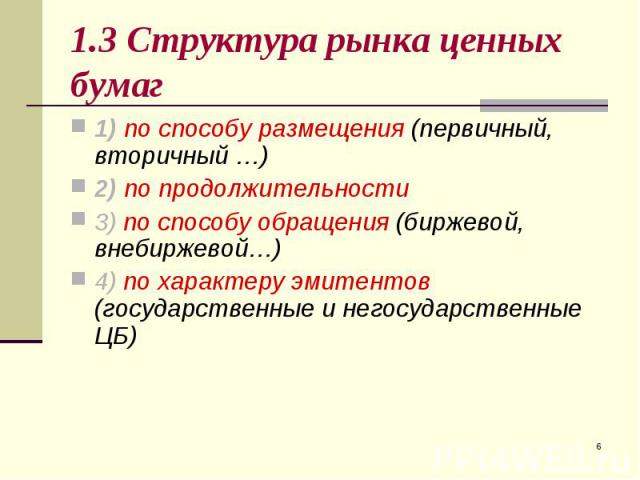

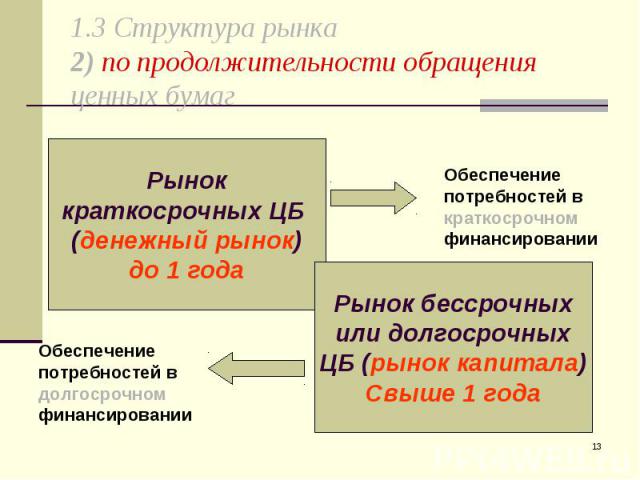

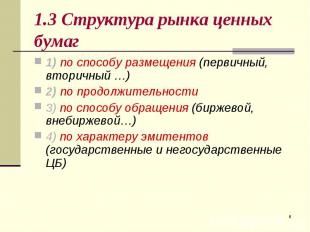

1) по способу размещения (первичный, вторичный …) 1) по способу размещения (первичный, вторичный …) 2) по продолжительности 3) по способу обращения (биржевой, внебиржевой…) 4) по характеру эмитентов (государственные и негосударственные ЦБ)

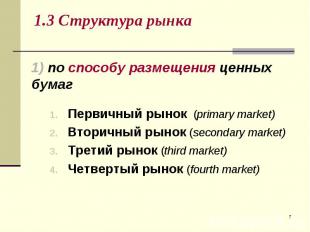

Первичный рынок (primary market) Первичный рынок (primary market) Вторичный рынок (secondary market) Третий рынок (third market) Четвертый рынок (fourth market)

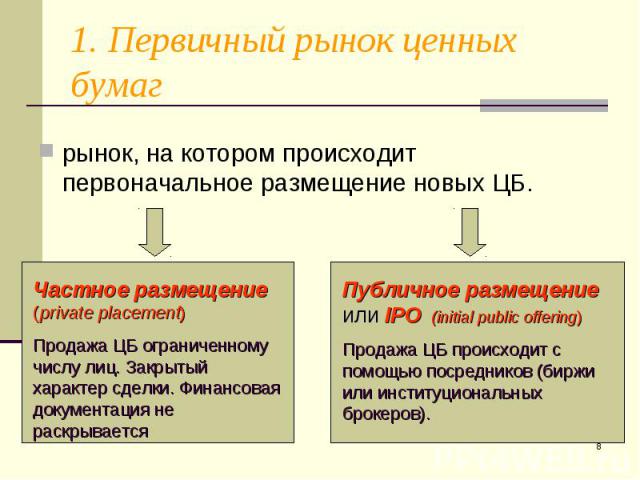

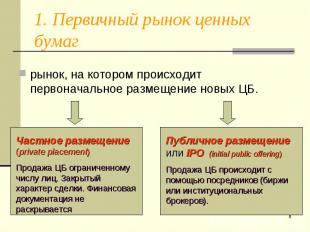

рынок, на котором происходит первоначальное размещение новых ЦБ. рынок, на котором происходит первоначальное размещение новых ЦБ.

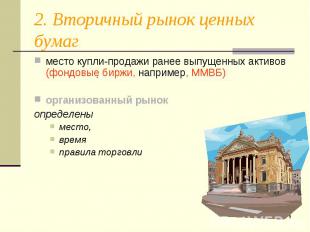

место купли-продажи ранее выпущенных активов (фондовые биржи, например, ММВБ) место купли-продажи ранее выпущенных активов (фондовые биржи, например, ММВБ) организованный рынок определены место, время правила торговли

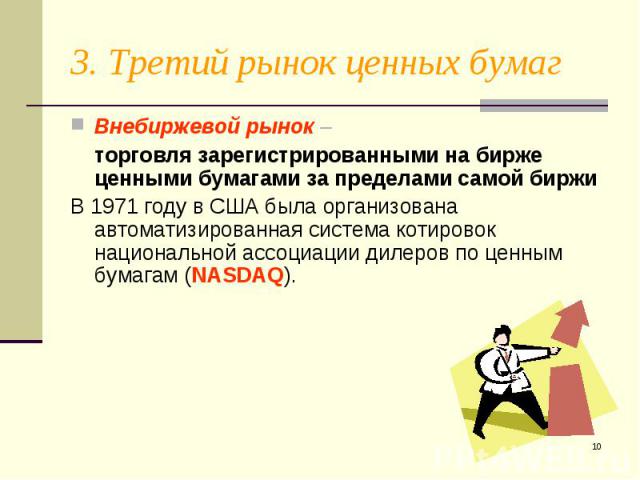

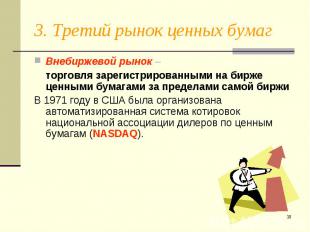

Внебиржевой рынок – Внебиржевой рынок – торговля зарегистрированными на бирже ценными бумагами за пределами самой биржи В 1971 году в США была организована автоматизированная система котировок национальной ассоциации дилеров по ценным бумагам (NASDAQ).

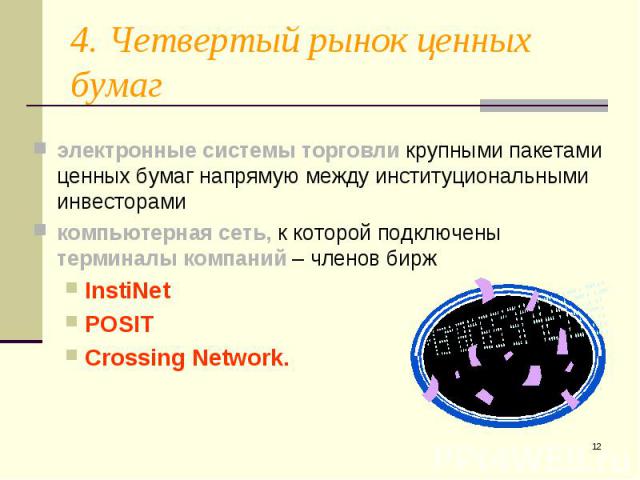

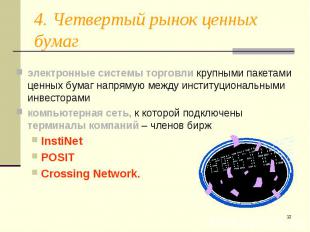

электронные системы торговли крупными пакетами ценных бумаг напрямую между институциональными инвесторами электронные системы торговли крупными пакетами ценных бумаг напрямую между институциональными инвесторами компьютерная сеть, к которой подключены терминалы компаний – членов бирж InstiNet POSIT Crossing Network.

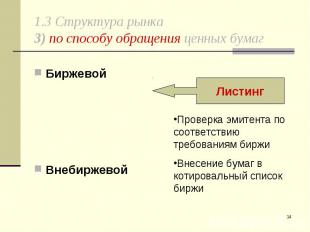

Биржевой Биржевой Внебиржевой

Государственные ценные бумаги Финансирование дефицита госбюджета Регулирование краткосрочной процентной ставки Корпоративные ценные бумаги

Физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним Физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним

1.3.1 Эмитент 1.3.1 Эмитент Поставляет на рынок товар - ценную бумагу, качество которой определяется статусом эмитента, результатами его деятельности. Сам оперирует ценными бумагами, осуществляет их выкуп или продажу.

1.3.2 Инвестор 1.3.2 Инвестор Собственник или владелец ценных бумаг

1.3.3 Фондовые посредники 1.3.3 Фондовые посредники

1.3.3 Фондовые посредники 1.3.3 Фондовые посредники

1.3.4 Джоберы 1.3.4 Джоберы ученые-аналитики денежного рынка. Они являются специалистами по конъюнктуре рынка ценных бумаг

1.3.5 Управляющие компании 1.3.5 Управляющие компании

2.1 Понятие и сущность ценных бумаг 2.1 Понятие и сущность ценных бумаг Ценная бумага - это особая форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход. - документ, удостоверяющий имущественные права,

Основные : первичные ценные бумаги - те, которые основаны на активах, в число которых не входят сами ценные бумаги (акции, облигации, векселя, закладные); вторичные ценные бумаги - те, которые выпускаются на основе первичных ценных бумаг (варранты, депозитарные расписки). Основные : первичные ценные бумаги - те, которые основаны на активах, в число которых не входят сами ценные бумаги (акции, облигации, векселя, закладные); вторичные ценные бумаги - те, которые выпускаются на основе первичных ценных бумаг (варранты, депозитарные расписки). Производные - фьючерсные контракты и свободнообращающиеся опционы.

Временные: срок существования - т. е. когда была выпущена ценная бумага, на какой период - срочные и бессрочные ценные бумаги; происхождение - от первичной основы или от других ценных бумаг - первичные и вторичные ценные бумаги.

Пространственные: Пространственные: форма существования (наличные и безналичные) национальная принадлежность (отечественные или иностранные ЦБ) территориальная принадлежности - регионе выпуска ЦБ.

Рыночные: Рыночные: тип актива, лежащий в основе ценной бумаги - товар, деньги, совокупные активы фирмы, в связи с этим выделяют фондовые (акции и облигации, которые выпускаются в условиях их тесной привязки к основным капиталам эмитента) и коммерческие (векселя и чеки - в силу недостатка оборотных средств) ценные бумаги; порядок владения - на предъявителя, именные и ордерные;

форма выпуска - эмиссионные и неэмиссионные ценные бумаги; форма выпуска - эмиссионные и неэмиссионные ценные бумаги; форма собственности и вид эмитента - прямые и гарантированные, которые делятся на муниципальные, правительственных учреждений, государственных предприятий и государства; характер обращаемости - рыночные (свободно обращающиеся на вторичном рынке) и нерыночные (не могут свободно обращаться). Среди рыночных выделяют допущенные к биржевой котировке и не допущенные к биржевой котировке;

по срокам обращения - срочные (облигации, векселя и чеки), которые подразделяются на: краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (5-30 лет) и без указания срока действия (акции и сертификаты); по срокам обращения - срочные (облигации, векселя и чеки), которые подразделяются на: краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (5-30 лет) и без указания срока действия (акции и сертификаты); уровень риска - безрисковые и рисковые; форма доходов - процентные (купонные) с фиксированной ставкой или с плавающей ставкой, процентные (бескупонные), дисконтные (бескупонные), индексируемые, выигрышные, премиальные;

доходность - высокодоходные, среднедоходные, низкодоходные и бездоходные; доходность - высокодоходные, среднедоходные, низкодоходные и бездоходные; форма вложения средств владельца - долговые, которые предусматривают возврат суммы долга к определенной дате и долевые, которые свидетельствуют о вложении определенной доли их владельца в капитал эмитента; надежность (облигации, префакции, обыкновенные акции). Обнаружена зависимость между риском, связанным с данной ценной бумагой и доходом по ней

Ценная бумага, которая дает право на часть прибыли в виде дивидендов. Ценная бумага, которая дает право на часть прибыли в виде дивидендов. Держатель акции - собственник части имущества корпорации. Владелец акции получает дивиденды, которые выплачиваются из выручки, текущей или прошлой. В отличие от процентов по облигациям дивиденды выплачивают не всегда, а если выплачивают, то только после объявления совета директоров.

1) акционер не имеет права потребовать у общества вернуть внесенную сумму; 1) акционер не имеет права потребовать у общества вернуть внесенную сумму; 2) акция - это бессрочная бумага, жизнь которой обрывается, когда акционерное общество перестает существовать; 3) дает право голоса участвовать в управлении акционерного общества;

4) акционерное общество не берет на себя обязательство производить регулярные выплаты по акциям, и т.к. акционеры являются совладельцами компании, то они берут на себя все риски, которые возможны с деятельностью этой компании; 4) акционерное общество не берет на себя обязательство производить регулярные выплаты по акциям, и т.к. акционеры являются совладельцами компании, то они берут на себя все риски, которые возможны с деятельностью этой компании; 5) акции бывают следующих видов: на предъявителя и именные. Но существуют акции, которые не дают права голоса - преференциальные или привилегированные.

Облигация - долговое обязательство, с фиксированным доходом, проценты обычно выплачиваются равными порциями на протяжении всего срока жизни займа. Облигация - долговое обязательство, с фиксированным доходом, проценты обычно выплачиваются равными порциями на протяжении всего срока жизни займа. В зависимости от дохода облигации бывают: с фиксированной купонной ставкой, с плавающей купонной ставкой и нулевым купоном. Решение о выпуске облигаций принимается Советом директоров. Реализация облигаций их первым владельцем может осуществляться: продажей облигаций непосредственно банком или через посредника.

Пройдя первичное размещение ценные бумаги попадают либо на биржу, либо на уличный рынок, где происходит их вторичное обращение. Всего в мире 200 бирж в более 60 странах. В Северной Америке - 15, Европе - более 100, Центральной и Южной Америке - 20, Африка, Австралия, Азия - остальное. В Международную Федеральную Фондовую биржу (МФФБ) в Париже входит 31 биржа.

Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу. Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу.

1) предоставление места для рынка; 1) предоставление места для рынка; 2) выявление равновесной биржевой цены; 3) аккумулирование временно свободных денежных средств; 4) обеспечение гласности, открытости биржевых торгов; …..

…. …. 5) обеспечение арбитража, т.е. механизма для беспрепятственного разрешения споров; 6) обеспечение гарантий исполнения сделок, заключенных в биржевом зале; 7) разработка этических стандартов, кодекса поведения участников

Сообщения о слиянии двух компаний приходит на другой день, после того как ты продал акции доминирующей фирмы Сообщения о слиянии двух компаний приходит на другой день, после того как ты продал акции доминирующей фирмы Многократно оправдывающиеся стратегии инвестирования перестают оправдываться, как только ты начинаешь их применять ……

….. ….. Курс начинает расти на другой день после того, как ты торжественно поклялся, что уже никогда в жизни не купишь ни одной акции Верными оказываются только те биржевые слухи, которые ты игнорировал