Презентация на тему: Методы и модели долгосрочного финансового планирования

«Методы и модели в долгосрочном финансовом планировании» Федеральное государственное образовательное бюджетное учреждение высшего профессионального образования Российский государственный социальный университет Экономический факультет Презентация по дисциплине: «Долгосрочная финансовая политика» на тему: Выполнил: студент 3 курса группы ЭКБ-С-2-Д-2014-1 Павлов Д.А. Проверила: Янина О.Н. Москва 2017

Долгосрочное финансовое планирование – это процесс, который включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности. Долгосрочное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства. В современных условиях оно охватывает период от 1 года до 3 лет (редко - до 5).

Основные методы и модели долгосрочного финансового планирования: - аналитические (метод процентных изменений); - эконометрические (корреляционный и регрессионный анализ, прогнозирование временных рядов и др.); - математические (различные модели и методы оптимизации).

В хозяйственной практике наибольшее распространение получили аналитические методы, основанные на процентных зависимостях. В результате такой модели разрабатывается прогноз баланса, план прибылей и убытков (финансового результата), план движения денежных средств. Важным моментом данного метода является использование компенсирующей переменной - «клапана» («пробки»). Под ней понимается определенный источник или источники внешнего финансирования, к которым можно прибегнуть в случае недостатка в финансовых ресурсах, либо направления их использования в случае избытка (Инвестиции, кредиты, лизинг и т.д.).

Инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта; Например, предприятие с инвестиционными возможностями может стремиться и планировать получить недостающие финансовые ресурсы за счет собственного дополнительного капитала или привлечения заемных средств. Другие предприятия с небольшими финансовыми возможностями и значительным потоком денежных средств могут получить излишек и, например, выплатить дополнительные дивиденды. В первом случае компенсационной переменной является внешнее финансирование, во втором - выплата дивидендов.

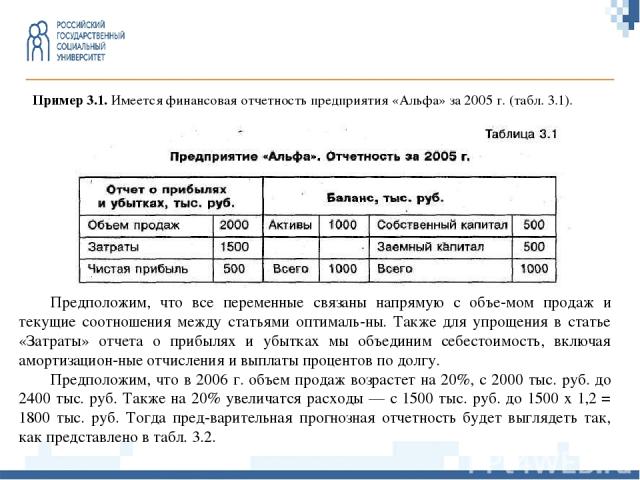

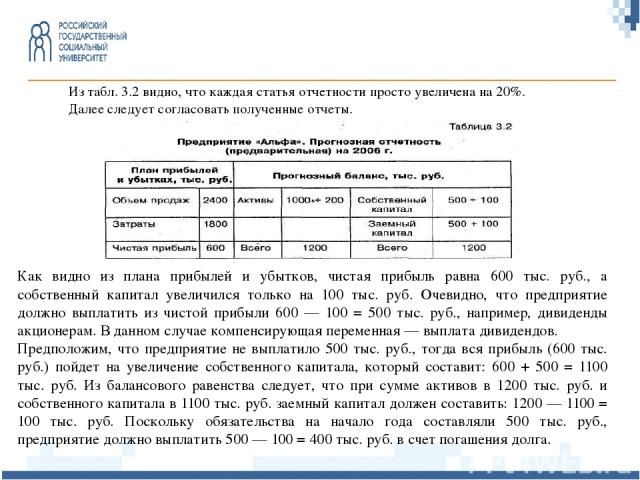

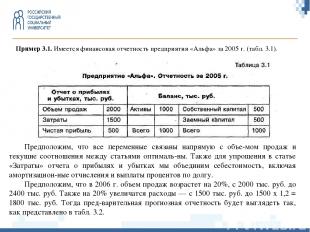

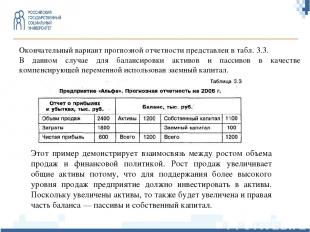

Пример 3.1. Имеется финансовая отчетность предприятия «Альфа» за 2005 г. (табл. 3.1). Предположим, что все переменные связаны напрямую с объе мом продаж и текущие соотношения между статьями оптималь ны. Также для упрощения в статье «Затраты» отчета о прибылях и убытках мы объединим себестоимость, включая амортизацион ные отчисления и выплаты процентов по долгу. Предположим, что в 2006 г. объем продаж возрастет на 20%, с 2000 тыс. руб. до 2400 тыс. руб. Также на 20% увеличатся расходы — с 1500 тыс. руб. до 1500 х 1,2 = 1800 тыс. руб. Тогда пред варительная прогнозная отчетность будет выглядеть так, как представлено в табл. 3.2.

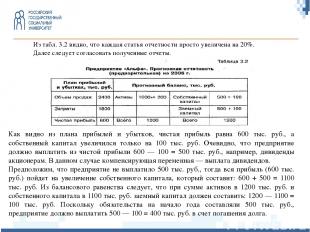

Из табл. 3.2 видно, что каждая статья отчетности просто увеличена на 20%. Далее следует согласовать полученные отчеты. Как видно из плана прибылей и убытков, чистая прибыль равна 600 тыс. руб., а собственный капитал увеличился только на 100 тыс. руб. Очевидно, что предприятие должно выплатить из чистой прибыли 600 — 100 = 500 тыс. руб., например, дивиденды акционерам. В данном случае компенсирующая переменная — выплата дивидендов. Предположим, что предприятие не выплатило 500 тыс. руб., тогда вся прибыль (600 тыс. руб.) пойдет на увеличение собственного капитала, который составит: 600 + 500 = 1100 тыс. руб. Из балансового равенства следует, что при сумме активов в 1200 тыс. руб. и собственного капитала в 1100 тыс. руб. заемный капитал должен составить: 1200 — 1100 = 100 тыс. руб. Поскольку обязательства на начало года составляли 500 тыс. руб., предприятие должно выплатить 500 — 100 = 400 тыс. руб. в счет погашения долга.

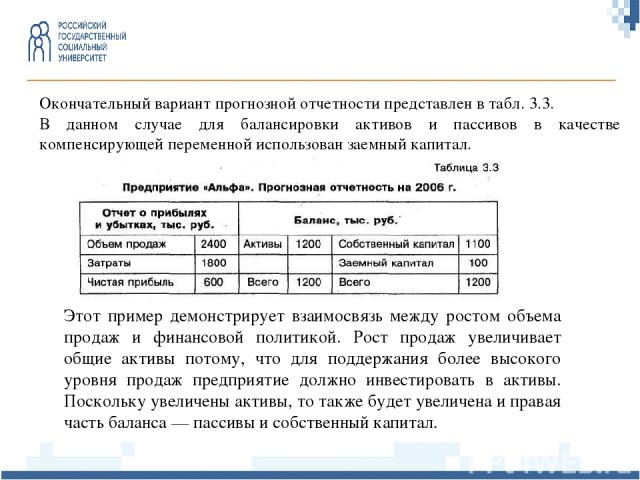

Окончательный вариант прогнозной отчетности представлен в табл. 3.3. В данном случае для балансировки активов и пассивов в качестве компенсирующей переменной использован заемный капитал. Этот пример демонстрирует взаимосвязь между ростом объема продаж и финансовой политикой. Рост продаж увеличивает общие активы потому, что для поддержания более высокого уровня продаж предприятие должно инвестировать в активы. Поскольку увеличены активы, то также будет увеличена и правая часть баланса — пассивы и собственный капитал.

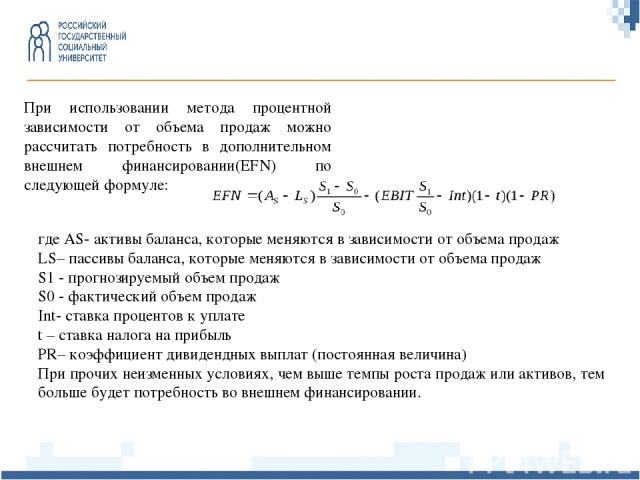

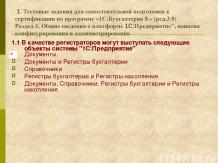

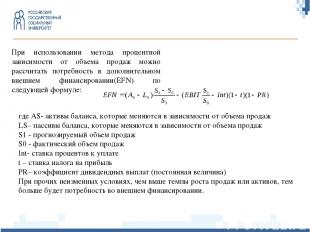

При использовании метода процентной зависимости от объема продаж можно рассчитать потребность в дополнительном внешнем финансировании(EFN) по следующей формуле: где AS- активы баланса, которые меняются в зависимости от объема продаж LS– пассивы баланса, которые меняются в зависимости от объема продаж S1 - прогнозируемый объем продаж S0 - фактический объем продаж Int- ставка процентов к уплате t – ставка налога на прибыль PR– коэффициент дивидендных выплат (постоянная величина) При прочих неизменных условиях, чем выше темпы роста продаж или активов, тем больше будет потребность во внешнем финансировании.

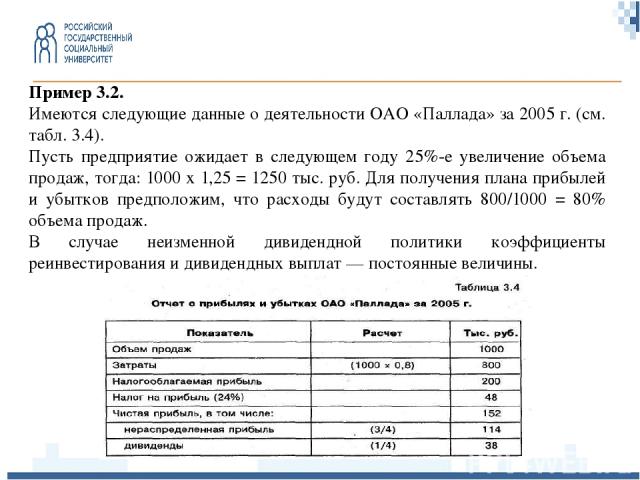

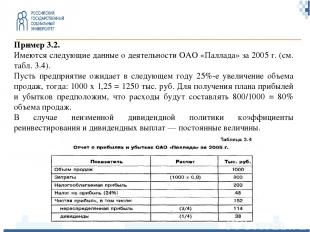

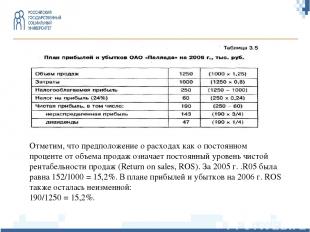

Пример 3.2. Имеются следующие данные о деятельности ОАО «Паллада» за 2005 г. (см. табл. 3.4). Пусть предприятие ожидает в следующем году 25%-е увеличение объема продаж, тогда: 1000 х 1,25 = 1250 тыс. руб. Для получения плана прибылей и убытков предположим, что расходы будут составлять 800/1000 = 80% объема продаж. В случае неизменной дивидендной политики коэффициенты реинвестирования и дивидендных выплат — постоянные величины.

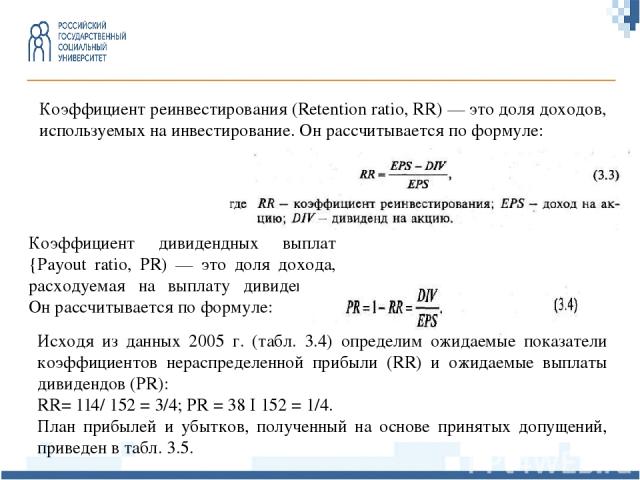

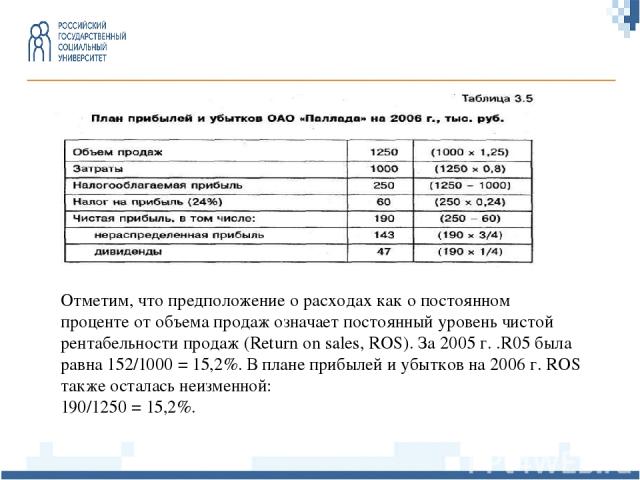

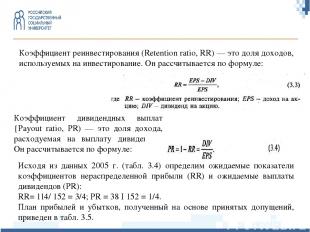

Коэффициент реинвестирования (Retention ratio, RR) — это доля доходов, используемых на инвестирование. Он рассчитывается по формуле: Коэффициент дивидендных выплат {Payout ratio, PR) — это доля дохода, расходуемая на выплату дивидендов. Он рассчитывается по формуле: Исходя из данных 2005 г. (табл. 3.4) определим ожидаемые показатели коэффициентов нераспределенной прибыли (RR) и ожидаемые выплаты дивидендов (PR): RR= 114/ 152 = 3/4; PR = 38 I 152 = 1/4. План прибылей и убытков, полученный на основе принятых допущений, приведен в табл. 3.5.

Отметим, что предположение о расходах как о постоянном проценте от объема продаж означает постоянный уровень чистой рентабельности продаж (Return on sales, ROS). За 2005 г. .R05 была равна 152/1000 = 15,2%. В плане прибылей и убытков на 2006 г. ROS также осталась неизменной: 190/1250 = 15,2%.

Исходным моментом прогнозирования в долгосрочной финансовой политике является признание факта (не)стабильности изменений основных показателей деятельности хозяйствующего субъекта от одного отчётного периода к другому. Это положение тем более верно, что информационной базой прогнозов являются бухгалтерская отчётность предприятия. Результатом долгосрочного финансового планирования является разработка трех основных финансовых документов: - прогноз прибылей и убытков; - прогноза движения денежных средств; - прогноза бухгалтерского баланса. Основной целью создания этих документов является оценка финансового положения предприятия на конец планируемого периода.

С помощью прогнозного отчета о прибылях и убытках (о финансовых результатах) определяется величина получаемой прибыли в планируемом периоде. Фактически данный прогноз показывает ожидаемую динамику планируемых финансовых операций предприятия. Прогноз баланса отражает фиксированную, статистическую картину финансового равновесия предприятия. Структура прогнозируемого баланса соответствует структуре отчетного баланса предприятия, так как в качестве исходного используется отчетный баланс на последнюю дату. Прогноз движения денежных средств отражает движение денежных потоков по текущей, инвестиционной и финансовой деятельности. С помощью прогноза движения денежных средств можно более точно оценить, сколько потребуется денежных средств в определенные периоды, синхронизировать поступление и расходование денежных средств.

Список используемой литературы: 1. Долгосрочная и краткосрочная финансовая политика предприятия, Лихачева О.Н., Щуров С.А., 2007 г. 83с.. 2. Долгосрочная финансовая политика, В.Н. Кабанов.2015. 304 c. 3. Планирование на предприятии, Р.В. Савкина. 2015. - 320 c. 4. Прогнозирование и планирование в условиях рынка, Басовский Л.Е. 2012 г. ,260с. 5. Управление финансами. Финансы предприятий : А. А. Володина, 2012. – 509 с. 6. ФЗ №39-ФЗ "Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений" от 25.02.1999 (последняя редакция) 7. Финансовое планирование и бюджетирование, Долганова Н.А., 2013г. 46с 8. Финансовое и операционное планирование в корпорации. В.И. Данилин, 2014. - 616 c.