Презентация на тему: БУХГАЛТЕРСКИЙ УЧЕТ

Бухгалтерский баланс – это модель, с помощью которой в интересах пользователей представляется на определенный момент времени финансовое положение организации. Бухгалтерский баланс – это модель, с помощью которой в интересах пользователей представляется на определенный момент времени финансовое положение организации. Слово «баланс» происходит от латинских слов bis – «дважды» и lans – «чаша весов», что буквально означает «двучашье» и употребляется как символ равновесия, равенства.

1) По форме (внешнему виду) – это двусторонняя или односторонняя таблица. В мировой практике применяются две формы бухгалтерского баланса: горизонтальная и вертикальная. При горизонтальной форме в левой части баланса показываются АКТИВЫ , а в правой- ПАССИВЫ (в США обе, выбор за предприятием). Термин актив – от лат. activus – активный, деятельный, действующий. Термин пассив – от лат. passivus – пассивный, страдательный, недеятельный, противоположный активному. Вертикальная форма предполагает последовательное расположение балансовых статей (в столбик): сначала статьи характеризующие актив, далее статьи пассива.

По экономическому содержанию – это способ экономической группировки имущества предприятия по его составу и размещению и источникам его формирования на определенную дату в денежной оценке. По экономическому содержанию – это способ экономической группировки имущества предприятия по его составу и размещению и источникам его формирования на определенную дату в денежной оценке. Следовательно, в бухгалтерском балансе имущество предприятия рассматривается с двух позиций: по составу и размещению и по источникам образования.

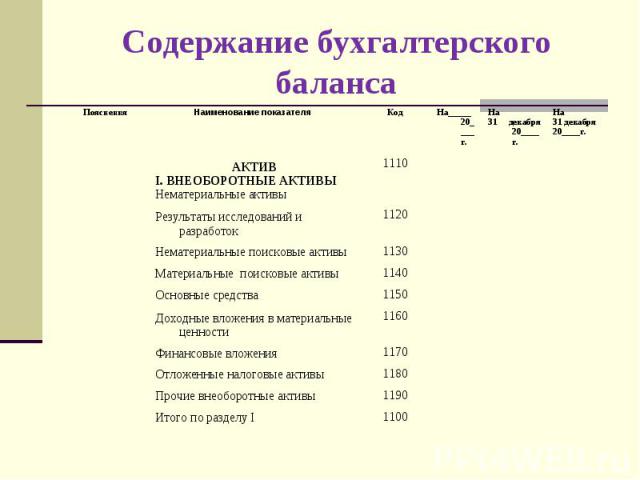

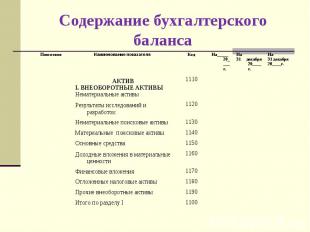

Основным элементом бухгалтерского баланса является статья, которая соответствует виду (наименованию) имущества, обязательств, источнику формирования имущества. Основным элементом бухгалтерского баланса является статья, которая соответствует виду (наименованию) имущества, обязательств, источнику формирования имущества. Статьей бухгалтерского баланса называется показатель (строка) актива и пассива баланса, характеризующий отдельные виды имущества, источников его формирования, обязательств организации. Балансовые статьи объединяются в группы, группы – в разделы, исходя из их экономического содержания. Если статьи актива показывают, как размещено имущество организации (во что конкретно оно вложено), то статьи пассива баланса дают сведения о том, какая часть имущества сформирована за счет собственных источников, а какая – за счет – заемных (привлеченных) источников организации. Итог актива равен итогу пассива баланса. Величина этих итогов называется валютой баланса.

Бухгалтерский баланс можно сравнить с моментальным снимком финансового состояния предприятия, на котором нашли отражение два равновеликих изображения: Бухгалтерский баланс можно сравнить с моментальным снимком финансового состояния предприятия, на котором нашли отражение два равновеликих изображения: - чем располагает предприятие (имущество, классифицированное по функциональному признаку); - за счет каких источников появилось данное имущество (капитал собственника и привлеченный капитал). В западной учетной теории бухгалтерский баланс именуется не иначе как «Отчет о финансовом положении» хозяйственной единицы на определенный момент.

В активе баланса активы должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. В активе баланса активы должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы представляются как долгосрочные (внеоборотные активы), если срок обращения (погашения) по ним более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы представляются как краткосрочные (оборотные активы).

Статьи актива в соответствии с действующим законодательством и традициями отдельных стран располагаются по определенной системе, в основе которой лежит степень подвижности имущества, или степень ликвидности, т. е. в прямой зависимости от того, с какой быстротой данная часть имущества приобретает денежную форму. Статьи актива в соответствии с действующим законодательством и традициями отдельных стран располагаются по определенной системе, в основе которой лежит степень подвижности имущества, или степень ликвидности, т. е. в прямой зависимости от того, с какой быстротой данная часть имущества приобретает денежную форму. В отечественной практике актив, как правило, строится в порядке возрастающей ликвидности, при которой сначала показывается недвижимое имущество, которое практически до конца своего существования сохраняет первоначальную форму. При построении актива в порядке убывающей ликвидности на первом месте располагаются статьи денежных средств, товаров и запасов, незавершенного производства, дебиторов и др. Эта схема построения актива характерна, например, для США, Англии, в России – до конца 20-х годов.

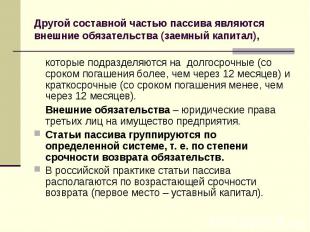

Пассив баланса имеет иное значение. Он показывает, во-первых, какая величина средств (капитала) вложена в хозяйственную деятельность предприятия и во-вторых, кто и в какой форме участвует в создании имущества. Пассив баланса имеет иное значение. Он показывает, во-первых, какая величина средств (капитала) вложена в хозяйственную деятельность предприятия и во-вторых, кто и в какой форме участвует в создании имущества. Важным моментом при этом является группировка обязательств, которые различаются по субъектам: обязательства перед собственниками (собственный капитал) и обязательства перед третьими лицами (заемный капитал). Такое деление обязательств в балансе имеет большое значение при определении срочности их погашения, т. е. изымаемости источников средств. Обязательства перед собственниками составляют практически постоянную часть баланса, обычно, не подлежащую погашению во время деятельности хозяйствующего субъекта. Обязательства второго вида (заемные средства) имеют ту или иную срочность своего погашения.

1. возникают в момент первоначального взноса собственника при открытии предприятия и последующих дополнительных взносов извне (уставный капитал); 1. возникают в момент первоначального взноса собственника при открытии предприятия и последующих дополнительных взносов извне (уставный капитал); 2. те, что превышают взносы над уставным капиталом и являются накоплением средств в результате оставления в хозяйстве полученной прибыли.

которые подразделяются на долгосрочные (со сроком погашения более, чем через 12 месяцев) и краткосрочные (со сроком погашения менее, чем через 12 месяцев). которые подразделяются на долгосрочные (со сроком погашения более, чем через 12 месяцев) и краткосрочные (со сроком погашения менее, чем через 12 месяцев). Внешние обязательства – юридические права третьих лиц на имущество предприятия. Статьи пассива группируются по определенной системе, т. е. по степени срочности возврата обязательств. В российской практике статьи пассива располагаются по возрастающей срочности возврата (первое место – уставный капитал).

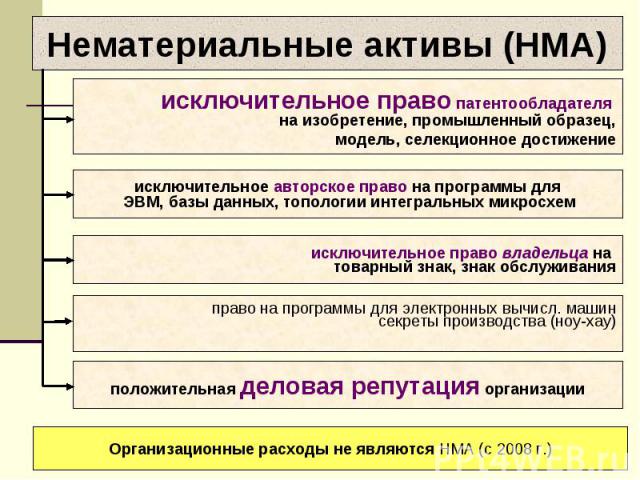

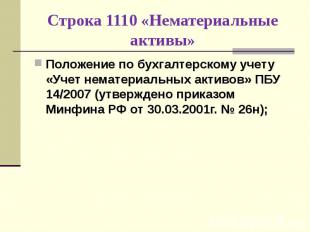

Положение по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2007 (утверждено приказом Минфина РФ от 30.03.2001г. № 26н); Положение по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2007 (утверждено приказом Минфина РФ от 30.03.2001г. № 26н);

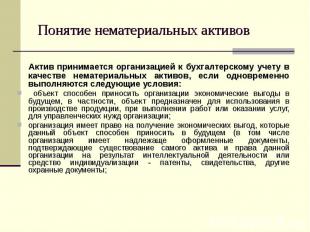

Актив принимается организацией к бухгалтерскому учету в качестве нематериальных активов, если одновременно выполняются следующие условия: Актив принимается организацией к бухгалтерскому учету в качестве нематериальных активов, если одновременно выполняются следующие условия: объект способен приносить организации экономические выгоды в будущем, в частности, объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации; организация имеет право на получение экономических выгод, которые данный объект способен приносить в будущем (в том числе организация имеет надлежаще оформленные документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации - патенты, свидетельства, другие охранные документы;

возможность выделения или отделения (идентификации) объекта от других активов; возможность выделения или отделения (идентификации) объекта от других активов; объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев; организацией не предполагается продажа объекта в течение 12 месяцев; фактическая (первоначальная) стоимость объекта может быть достоверно определена; отсутствие у объекта материально-вещественной формы.

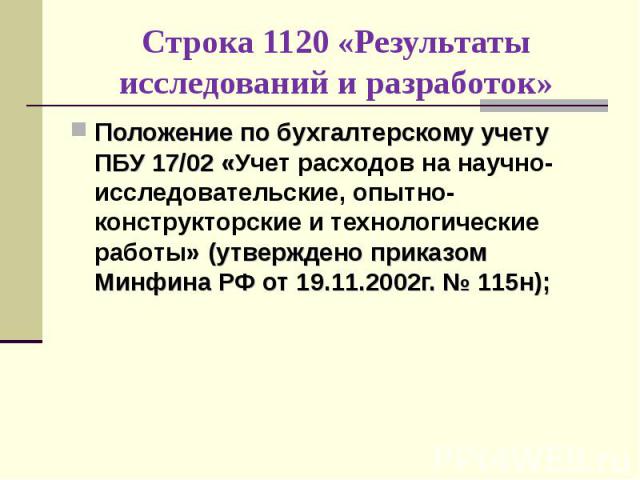

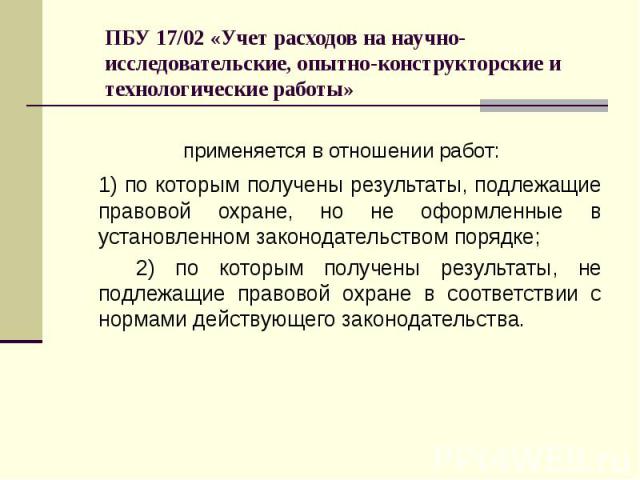

Положение по бухгалтерскому учету ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» (утверждено приказом Минфина РФ от 19.11.2002г. № 115н); Положение по бухгалтерскому учету ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» (утверждено приказом Минфина РФ от 19.11.2002г. № 115н);

применяется в отношении работ: применяется в отношении работ: 1) по которым получены результаты, подлежащие правовой охране, но не оформленные в установленном законодательством порядке; 2) по которым получены результаты, не подлежащие правовой охране в соответствии с нормами действующего законодательства.

ПБУ 17/02 применяется не по всем НИОКР. Если в результате работ получен патент на изобретение или другой документ, фирма будет списывать его как нематериальный актив. Если же документы на результаты работ не оформлены или эти результаты вовсе не подлежат правовой охране (например, не являются новыми) - используется ПБУ 17/02 ПБУ 17/02 применяется не по всем НИОКР. Если в результате работ получен патент на изобретение или другой документ, фирма будет списывать его как нематериальный актив. Если же документы на результаты работ не оформлены или эти результаты вовсе не подлежат правовой охране (например, не являются новыми) - используется ПБУ 17/02

ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ 24/2011 "УЧЕТ ЗАТРАТ НА ОСВОЕНИЕ ПРИРОДНЫХ ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ 24/2011 "УЧЕТ ЗАТРАТ НА ОСВОЕНИЕ ПРИРОДНЫХ РЕСУРСОВ" (утверждено приказом Минфина РФ от 06.10.2011г. № 125н);

Настоящее Положение применяется организациями, осуществляющими затраты на поиск, оценку месторождений полезных ископаемых и разведку полезных ископаемых (далее - поисковые затраты) на определенном участке недр. Настоящее Положение применяется организациями, осуществляющими затраты на поиск, оценку месторождений полезных ископаемых и разведку полезных ископаемых (далее - поисковые затраты) на определенном участке недр.

Поисковые затраты, относящиеся в основном к приобретению (созданию) объекта, имеющего материально-вещественную форму, признаются материальными поисковыми активами. Иные поисковые активы признаются нематериальными поисковыми активами. Поисковые затраты, относящиеся в основном к приобретению (созданию) объекта, имеющего материально-вещественную форму, признаются материальными поисковыми активами. Иные поисковые активы признаются нематериальными поисковыми активами. К материальным поисковым активам, как правило, относятся используемые в процессе поиска, оценки месторождений полезных ископаемых и разведки полезных ископаемых: а) сооружения (система трубопроводов и т.д.); б) оборудование (специализированные буровые установки, насосные агрегаты, резервуары и т.д.); в) транспортные средства.

а) право на выполнение работ по поиску, оценке месторождений полезных ископаемых и (или) разведке полезных ископаемых, подтвержденное наличием соответствующей лицензии; а) право на выполнение работ по поиску, оценке месторождений полезных ископаемых и (или) разведке полезных ископаемых, подтвержденное наличием соответствующей лицензии; б) информация, полученная в результате топографических, геологических и геофизических исследований; в) результаты разведочного бурения; г) результаты отбора образцов; д) иная геологическая информация о недрах; е) оценка коммерческой целесообразности добычи.

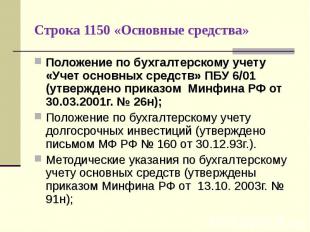

Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001г. № 26н); Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001г. № 26н); Положение по бухгалтерскому учету долгосрочных инвестиций (утверждено письмом МФ РФ № 160 от 30.12.93г.). Методические указания по бухгалтерскому учету основных средств (утверждены приказом Минфина РФ от 13.10. 2003г. № 91н);

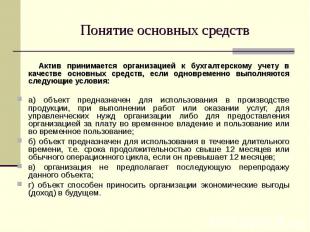

Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия: Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия: а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование; б) объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев; в) организация не предполагает последующую перепродажу данного объекта; г) объект способен приносить организации экономические выгоды (доход) в будущем.

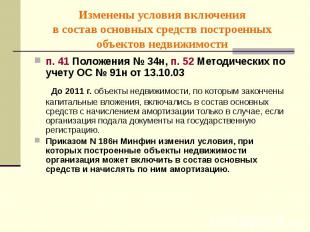

п. 41 Положения № 34н, п. 52 Методических по учету ОС № 91н от 13.10.03 п. 41 Положения № 34н, п. 52 Методических по учету ОС № 91н от 13.10.03 До 2011 г. объекты недвижимости, по которым закончены капитальные вложения, включались в состав основных средств с начислением амортизации только в случае, если организация подала документы на государственную регистрацию. Приказом N 186н Минфин изменил условия, при которых построенные объекты недвижимости организация может включить в состав основных средств и начислять по ним амортизацию.

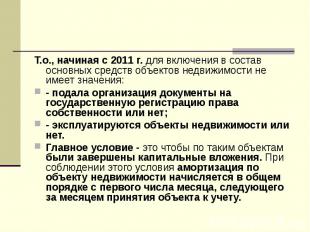

Т.о., начиная с 2011 г. для включения в состав основных средств объектов недвижимости не имеет значения: Т.о., начиная с 2011 г. для включения в состав основных средств объектов недвижимости не имеет значения: - подала организация документы на государственную регистрацию права собственности или нет; - эксплуатируются объекты недвижимости или нет. Главное условие - это чтобы по таким объектам были завершены капитальные вложения. При соблюдении этого условия амортизация по объекту недвижимости начисляется в общем порядке с первого числа месяца, следующего за месяцем принятия объекта к учету.

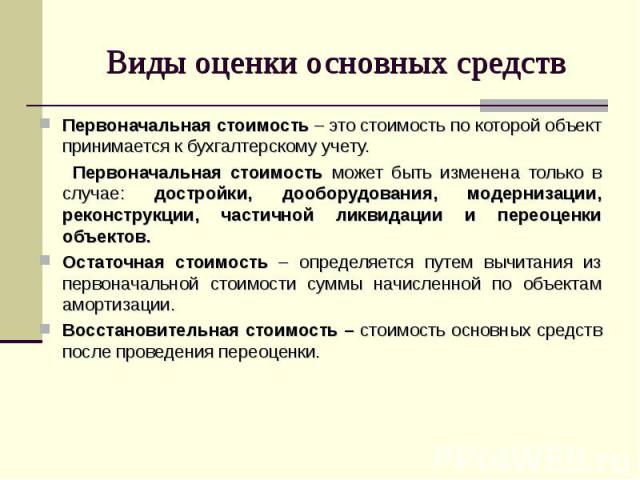

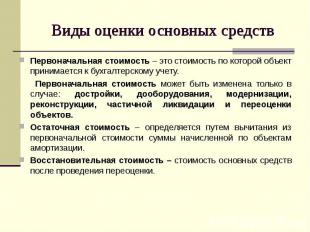

Первоначальная стоимость – это стоимость по которой объект принимается к бухгалтерскому учету. Первоначальная стоимость – это стоимость по которой объект принимается к бухгалтерскому учету. Первоначальная стоимость может быть изменена только в случае: достройки, дооборудования, модернизации, реконструкции, частичной ликвидации и переоценки объектов. Остаточная стоимость – определяется путем вычитания из первоначальной стоимости суммы начисленной по объектам амортизации. Восстановительная стоимость – стоимость основных средств после проведения переоценки.

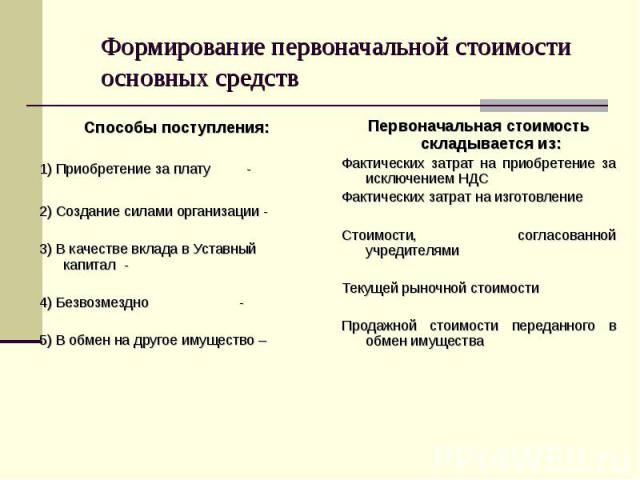

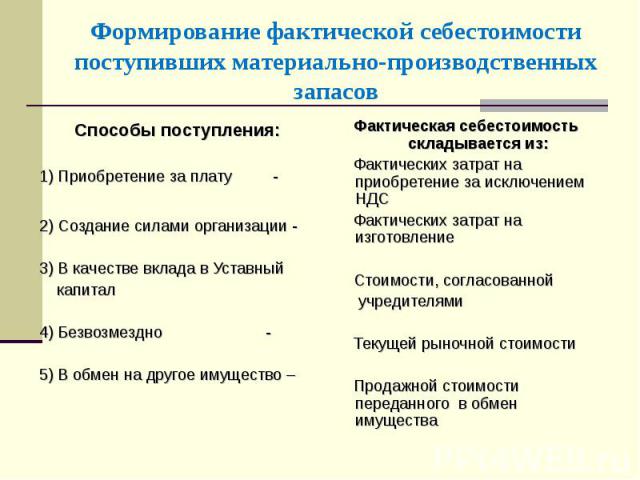

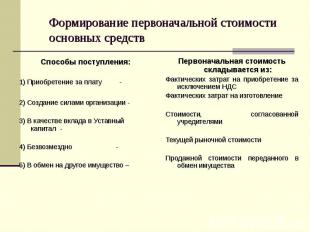

Способы поступления: Способы поступления: 1) Приобретение за плату - 2) Создание силами организации - 3) В качестве вклада в Уставный капитал - 4) Безвозмездно - 5) В обмен на другое имущество –

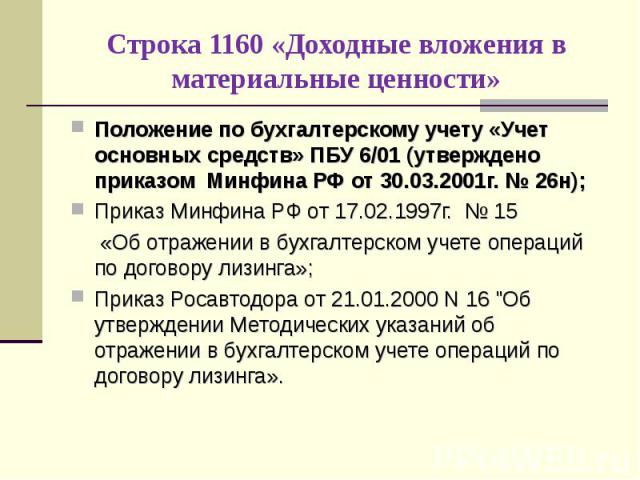

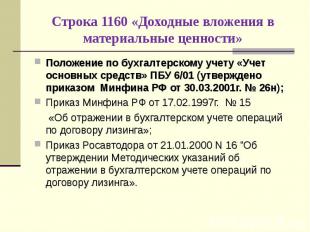

Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001г. № 26н); Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001г. № 26н); Приказ Минфина РФ от 17.02.1997г. № 15 «Об отражении в бухгалтерском учете операций по договору лизинга»; Приказ Росавтодора от 21.01.2000 N 16 "Об утверждении Методических указаний об отражении в бухгалтерском учете операций по договору лизинга».

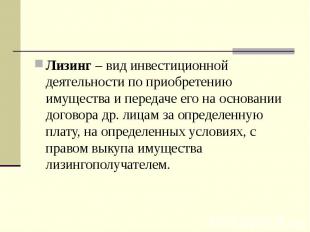

Лизинг – вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора др. лицам за определенную плату, на определенных условиях, с правом выкупа имущества лизингополучателем. Лизинг – вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора др. лицам за определенную плату, на определенных условиях, с правом выкупа имущества лизингополучателем.

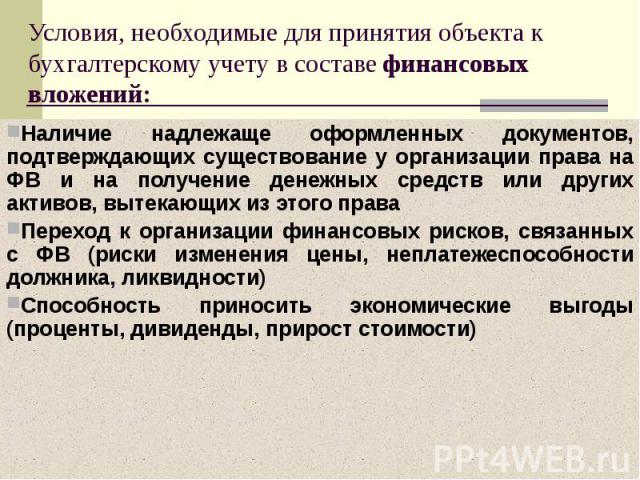

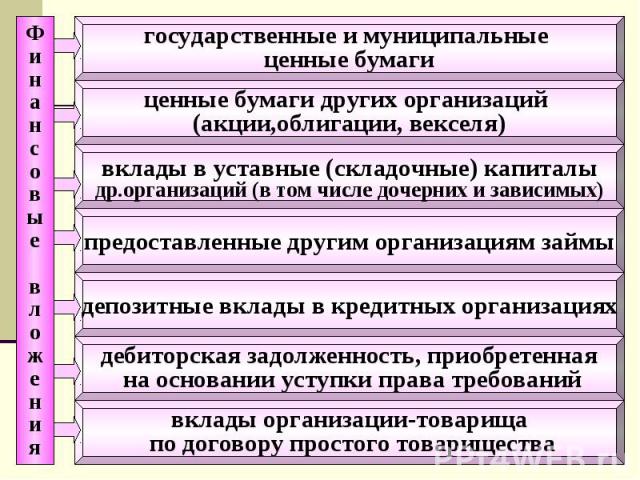

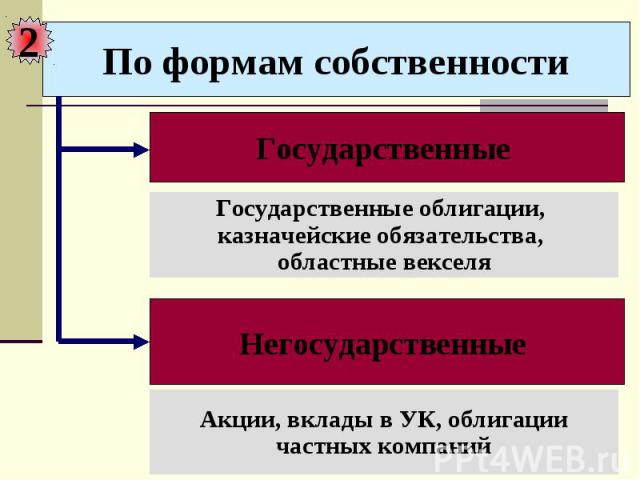

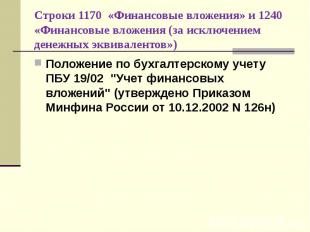

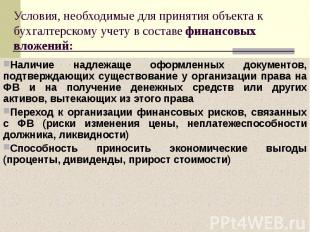

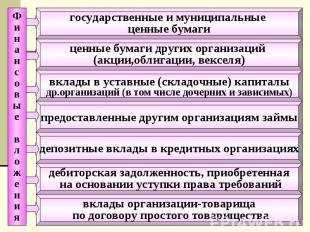

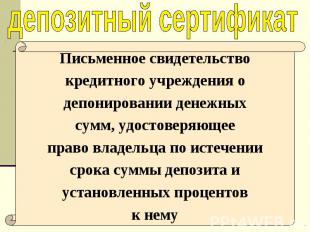

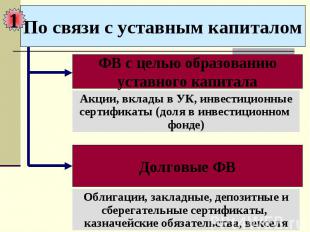

Положение по бухгалтерскому учету ПБУ 19/02 "Учет финансовых вложений" (утверждено Приказом Минфина России от 10.12.2002 N 126н) Положение по бухгалтерскому учету ПБУ 19/02 "Учет финансовых вложений" (утверждено Приказом Минфина России от 10.12.2002 N 126н)

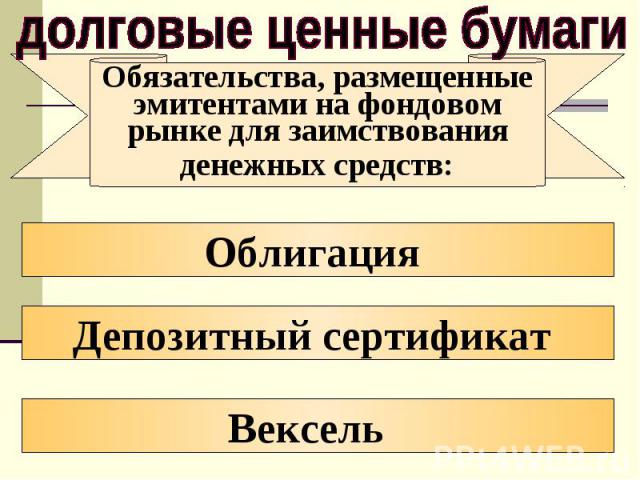

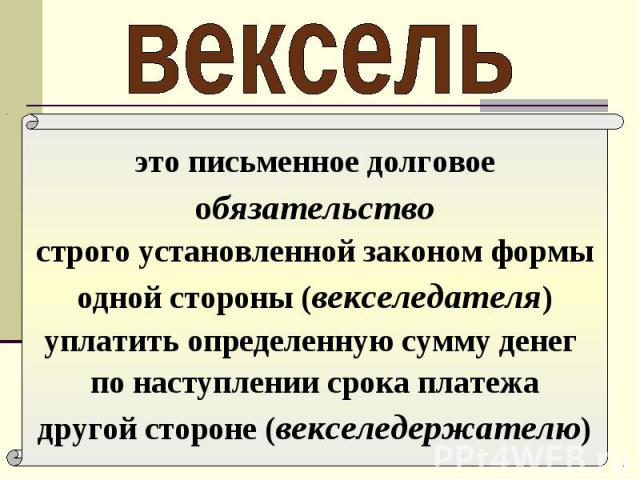

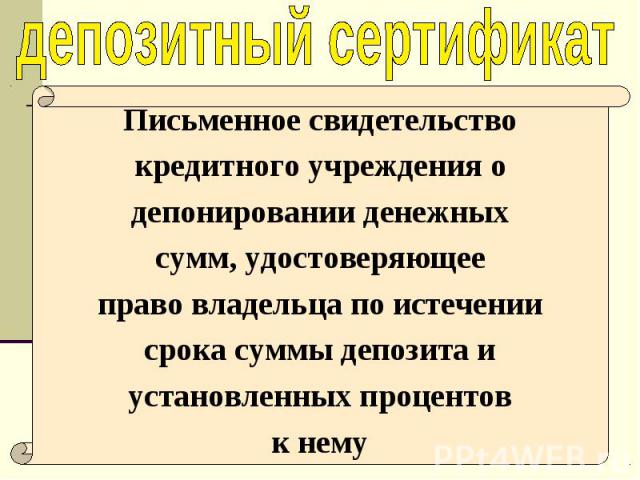

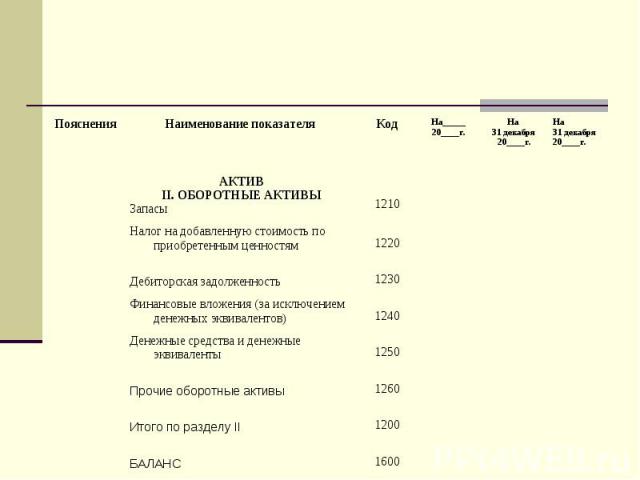

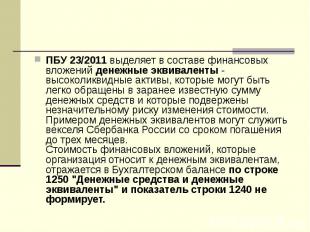

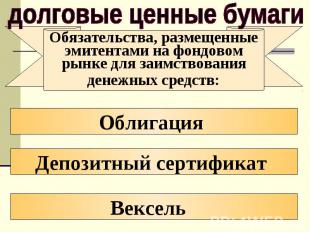

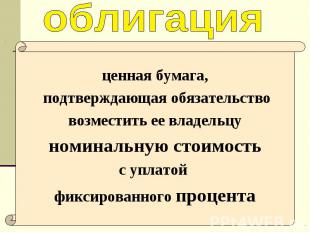

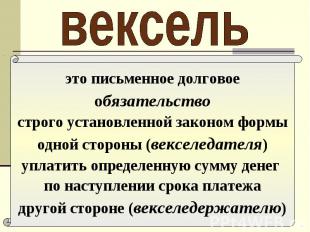

ПБУ 23/2011 выделяет в составе финансовых вложений денежные эквиваленты - высоколиквидные активы, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости. Примером денежных эквивалентов могут служить векселя Сбербанка России со сроком погашения до трех месяцев. Стоимость финансовых вложений, которые организация относит к денежным эквивалентам, отражается в Бухгалтерском балансе по строке 1250 "Денежные средства и денежные эквиваленты" и показатель строки 1240 не формирует. ПБУ 23/2011 выделяет в составе финансовых вложений денежные эквиваленты - высоколиквидные активы, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости. Примером денежных эквивалентов могут служить векселя Сбербанка России со сроком погашения до трех месяцев. Стоимость финансовых вложений, которые организация относит к денежным эквивалентам, отражается в Бухгалтерском балансе по строке 1250 "Денежные средства и денежные эквиваленты" и показатель строки 1240 не формирует.

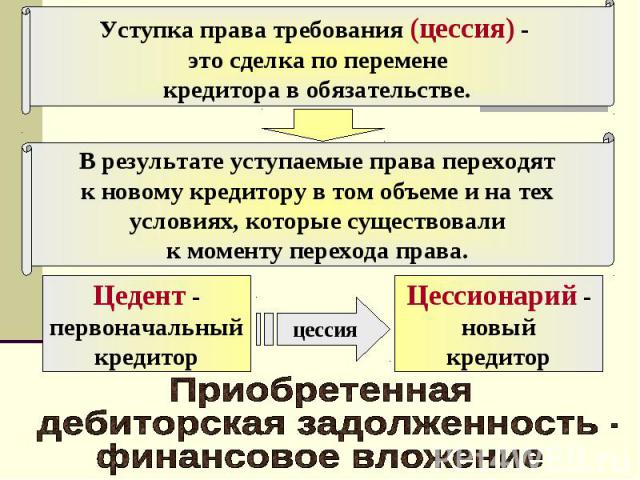

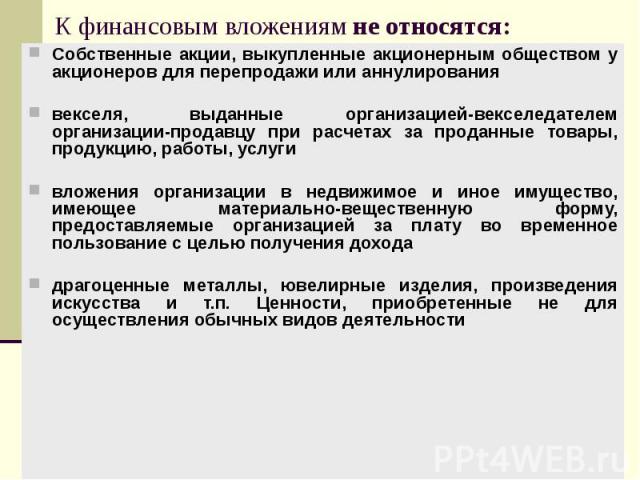

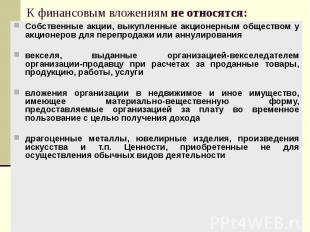

Собственные акции, выкупленные акционерным обществом у акционеров для перепродажи или аннулирования Собственные акции, выкупленные акционерным обществом у акционеров для перепродажи или аннулирования векселя, выданные организацией-векселедателем организации-продавцу при расчетах за проданные товары, продукцию, работы, услуги вложения организации в недвижимое и иное имущество, имеющее материально-вещественную форму, предоставляемые организацией за плату во временное пользование с целью получения дохода драгоценные металлы, ювелирные изделия, произведения искусства и т.п. Ценности, приобретенные не для осуществления обычных видов деятельности

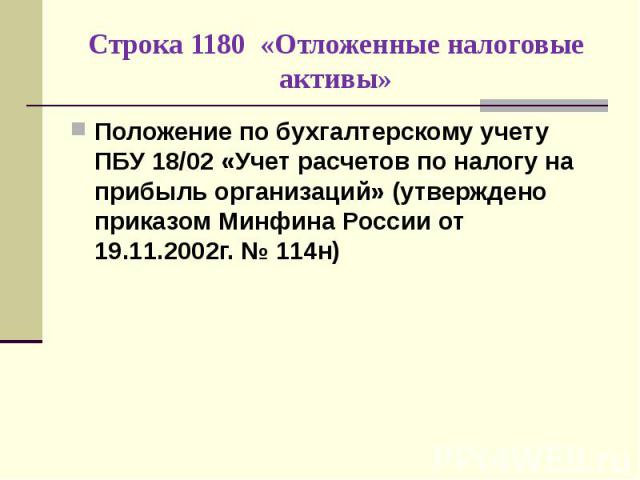

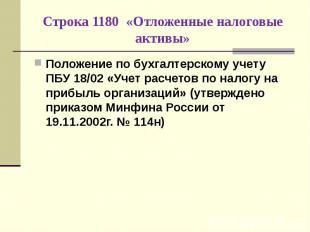

Положение по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19.11.2002г. № 114н) Положение по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19.11.2002г. № 114н)

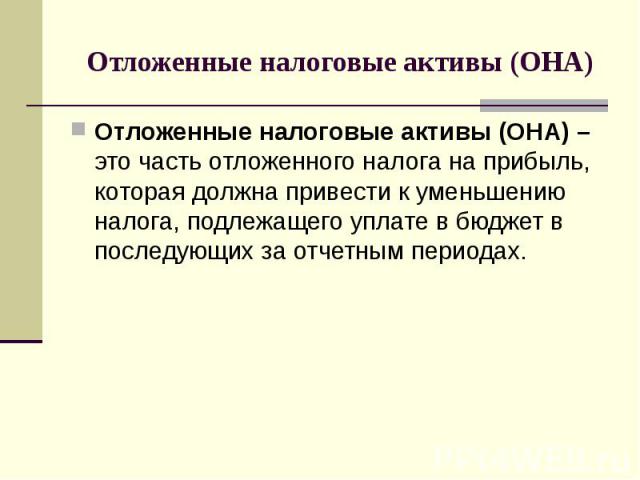

Отложенные налоговые активы (ОНА) – это часть отложенного налога на прибыль, которая должна привести к уменьшению налога, подлежащего уплате в бюджет в последующих за отчетным периодах. Отложенные налоговые активы (ОНА) – это часть отложенного налога на прибыль, которая должна привести к уменьшению налога, подлежащего уплате в бюджет в последующих за отчетным периодах.

- Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 (утверждено приказом Минфина России от 09.06.2001г. № 44н); - Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 (утверждено приказом Минфина России от 09.06.2001г. № 44н); - Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Минфина России от 28.12.2001 № 119н; - Методические указания по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды , утвержденные приказом Минфина России от 26.12.2002 № 135н;

- о предметах труда, предназначенных для обработки, переработки или использования в производстве либо для хозяйственных нужд; - о предметах труда, предназначенных для обработки, переработки или использования в производстве либо для хозяйственных нужд; - о средствах труда, которые в соответствии с установленным порядком включаются в состав средств в обороте; - о затратах в незавершенном производстве; - о готовой продукции (продуктах производства); - о товарах.

Активы, используемые в качестве сырья, материалов и т.д. при производстве продукции, предназначенной для продажи или используемой для управленческих нужд организации. Активы, используемые в качестве сырья, материалов и т.д. при производстве продукции, предназначенной для продажи или используемой для управленческих нужд организации. Готовая продукция – активы, изготовленные организацией самостоятельно и предназначенные для продажи; Товары – активы, приобретаемые организацией с целью их последующей перепродажи или продажи.

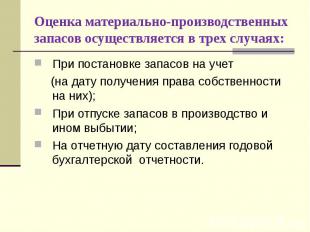

При постановке запасов на учет При постановке запасов на учет (на дату получения права собственности на них); При отпуске запасов в производство и ином выбытии; На отчетную дату составления годовой бухгалтерской отчетности.

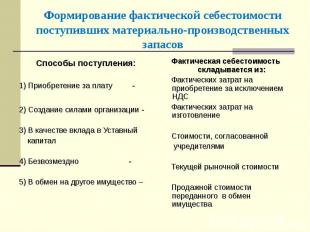

Способы поступления: Способы поступления: 1) Приобретение за плату - 2) Создание силами организации - 3) В качестве вклада в Уставный капитал 4) Безвозмездно - 5) В обмен на другое имущество –

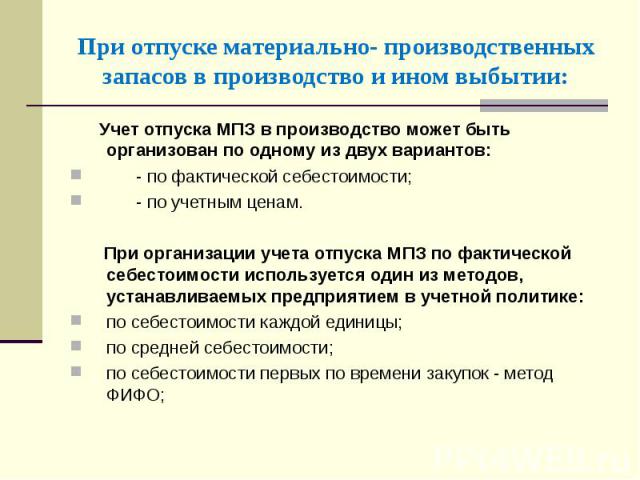

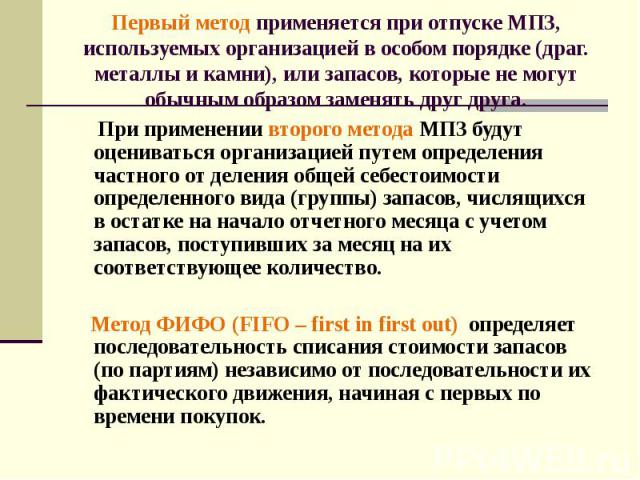

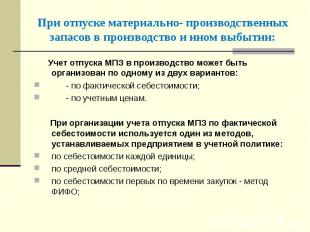

Учет отпуска МПЗ в производство может быть организован по одному из двух вариантов: Учет отпуска МПЗ в производство может быть организован по одному из двух вариантов: - по фактической себестоимости; - по учетным ценам. При организации учета отпуска МПЗ по фактической себестоимости используется один из методов, устанавливаемых предприятием в учетной политике: по себестоимости каждой единицы; по средней себестоимости; по себестоимости первых по времени закупок - метод ФИФО;

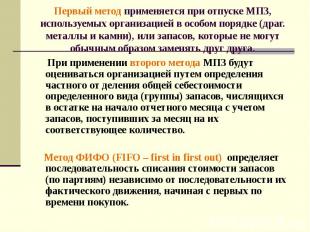

При применении второго метода МПЗ будут оцениваться организацией путем определения частного от деления общей себестоимости определенного вида (группы) запасов, числящихся в остатке на начало отчетного месяца с учетом запасов, поступивших за месяц на их соответствующее количество. При применении второго метода МПЗ будут оцениваться организацией путем определения частного от деления общей себестоимости определенного вида (группы) запасов, числящихся в остатке на начало отчетного месяца с учетом запасов, поступивших за месяц на их соответствующее количество. Метод ФИФО (FIFO – first in first out) определяет последовательность списания стоимости запасов (по партиям) независимо от последовательности их фактического движения, начиная с первых по времени покупок.

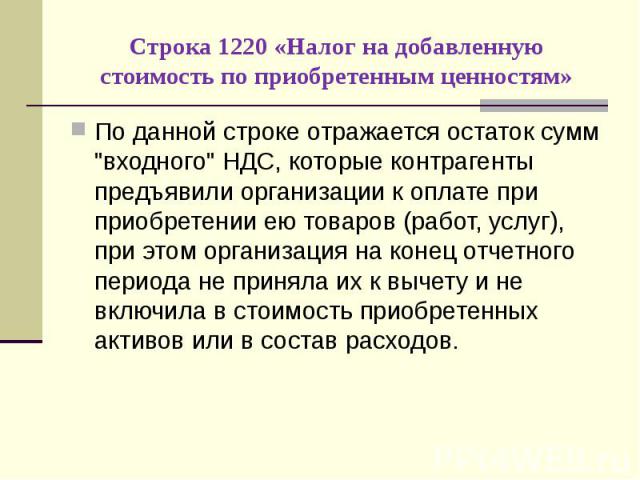

По данной строке отражается остаток сумм "входного" НДС, которые контрагенты предъявили организации к оплате при приобретении ею товаров (работ, услуг), при этом организация на конец отчетного периода не приняла их к вычету и не включила в стоимость приобретенных активов или в состав расходов. По данной строке отражается остаток сумм "входного" НДС, которые контрагенты предъявили организации к оплате при приобретении ею товаров (работ, услуг), при этом организация на конец отчетного периода не приняла их к вычету и не включила в стоимость приобретенных активов или в состав расходов.

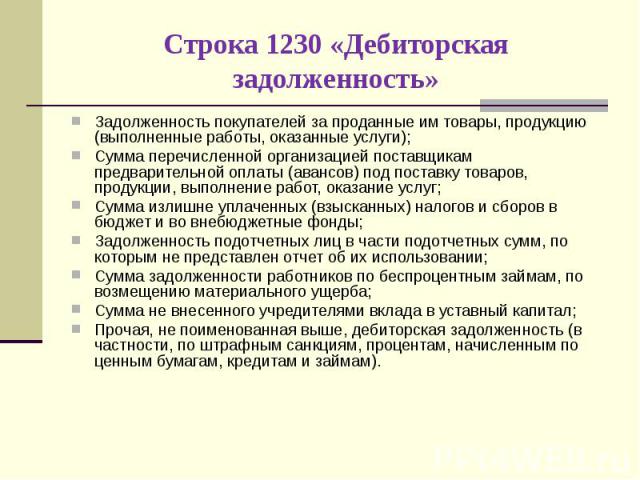

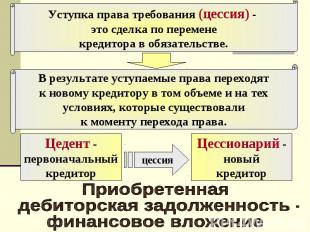

Задолженность покупателей за проданные им товары, продукцию (выполненные работы, оказанные услуги); Задолженность покупателей за проданные им товары, продукцию (выполненные работы, оказанные услуги); Сумма перечисленной организацией поставщикам предварительной оплаты (авансов) под поставку товаров, продукции, выполнение работ, оказание услуг; Сумма излишне уплаченных (взысканных) налогов и сборов в бюджет и во внебюджетные фонды; Задолженность подотчетных лиц в части подотчетных сумм, по которым не представлен отчет об их использовании; Сумма задолженности работников по беспроцентным займам, по возмещению материального ущерба; Сумма не внесенного учредителями вклада в уставный капитал; Прочая, не поименованная выше, дебиторская задолженность (в частности, по штрафным санкциям, процентам, начисленным по ценным бумагам, кредитам и займам).

Сомнительной считается дебиторская задолженность организации, которая не обеспечена соответствующими гарантиями и при этом: Сомнительной считается дебиторская задолженность организации, которая не обеспечена соответствующими гарантиями и при этом: - или не погашена в сроки, установленные договором; - или с высокой степенью вероятности не будет погашена в сроки, установленные договором.

Сомнительным долгом может признаваться дебиторская задолженность, обязательства по оплате которой не обеспечены залогом, задатком, поручительством, банковской гарантией и возможностью удержания имущества должника, а также иными способами, предусмотренными законодательством и/или договором. Сомнительным долгом может признаваться дебиторская задолженность, обязательства по оплате которой не обеспечены залогом, задатком, поручительством, банковской гарантией и возможностью удержания имущества должника, а также иными способами, предусмотренными законодательством и/или договором. Безнадежным долгом признается часть дебиторской задолженности, получение которой признано невозможным (безнадежным) вследствие отказа суда или арбитража во взыскании либо вследствие неплатежеспособности должника или ликвидации предприятия, а также если истек установленный срок исковой давности..

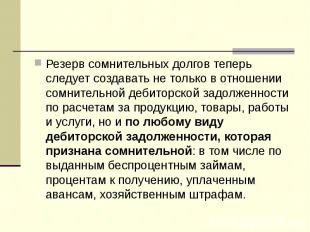

Резерв сомнительных долгов теперь следует создавать не только в отношении сомнительной дебиторской задолженности по расчетам за продукцию, товары, работы и услуги, но и по любому виду дебиторской задолженности, которая признана сомнительной: в том числе по выданным беспроцентным займам, процентам к получению, уплаченным авансам, хозяйственным штрафам. Резерв сомнительных долгов теперь следует создавать не только в отношении сомнительной дебиторской задолженности по расчетам за продукцию, товары, работы и услуги, но и по любому виду дебиторской задолженности, которая признана сомнительной: в том числе по выданным беспроцентным займам, процентам к получению, уплаченным авансам, хозяйственным штрафам.

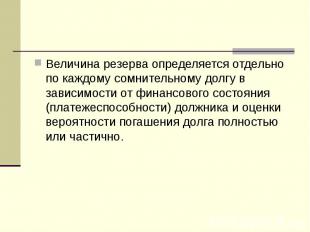

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично. Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

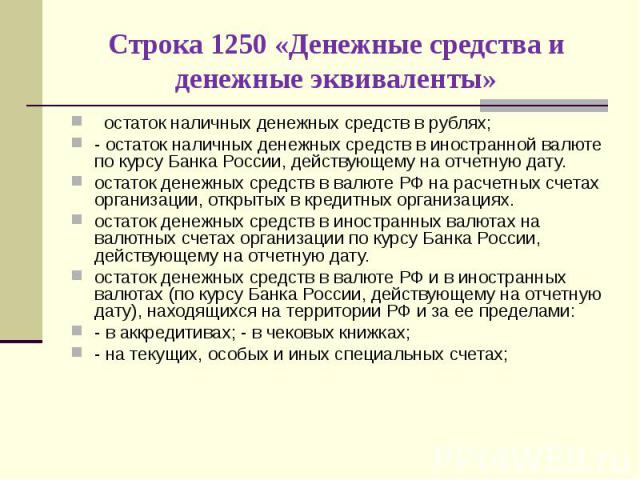

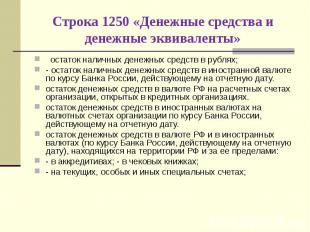

остаток наличных денежных средств в рублях; остаток наличных денежных средств в рублях; - остаток наличных денежных средств в иностранной валюте по курсу Банка России, действующему на отчетную дату. остаток денежных средств в валюте РФ на расчетных счетах организации, открытых в кредитных организациях. остаток денежных средств в иностранных валютах на валютных счетах организации по курсу Банка России, действующему на отчетную дату. остаток денежных средств в валюте РФ и в иностранных валютах (по курсу Банка России, действующему на отчетную дату), находящихся на территории РФ и за ее пределами: - в аккредитивах; - в чековых книжках; - на текущих, особых и иных специальных счетах;

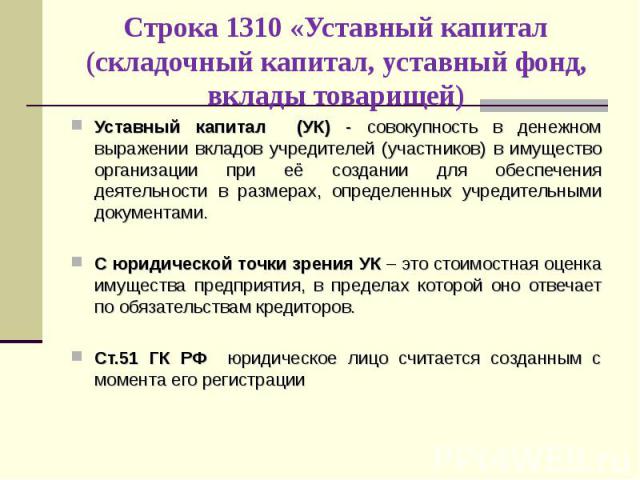

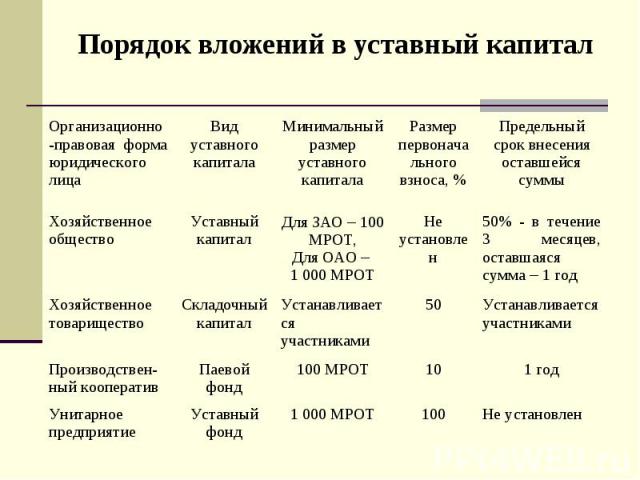

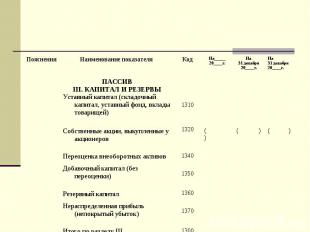

Уставный капитал (УК) - совокупность в денежном выражении вкладов учредителей (участников) в имущество организации при её создании для обеспечения деятельности в размерах, определенных учредительными документами. Уставный капитал (УК) - совокупность в денежном выражении вкладов учредителей (участников) в имущество организации при её создании для обеспечения деятельности в размерах, определенных учредительными документами. С юридической точки зрения УК – это стоимостная оценка имущества предприятия, в пределах которой оно отвечает по обязательствам кредиторов. Ст.51 ГК РФ юридическое лицо считается созданным с момента его регистрации

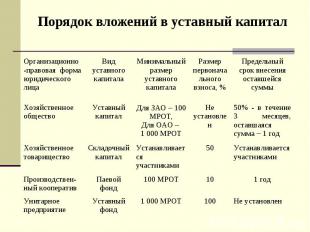

Размеры уставного капитала АО Размеры уставного капитала АО Уставный капитал АО определяет минимальный размер имущества общества, гарантирующего интересы его кредиторов. Он не может быть менее размера, предусмотренного ФЗ «Об акционерных обществах» от 20.12.1995г. № 208-ФЗ (в ред. ФЗ от 07.08.2001г. № 120-ФЗ) в соответствии с которым минимальный уставный капитал ОАО должен составлять не менее 1000-кратного МРОТ (базовая сумма -100руб.) на дату государственной регистрации, а ЗАО не менее 100-кратного МРОТ (базовая сумма -100руб.).

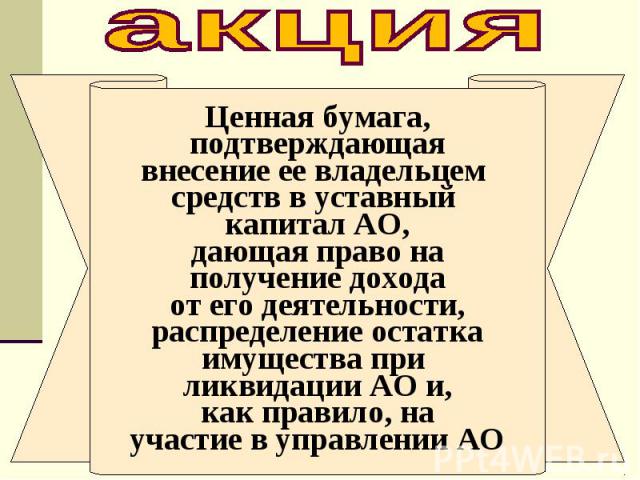

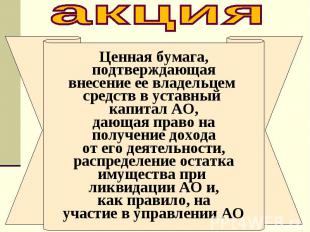

Акционерным обществом признается общество, уставный капитал которого разделен на определенное число акций, участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций. Акционерным обществом признается общество, уставный капитал которого разделен на определенное число акций, участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций. Т.о. уставный капитал АО представляет собой сумму номинальной стоимости акций этого общества, распределенных между его акционерами. При этом номинальная стоимость акций должна быть одинаковой. Наряду с обыкновенными общество может размещать привилегированные акции (в размере до 25% уставного капитала). Не менее 50% распределенных при учреждении АО, должны быть оплачены в течение трех месяцев с момента регистрации.

Уставный капитал ООО представляет собой сумму номинальной стоимости долей, распределенных между участниками общества. Минимальный размер Уставного капитала ООО должен быть не менее 100-кратного МРОТ (базовая сумма-100руб.). Уставный капитал ООО представляет собой сумму номинальной стоимости долей, распределенных между участниками общества. Минимальный размер Уставного капитала ООО должен быть не менее 100-кратного МРОТ (базовая сумма-100руб.). Величина уставного капитала должна быть зафиксирована в учредительных документах общества – Уставе и учредительном договоре (п.2 с. 52 ГК РФ).

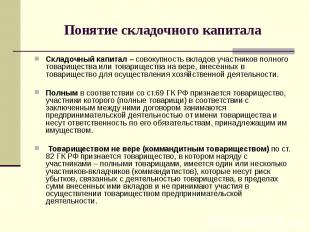

Складочный капитал – совокупность вкладов участников полного товарищества или товарищества на вере, внесенных в товарищество для осуществления хозяйственной деятельности. Складочный капитал – совокупность вкладов участников полного товарищества или товарищества на вере, внесенных в товарищество для осуществления хозяйственной деятельности. Полным в соответствии со ст.69 ГК РФ признается товарищество, участники которого (полные товарищи) в соответствии с заключенным между ними договором занимаются предпринимательской деятельностью от имени товарищества и несут ответственность по его обязательствам, принадлежащим им имуществом. Товариществом не вере (коммандитным товариществом) по ст. 82 ГК РФ признается товарищество, в котором наряду с участниками – полными товарищами, имеется один или несколько участников-вкладчиков (коммандитистов), которые несут риск убытков, связанных с деятельностью товарищества, в пределах сумм внесенных ими вкладов и не принимают участия в осуществлении товариществом предпринимательской деятельности.

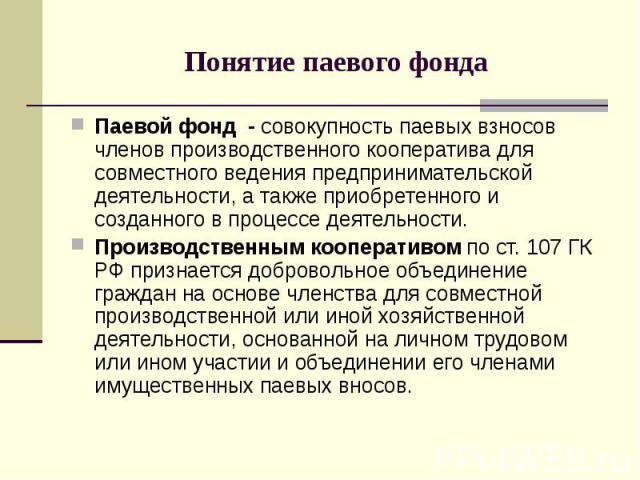

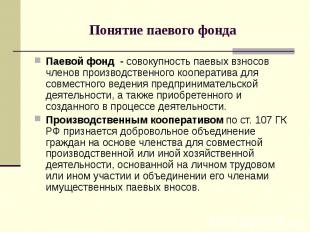

Паевой фонд - совокупность паевых взносов членов производственного кооператива для совместного ведения предпринимательской деятельности, а также приобретенного и созданного в процессе деятельности. Паевой фонд - совокупность паевых взносов членов производственного кооператива для совместного ведения предпринимательской деятельности, а также приобретенного и созданного в процессе деятельности. Производственным кооперативом по ст. 107 ГК РФ признается добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности, основанной на личном трудовом или ином участии и объединении его членами имущественных паевых вносов.

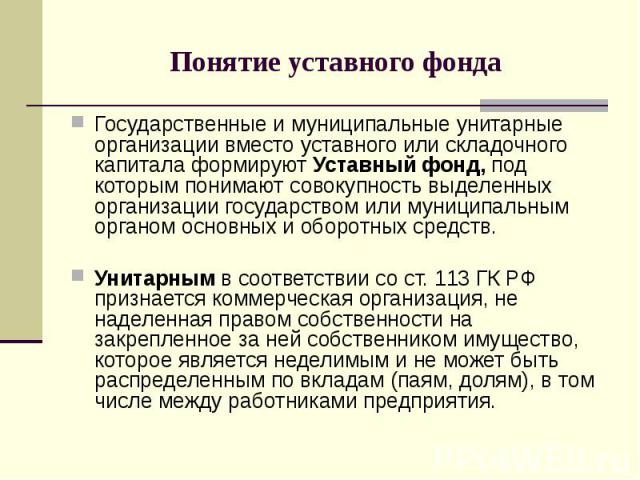

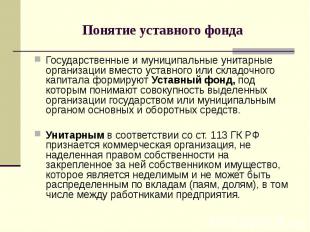

Государственные и муниципальные унитарные организации вместо уставного или складочного капитала формируют Уставный фонд, под которым понимают совокупность выделенных организации государством или муниципальным органом основных и оборотных средств. Государственные и муниципальные унитарные организации вместо уставного или складочного капитала формируют Уставный фонд, под которым понимают совокупность выделенных организации государством или муниципальным органом основных и оборотных средств. Унитарным в соответствии со ст. 113 ГК РФ признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество, которое является неделимым и не может быть распределенным по вкладам (паям, долям), в том числе между работниками предприятия.

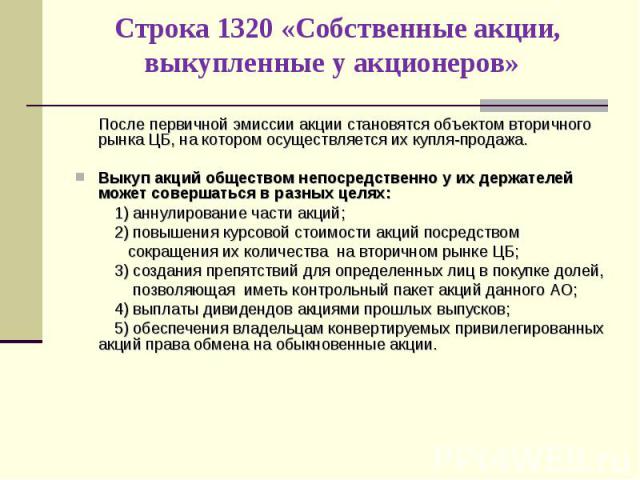

После первичной эмиссии акции становятся объектом вторичного рынка ЦБ, на котором осуществляется их купля-продажа. После первичной эмиссии акции становятся объектом вторичного рынка ЦБ, на котором осуществляется их купля-продажа. Выкуп акций обществом непосредственно у их держателей может совершаться в разных целях: 1) аннулирование части акций; 2) повышения курсовой стоимости акций посредством сокращения их количества на вторичном рынке ЦБ; 3) создания препятствий для определенных лиц в покупке долей, позволяющая иметь контрольный пакет акций данного АО; 4) выплаты дивидендов акциями прошлых выпусков; 5) обеспечения владельцам конвертируемых привилегированных акций права обмена на обыкновенные акции.

Т.о. выкупленные акции могут быть аннулированы или повторно направлены в обращение Т.о. выкупленные акции могут быть аннулированы или повторно направлены в обращение Выкупленные акции не дают права голоса на собрании акционеров, по ним не начисляются и не выплачиваются дивиденды и поэтому в соответствии с ФЗ «Об АО» принадлежащие обществу собственные акции должны быть реализованы в течение года с момента их выкупа, в противном случае общество обязано принять решение об уменьшении уставного капитала.

В процессе хозяйственной деятельности организации может появиться новое имущество, либо возрасти стоимость уже имеющегося имущества, что приводит к росту активов. Для учета источников поступления новых материальных ценностей или прироста их балансовой стоимости введено понятие добавочного капитала. В процессе хозяйственной деятельности организации может появиться новое имущество, либо возрасти стоимость уже имеющегося имущества, что приводит к росту активов. Для учета источников поступления новых материальных ценностей или прироста их балансовой стоимости введено понятие добавочного капитала. Первоначально добавочный капитал как объект учета возник в соответствии с требованиями отражения в учете инфляционных процессов Источниками формирования добавочного капитала могут быть: 1) Суммы дооценки объектов основных средств при проведении их переоценки; 2) Суммы эмиссионного дохода, полученного от превышения рыночной стоимости размещенных акций над их номинальной стоимостью за минусом издержек, связанных с продажей этих акций; 3) Суммы положительных курсовых разниц, возникающих при погашении задолженности иностранных учредителей по взносам в уставный капитал в иностранной валюте;

Эмиссионный доход – это сумма разницы между номинальной стоимостью и ценой продажи ценной бумаги, который образуется при эмиссии дополнительных акций в результате их размещения по рыночной стоимости ( выше номинала).

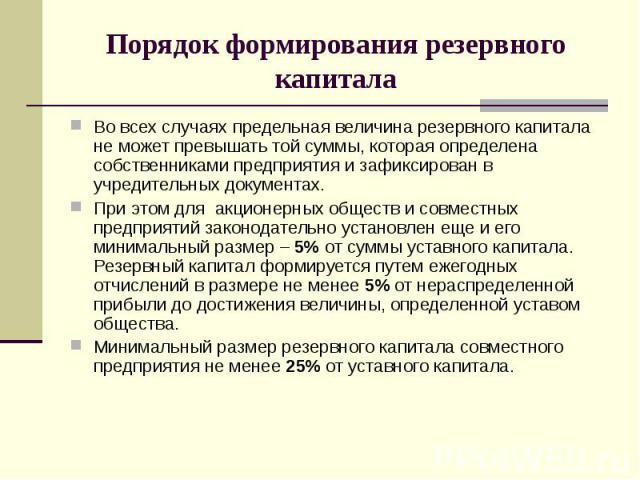

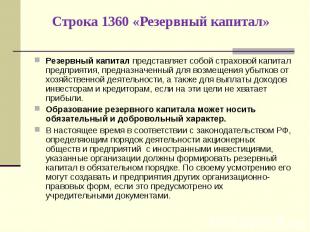

Резервный капитал представляет собой страховой капитал предприятия, предназначенный для возмещения убытков от хозяйственной деятельности, а также для выплаты доходов инвесторам и кредиторам, если на эти цели не хватает прибыли. Резервный капитал представляет собой страховой капитал предприятия, предназначенный для возмещения убытков от хозяйственной деятельности, а также для выплаты доходов инвесторам и кредиторам, если на эти цели не хватает прибыли. Образование резервного капитала может носить обязательный и добровольный характер. В настоящее время в соответствии с законодательством РФ, определяющим порядок деятельности акционерных обществ и предприятий с иностранными инвестициями, указанные организации должны формировать резервный капитал в обязательном порядке. По своему усмотрению его могут создавать и предприятия других организационно-правовых форм, если это предусмотрено их учредительными документами.

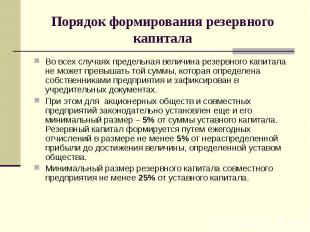

Во всех случаях предельная величина резервного капитала не может превышать той суммы, которая определена собственниками предприятия и зафиксирован в учредительных документах. Во всех случаях предельная величина резервного капитала не может превышать той суммы, которая определена собственниками предприятия и зафиксирован в учредительных документах. При этом для акционерных обществ и совместных предприятий законодательно установлен еще и его минимальный размер – 5% от суммы уставного капитала. Резервный капитал формируется путем ежегодных отчислений в размере не менее 5% от нераспределенной прибыли до достижения величины, определенной уставом общества. Минимальный размер резервного капитала совместного предприятия не менее 25% от уставного капитала.

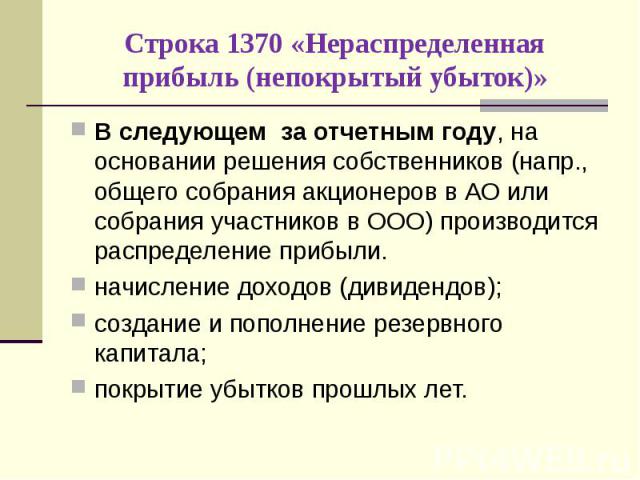

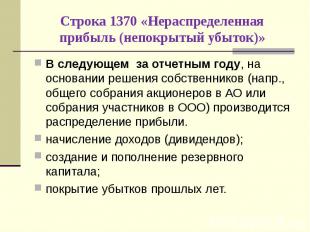

В следующем за отчетным году, на основании решения собственников (напр., общего собрания акционеров в АО или собрания участников в ООО) производится распределение прибыли. В следующем за отчетным году, на основании решения собственников (напр., общего собрания акционеров в АО или собрания участников в ООО) производится распределение прибыли. начисление доходов (дивидендов); создание и пополнение резервного капитала; покрытие убытков прошлых лет.

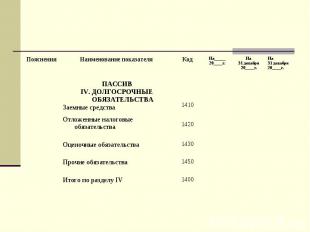

Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» ПБУ 15/2008 (утверждено приказом Минфина России от 16.10.2008г. № 107н) Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» ПБУ 15/2008 (утверждено приказом Минфина России от 16.10.2008г. № 107н)

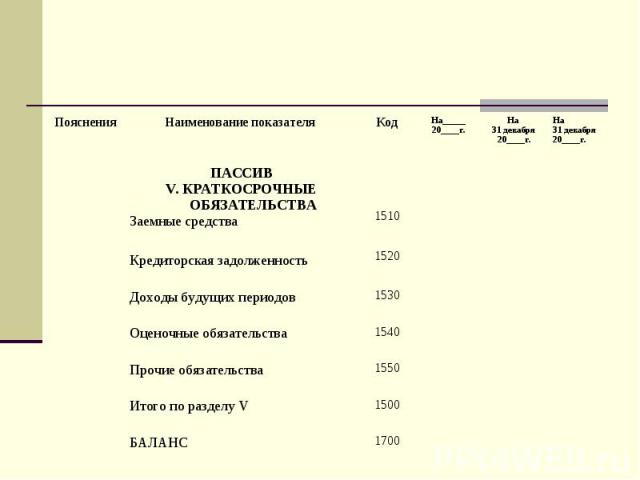

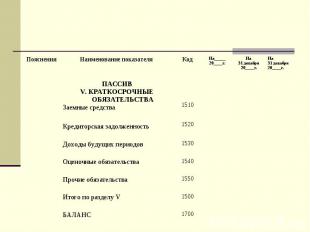

Сумму задолженности по займам и кредитам формируют как сумма основного долга, так и причитающиеся на конец отчетного периода к уплате проценты согласно условиям договоров. При этом если срок уплаты процентов по долгосрочному займу составляет менее 12 месяцев, то сумма задолженности по их уплате отражается организацией-заемщиком по строке 1510 "Заемные средства" разд. V "Краткосрочные обязательства". Сумму задолженности по займам и кредитам формируют как сумма основного долга, так и причитающиеся на конец отчетного периода к уплате проценты согласно условиям договоров. При этом если срок уплаты процентов по долгосрочному займу составляет менее 12 месяцев, то сумма задолженности по их уплате отражается организацией-заемщиком по строке 1510 "Заемные средства" разд. V "Краткосрочные обязательства".

Положение по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19.11.2002г. № 114н) Положение по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19.11.2002г. № 114н)

Отложенное налоговое обязательство (ОНО) – часть отложенного налога на прибыль, которая должна привести к увеличению налога, подлежащего уплате в бюджет в последующих за отчетным периодах.

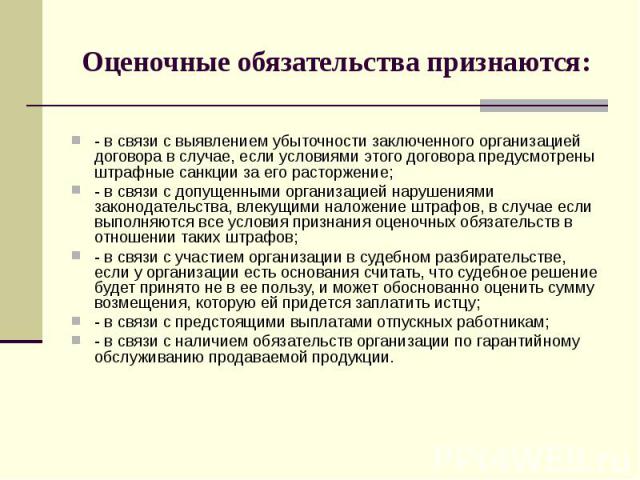

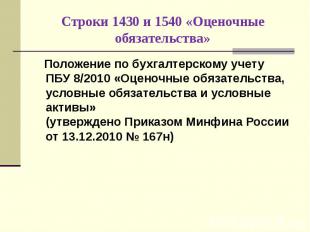

Положение по бухгалтерскому учету ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утверждено Приказом Минфина России от 13.12.2010 № 167н) Положение по бухгалтерскому учету ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утверждено Приказом Минфина России от 13.12.2010 № 167н)

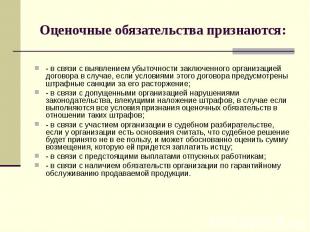

- в связи с выявлением убыточности заключенного организацией договора в случае, если условиями этого договора предусмотрены штрафные санкции за его расторжение; - в связи с допущенными организацией нарушениями законодательства, влекущими наложение штрафов, в случае если выполняются все условия признания оценочных обязательств в отношении таких штрафов; - в связи с участием организации в судебном разбирательстве, если у организации есть основания считать, что судебное решение будет принято не в ее пользу, и может обоснованно оценить сумму возмещения, которую ей придется заплатить истцу; - в связи с предстоящими выплатами отпускных работникам; - в связи с наличием обязательств организации по гарантийному обслуживанию продаваемой продукции.

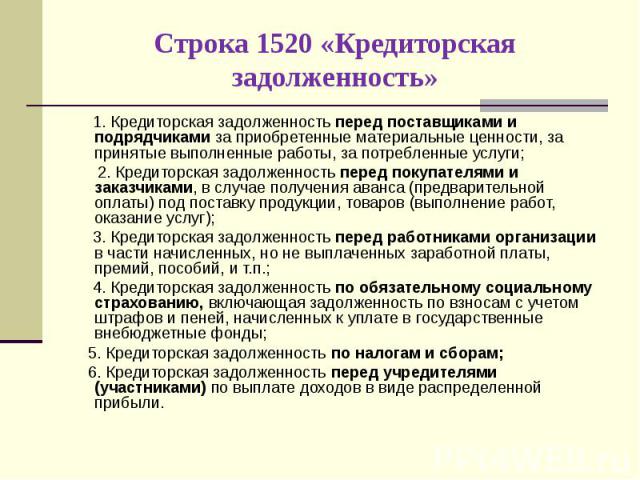

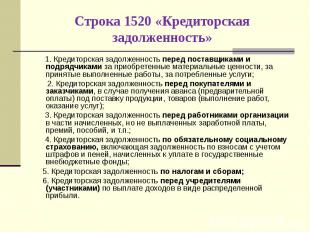

1. Кредиторская задолженность перед поставщиками и подрядчиками за приобретенные материальные ценности, за принятые выполненные работы, за потребленные услуги; 1. Кредиторская задолженность перед поставщиками и подрядчиками за приобретенные материальные ценности, за принятые выполненные работы, за потребленные услуги; 2. Кредиторская задолженность перед покупателями и заказчиками, в случае получения аванса (предварительной оплаты) под поставку продукции, товаров (выполнение работ, оказание услуг); 3. Кредиторская задолженность перед работниками организации в части начисленных, но не выплаченных заработной платы, премий, пособий, и т.п.; 4. Кредиторская задолженность по обязательному социальному страхованию, включающая задолженность по взносам с учетом штрафов и пеней, начисленных к уплате в государственные внебюджетные фонды; 5. Кредиторская задолженность по налогам и сборам; 6. Кредиторская задолженность перед учредителями (участниками) по выплате доходов в виде распределенной прибыли.

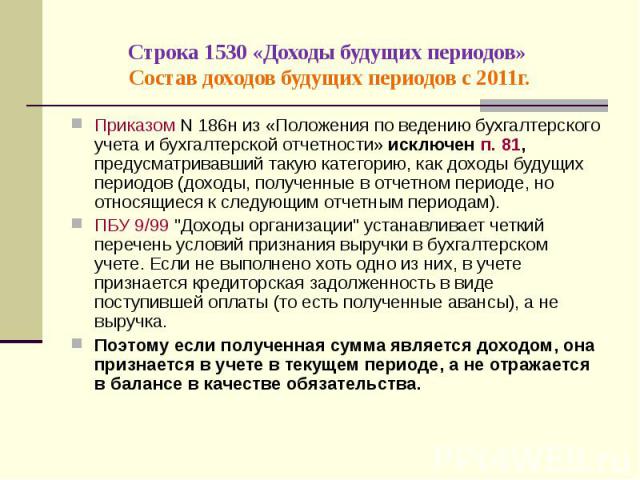

Приказом N 186н из «Положения по ведению бухгалтерского учета и бухгалтерской отчетности» исключен п. 81, предусматривавший такую категорию, как доходы будущих периодов (доходы, полученные в отчетном периоде, но относящиеся к следующим отчетным периодам). Приказом N 186н из «Положения по ведению бухгалтерского учета и бухгалтерской отчетности» исключен п. 81, предусматривавший такую категорию, как доходы будущих периодов (доходы, полученные в отчетном периоде, но относящиеся к следующим отчетным периодам). ПБУ 9/99 "Доходы организации" устанавливает четкий перечень условий признания выручки в бухгалтерском учете. Если не выполнено хоть одно из них, в учете признается кредиторская задолженность в виде поступившей оплаты (то есть полученные авансы), а не выручка. Поэтому если полученная сумма является доходом, она признается в учете в текущем периоде, а не отражается в балансе в качестве обязательства.

Государственной помощью признается увеличение экономической выгоды организации в результате поступления от государства денежных средств или иного имущества. Государственной помощью признается увеличение экономической выгоды организации в результате поступления от государства денежных средств или иного имущества. Поступающие бюджетные средства в учете подразделяют на две категории: 1) направляемые на финансирование капитальных вложений; 2) используемые для оплаты текущих расходов. ПБУ 13/2000 предусматривает два варианта принятия к учету государственной помощи: 1) по мере фактического поступлении бюджетных средств; 2) как возникновение задолженности по бюджетным средствам.

Предлагается классифицировать бухгалтерские балансы по признакам: Предлагается классифицировать бухгалтерские балансы по признакам: 1) время составления; 2) объем информации; 3) способ очистки информации.

1) Вступительные балансы. 1) Вступительные балансы. Вступительный баланс составляется в момент организации предприятия (регистрации устава) и с него начинается ведение учета данного предприятия. 2) Промежуточные балансы. составляются за периоды, находящиеся между началом и концом отчетного периода. 3) Санируемые балансы. Потребность в такой разновидности балансов возникает только в исключительных случаях, когда предприятие находится на пороге банкротства (несостоятельности выплачивать долги) и необходимо определиться по дилемме: принять решение о ликвидации (прекращении деловой активности) путем объявления о банкротстве или испытать последний шанс – убедить кредиторов в целесообразности отсрочки платежей. Для составления санируемого баланса привлекаются независимые аудиторы, которые должны выдать заключение о реальном состоянии дел на предприятии, величине понесенного убытка, путях и реальности его покрытия в будущем, возможных сроках реализации мероприятий, направленных на оздоровление финансового состояния предприятия.

4) Ликвидационные балансы. Эти балансы составляются при ликвидации предприятия. В соответствии с принципом непрерывности деятельности предприятия, при его ликвидации вступают в силу особые правила оценки имущества предприятия: в ликвидационном балансе они отражаются не по балансовой (исторической или восстановительной) стоимости, а по цене возможной реализации каждого актива в отдельности на момент ликвидации. 4) Ликвидационные балансы. Эти балансы составляются при ликвидации предприятия. В соответствии с принципом непрерывности деятельности предприятия, при его ликвидации вступают в силу особые правила оценки имущества предприятия: в ликвидационном балансе они отражаются не по балансовой (исторической или восстановительной) стоимости, а по цене возможной реализации каждого актива в отдельности на момент ликвидации. 5) Разделительные балансы составляются в момент разделения крупного предприятия на несколько более мелких предприятий (структурных единиц) или при передаче одной или нескольких структурных единиц данного предприятия другому предприятию (в последнем случае баланс называется передаточным). 6) Объединительные балансы разрабатываются при объединении (слиянии) нескольких предприятий в одно предприятие или при присоединении одной или нескольких структурных единиц к данному предприятию.

1) Единичные балансы характеризуют деятельность только одного предприятия. 1) Единичные балансы характеризуют деятельность только одного предприятия. 2) Сводные балансы составляет головная организация при объединении информации о своей деятельности с учетом всех филиалов и представительств. 3) Консолидированные балансы составляет Группа (холдинг, концерн), представленная материнской и ее дочерними компаниями. Данный баланс составляется не просто суммированием одноименных показателей, а осуществлением следующих корректировок: - исключением инвестиций материнской компании в уставные капиталы дочерних предприятий и исключением соответствующих долей материнской компании в уставные капиталы дочерних предприятий; - исключением остатков по взаимным расчетам внутри Группы.

Выделяются балансы-брутто и балансы-нетто. Выделяются балансы-брутто и балансы-нетто. Баланс-брутто – бухгалтерский баланс, включающий регулирующие статьи. Баланс-нетто - бухгалтерский баланс за вычетом регулирующих статей. Например, в балансе-брутто основные средства и нематериальные активы отражаются по первоначальной стоимости, а в балансе-нетто – по остаточной стоимости, т.е. за вычетом накопленной амортизации.

Все изменения, происходящие с составом хозяйственных средств, источниками их образования, расчетами в результате хозяйственной деятельности предприятия, называются хозяйственными операциями. Ежедневно на предприятиях совершается множество хозяйственных операций, которые оказывают постоянное влияние на валюту баланса, что ведет к изменению, как величины статей актива, так и статей пассива баланса, или тех и других одновременно. Все изменения, происходящие с составом хозяйственных средств, источниками их образования, расчетами в результате хозяйственной деятельности предприятия, называются хозяйственными операциями. Ежедневно на предприятиях совершается множество хозяйственных операций, которые оказывают постоянное влияние на валюту баланса, что ведет к изменению, как величины статей актива, так и статей пассива баланса, или тех и других одновременно.

При всем своем многообразии перечень изменений, происходящих под влиянием хозяйственных операций, сводится к четырем типам изменений относительно валюты баланса. При всем своем многообразии перечень изменений, происходящих под влиянием хозяйственных операций, сводится к четырем типам изменений относительно валюты баланса. По степени влияния на валюту баланса хозяйственные операции подразделяются на: - хозяйственные операции модификации; - хозяйственные операции пермутации. 1) Хозяйственные операции модификации вызывают одновременно изменение, как в составе активов, так и источников их формирования. Валюта баланса или увеличивается или уменьшается. 2) Хозяйственные операции пермутации не изменяют валюту баланса, а меняют его структуру.

Первый тип хозяйственных операций. Первый тип хозяйственных операций. Операции этого типа вызывают изменения двух статей актива баланса; одна увеличивается, а другая – уменьшается на одну и ту же сумму. Валюта баланса остается неизменной, равенство сохраняется. Первый тип балансовых изменений можно представить в виде уравнения А + Х – Х = П, где А – актив; П – пассив; Х – изменение средств под влиянием хозяйственных операций. К этому типу можно отнести такие операции, как поступление денежных средств из кассы на расчетный счет или от дебиторов, выдача денег из кассы подотчетным лицам, возврат неизрасходованных сумм подотчетным лицом в кассу, отпуск материалов со склада в производство, поступление готовой продукции из производства на склад и др. Таким образом, операции первого типа вызывают изменения только в активе баланса, валюта баланса не изменяется.

Операции этого типа вызывают изменения двух статей пассива баланса; одна увеличивается, а другая – уменьшается на одну и ту же сумму. Валюта баланса остается неизменной, равенство сохраняется. Второй тип балансовых изменений можно представить в виде уравнения А = П + Х – Х. Ко второму типу относятся операции по удержанию НДФЛ из заработной платы работников, распределение прибыли и др. Таким образом, операции второго типа вызывают изменения только в пассиве баланса, валюта баланса не изменяется.

Они вызывают увеличение статей и в активе и в пассиве баланса на одну и ту же сумму. Итоги актива баланса и пассива возрастают на одну и ту же сумму, поэтому равенство между активом и пассивом сохраняется. Происходит увеличение хозяйственных средств и источников их образования на одну и ту же сумму. Третий тип балансовых изменений можно представить в виде уравнения А + Х = П + Х. К этому типу можно отнести хозяйственные операции, связанные с поступлением основных средств, материалов от поставщиков и др. Операции третьего типа приводят к увеличению на одну и ту же сумму одной статьи в активе баланса, а другой статьи в пассиве. Валюта баланса увеличивается на одну и туже сумму, равенство сохраняется.

Операции этого типа вызывают уменьшение статей и в активе, и в пассиве баланса на одну и ту же сумму. Итоги актива и пассива уменьшаются на эту же сумму, но равенство при этом сохраняется. Четвертый тип балансовых изменений можно представить в виде уравнения А - Х = П - Х. К четвертому типу относятся операции, связанные с погашением с расчетного счета кредиторской задолженности, оплатой поставщику за поступившие от него товары с расчетного счета, выплатой заработной платы из кассы и др. Таким образом, операции этого типа приводят к уменьшению статей актива и пассива баланса на одну и ту же сумму, равенство сохраняется.

Спасибо за внимание Спасибо за внимание