Презентация на тему: Базельское соглашение

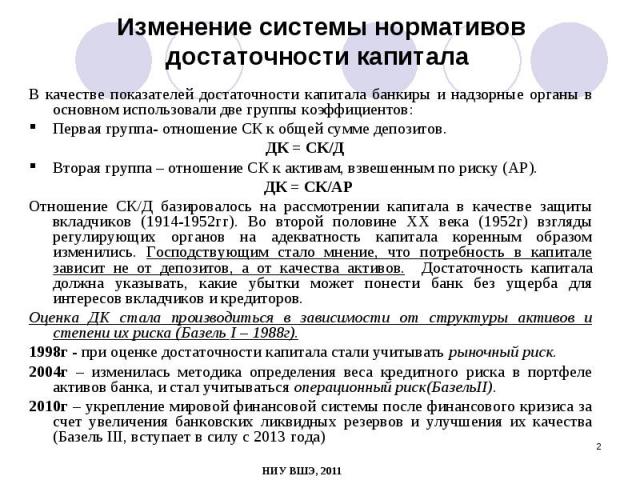

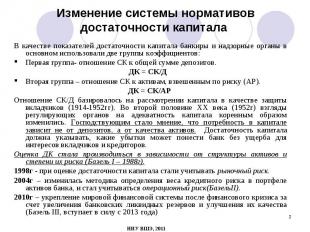

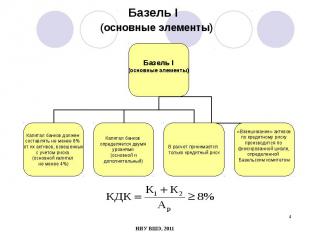

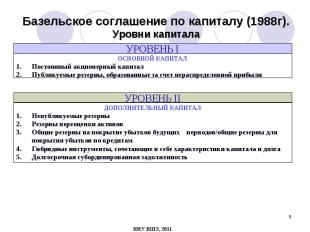

В качестве показателей достаточности капитала банкиры и надзорные органы в основном использовали две группы коэффициентов: В качестве показателей достаточности капитала банкиры и надзорные органы в основном использовали две группы коэффициентов: Первая группа- отношение СК к общей сумме депозитов. ДК = СК/Д Вторая группа – отношение СК к активам, взвешенным по риску (АР). ДК = СК/АР Отношение СК/Д базировалось на рассмотрении капитала в качестве защиты вкладчиков (1914-1952гг). Во второй половине ХХ века (1952г) взгляды регулирующих органов на адекватность капитала коренным образом изменились. Господствующим стало мнение, что потребность в капитале зависит не от депозитов, а от качества активов. Достаточность капитала должна указывать, какие убытки может понести банк без ущерба для интересов вкладчиков и кредиторов. Оценка ДК стала производиться в зависимости от структуры активов и степени их риска (Базель I – 1988г). 1998г - при оценке достаточности капитала стали учитывать рыночный риск. 2004г – изменилась методика определения веса кредитного риска в портфеле активов банка, и стал учитываться операционный риск(БазельII). 2010г – укрепление мировой финансовой системы после финансового кризиса за счет увеличения банковских ликвидных резервов и улучшения их качества (Базель III, вступает в силу с 2013 года)

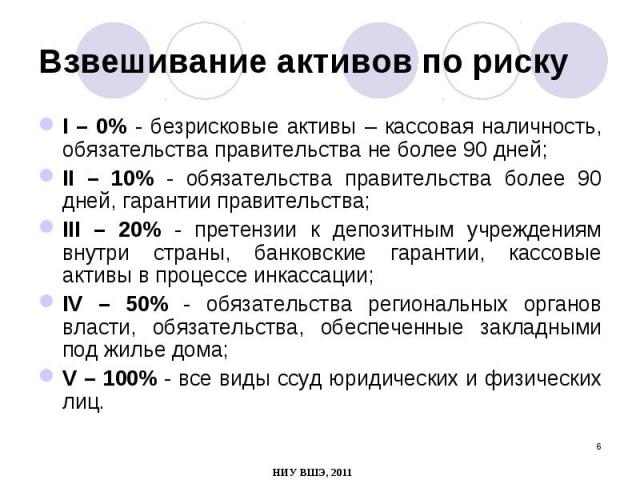

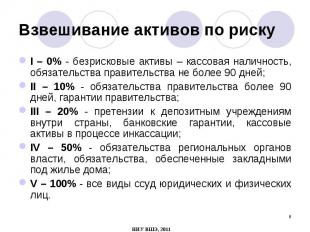

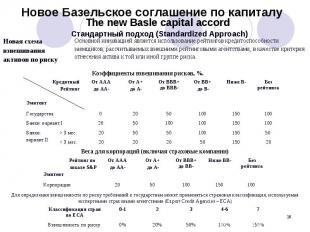

I – 0% - безрисковые активы – кассовая наличность, обязательства правительства не более 90 дней; I – 0% - безрисковые активы – кассовая наличность, обязательства правительства не более 90 дней; II – 10% - обязательства правительства более 90 дней, гарантии правительства; III – 20% - претензии к депозитным учреждениям внутри страны, банковские гарантии, кассовые активы в процессе инкассации; IV – 50% - обязательства региональных органов власти, обязательства, обеспеченные закладными под жилье дома; V – 100% - все виды ссуд юридических и физических лиц.

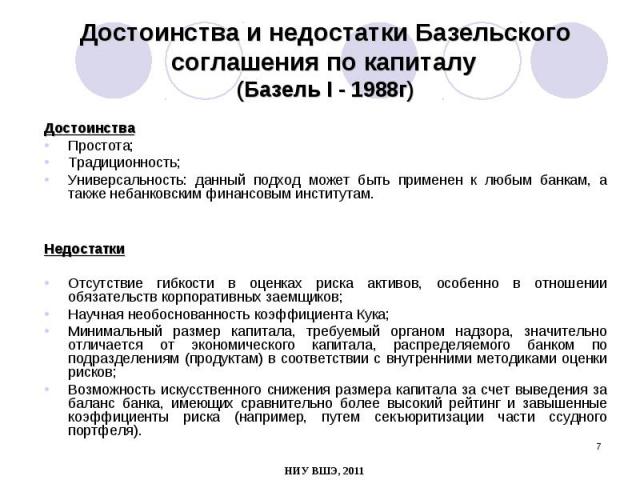

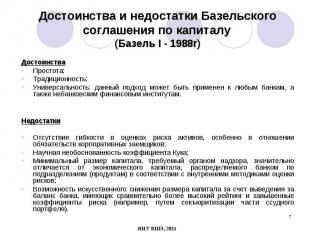

Достоинства Достоинства Простота; Традиционность; Универсальность: данный подход может быть применен к любым банкам, а также небанковским финансовым институтам. Недостатки Отсутствие гибкости в оценках риска активов, особенно в отношении обязательств корпоративных заемщиков; Научная необоснованность коэффициента Кука; Минимальный размер капитала, требуемый органом надзора, значительно отличается от экономического капитала, распределяемого банком по подразделениям (продуктам) в соответствии с внутренними методиками оценки рисков; Возможность искусственного снижения размера капитала за счет выведения за баланс банка, имеющих сравнительно более высокий рейтинг и завышенные коэффициенты риска (например, путем секъюритизации части ссудного портфеля).

II. Международная конвергенция в методах измерении капитала и стандартов капитала: новые подходы II. Международная конвергенция в методах измерении капитала и стандартов капитала: новые подходы (Базель II, 2004г).

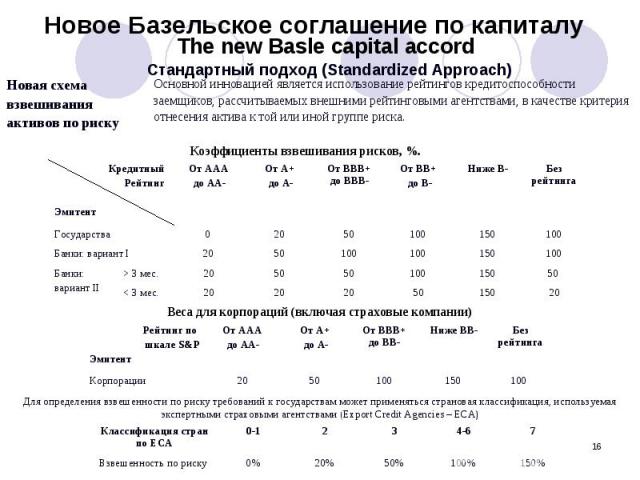

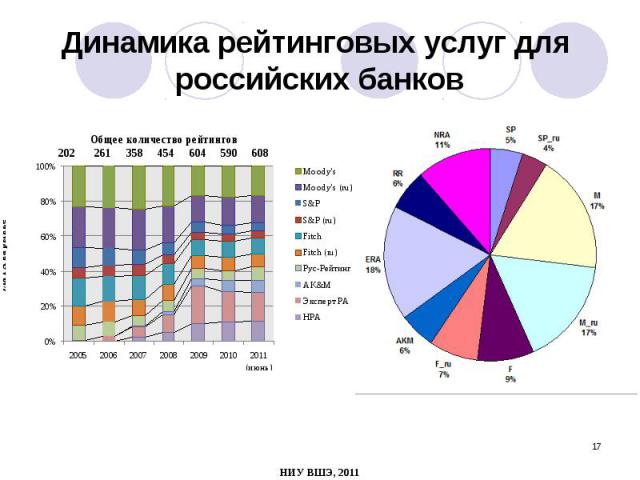

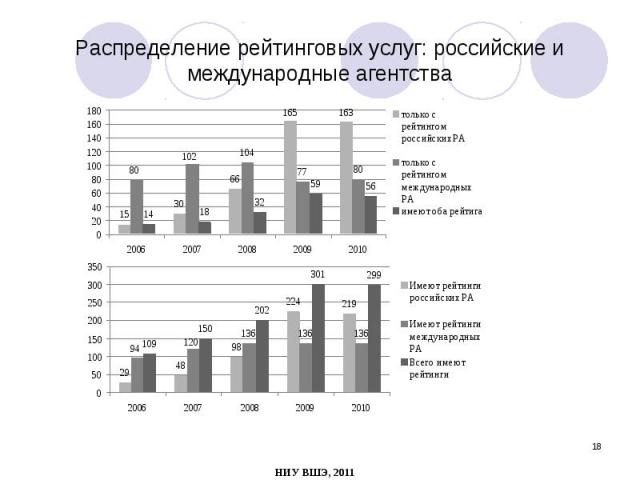

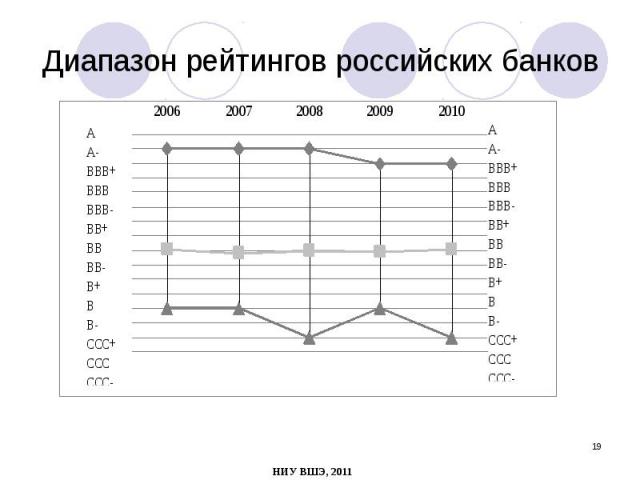

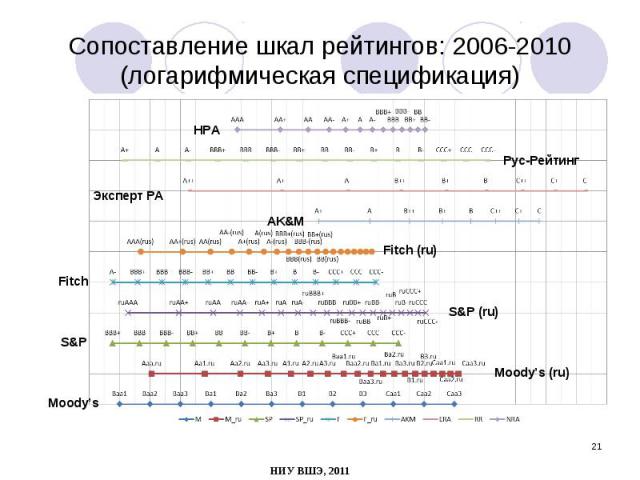

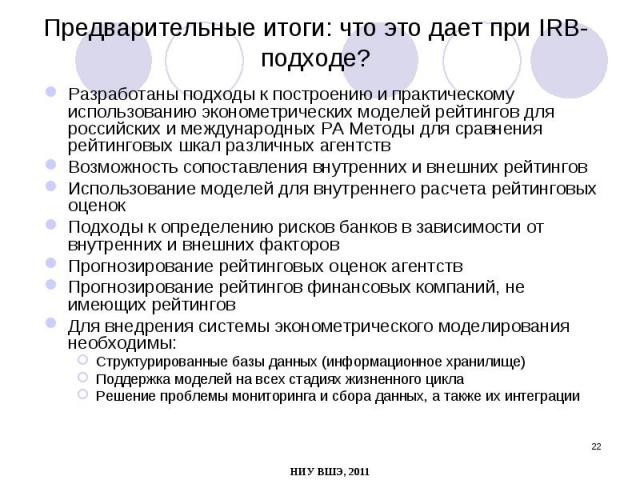

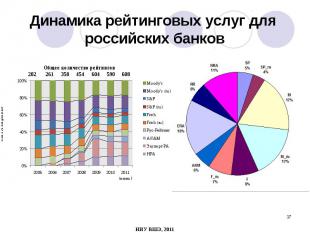

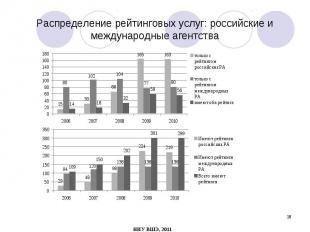

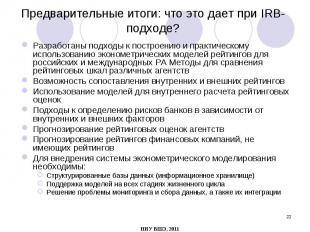

Разработаны подходы к построению и практическому использованию эконометрических моделей рейтингов для российских и международных РА Методы для сравнения рейтинговых шкал различных агентств Разработаны подходы к построению и практическому использованию эконометрических моделей рейтингов для российских и международных РА Методы для сравнения рейтинговых шкал различных агентств Возможность сопоставления внутренних и внешних рейтингов Использование моделей для внутреннего расчета рейтинговых оценок Подходы к определению рисков банков в зависимости от внутренних и внешних факторов Прогнозирование рейтинговых оценок агентств Прогнозирование рейтингов финансовых компаний, не имеющих рейтингов Для внедрения системы эконометрического моделирования необходимы: Структурированные базы данных (информационное хранилище) Поддержка моделей на всех стадиях жизненного цикла Решение проблемы мониторинга и сбора данных, а также их интеграции

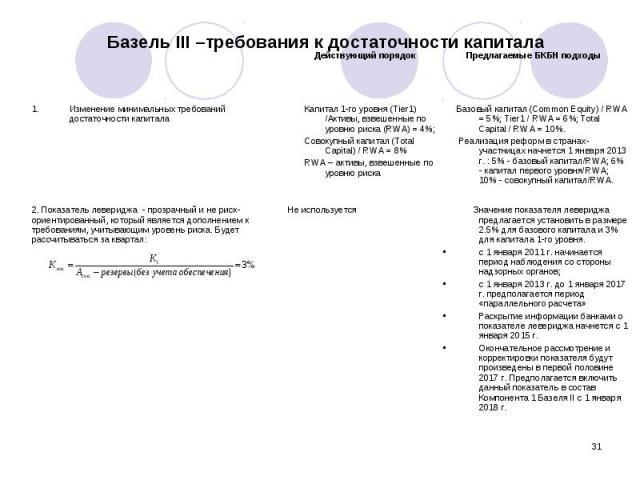

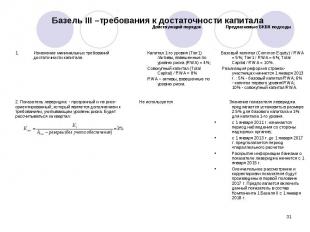

Внедрение новых стандартов с 1 января 2013 г. до 1 января 2019 г. Внедрение новых стандартов с 1 января 2013 г. до 1 января 2019 г. Базель III – дополнение к Базель II Изменение структуры собственного капитала банка Повышение требований по достаточности капитала Создание двух буферов капитала: «буфера консервации» и «контрциклического буфера»

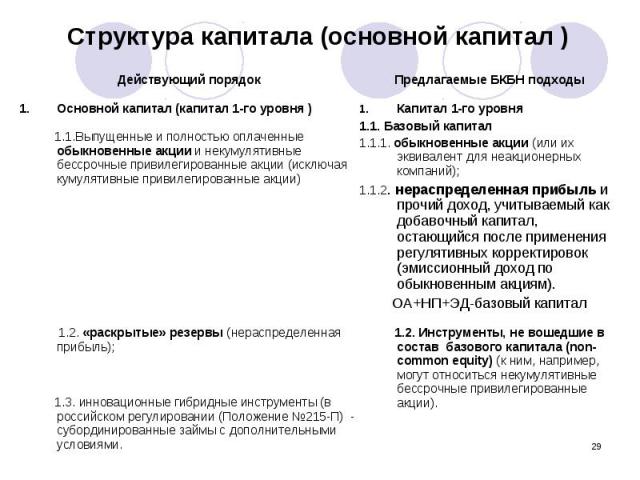

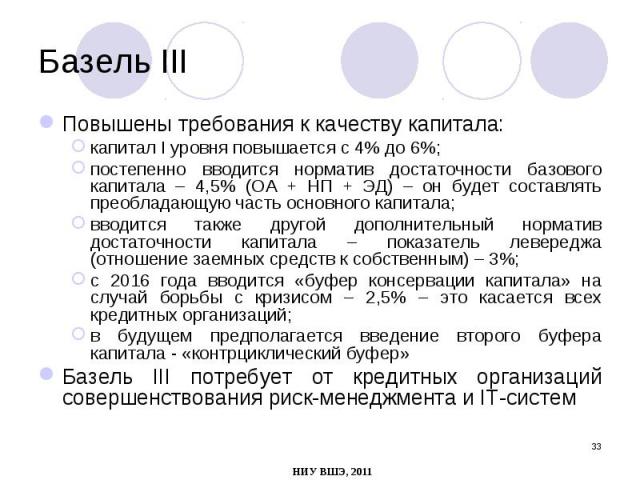

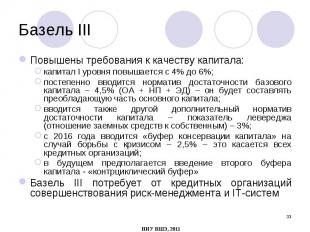

Повышены требования к качеству капитала: Повышены требования к качеству капитала: капитал I уровня повышается с 4% до 6%; постепенно вводится норматив достаточности базового капитала – 4,5% (ОА + НП + ЭД) – он будет составлять преобладающую часть основного капитала; вводится также другой дополнительный норматив достаточности капитала – показатель левереджа (отношение заемных средств к собственным) – 3%; с 2016 года вводится «буфер консервации капитала» на случай борьбы с кризисом – 2,5% – это касается всех кредитных организаций; в будущем предполагается введение второго буфера капитала - «контрциклический буфер» Базель III потребует от кредитных организаций совершенствования риск-менеджмента и IT-систем

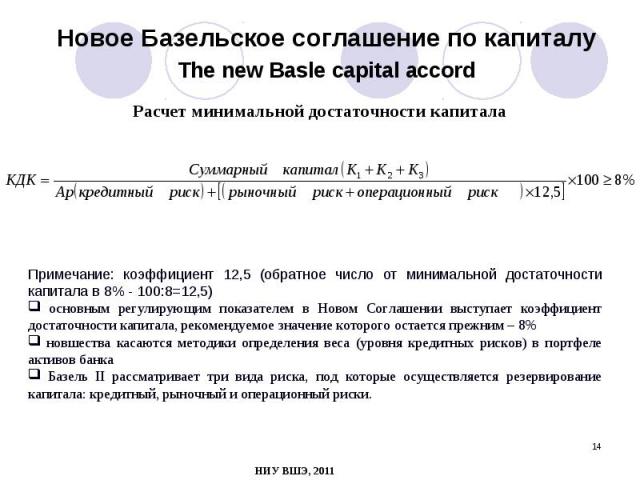

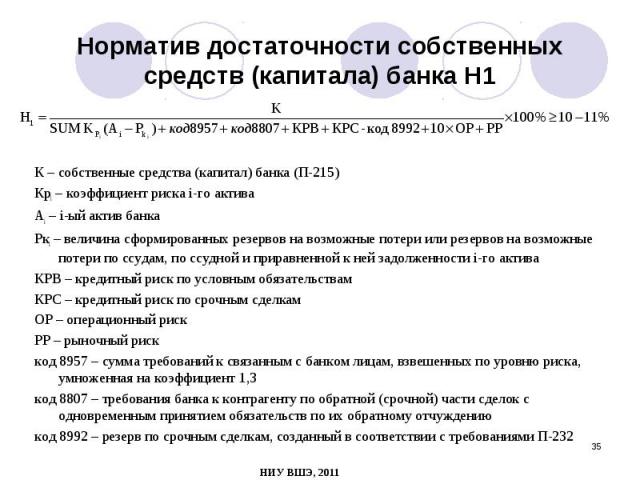

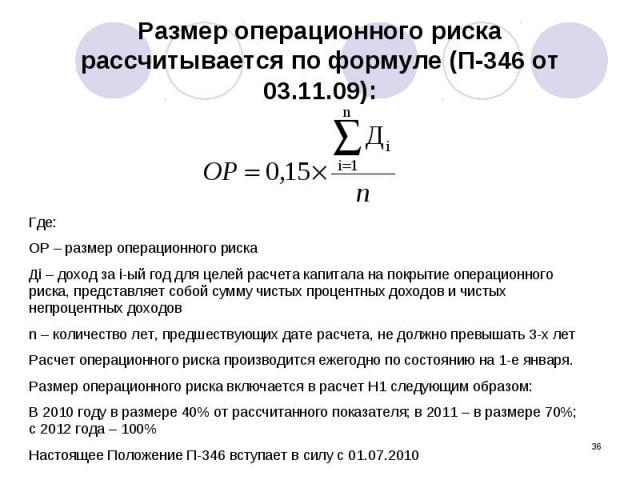

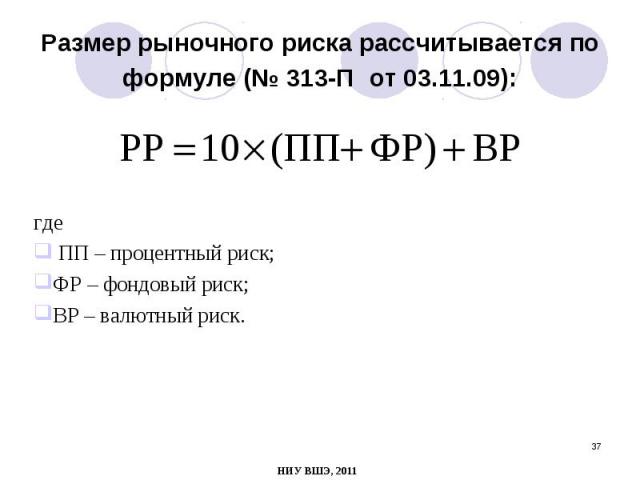

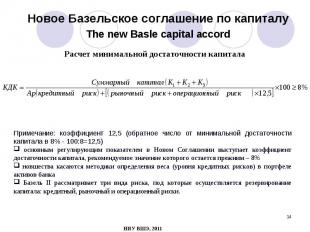

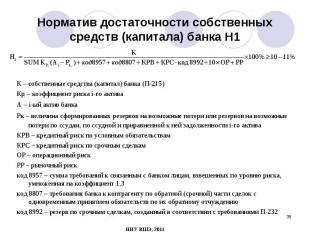

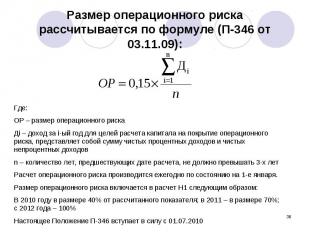

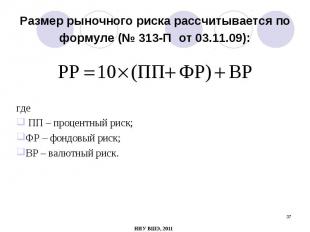

К – собственные средства (капитал) банка (П-215) К – собственные средства (капитал) банка (П-215) Крi – коэффициент риска i-го актива Аi – i-ый актив банка Ркi – величина сформированных резервов на возможные потери или резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности i-го актива КРВ – кредитный риск по условным обязательствам КРС – кредитный риск по срочным сделкам ОР – операционный риск РР – рыночный риск код 8957 – сумма требований к связанным с банком лицам, взвешенных по уровню риска, умноженная на коэффициент 1,3 код 8807 – требования банка к контрагенту по обратной (срочной) части сделок с одновременным принятием обязательств по их обратному отчуждению код 8992 – резерв по срочным сделкам, созданный в соответствии с требованиями П-232

Спасибо за внимание!