Презентация на тему: Формы кредита

Финансы и кредит ФОРМЫ КРЕДИТА

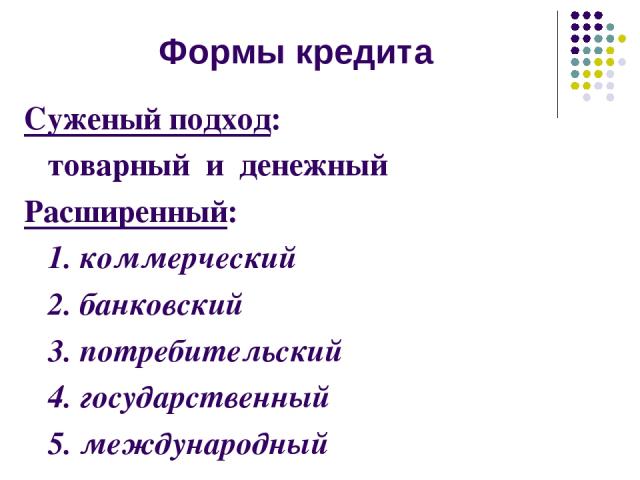

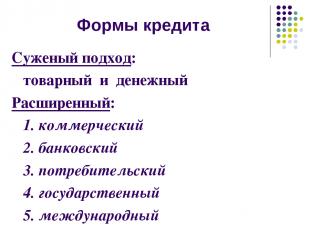

Формы кредита Суженый подход: товарный и денежный Расширенный: 1. коммерческий 2. банковский 3. потребительский 4. государственный 5. международный

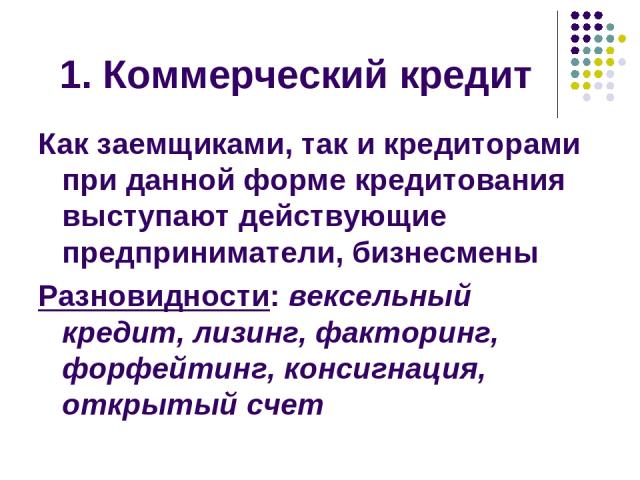

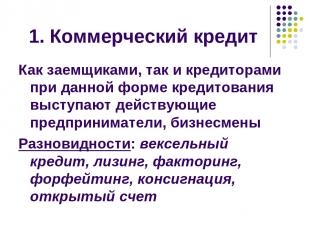

1. Коммерческий кредит Как заемщиками, так и кредиторами при данной форме кредитования выступают действующие предприниматели, бизнесмены Разновидности: вексельный кредит, лизинг, факторинг, форфейтинг, консигнация, открытый счет

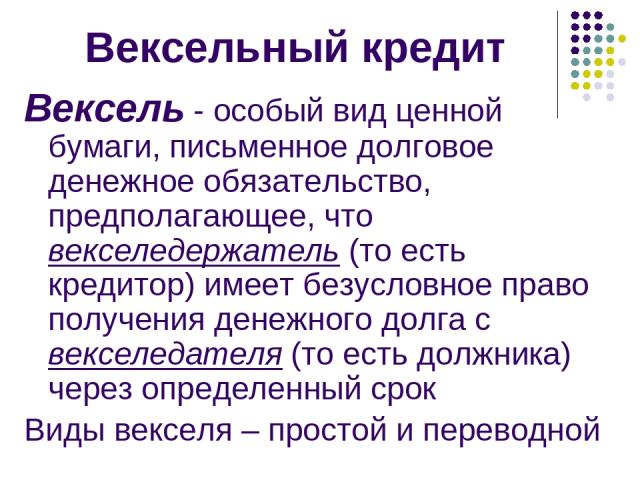

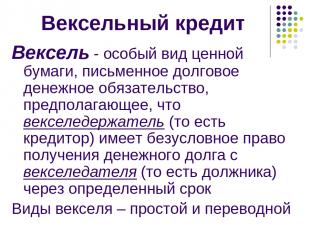

Вексельный кредит Вексель - особый вид ценной бумаги, письменное долговое денежное обязательство, предполагающее, что векселедержатель (то есть кредитор) имеет безусловное право получения денежного долга с векселедателя (то есть должника) через определенный срок Виды векселя – простой и переводной

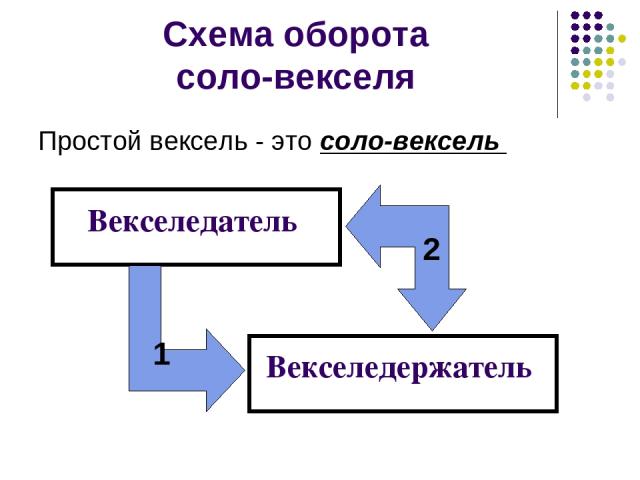

Схема оборота соло-векселя Простой вексель - это соло-вексель Векселедатель Векселедержатель 1 2

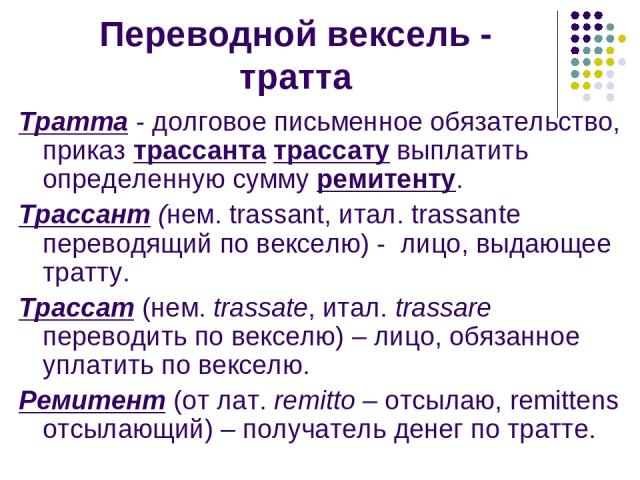

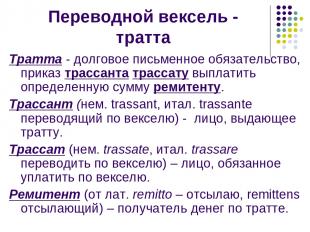

Переводной вексель - тратта Тратта - долговое письменное обязательство, приказ трассанта трассату выплатить определенную сумму ремитенту. Трассант (нем. trassant, итал. trassante переводящий по векселю) - лицо, выдающее тратту. Трассат (нем. trassate, итал. trassare переводить по векселю) – лицо, обязанное уплатить по векселю. Ремитент (от лат. remitto – отсылаю, remittens отсылающий) – получатель денег по тратте.

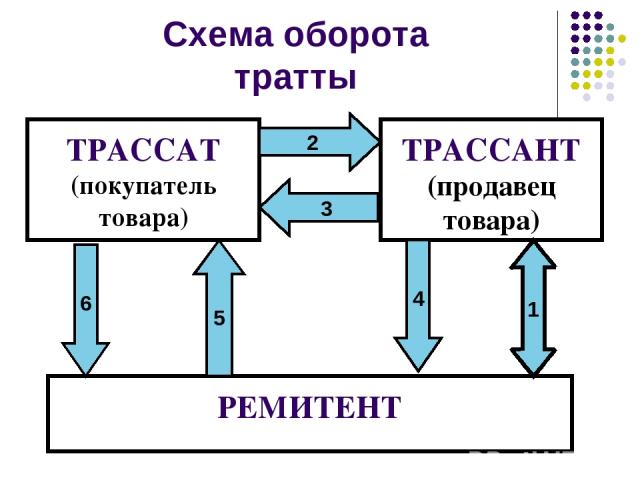

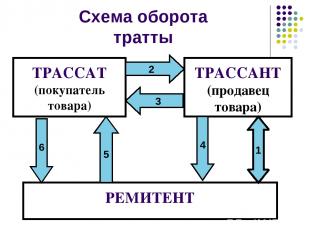

Схема оборота тратты ТРАССАТ (покупатель товара) ТРАССАНТ (продавец товара) РЕМИТЕНТ 1 4 6 5 2 3

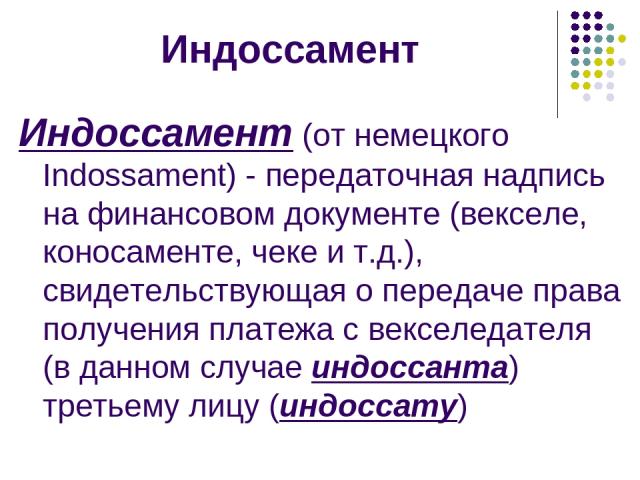

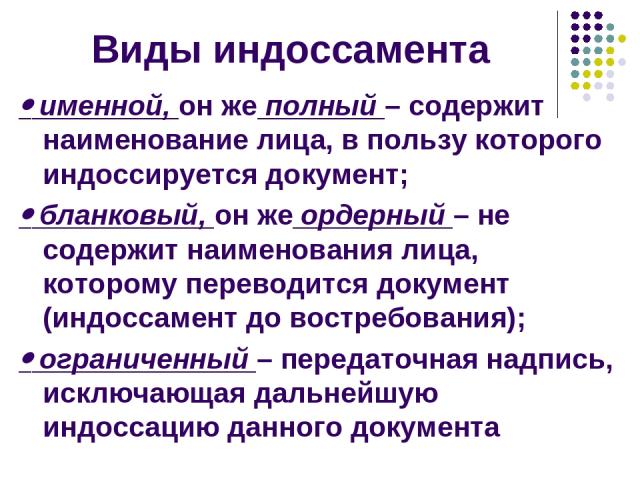

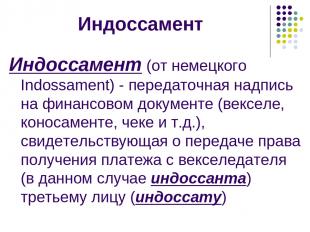

Индоссамент Индоссамент (от немецкого Indossament) - передаточная надпись на финансовом документе (векселе, коносаменте, чеке и т.д.), свидетельствующая о передаче права получения платежа с векселедателя (в данном случае индоссанта) третьему лицу (индоссату)

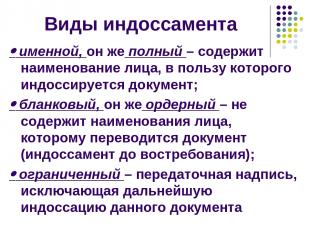

Виды индоссамента именной, он же полный – содержит наименование лица, в пользу которого индоссируется документ; бланковый, он же ордерный – не содержит наименования лица, которому переводится документ (индоссамент до востребования); ограниченный – передаточная надпись, исключающая дальнейшую индоссацию данного документа

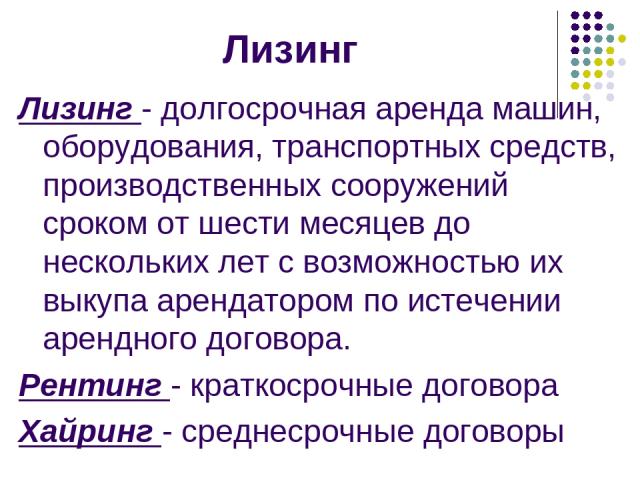

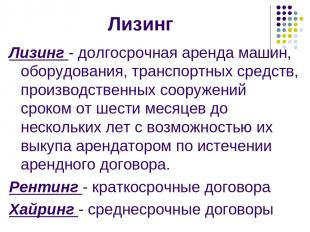

Лизинг Лизинг - долгосрочная аренда машин, оборудования, транспортных средств, производственных сооружений сроком от шести месяцев до нескольких лет с возможностью их выкупа арендатором по истечении арендного договора. Рентинг - краткосрочные договора Хайринг - среднесрочные договоры

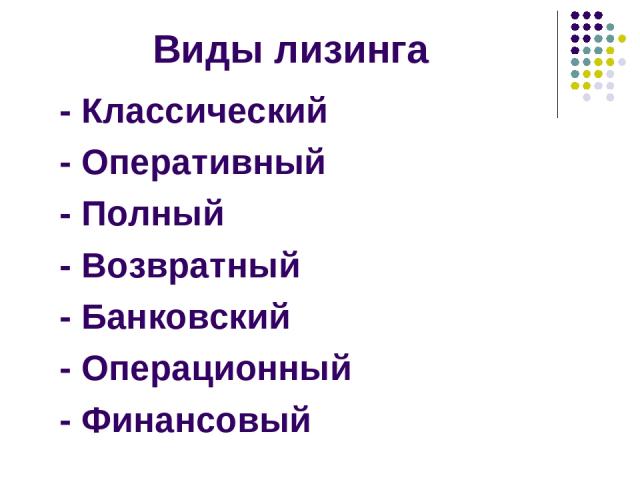

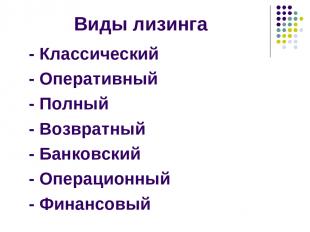

Виды лизинга - Классический - Оперативный - Полный - Возвратный - Банковский - Операционный - Финансовый

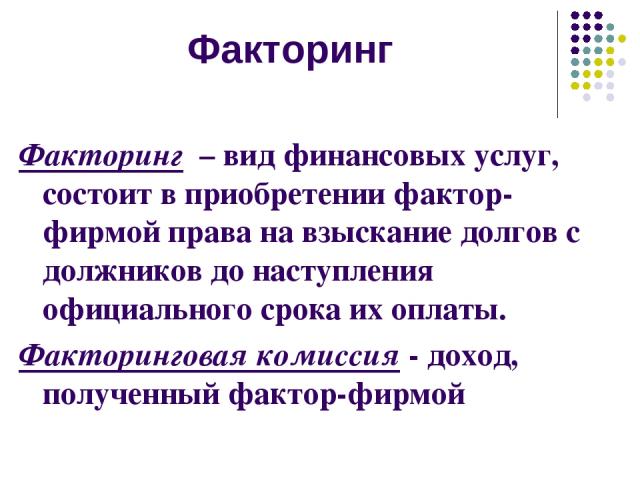

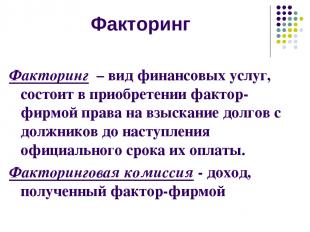

Факторинг Факторинг – вид финансовых услуг, состоит в приобретении фактор-фирмой права на взыскание долгов с должников до наступления официального срока их оплаты. Факторинговая комиссия - доход, полученный фактор-фирмой

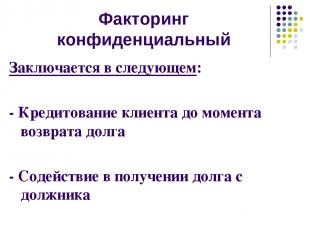

Факторинг конфиденциальный Заключается в следующем: - Кредитование клиента до момента возврата долга - Содействие в получении долга с должника

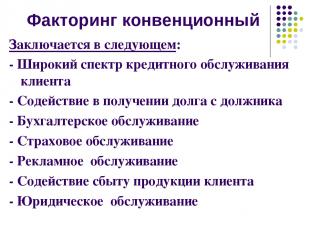

Факторинг конвенционный Заключается в следующем: - Широкий спектр кредитного обслуживания клиента - Содействие в получении долга с должника - Бухгалтерское обслуживание - Страховое обслуживание - Рекламное обслуживание - Содействие сбыту продукции клиента - Юридическое обслуживание

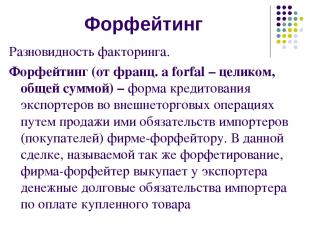

Форфейтинг Разновидность факторинга. Форфейтинг (от франц. а forfal – целиком, общей суммой) – форма кредитования экспортеров во внешнеторговых операциях путем продажи ими обязательств импортеров (покупателей) фирме-форфейтору. В данной сделке, называемой так же форфетирование, фирма-форфейтер выкупает у экспортера денежные долговые обязательства импортера по оплате купленного товара

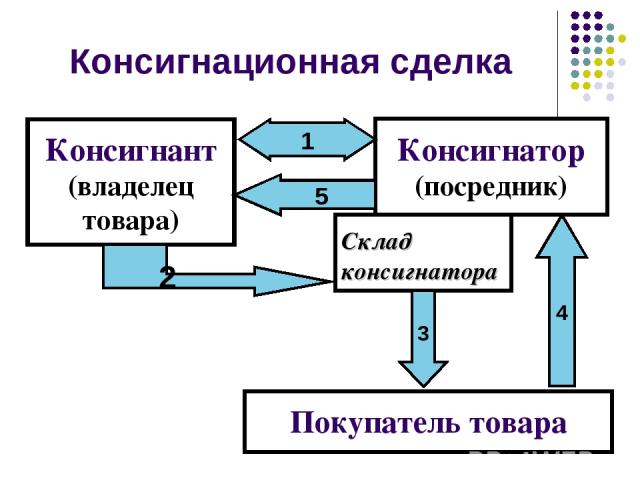

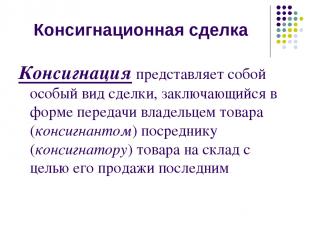

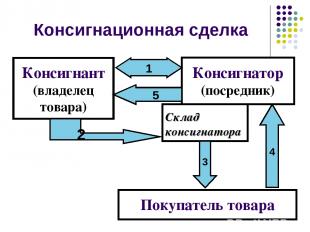

Консигнационная сделка Консигнация представляет собой особый вид сделки, заключающийся в форме передачи владельцем товара (консигнантом) посреднику (консигнатору) товара на склад с целью его продажи последним

Консигнационная сделка . Консигнант (владелец товара) Консигнатор (посредник) Склад консигнатора Покупатель товара 1 5 4 3 2

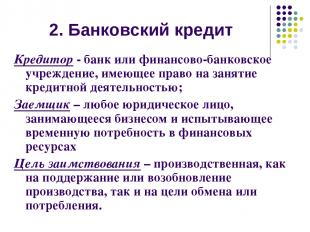

2. Банковский кредит Кредитор - банк или финансово-банковское учреждение, имеющее право на занятие кредитной деятельностью; Заемщик – любое юридическое лицо, занимающееся бизнесом и испытывающее временную потребность в финансовых ресурсах Цель заимствования – производственная, как на поддержание или возобновление производства, так и на цели обмена или потребления.

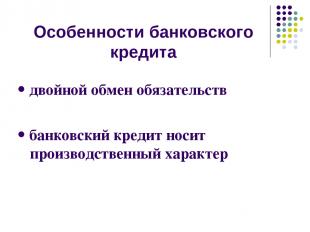

Особенности банковского кредита двойной обмен обязательств банковский кредит носит производственный характер

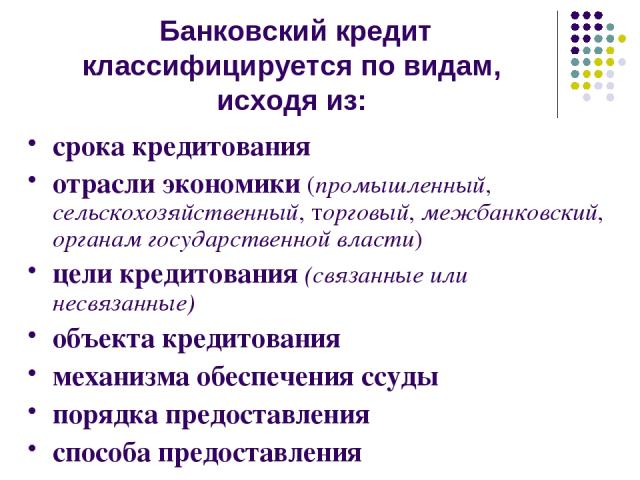

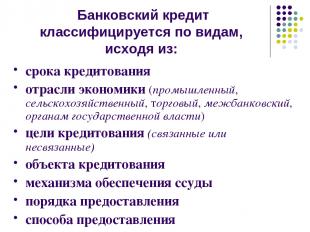

Банковский кредит классифицируется по видам, исходя из: срока кредитования отрасли экономики (промышленный, сельскохозяйственный, торговый, межбанковский, органам государственной власти) цели кредитования (связанные или несвязанные) объекта кредитования механизма обеспечения ссуды порядка предоставления способа предоставления

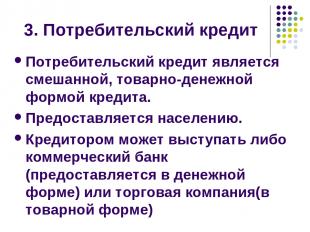

3. Потребительский кредит Потребительский кредит является смешанной, товарно-денежной формой кредита. Предоставляется населению. Кредитором может выступать либо коммерческий банк (предоставляется в денежной форме) или торговая компания(в товарной форме)

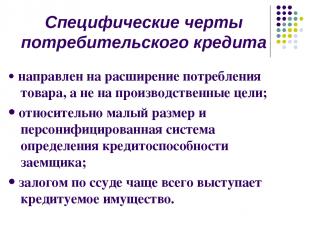

Специфические черты потребительского кредита направлен на расширение потребления товара, а не на производственные цели; относительно малый размер и персонифицированная система определения кредитоспособности заемщика; залогом по ссуде чаще всего выступает кредитуемое имущество.

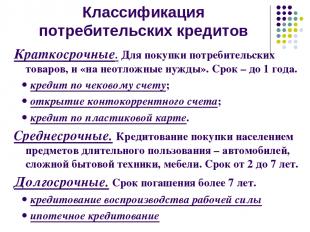

Классификация потребительских кредитов Краткосрочные. Для покупки потребительских товаров, и «на неотложные нужды». Срок – до 1 года. кредит по чековому счету; открытие контокоррентного счета; кредит по пластиковой карте. Среднесрочные. Кредитование покупки населением предметов длительного пользования – автомобилей, сложной бытовой техники, мебели. Срок от 2 до 7 лет. Долгосрочные. Срок погашения более 7 лет. кредитование воспроизводства рабочей силы ипотечное кредитование

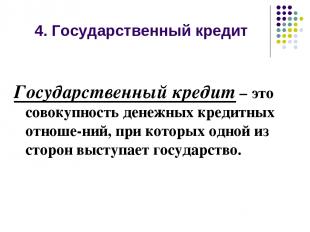

4. П 4. Государственный кредит Государственный кредит – это совокупность денежных кредитных отноше ний, при которых одной из сторон выступает государство.

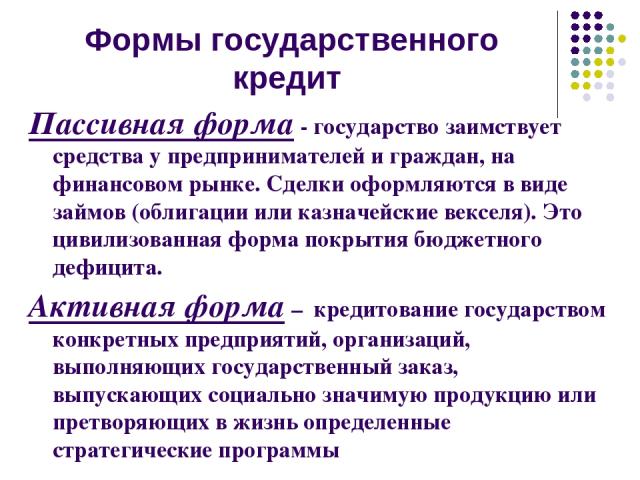

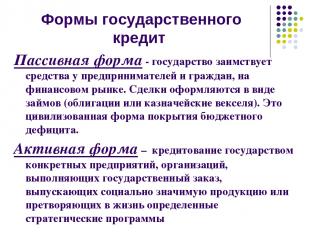

4. П Формы государственного кредит Пассивная форма - государство заимствует средства у предпринимателей и граждан, на финансовом рынке. Сделки оформляются в виде займов (облигации или казначейские векселя). Это цивилизованная форма покрытия бюджетного дефицита. Активная форма – кредитование государством конкретных предприятий, организаций, выполняющих государственный заказ, выпускающих социально значимую продукцию или претворяющих в жизнь определенные стратегические программы

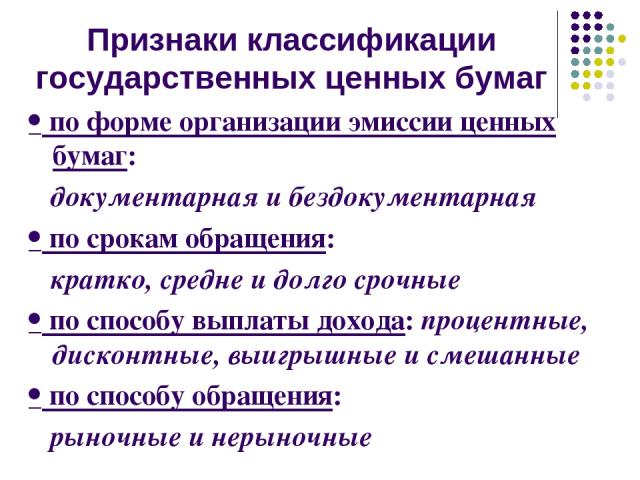

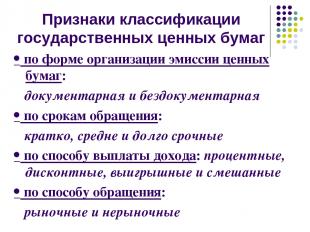

4. П Признаки классификации государственных ценных бумаг по форме организации эмиссии ценных бумаг: документарная и бездокументарная по срокам обращения: кратко, средне и долго срочные по способу выплаты дохода: процентные, дисконтные, выигрышные и смешанные по способу обращения: рыночные и нерыночные

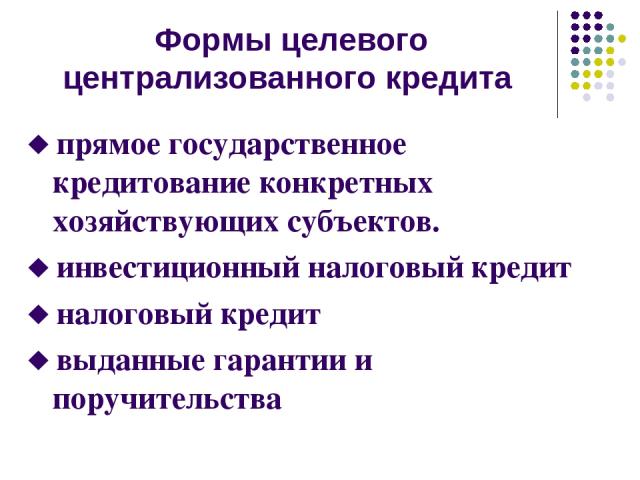

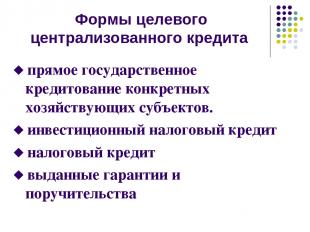

4. П Формы целевого централизованного кредита прямое государственное кредитование конкретных хозяйствующих субъектов. инвестиционный налоговый кредит налоговый кредит выданные гарантии и поручительства

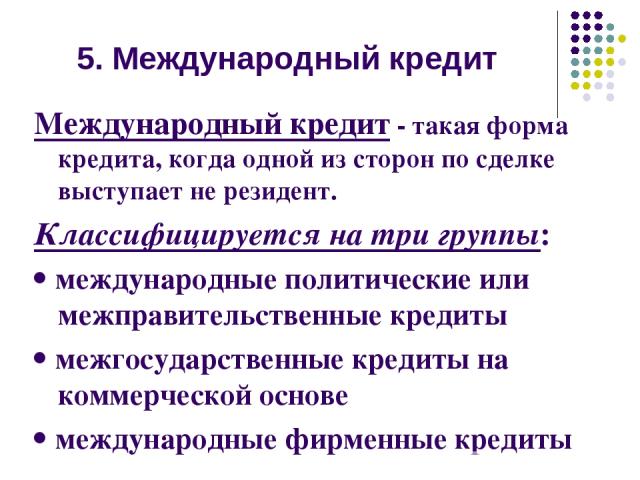

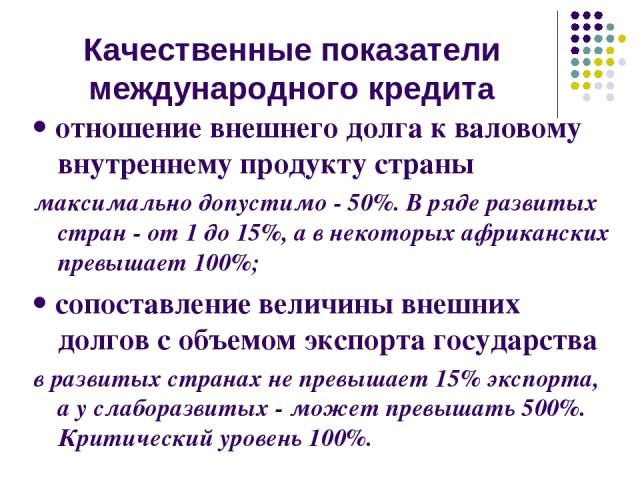

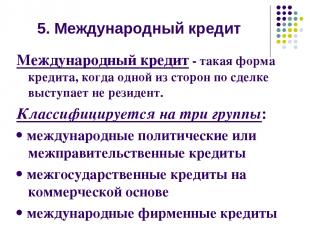

4. П 5. Международный кредит Международный кредит - такая форма кредита, когда одной из сторон по сделке выступает не резидент. Классифицируется на три группы: международные политические или межправительственные кредиты межгосударственные кредиты на коммерческой основе международные фирменные кредиты

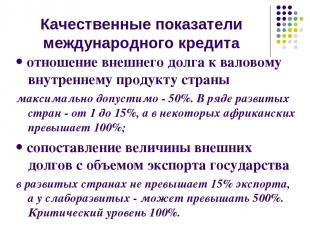

4. П Качественные показатели международного кредита отношение внешнего долга к валовому внутреннему продукту страны максимально допустимо - 50%. В ряде развитых стран - от 1 до 15%, а в некоторых африканских превышает 100%; сопоставление величины внешних долгов с объемом экспорта государства в развитых странах не превышает 15% экспорта, а у слаборазвитых - может превышать 500%. Критический уровень 100%.