Презентация на тему: Современный финансово-экономический кризис в России

Аганбегян Абел Гезевич СОВРЕМЕННЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ КРИЗИС В РОССИИ АВГУСТ 2009 Г.

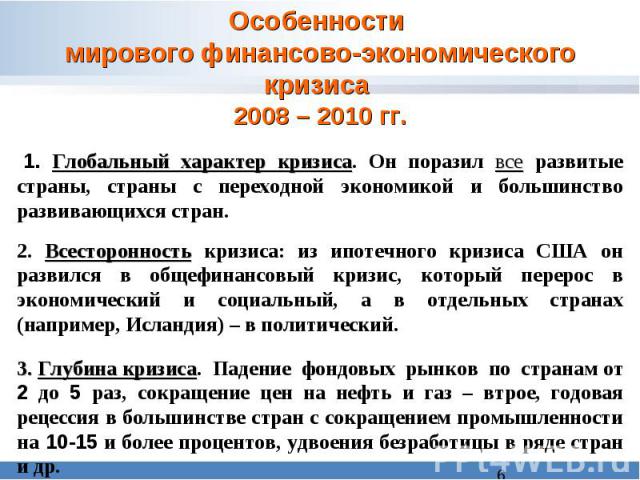

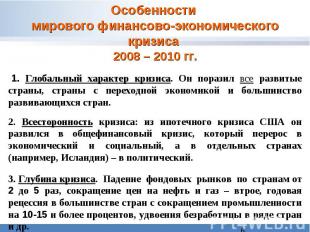

Особенности мирового финансово-экономического кризиса 2008 – 2010 гг. 1. Глобальный характер кризиса. Он поразил все развитые страны, страны с переходной экономикой и большинство развивающихся стран.2. Всесторонность кризиса: из ипотечного кризиса США он развился в общефинансовый кризис, который перерос в экономический и социальный, а в отдельных странах (например, Исландия) – в политический.3. Глубина кризиса. Падение фондовых рынков по странам от 2 до 5 раз, сокращение цен на нефть и газ – втрое, годовая рецессия в большинстве стран с сокращением промышленности на 10-15 и более процентов, удвоения безработицы в ряде стран и др.

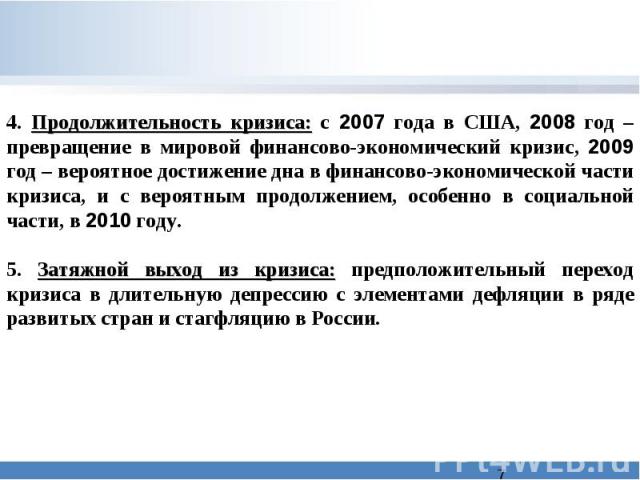

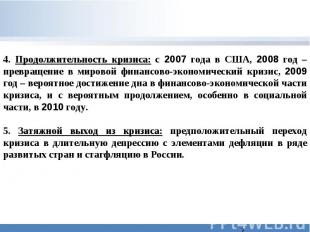

4. Продолжительность кризиса: с 2007 года в США, 2008 год – превращение в мировой финансово-экономический кризис, 2009 год – вероятное достижение дна в финансово-экономической части кризиса, и с вероятным продолжением, особенно в социальной части, в 2010 году. 5. Затяжной выход из кризиса: предположительный переход кризиса в длительную депрессию с элементами дефляции в ряде развитых стран и стагфляцию в России.

Глобальный прогноз МВФ развития мировой экономики на 2009-2010 гг. (август 2009 г.) (прирост в %% к предыдущему году)

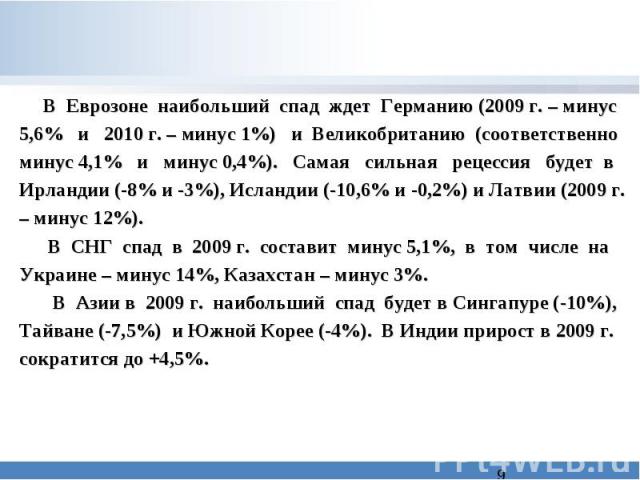

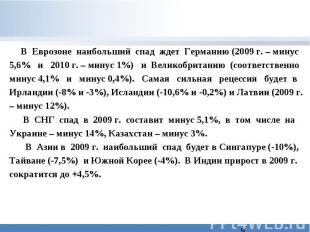

В Еврозоне наибольший спад ждет Германию (2009 г. – минус 5,6% и 2010 г. – минус 1%) и Великобританию (соответственно минус 4,1% и минус 0,4%). Самая сильная рецессия будет в Ирландии (-8% и -3%), Исландии (-10,6% и -0,2%) и Латвии (2009 г. – минус 12%). В СНГ спад в 2009 г. составит минус 5,1%, в том числе на Украине – минус 14%, Казахстан – минус 3%. В Азии в 2009 г. наибольший спад будет в Сингапуре (-10%), Тайване (-7,5%) и Южной Корее (-4%). В Индии прирост в 2009 г. сократится до +4,5%.

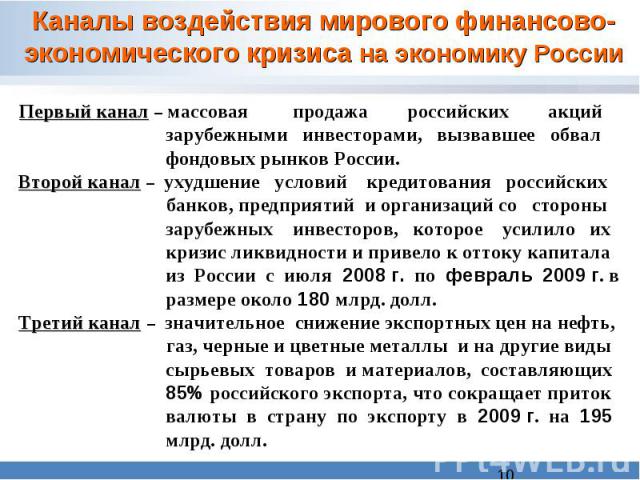

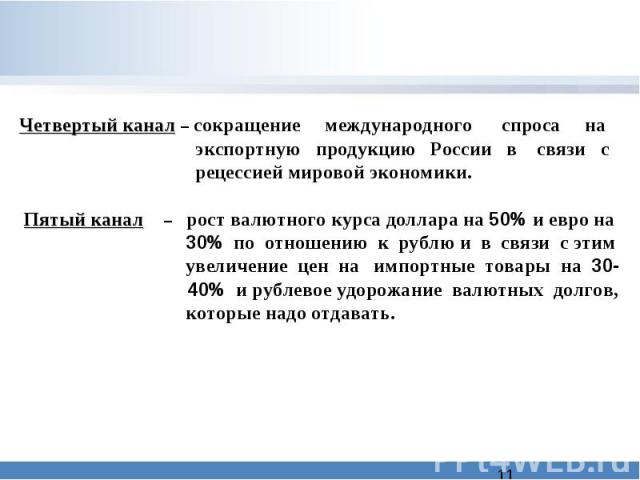

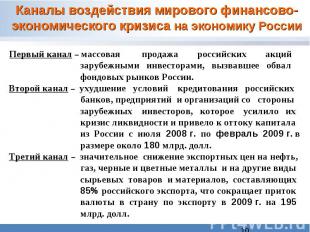

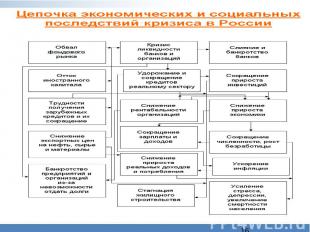

Каналы воздействия мирового финансово-экономического кризиса на экономику России Первый канал – массовая продажа российских акций зарубежными инвесторами, вызвавшее обвал фондовых рынков России. Второй канал – ухудшение условий кредитования российских банков, предприятий и организаций со стороны зарубежных инвесторов, которое усилило их кризис ликвидности и привело к оттоку капитала из России с июля 2008 г. по февраль 2009 г. в размере около 180 млрд. долл. Третий канал – значительное снижение экспортных цен на нефть, газ, черные и цветные металлы и на другие виды сырьевых товаров и материалов, составляющих 85% российского экспорта, что сокращает приток валюты в страну по экспорту в 2009 г. на 195 млрд. долл.

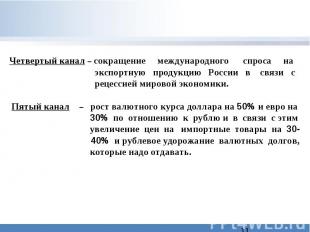

Четвертый канал – сокращение международного спроса на экспортную продукцию России в связи с рецессией мировой экономики. Пятый канал – рост валютного курса доллара на 50% и евро на 30% по отношению к рублю и в связи с этим увеличение цен на импортные товары на 30- 40% и рублевое удорожание валютных долгов, которые надо отдавать.

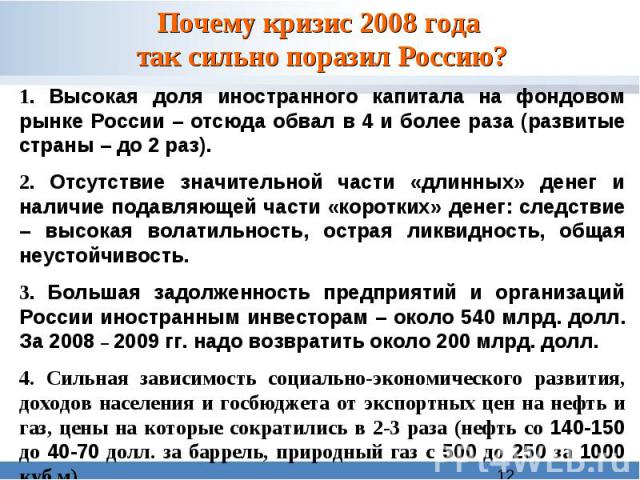

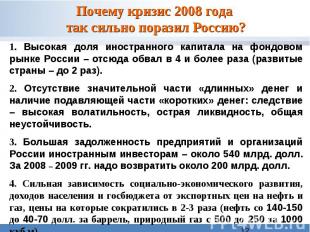

Почему кризис 2008 года так сильно поразил Россию? 1. Высокая доля иностранного капитала на фондовом рынке России – отсюда обвал в 4 и более раза (развитые страны – до 2 раз). 2. Отсутствие значительной части «длинных» денег и наличие подавляющей части «коротких» денег: следствие – высокая волатильность, острая ликвидность, общая неустойчивость.3. Большая задолженность предприятий и организаций России иностранным инвесторам – около 540 млрд. долл. За 2008 – 2009 гг. надо возвратить около 200 млрд. долл. 4. Сильная зависимость социально-экономического развития, доходов населения и госбюджета от экспортных цен на нефть и газ, цены на которые сократились в 2-3 раза (нефть со 140-150 до 40-70 долл. за баррель, природный газ с 500 до 250 за 1000 куб.м).

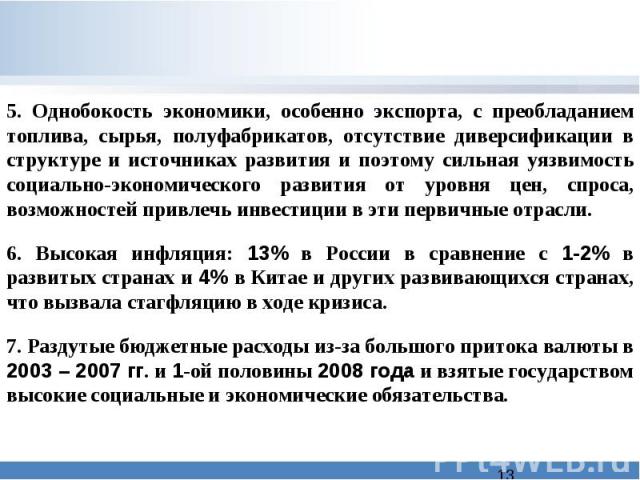

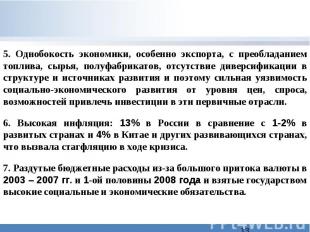

5. Однобокость экономики, особенно экспорта, с преобладанием топлива, сырья, полуфабрикатов, отсутствие диверсификации в структуре и источниках развития и поэтому сильная уязвимость социально-экономического развития от уровня цен, спроса, возможностей привлечь инвестиции в эти первичные отрасли.6. Высокая инфляция: 13% в России в сравнение с 1-2% в развитых странах и 4% в Китае и других развивающихся странах, что вызвала стагфляцию в ходе кризиса.7. Раздутые бюджетные расходы из-за большого притока валюты в 2003 – 2007 гг. и 1-ой половины 2008 года и взятые государством высокие социальные и экономические обязательства.

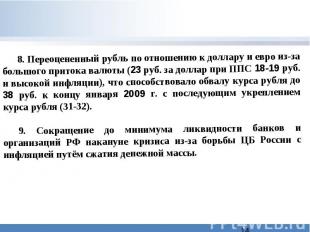

8. Переоцененный рубль по отношению к доллару и евро из-за большого притока валюты (23 руб. за доллар при ППС 18-19 руб. и высокой инфляции), что способствовало обвалу курса рубля до 38 руб. к концу января 2009 г. с последующим укреплением курса рубля (31-32). 9. Сокращение до минимума ликвидности банков и организаций РФ накануне кризиса из-за борьбы ЦБ России с инфляцией путём сжатия денежной массы.

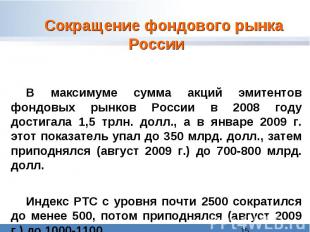

Сокращение фондового рынка России В максимуме сумма акций эмитентов фондовых рынков России в 2008 году достигала 1,5 трлн. долл., а в январе 2009 г. этот показатель упал до 350 млрд. долл., затем приподнялся (август 2009 г.) до 700-800 млрд. долл. Индекс РТС с уровня почти 2500 сократился до менее 500, потом приподнялся (август 2009 г.) до 1000-1100.

«Жёсткая посадка»:Макроэкономические показатели финансово-экономического кризиса России в 2008-2009 гг. (прирост в %% к предыдущему году)

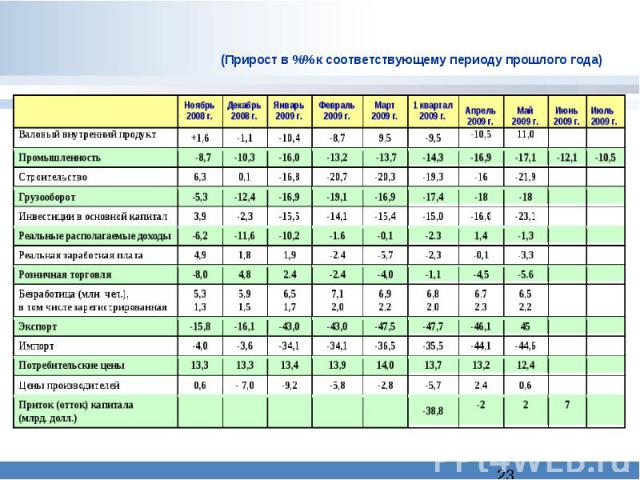

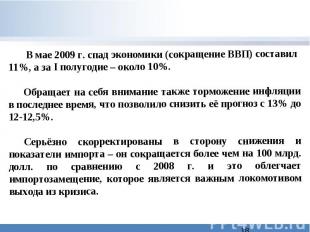

В мае 2009 г. спад экономики (сокращение ВВП) составил 11%, а за I полугодие – около 10%.Обращает на себя внимание также торможение инфляции в последнее время, что позволило снизить её прогноз с 13% до 12-12,5%.Серьёзно скорректированы в сторону снижения и показатели импорта – он сокращается более чем на 100 млрд. долл. по сравнению с 2008 г. и это облегчает импортозамещение, которое является важным локомотивом выхода из кризиса.

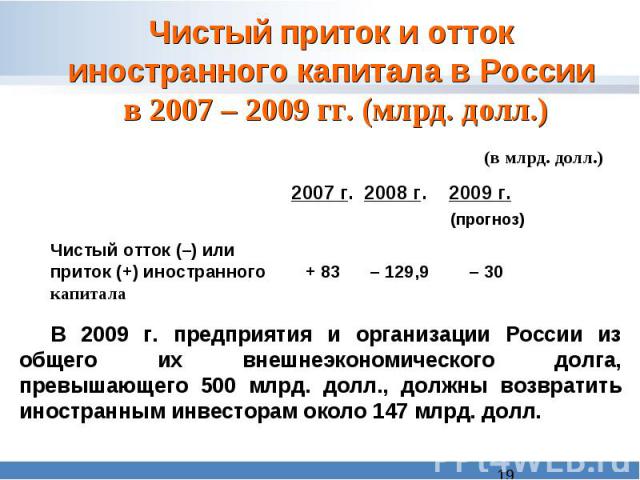

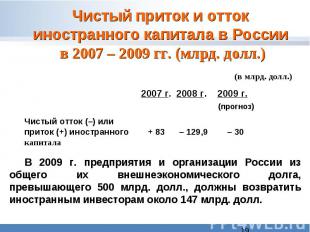

Чистый приток и отток иностранного капитала в России в 2007 – 2009 гг. (млрд. долл.) (в млрд. долл.) 2007 г. 2008 г. 2009 г. (прогноз)Чистый отток (–) или приток (+) иностранного + 83 – 129,9 – 30 капитала В 2009 г. предприятия и организации России из общего их внешнеэкономического долга, превышающего 500 млрд. долл., должны возвратить иностранным инвесторам около 147 млрд. долл.

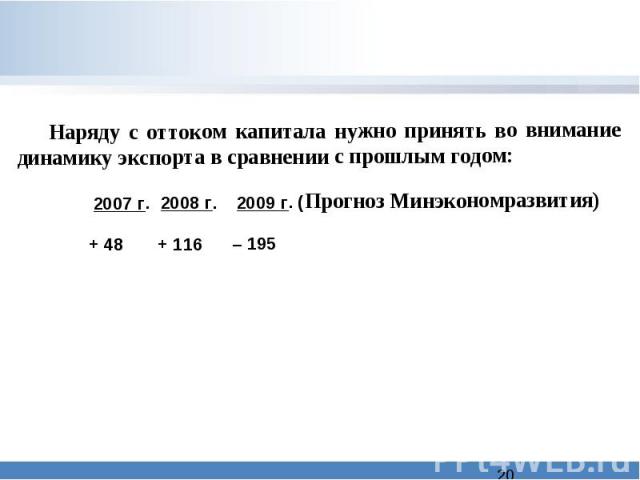

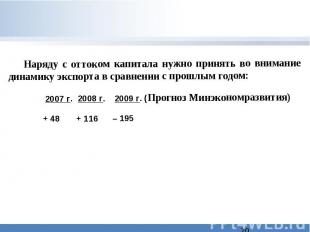

Наряду с оттоком капитала нужно принять во внимание динамику экспорта в сравнении с прошлым годом: 2007 г. 2008 г. 2009 г. (Прогноз Минэкономразвития) + 48 + 116 – 195

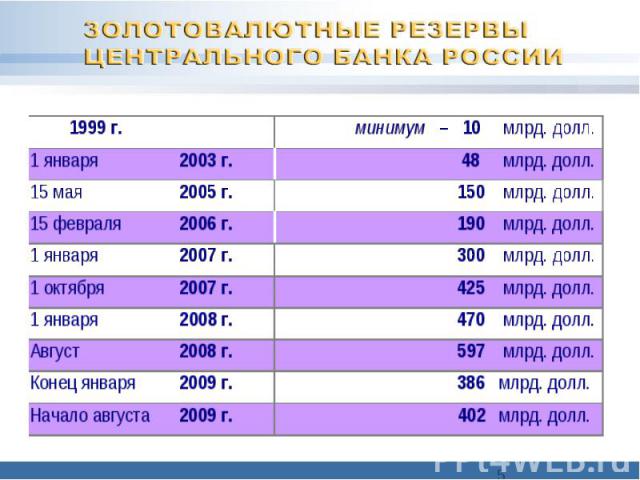

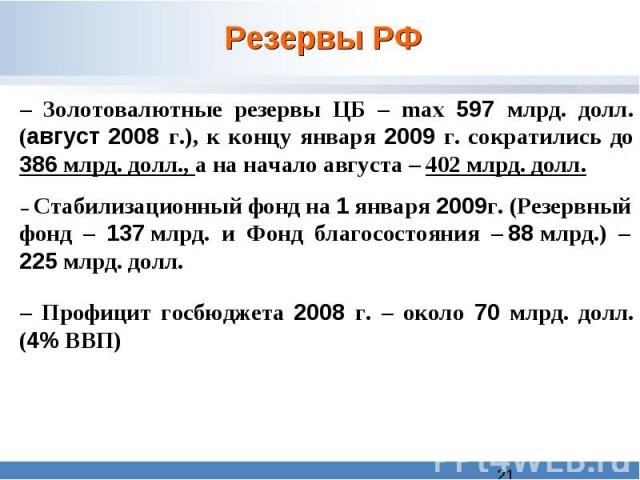

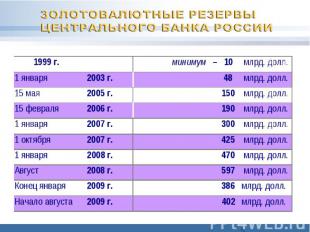

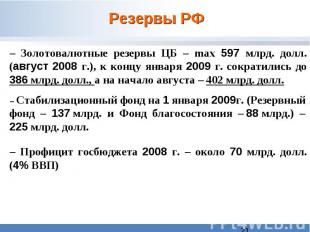

Резервы РФ – Золотовалютные резервы ЦБ – max 597 млрд. долл. (август 2008 г.), к концу января 2009 г. сократились до 386 млрд. долл., а на начало августа – 402 млрд. долл. – Стабилизационный фонд на 1 января 2009г. (Резервный фонд – 137 млрд. и Фонд благосостояния – 88 млрд.) – 225 млрд. долл.– Профицит госбюджета 2008 г. – около 70 млрд. долл. (4% ВВП)

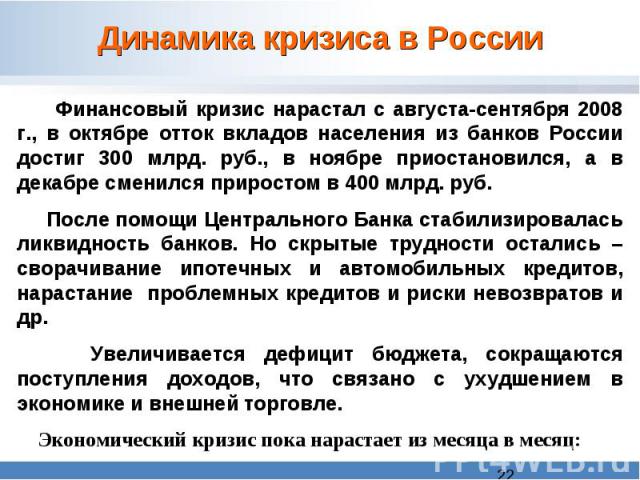

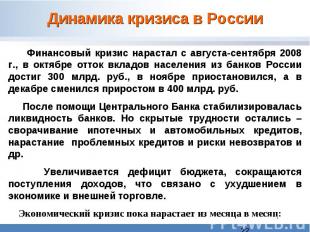

Динамика кризиса в России Финансовый кризис нарастал с августа-сентября 2008 г., в октябре отток вкладов населения из банков России достиг 300 млрд. руб., в ноябре приостановился, а в декабре сменился приростом в 400 млрд. руб. После помощи Центрального Банка стабилизировалась ликвидность банков. Но скрытые трудности остались – сворачивание ипотечных и автомобильных кредитов, нарастание проблемных кредитов и риски невозвратов и др. Увеличивается дефицит бюджета, сокращаются поступления доходов, что связано с ухудшением в экономике и внешней торговле. Экономический кризис пока нарастает из месяца в месяц:

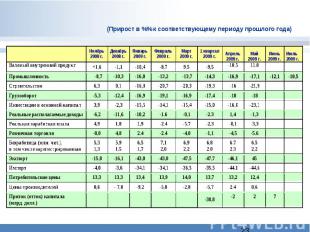

(Прирост в %% к соответствующему периоду прошлого года)

Прогноз Минэкономразвитияроста валового внутреннего продукта России на 2009 - 2012 годы (Прирост в %% к предшествующему году)

Последний прогноз Минэкономразвития

ВНЕШНИЙ ДОЛГ РОССИИ И ГРАФИК ЕГО ПОГАШЕНИЯ (с учетом процентов по долгу) Внешний долг России к выплате с 2009 г. составил 570,4 млрд.долл.

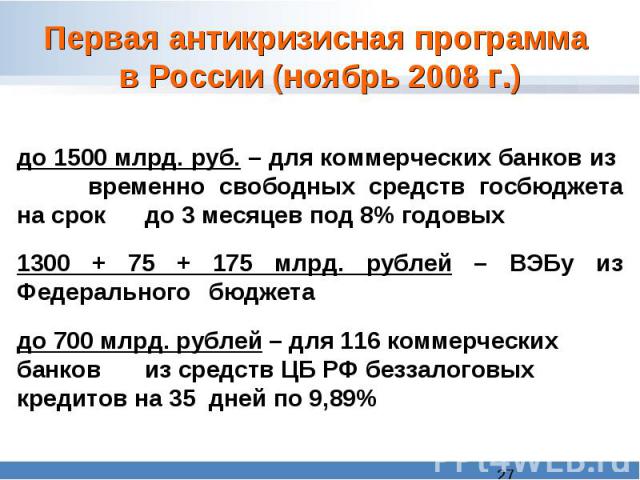

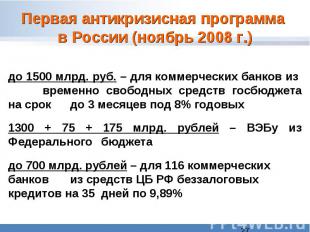

Первая антикризисная программа в России (ноябрь 2008 г.)до 1500 млрд. руб. – для коммерческих банков из временно свободных средств госбюджета на срок до 3 месяцев под 8% годовых1300 + 75 + 175 млрд. рублей – ВЭБу из Федерального бюджета до 700 млрд. рублей – для 116 коммерческих банков из средств ЦБ РФ беззалоговых кредитов на 35 дней по 9,89%

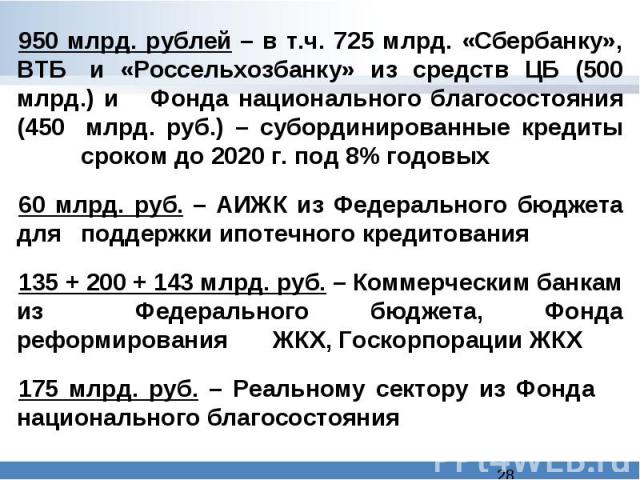

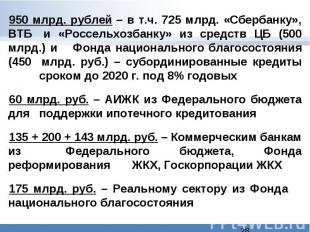

950 млрд. рублей – в т.ч. 725 млрд. «Сбербанку», ВТБ и «Россельхозбанку» из средств ЦБ (500 млрд.) и Фонда национального благосостояния (450 млрд. руб.) – субординированные кредиты сроком до 2020 г. под 8% годовых 60 млрд. руб. – АИЖК из Федерального бюджета для поддержки ипотечного кредитования 135 + 200 + 143 млрд. руб. – Коммерческим банкам из Федерального бюджета, Фонда реформирования ЖКХ, Госкорпорации ЖКХ 175 млрд. руб. – Реальному сектору из Фонда национального благосостояния

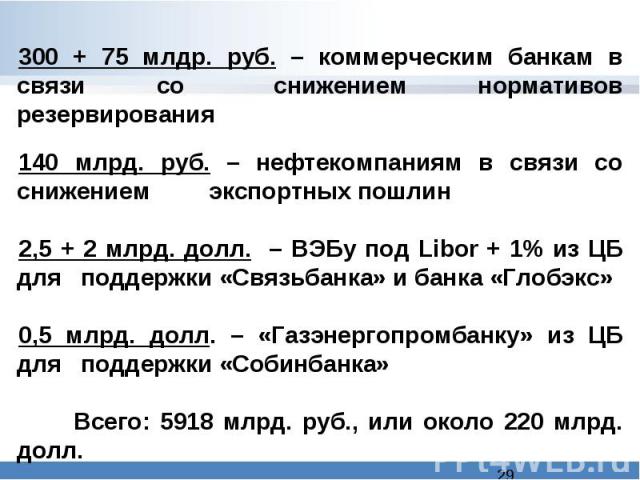

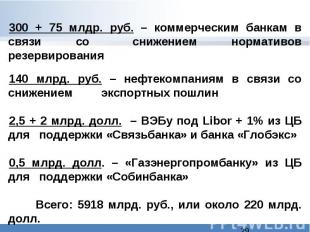

300 + 75 млдр. руб. – коммерческим банкам в связи со снижением нормативов резервирования140 млрд. руб. – нефтекомпаниям в связи со снижением экспортных пошлин 2,5 + 2 млрд. долл. – ВЭБу под Libor + 1% из ЦБ для поддержки «Связьбанка» и банка «Глобэкс» 0,5 млрд. долл. – «Газэнергопромбанку» из ЦБ для поддержки «Собинбанка» Всего: 5918 млрд. руб., или около 220 млрд. долл.

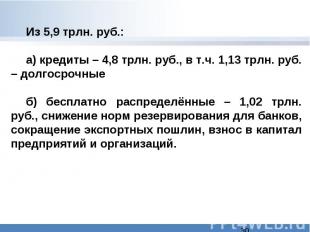

Из 5,9 трлн. руб.:а) кредиты – 4,8 трлн. руб., в т.ч. 1,13 трлн. руб. – долгосрочные б) бесплатно распределённые – 1,02 трлн. руб., снижение норм резервирования для банков, сокращение экспортных пошлин, взнос в капитал предприятий и организаций.

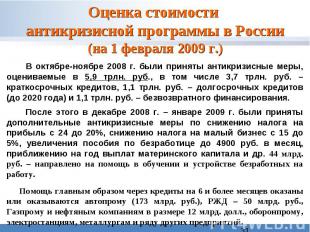

Оценка стоимости антикризисной программы в России(на 1 февраля 2009 г.) В октябре-ноябре 2008 г. были приняты антикризисные меры, оцениваемые в 5,9 трлн. руб., в том числе 3,7 трлн. руб. – краткосрочных кредитов, 1,1 трлн. руб. – долгосрочных кредитов (до 2020 года) и 1,1 трлн. руб. – безвозвратного финансирования. После этого в декабре 2008 г. – январе 2009 г. были приняты дополнительные антикризисные меры по снижению налога на прибыль с 24 до 20%, снижению налога на малый бизнес с 15 до 5%, увеличения пособия по безработице до 4900 руб. в месяц, приближению на год выплат материнского капитала и др. 44 млрд. руб. – направлено на помощь в обучении и устройстве безработных на работу. Помощь главным образом через кредиты на 6 и более месяцев оказаны или оказываются автопрому (173 млрд. руб.), РЖД – 50 млрд. руб., Газпрому и нефтяным компаниям в размере 12 млрд. долл., оборонпрому, электростанциям, металлургам и ряду других предприятий.

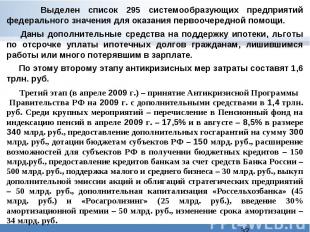

Выделен список 295 системообразующих предприятий федерального значения для оказания первоочередной помощи. Даны дополнительные средства на поддержку ипотеки, льготы по отсрочке уплаты ипотечных долгов гражданам, лишившимся работы или много потерявшим в зарплате. По этому второму этапу антикризисных мер затраты составят 1,6 трлн. руб. Третий этап (в апреле 2009 г.) – принятие Антикризисной Программы Правительства РФ на 2009 г. с дополнительными средствами в 1,4 трлн. руб. Среди крупных мероприятий – перечисление в Пенсионный фонд на индексацию пенсий в апреле 2009 г. – 17,5% и в августе – 8,5% в размере 340 млрд. руб., предоставление дополнительных госгарантий на сумму 300 млрд. руб., дотации бюджетам субъектов РФ – 150 млрд. руб., расширение возможностей для субъектов РФ в получении бюджетных кредитов – 150 млрд.руб., предоставление кредитов банкам за счет средств Банка России – 500 млрд. руб., поддержка малого и среднего бизнеса – 30 млрд. руб., выкуп дополнительной эмиссии акций и облигаций стратегических предприятий – 50 млрд. руб., дополнительная капитализация «Россельхозбанка» (45 млрд. руб.) и «Росагролизинг» (25 млрд. руб.), введение 30% амортизационной премии – 50 млрд. руб., изменение срока амортизации – 34 млрд. руб.

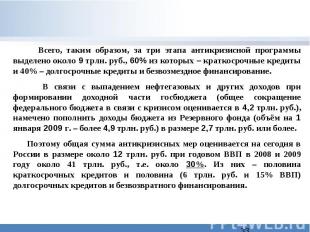

Всего, таким образом, за три этапа антикризисной программы выделено около 9 трлн. руб., 60% из которых – краткосрочные кредиты и 40% – долгосрочные кредиты и безвозмездное финансирование. В связи с выпадением нефтегазовых и других доходов при формировании доходной части госбюджета (общее сокращение федерального бюджета в связи с кризисом оценивается в 4,2 трлн. руб.), намечено пополнить доходы бюджета из Резервного фонда (объём на 1 января 2009 г. – более 4,9 трлн. руб.) в размере 2,7 трлн. руб. или более. Поэтому общая сумма антикризисных мер оценивается на сегодня в России в размере около 12 трлн. руб. при годовом ВВП в 2008 и 2009 году около 41 трлн. руб., т.е. около 30%. Из них – половина краткосрочных кредитов и половина (6 трлн. руб. и 15% ВВП) долгосрочных кредитов и безвозвратного финансирования.

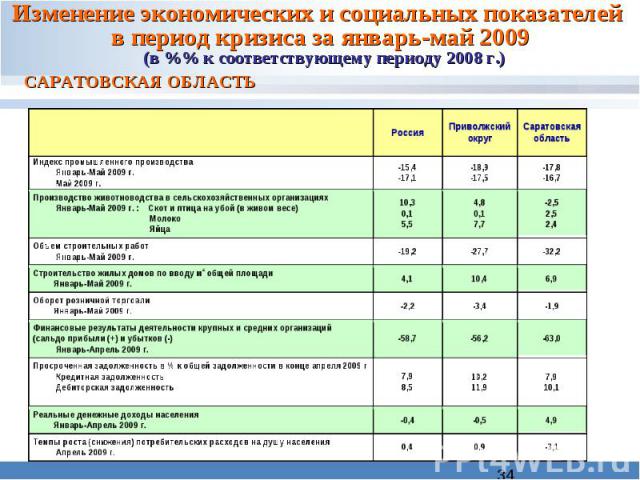

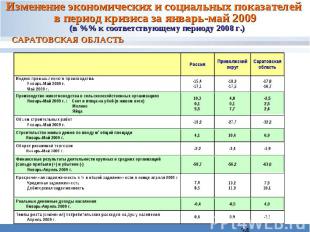

Изменение экономических и социальных показателей в период кризиса за январь-май 2009 (в %% к соответствующему периоду 2008 г.) САРАТОВСКАЯ ОБЛАСТЬ