Презентация на тему: Оценка налогового механизма распределения добавленной стоимости как направление совершенствования налоговой системы России

Оценка налогового механизма распределения добавленной стоимости как направление совершенствования налоговой системы России Тюпакова Н.Н. д.э.н., профессор кафедры налогов и налогообложения

сущностной категории «налог» – это установленный законом, индивидуальный, обязательный платеж, взимаемый в пользу государства для обеспечения деятельности по финансированию общественных потребностей» через функции: распределительную (фискальную и регулирующую) и контрольную принципам: экономическим, правовым, организационным посредством инструментов: совокупности и структуры налогов и сборов, элементов налога и методов: планирования (прогнозирования), регулирования, администрирования (контроля), менеджмента факторами производства: труд, земля, капитал, предпринимательская способность установлением уровня налогового изъятия – налоговым бременем, оптимизирующим распределение добавленной стоимости между государством и налогоплательщиками базируется на реализуется согласно воздействует ограниченный завершающийся исходя из целей налоговой политики: обеспечение социально-экономических потребностей бюджетной системы и стимулирование расширенного воспроизводства и потребления формируется Экономическая политика государства процесс аккумулирования финансовых ресурсов государства это Формирование налогового механизма

Финансовая политика Финансовый механизм государства Финансовый механизм хозяйствующего субъекта Налоговая политика Обеспечение доходов бюджета и внебюджетных фондов в полном объеме потребности Оптимизация, снижение налоговых расходов, повышение финансовой устойчивости Цель Цель Способ реализации Налоговый механизм государства Налоговый механизм хозяйствующего субъекта Метод воздействия Планирование (прогнозирование) общественных потребностей, налоговое регулирование, администрирование (контроль) Налоговый менеджмент организации: планирование оптимизация налоговый учет Объект управления Налоговые доходы бюджетной системы Совокупность налоговых обязательств налогоплательщика Налоговый механизм на макро- и микроэкономическом уровнях

Налоговые льготы Виды налогов По уровню управления: - федеральные; - региональные; - местные; - специальные режимы По целевому назначению: - общие; - целевые По субъектам налогообложения: - с юридических лиц; - с физических лиц; - смежные По способу взимания: - прямые: реальные и личные; - косвенные: на потребление По источникам уплаты: - из выручки; - на издержки производства; - за счет прибыли; - из доходов работников По элементам налога: По видам: - социальные; - инвестиционные освобождение налогоплательщика освобождение объекта налогообложения вычеты, уменьшающие налоговую базу длительность отчетного и налогового периода уровень налоговой ставки порядок исчисления налога порядок и сроки уплаты налога источник уплаты налога Постоянные элементы Специальные режимы налогообложения По факторам производства: - на труд; - на ресурсы; - на капитал; - на доход от предпринимательской способности; - на потребление Инструменты налогового механизма Базовые инструменты налогового механизма распределения добавленной стоимости

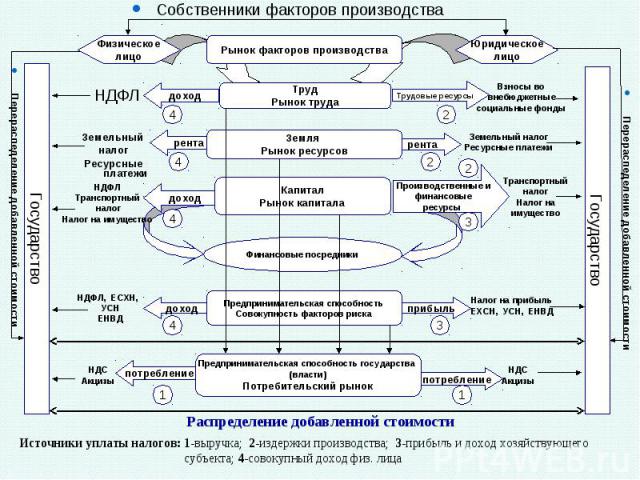

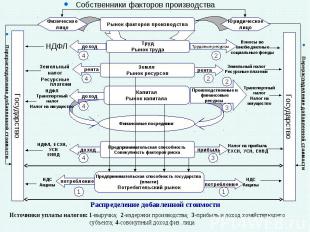

Собственники факторов производства Предпринимательская способность государства (власти) Потребительский рынок Государство Государство Физическое лицо Юридическое лицо доход рента доход доход потребление Финансовые посредники Трудовые ресурсы рента Производственные и финансовые ресурсы прибыль потребление НДФЛ Земельный налог Ресурсные платежи НДФЛ Транспортный налог Налог на имущество НДФЛ, ЕСХН, УСН ЕНВД НДС Акцизы Рынок факторов производства Труд Рынок труда Земля Рынок ресурсов Капитал Рынок капитала Предпринимательская способность Совокупность факторов риска Взносы во внебюджетные социальные фонды Земельный налог Ресурсные платежи Транспортный налог Налог на имущество Налог на прибыль ЕХСН, УСН, ЕНВД НДС Акцизы Перераспеделение добавленной стоимости Перераспеделение добавленной стоимости 4 4 4 4 1 2 2 2 3 1 3 Распределение добавленной стоимости Источники уплаты налогов: 1-выручка; 2-издержки производства; 3-прибыль и доход хозяйствующего субъекта; 4-совокупный доход физ. лица

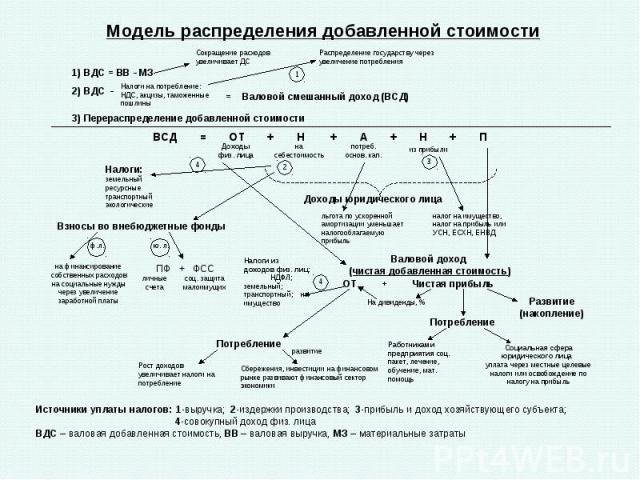

Модель распределения добавленной стоимости 1) ВДС = ВВ - МЗ 2) ВДС - Налоги на потребление: НДС, акцизы, таможенные пошлины = Валовой смешанный доход (ВСД) Сокращение расходов увеличивает ДС Распределение государству через увеличение потребления 3) Перераспределение добавленной стоимости ВСД = ОТ + Н + А + Н + П Доходы физ. лица на себестоимость потреб. основ. кап. из прибыли Налоги: Доходы юридического лица льгота по ускоренной амортизации уменьшает налогооблагаемую прибыль налог на имущество, налог на прибыль или УСН, ЕСХН, ЕНВД Взносы во внебюджетные фонды на финансирование собственных расходов на социальные нужды через увеличение заработной платы ПФ + ФСС личные счета соц. защита малоимущих ф.л. ю. л. 1 2 3 4 Валовой доход (чистая добавленная стоимость) ОТ + Чистая прибыль Налоги из доходов физ. лиц: НДФЛ; земельный; транспортный; на имущество Потребление Рост доходов увеличивает налоги на потребление Сбережения, инвестиции на финансовом рынке развивают финансовый сектор экономики На дивиденды, % Потребление Развитие (накопление) Работниками предприятия соц. пакет, лечение, обучение, мат. помощь Социальная сфера юридического лица уплата через местные целевые налоги или освобождение по налогу на прибыль развитие 4 Источники уплаты налогов: 1-выручка; 2-издержки производства; 3-прибыль и доход хозяйствующего субъекта; 4-совокупный доход физ. лица ВДС – валовая добавленная стоимость, ВВ – валовая выручка, МЗ – материальные затраты земельный ресурсные транспортный экологические

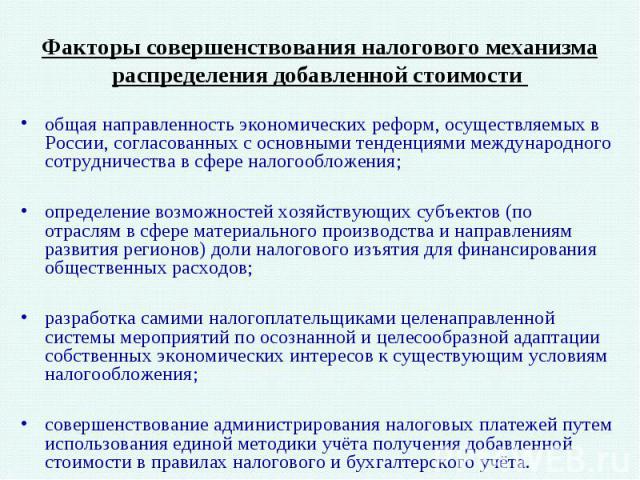

Факторы совершенствования налогового механизма распределения добавленной стоимости общая направленность экономических реформ, осуществляемых в России, согласованных с основными тенденциями международного сотрудничества в сфере налогообложения; определение возможностей хозяйствующих субъектов (по отраслям в сфере материального производства и направлениям развития регионов) доли налогового изъятия для финансирования общественных расходов; разработка самими налогоплательщиками целенаправленной системы мероприятий по осознанной и целесообразной адаптации собственных экономических интересов к существующим условиям налогообложения; совершенствование администрирования налоговых платежей путем использования единой методики учёта получения добавленной стоимости в правилах налогового и бухгалтерского учёта.

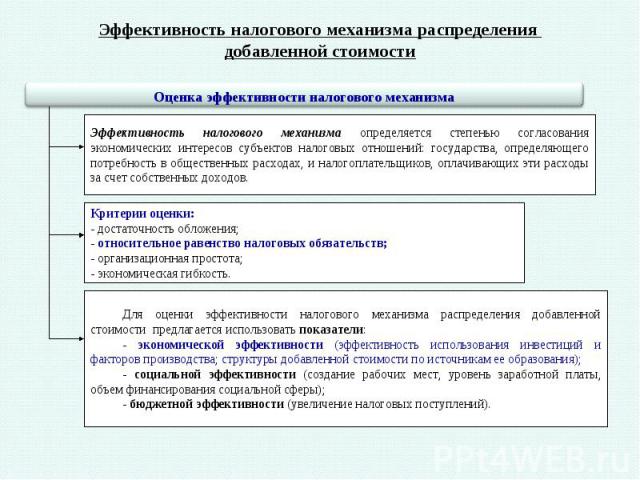

Эффективность налогового механизма распределения добавленной стоимости Оценка эффективности налогового механизма Критерии оценки: - достаточность обложения; - относительное равенство налоговых обязательств; - организационная простота; - экономическая гибкость. Эффективность налогового механизма определяется степенью согласования экономических интересов субъектов налоговых отношений: государства, определяющего потребность в общественных расходах, и налогоплательщиков, оплачивающих эти расходы за счет собственных доходов. Для оценки эффективности налогового механизма распределения добавленной стоимости предлагается использовать показатели: - экономической эффективности (эффективность использования инвестиций и факторов производства; структуры добавленной стоимости по источникам ее образования); - социальной эффективности (создание рабочих мест, уровень заработной платы, объем финансирования социальной сферы); - бюджетной эффективности (увеличение налоговых поступлений).