Презентация на тему: Единый социальный налог

ЕСН введен в действие с 1 января 2001 г. ЕСН введен в действие с 1 января 2001 г. Заменил отчисления в государственные социальные внебюджетные фонды. Поступления зачисляются в Федеральный бюджет, ПФ РФ, ФСС и в ФОМС.

Организации и индивидуальные предприниматели, производящие выплаты физическим лицам; Организации и индивидуальные предприниматели, производящие выплаты физическим лицам; индивидуальные предприниматели; адвокаты.

для организаций: для организаций: выплаты, начисленные в пользу физических лиц для индивидуальных предпринимателей: - выплаты в пользу физических лиц, а также - доходы от предпринимательской деятельности за вычетом расходов, связанных с их извлечением.

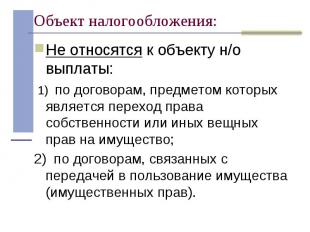

Не относятся к объекту н/о выплаты: Не относятся к объекту н/о выплаты: 1) по договорам, предметом которых является переход права собственности или иных вещных прав на имущество; 2) по договорам, связанных с передачей в пользование имущества (имущественных прав).

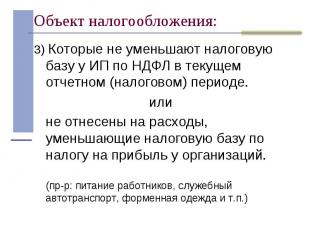

3) Которые не уменьшают налоговую базу у ИП по НДФЛ в текущем отчетном (налоговом) периоде. 3) Которые не уменьшают налоговую базу у ИП по НДФЛ в текущем отчетном (налоговом) периоде. или не отнесены на расходы, уменьшающие налоговую базу по налогу на прибыль у организаций. (пр-р: питание работников, служебный автотранспорт, форменная одежда и т.п.)

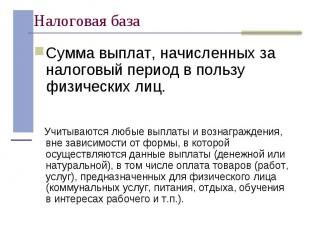

Сумма выплат, начисленных за налоговый период в пользу физических лиц. Сумма выплат, начисленных за налоговый период в пользу физических лиц. Учитываются любые выплаты и вознаграждения, вне зависимости от формы, в которой осуществляются данные выплаты (денежной или натуральной), в том числе оплата товаров (работ, услуг), предназначенных для физического лица (коммунальных услуг, питания, отдыха, обучения в интересах рабочего и т.п.).

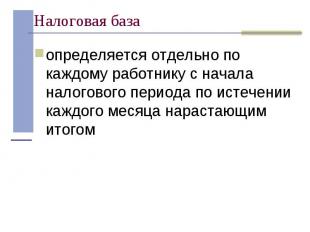

определяется отдельно по каждому работнику с начала налогового периода по истечении каждого месяца нарастающим итогом определяется отдельно по каждому работнику с начала налогового периода по истечении каждого месяца нарастающим итогом

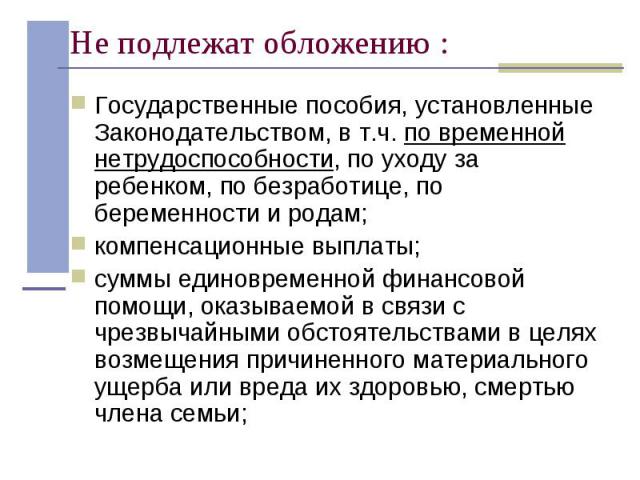

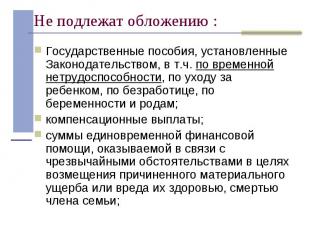

Государственные пособия, установленные Законодательством, в т.ч. по временной нетрудоспособности, по уходу за ребенком, по безработице, по беременности и родам; Государственные пособия, установленные Законодательством, в т.ч. по временной нетрудоспособности, по уходу за ребенком, по безработице, по беременности и родам; компенсационные выплаты; суммы единовременной финансовой помощи, оказываемой в связи с чрезвычайными обстоятельствами в целях возмещения причиненного материального ущерба или вреда их здоровью, смертью члена семьи;

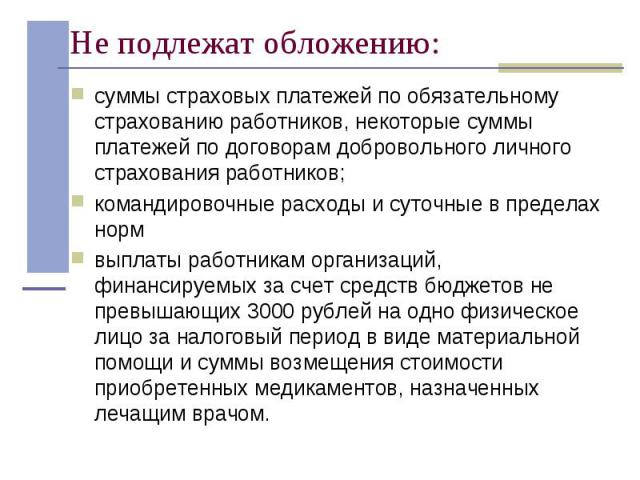

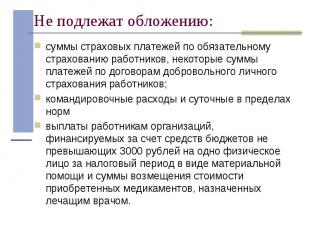

суммы страховых платежей по обязательному страхованию работников, некоторые суммы платежей по договорам добровольного личного страхования работников; суммы страховых платежей по обязательному страхованию работников, некоторые суммы платежей по договорам добровольного личного страхования работников; командировочные расходы и суточные в пределах норм выплаты работникам организаций, финансируемых за счет средств бюджетов не превышающих 3000 рублей на одно физическое лицо за налоговый период в виде материальной помощи и суммы возмещения стоимости приобретенных медикаментов, назначенных лечащим врачом.

Налоговым периодом признается календарный год; Налоговым периодом признается календарный год; Отчетным периодом признается квартал.

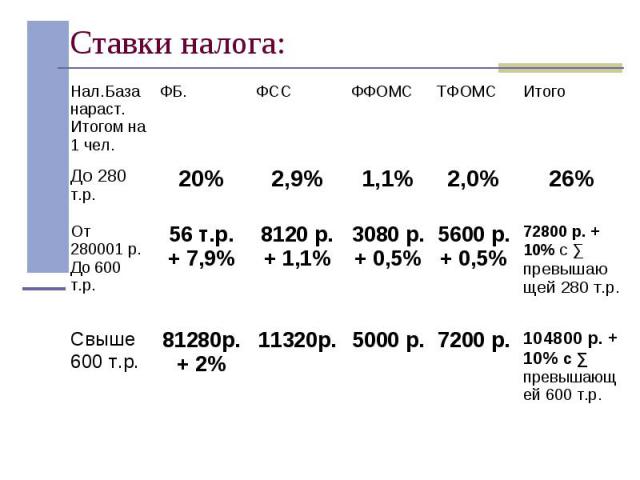

Если величина налоговой базы на одно физическое лицо в среднем за месяц менее 2500 рублей, Если величина налоговой базы на одно физическое лицо в среднем за месяц менее 2500 рублей, то налог уплачивается по максимальной ставке, независимо от фактической величины налоговой базы на каждое физическое лицо.

на 0,3% понижается ставка ЕСН, зачисляемая в ФСС РФ, но на 0,3% понижается ставка ЕСН, зачисляемая в ФСС РФ, но на 0,3% повышается ставка ЕСН, зачисляемая в ФФОМС.

В течение отчетного периода по итогам каждого календарного месяца налогоплательщики исчисляют ежемесячные авансовые платежи и уплачивают их не позднее 15 числа следующего месяца (общий порядок). В течение отчетного периода по итогам каждого календарного месяца налогоплательщики исчисляют ежемесячные авансовые платежи и уплачивают их не позднее 15 числа следующего месяца (общий порядок).

В настоящее время условия и порядок исчисления налога на доходы физических лиц (НДФЛ) определены главой 23 части второй Налогового Кодекса. В настоящее время условия и порядок исчисления налога на доходы физических лиц (НДФЛ) определены главой 23 части второй Налогового Кодекса.

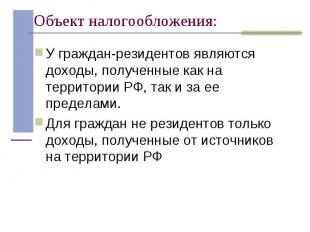

граждане России, граждане России, иностранные граждане и лица без гражданства. Поэтому выделяют лиц, являющихся налоговыми резидентами (проживают на территории РФ не менее 183 дней в году), и лиц не являющихся налоговыми резидентами (проживают на территории РФ менее 183 дней в году). На основе такого деления определяют особенности объекта налогообложения и дифференцируются ставки налога.

У граждан-резидентов являются доходы, полученные как на территории РФ, так и за ее пределами. У граждан-резидентов являются доходы, полученные как на территории РФ, так и за ее пределами. Для граждан не резидентов только доходы, полученные от источников на территории РФ

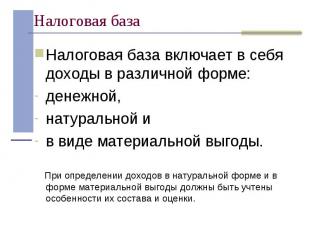

Налоговая база включает в себя доходы в различной форме: Налоговая база включает в себя доходы в различной форме: денежной, натуральной и в виде материальной выгоды. При определении доходов в натуральной форме и в форме материальной выгоды должны быть учтены особенности их состава и оценки.

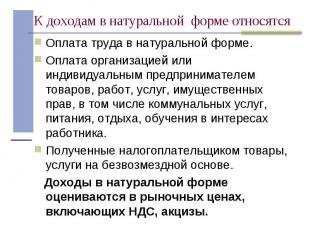

Оплата труда в натуральной форме. Оплата труда в натуральной форме. Оплата организацией или индивидуальным предпринимателем товаров, работ, услуг, имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах работника. Полученные налогоплательщиком товары, услуги на безвозмездной основе. Доходы в натуральной форме оцениваются в рыночных ценах, включающих НДС, акцизы.

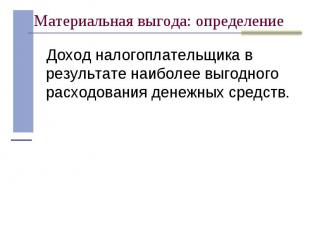

Доход налогоплательщика в результате наиболее выгодного расходования денежных средств. Доход налогоплательщика в результате наиболее выгодного расходования денежных средств.

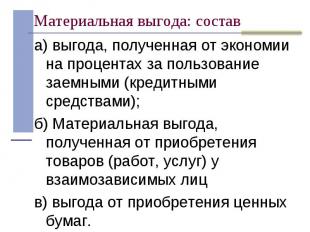

а) выгода, полученная от экономии на процентах за пользование заемными (кредитными средствами); а) выгода, полученная от экономии на процентах за пользование заемными (кредитными средствами); б) Материальная выгода, полученная от приобретения товаров (работ, услуг) у взаимозависимых лиц в) выгода от приобретения ценных бумаг.

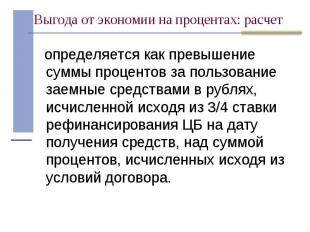

определяется как превышение суммы процентов за пользование заемные средствами в рублях, исчисленной исходя из 3/4 ставки рефинансирования ЦБ на дату получения средств, над суммой процентов, исчисленных исходя из условий договора. определяется как превышение суммы процентов за пользование заемные средствами в рублях, исчисленной исходя из 3/4 ставки рефинансирования ЦБ на дату получения средств, над суммой процентов, исчисленных исходя из условий договора.

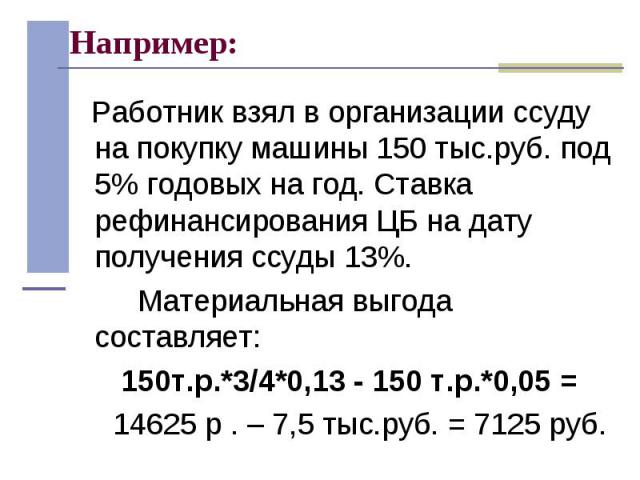

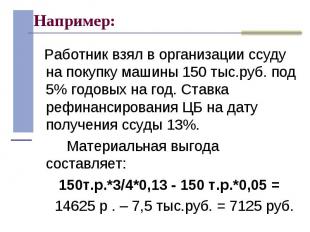

Работник взял в организации ссуду на покупку машины 150 тыс.руб. под 5% годовых на год. Ставка рефинансирования ЦБ на дату получения ссуды 13%. Работник взял в организации ссуду на покупку машины 150 тыс.руб. под 5% годовых на год. Ставка рефинансирования ЦБ на дату получения ссуды 13%. Материальная выгода составляет: 150т.р.*3/4*0,13 - 150 т.р.*0,05 = 14625 р . – 7,5 тыс.руб. = 7125 руб.

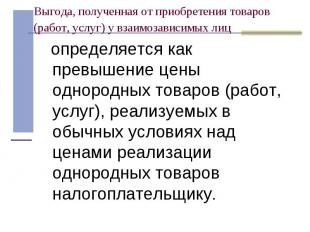

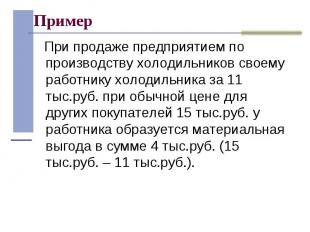

определяется как превышение цены однородных товаров (работ, услуг), реализуемых в обычных условиях над ценами реализации однородных товаров налогоплательщику. определяется как превышение цены однородных товаров (работ, услуг), реализуемых в обычных условиях над ценами реализации однородных товаров налогоплательщику.

При продаже предприятием по производству холодильников своему работнику холодильника за 11 тыс.руб. при обычной цене для других покупателей 15 тыс.руб. у работника образуется материальная выгода в сумме 4 тыс.руб. (15 тыс.руб. – 11 тыс.руб.). При продаже предприятием по производству холодильников своему работнику холодильника за 11 тыс.руб. при обычной цене для других покупателей 15 тыс.руб. у работника образуется материальная выгода в сумме 4 тыс.руб. (15 тыс.руб. – 11 тыс.руб.).

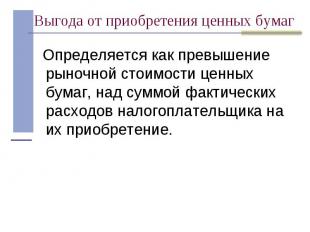

Определяется как превышение рыночной стоимости ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение. Определяется как превышение рыночной стоимости ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение.

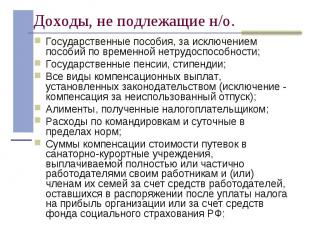

Государственные пособия, за исключением пособий по временной нетрудоспособности; Государственные пособия, за исключением пособий по временной нетрудоспособности; Государственные пенсии, стипендии; Все виды компенсационных выплат, установленных законодательством (исключение - компенсация за неиспользованный отпуск); Алименты, полученные налогоплательщиком; Расходы по командировкам и суточные в пределах норм; Суммы компенсации стоимости путевок в санаторно-курортные учреждения, выплачиваемой полностью или частично работодателями своим работникам и (или) членам их семей за счет средств работодателей, оставшихся в распоряжении после уплаты налога на прибыль организации или за счет средств фонда социального страхования РФ;

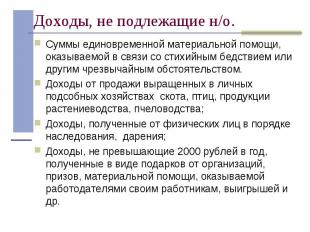

Суммы единовременной материальной помощи, оказываемой в связи со стихийным бедствием или другим чрезвычайным обстоятельством. Суммы единовременной материальной помощи, оказываемой в связи со стихийным бедствием или другим чрезвычайным обстоятельством. Доходы от продажи выращенных в личных подсобных хозяйствах скота, птиц, продукции растениеводства, пчеловодства; Доходы, полученные от физических лиц в порядке наследования, дарения; Доходы, не превышающие 2000 рублей в год, полученные в виде подарков от организаций, призов, материальной помощи, оказываемой работодателями своим работникам, выигрышей и др.

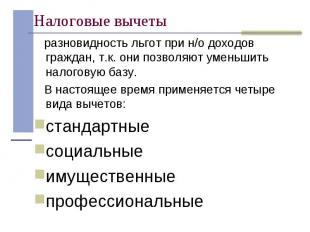

разновидность льгот при н/о доходов граждан, т.к. они позволяют уменьшить налоговую базу. разновидность льгот при н/о доходов граждан, т.к. они позволяют уменьшить налоговую базу. В настоящее время применяется четыре вида вычетов: стандартные социальные имущественные профессиональные

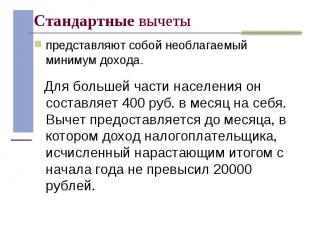

представляют собой необлагаемый минимум дохода. представляют собой необлагаемый минимум дохода. Для большей части населения он составляет 400 руб. в месяц на себя. Вычет предоставляется до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала года не превысил 20000 рублей.

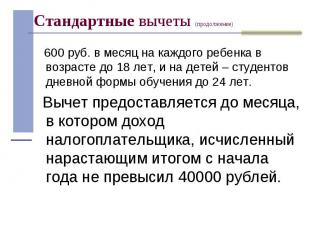

600 руб. в месяц на каждого ребенка в возрасте до 18 лет, и на детей – студентов дневной формы обучения до 24 лет. 600 руб. в месяц на каждого ребенка в возрасте до 18 лет, и на детей – студентов дневной формы обучения до 24 лет. Вычет предоставляется до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала года не превысил 40000 рублей.

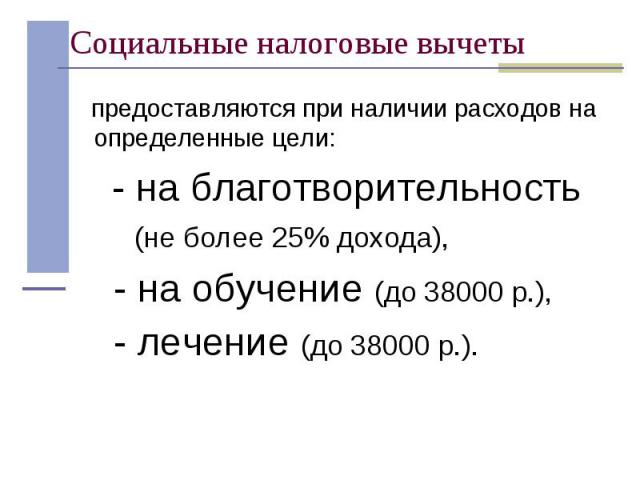

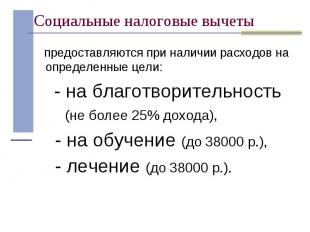

предоставляются при наличии расходов на определенные цели: предоставляются при наличии расходов на определенные цели: - на благотворительность (не более 25% дохода), - на обучение (до 38000 р.), - лечение (до 38000 р.).

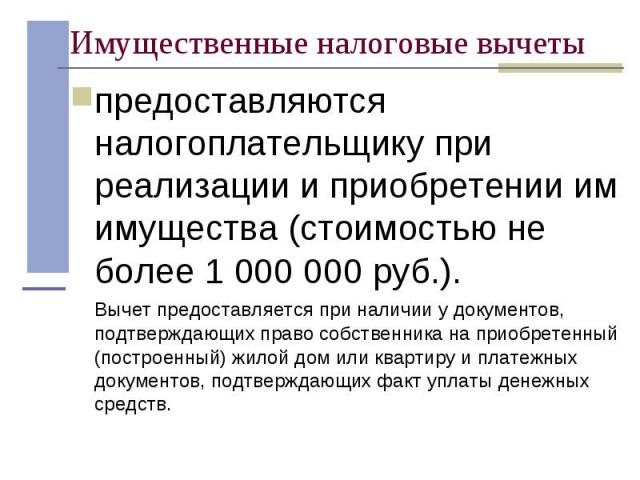

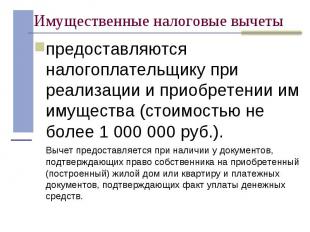

предоставляются налогоплательщику при реализации и приобретении им имущества (стоимостью не более 1 000 000 руб.). предоставляются налогоплательщику при реализации и приобретении им имущества (стоимостью не более 1 000 000 руб.). Вычет предоставляется при наличии у документов, подтверждающих право собственника на приобретенный (построенный) жилой дом или квартиру и платежных документов, подтверждающих факт уплаты денежных средств.

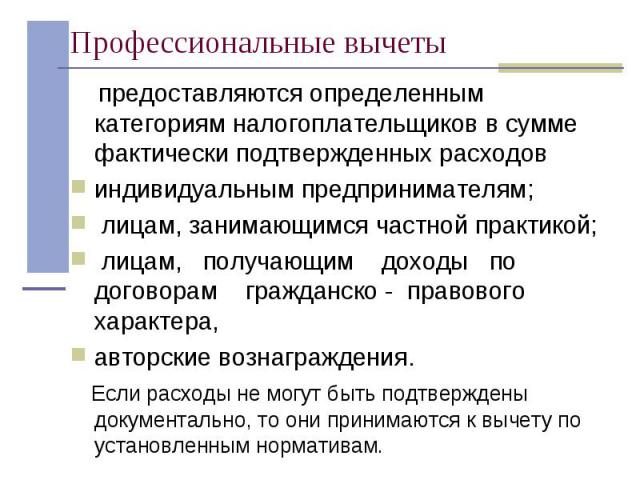

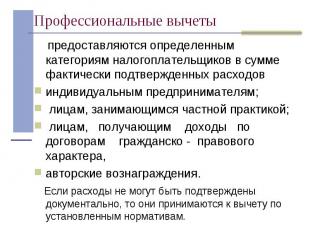

предоставляются определенным категориям налогоплательщиков в сумме фактически подтвержденных расходов предоставляются определенным категориям налогоплательщиков в сумме фактически подтвержденных расходов индивидуальным предпринимателям; лицам, занимающимся частной практикой; лицам, получающим доходы по договорам гражданско - правового характера, авторские вознаграждения. Если расходы не могут быть подтверждены документально, то они принимаются к вычету по установленным нормативам.

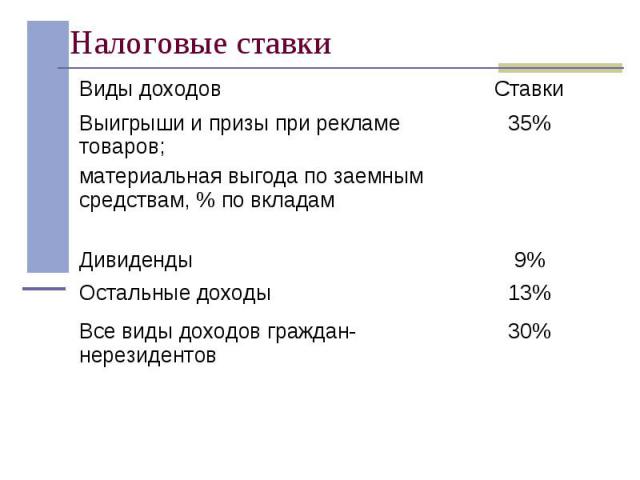

Налоговый период - год Налоговый период - год

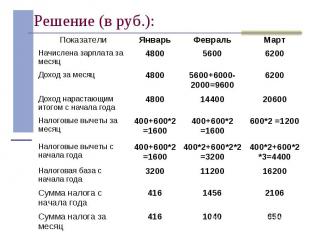

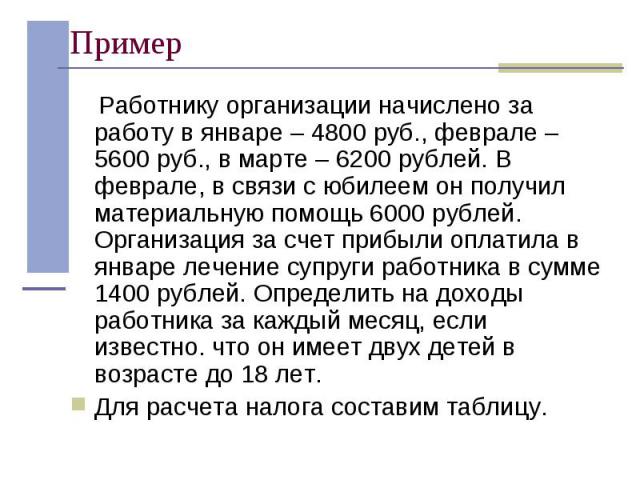

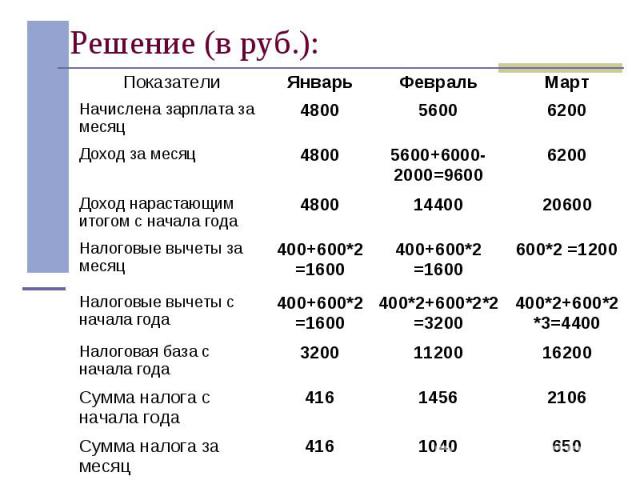

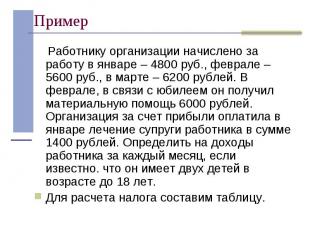

Работнику организации начислено за работу в январе – 4800 руб., феврале – 5600 руб., в марте – 6200 рублей. В феврале, в связи с юбилеем он получил материальную помощь 6000 рублей. Организация за счет прибыли оплатила в январе лечение супруги работника в сумме 1400 рублей. Определить на доходы работника за каждый месяц, если известно. что он имеет двух детей в возрасте до 18 лет. Работнику организации начислено за работу в январе – 4800 руб., феврале – 5600 руб., в марте – 6200 рублей. В феврале, в связи с юбилеем он получил материальную помощь 6000 рублей. Организация за счет прибыли оплатила в январе лечение супруги работника в сумме 1400 рублей. Определить на доходы работника за каждый месяц, если известно. что он имеет двух детей в возрасте до 18 лет. Для расчета налога составим таблицу.