Презентация на тему: мапееоолло

Тема дипломной работы: «управление оборотным капиталом на примере ООО МОНОЛИТ-СТРОЙ»

Целью исследования является анализ управление оборотным капиталом в ООО «Монолит Строй». Задачи дипломной работы : - раскрыть экономическую сущность и структуру оборотных активов предприятия; - показать необходимость управления оборотными активами; - выявить показатели управления оборотными активами; - оценить эффективность управления оборотными активами; предложить направления совершенствования управления оборотными активами предприятия.

Объектом исследования являются экономические аспекты управления оборотными активами ООО «Монолит Строй». Предметом исследования – методология управления оборотными активами в ООО «Монолит Cтрой».

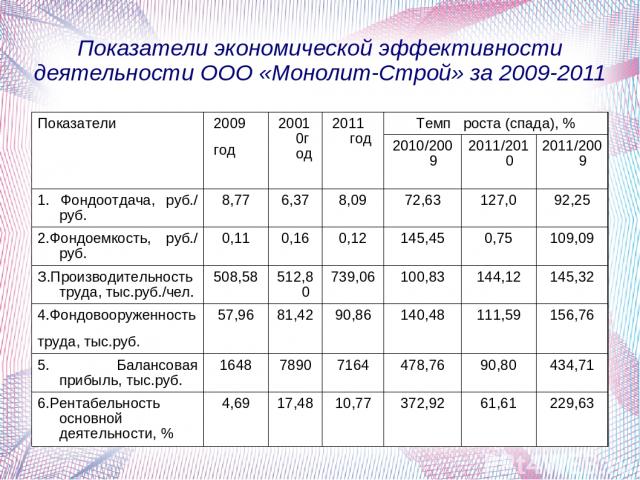

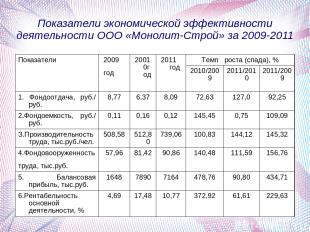

Показатели экономической эффективности деятельности ООО «Монолит-Строй» за 2009-2011 Показатели 2009 год 20010год 2011 год Темп роста (спада), % 2010/2009 2011/2010 2011/2009 1. Фондоотдача, руб./ руб. 8,77 6,37 8,09 72,63 127,0 92,25 2.Фондоемкость, руб./ руб. 0,11 0,16 0,12 145,45 0,75 109,09 З.Производительность труда, тыс.руб./чел. 508,58 512,80 739,06 100,83 144,12 145,32 4.Фондовооруженность труда, тыс.руб. 57,96 81,42 90,86 140,48 111,59 156,76 5. Балансовая прибыль, тыс.руб. 1648 7890 7164 478,76 90,80 434,71 6.Рентабельность основной деятельности, % 4,69 17,48 10,77 372,92 61,61 229,63

Анализ ликвидности баланса за 2011 год АКТИВ На начало периода На конец периода ПАССИВ На начало периода На конец периода Платежный излишек или недостаток (+, -) на начало периода на конец периода 1 2 3 4 5 6 7 8 Наиболее ликвидные активы (А1) 165 15166 Наиболее срочные обязательства (П1) 15794 14146 -15629 1020 Быстро реализуемые активы (А2) 6452 14516 Краткосрочные пассивы (П2) 6500 32000 -48 -17484 Медленно реализуемые активы (АЗ) 11417 16517 Долгосрочные пассивы (ПЗ) 613 658 10804 15859 Труднореализуемые активы (А4) 9864 10725 Постоянные пассивы (П4) 4991 10092 4873 633 БАЛАНС: 27898 56894 БАЛАНС: 27898 56894 0 0

Финансовые коэффициенты платежеспособности за 2011 год Показатели Значение Отклонение (+,-) на начало периода на конец периода от начала периода от нормы 1 3 4 5 6 1.Общий показатель платежеспособности 0,35 0,90 0,55 -0,75 2.Коэффициент абсолютной ликвидности 0,01 0,32 0,31 -0,39 3.Коэффициент критической оценки 0,3 0,64 0,34 -0,46 4.Коэффициент текущей ликвидности 0,81 1 0,19 -1,29 5.Коэффициент маневренности функционирующего капитала -2.68 635,27 637,95 I 6.Доля оборотных средств в активах 0,65 0.81 0,16 0,46 7.Коэффициент обеспеченности собственными средствами -0,27 -0,01 -0,26 -0,26

Показатели финансовой устойчивости за 2011 год Показатели Расчетное значение Отклонение ( + -) На начало периода на конец периода от начала периода от нормы Коэффициент капитализации 4,59 4,64 0,05 6,21 Коэффициент обеспеченности собственными источниками финансирования -0,27 -0,01 -0,26 -0,26 Коэффициент финансовой независимости 0,18 0,18 - -0.22 Коэффициент финансирования 0,22 0,22 - -0.48 Коэффициент финансовой устойчивости 0,2 0,2 - -0.4

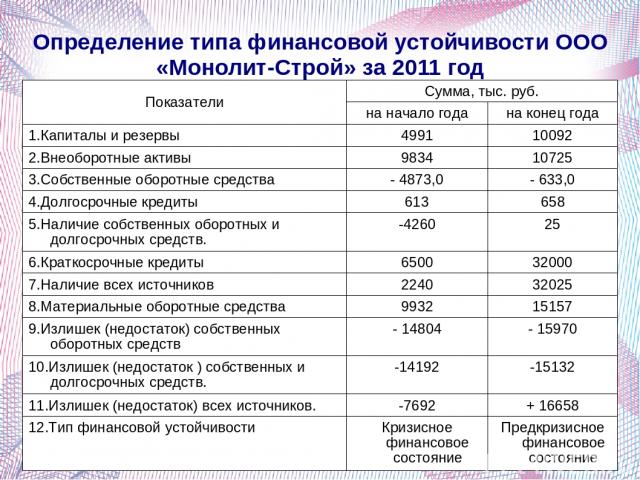

Определение типа финансовой устойчивости ООО «Монолит-Строй» за 2011 год Показатели Сумма, тыс. руб. на начало года на конец года 1.Капиталы и резервы 4991 10092 2.Внеоборотные активы 9834 10725 3.Собственные оборотные средства - 4873,0 - 633,0 4.Долгосрочные кредиты 613 658 5.Наличие собственных оборотных и долгосрочных средств. -4260 25 6.Краткосрочные кредиты 6500 32000 7.Наличие всех источников 2240 32025 8.Материальные оборотные средства 9932 15157 9.Излишек (недостаток) собственных оборотных средств - 14804 - 15970 10.Излишек (недостаток ) собственных и долгосрочных средств. -14192 -15132 11.Излишек (недостаток) всех источников. -7692 + 16658 12.Тип финансовой устойчивости Кризисное финансовое состояние Предкризисное финансовое состояние

Состав, структура и динамика оборотного капитала за 2010-2011 гг. Показатели 2010 год 2011 год Отклонения тыс. руб. % тыс. руб. % абсолютные тыс. руб. относительные, % 1. Денежные средства 165 0,92 820 1,8 655 497,0 2. Краткосрочные финансовые вложения 14316 31,0 14316 3. Дебиторская задолженность 6452 35,8 14517 31,4 8065 225 – покупатели и заказчики; 5352 29,7 14264 30,9 8912 266,5 – прочие дебиторы. 1100 6,1 253 0,55 -847 23,0 4. Запасы и затраты 9932 55,1 15157 32,8 5225 152,6 – сырье и материалы 3635 20,2 10004 21,7 6369 275,2 – затраты в незавершенном производстве; 18 0,1 18 0,04 0 100 – готовая продукция; 6192 34,3 4864 10,5 -1328 78,6 – расходы будущих периодов 89 0,49 272 0,59 183 305,6 5. НДС 1485 8,23 1360 2,95 -125 91,6 Итого 18034 100 46169 100 655 225

Анализ структуры оборотных активов предприятия ООО «Монолит Строй» по степени ликвидности за 2011 Актив Сумма, тыс.руб. Уд. Вес на начало года, % Уд. Вес на конец года,% Изменение на начало года на конец года тыс. руб. уд. веса, % Наиболее ликвидные активы (А1) 165 15135 0,91 32,8 14970 31,8 Быстро реализуемые активы (А2) 6452 14517 35,8 31,4 8065 -4,3 Медленно реализуемые активы (А3) 11417 16517 63,3 35,8 5100 -27,5 Итого оборотных активов 18034 46169 100 100 28135 0

Показатели оборачиваемости оборотных средств ООО «Монолит Строй» за 2009-2011 гг. Показатели 2009 год 2010 год 2011 год Изменения 2011 г. к 2009г. 2010г. Выручка, тыс.руб. 38151 55593 79406 41255 23813 Средний остаток оборотных средств, тыс.руб. 17968 12947 32101,5 14067,5 19154,5 Продолжительность одного оборота, дн. 169,8 83,91 145,74 -24,06 61,83 Коэффициент обо-рачиваемости, обор. 2,12 4,29 2,47 0,35 -1,82 Коэффициент загрузки средств в обороте, руб. 0,47 0,23 0,4 -0,07 0,17 Рентабельность оборотных средств, % 0,8 40,1 15,9 15,1 -24,2

Показатели деловой активности ООО «Монолит-Строй» за 2010-2011 г.г. Показатели 2010 г. 2011 г. 1.Коэффициент оборачиваемости активов 2,52 1,83 2.Коэффициент оборачиваемости оборотных средств 4,29 2,47 3.Длительность одного оборота (дн.) 83,91 145,74 4.Оборачиваемость денежных средств (дн.) 1,16 2,23 5.Оборачиваемости запасов (дн.) 4242,33 56,92 6.Коэффициент оборачиваемости дебиторской задолженности 11,72 7,57 7.Период погашения дебиторской задолженности (дн.) 30,72 47,55 8.Коэффициент оборачиваемости кредиторской задолженности 3,68 5,30 9.Период погашения кредиторской задолженности (дн.) 97,82 67,92

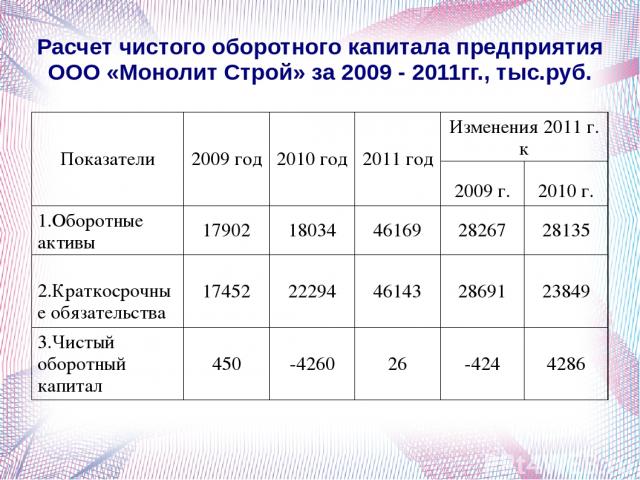

Расчет чистого оборотного капитала предприятия ООО «Монолит Строй» за 2009 - 2011гг., тыс.руб. Показатели 2009 год 2010 год 2011 год Изменения 2011 г. к 2009 г. 2010 г. 1.Оборотные активы 17902 18034 46169 28267 28135 2.Краткосрочные обязательства 17452 22294 46143 28691 23849 3.Чистый оборотный капитал 450 -4260 26 -424 4286

Оценка длительности операционного и финансового цикла ООО «Монолит Строй» за 2009-2011гг. Показатели 2009 год 2010 год 2011 год Изменения 2011 г. к 2009г. абсол. относит.,% 1 2 3 4 5 6 1. Период оборота остатков денежных средств, дн. (ПОД) 3,06 1,08 3,77 0,71 23,2 2. Период оборота запасов сырья и материалов, дн. (ПОМЗ) 41,4 66,3 91,3 49,9 120,5 3. Период оборота незавершенного производства, дн. (ПОНЗ) 0,19 0,19 0,1 -0,09 -47,4 4. Период оборота запасов готовой продукции, дн. (ПОГП) 55,9 50,08 26,7 -29,2 -52,2 5. Период оборота дебиторской задолженности (ПОДЗ) 63,5 35,9 56,6 -6,9 -10,9 6. Период оборота кредиторской задолженности (ПОКЗ) 146,2 108,2 65,8 -80,4 -55,0 7. Длительность операционного цикла (ПОЦ), дн. 164,05 153,55 178,47 14,42 8,8 8. Длительность финансового цикла (ПФЦ), дн. 17,85 45,35 112,67 94,82 531,2

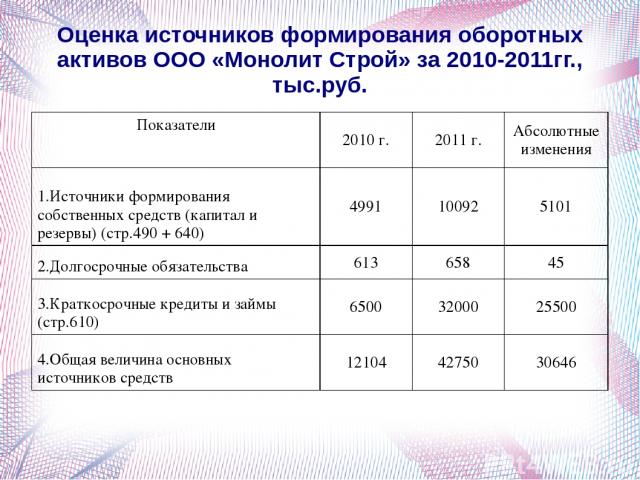

Оценка источников формирования оборотных активов ООО «Монолит Строй» за 2010-2011гг., тыс.руб. Показатели 2010 г. 2011 г. Абсолютные изменения 1.Источники формирования собственных средств (капитал и резервы) (стр.490 + 640) 4991 10092 5101 2.Долгосрочные обязательства 613 658 45 3.Краткосрочные кредиты и займы (стр.610) 6500 32000 25500 4.Общая величина основных источников средств 12104 42750 30646

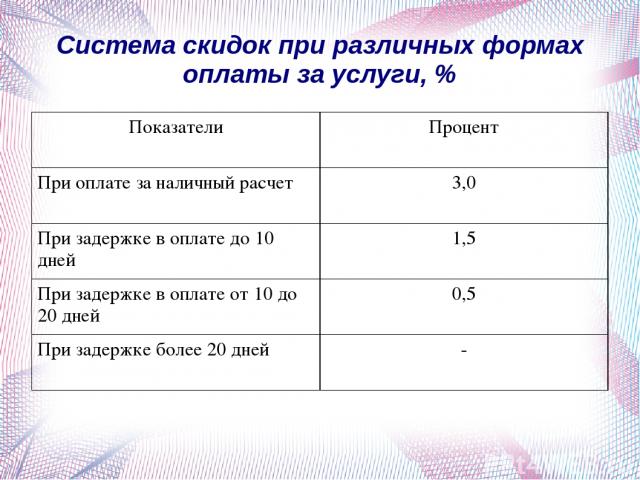

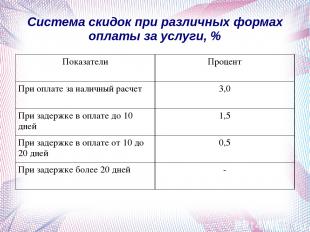

Система скидок при различных формах оплаты за услуги, % Показатели Процент При оплате за наличный расчет 3,0 При задержке в оплате до 10 дней 1,5 При задержке в оплате от 10 до 20 дней 0,5 При задержке более 20 дней -

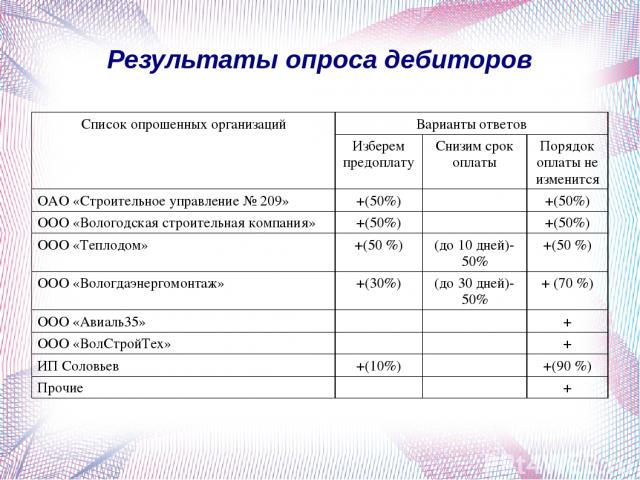

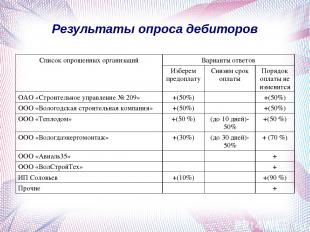

Результаты опроса дебиторов Список опрошенных организаций Варианты ответов Изберем предоплату Снизим срок оплаты Порядок оплаты не изменится ОАО «Строительное управление № 209» +(50%) +(50%) ООО «Вологодская строительная компания» +(50%) +(50%) ООО «Теплодом» +(50 %) (до 10 дней)-50% +(50 %) ООО «Вологдаэнергомонтаж» +(30%) (до 30 дней)-50% + (70 %) ООО «Авиаль35» + ООО «ВолСтройТех» + ИП Соловьев +(10%) +(90 %) Прочие +

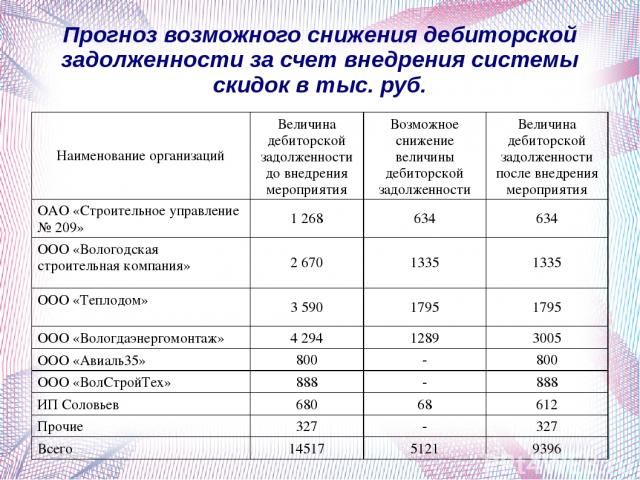

Прогноз возможного снижения дебиторской задолженности за счет внедрения системы скидок в тыс. руб. Наименование организаций Величина дебиторской задолженности до внедрения мероприятия Возможное снижение величины дебиторской задолженности Величина дебиторской задолженности после внедрения мероприятия ОАО «Строительное управление № 209» 1 268 634 634 ООО «Вологодская строительная компания» 2 670 1335 1335 ООО «Теплодом» 3 590 1795 1795 ООО «Вологдаэнергомонтаж» 4 294 1289 3005 ООО «Авиаль35» 800 - 800 ООО «ВолСтройТех» 888 - 888 ИП Соловьев 680 68 612 Прочие 327 - 327 Всего 14517 5121 9396

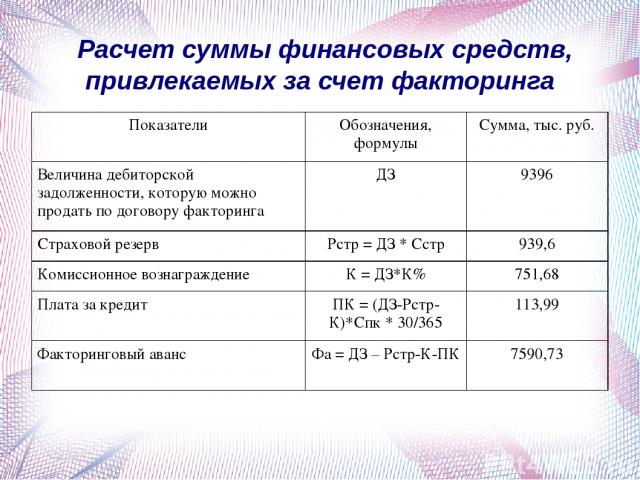

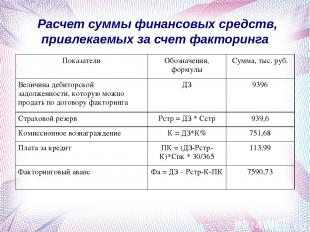

Расчет суммы финансовых средств, привлекаемых за счет факторинга Показатели Обозначения, формулы Сумма, тыс. руб. Величина дебиторской задолженности, которую можно продать по договору факторинга ДЗ 9396 Страховой резерв Рстр = ДЗ * Сстр 939,6 Комиссионное вознаграждение К = ДЗ*К% 751,68 Плата за кредит ПК = (ДЗ-Рстр-К)*Спк * 30/365 113,99 Факторинговый аванс Фа = ДЗ – Рстр-К-ПК 7590,73

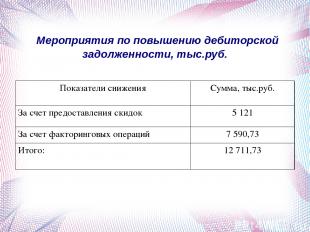

Мероприятия по повышению дебиторской задолженности, тыс.руб. Показатели снижения Сумма, тыс.руб. За счет предоставления скидок 5 121 За счет факторинговых операций 7 590,73 Итого: 12 711,73

Ускорение привлечения денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий: - обеспечение частичной или полной предоплаты за оказанные услуги; - ускорения инкассации просроченной дебиторской задолженности; - ускорение инкассации платежных документов покупателей (сокращение времени нахождения их в пути, на регистрации, в процессе зачисления денег на расчетный счет). Замедление выплат денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий: - использование флоута (периода времени между выпиской платежного документа по конкретному платежу и фактической его оплатой) для замедления инкассации собственных платежных документов; - увеличения по согласованию с поставщиками срока предоставления предприятию товарного кредита; - замены приобретения долгосрочных активов, требующих обновления, на их аренду (лизинг).

Повышение суммы чистого денежного потока ООО «Монолит Строй» может быть обеспечено за счет осуществления следующих основных мероприятий: - снижения суммы постоянных издержек; - снижения уровня переменных издержек; - осуществление эффективной ценовой политики, обеспечивающей повышение уровня доходности деятельности предприятия; - использования метода ускоренной амортизации основных средств; - сокращения периода амортизации используемых нематериальных активов; - продажи неиспользуемых видов основных средств и нематериальных активов.

СПАСИБО ЗА ВНИМАНИЕ!